BTC/HKD-0.03%

BTC/HKD-0.03% ETH/HKD-0.52%

ETH/HKD-0.52% LTC/HKD-0.14%

LTC/HKD-0.14% ADA/HKD-1.52%

ADA/HKD-1.52% SOL/HKD-0.57%

SOL/HKD-0.57% XRP/HKD-2.29%

XRP/HKD-2.29%2023年,人們一直在接受各種關于加密行業監管的正面和負面消息,山寨幣和 DeFi的表現也深受這些消息的影響。最近一周,MKR 和 COMP 表現出色,本文我們將探索如何從 DEX 流動性的變化中提取 Token 價格預期信號。

摘要

加密行業的一些積極勢頭以及 DeFi 的發展引發了投資者對 DeFi Token的興趣。

DeFi Token熱度的上升引起了做市商的關注,他們增加了各自Pool中的流動性,這表明他們看好這些Token的交易和價格前景。

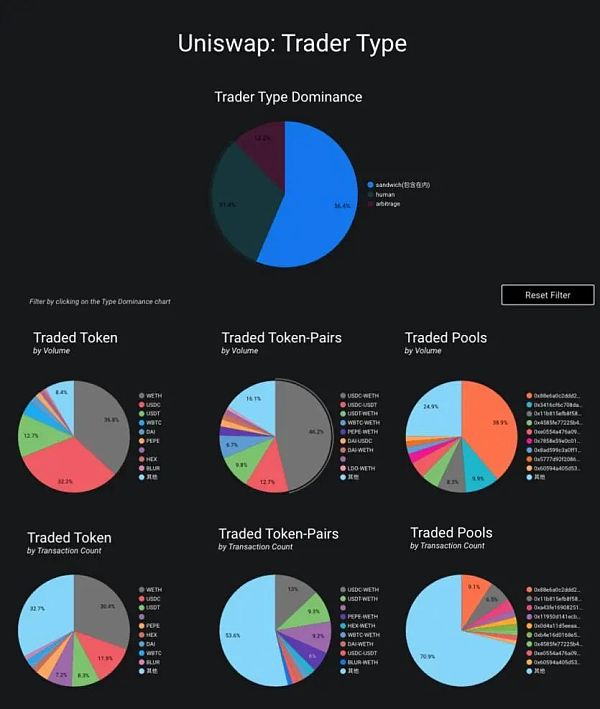

對 Uniswap 交易額分布的進一步分析表明,很大一部分交易由MEV機器人完成,這些機器人主要關注 ETH-穩定幣對。

DeFi Token表現強勁

過去的幾個月里,在一些關鍵事件的推動下,山寨幣市場同時受正面和負面新聞影響:

6 月初,美國SEC將 68 種加密Token列為未注冊證券,打擊了市場對比特幣和以太坊之外的山寨幣的興趣。甚至在這個消息發布之前,許多Token的表現就已經很差了。

貝萊德 (BlackRock) 和富達 (Fidelity) 等金融巨頭提交的比特幣現貨 ETF 申請導致市場情緒高漲,甚至蔓延至比特幣以外的加密資產領域。

此外,7 月中旬 Ripple Labs 訴 SEC 案件的判決裁定,該加密資產公司在公開交易平臺出售其 XRP 并未違反聯邦證券法,這為其他美國加密資產項目以及整個加密行業發出了積極信號。XRP 的勝利為山寨幣投資者燃起了希望,也為加密市場面對進一步的監管行動增加了信心。

Avalanche鏈上DeFi協議總鎖倉量為73.5億美元:金色財經報道,據DefiLlama數據顯示,目前Avalanche鏈上DeFi協議總鎖倉量為73.5億美元,24小時增加1.69%。鎖倉資產排名前五分別為AAVEV3(39億美元)、Wonderland(8.8億美元)、AAVE(3.8億美元)、TraderJoe3.4億美元)、Benqi(3.2億美元)。[2022/6/5 4:02:38]

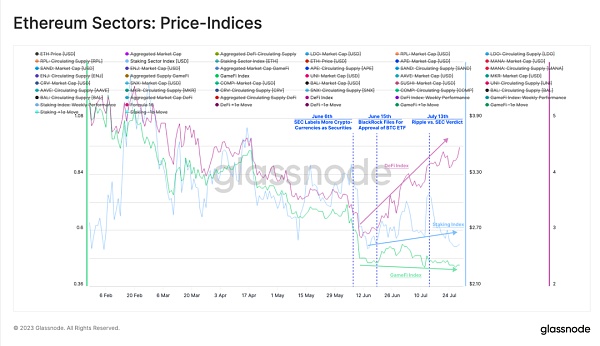

其中, DeFi Token表現最為強勁,DeFi 價格指數自 6 月 11 日創下的低點以來上漲了 56%。相比之下,GameFi 和 Staking 等其他市場表現不佳。

圖1:價格指數(以太坊生態)

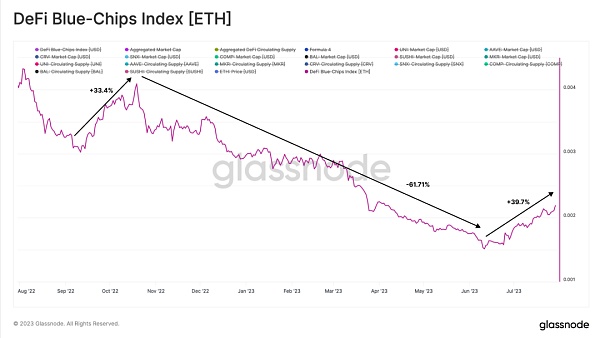

DeFi 指數由市值排名前 8 的 DeFi Token構成,已經維持了近兩個月的上升趨勢。

圖2:DeFi的藍籌指數

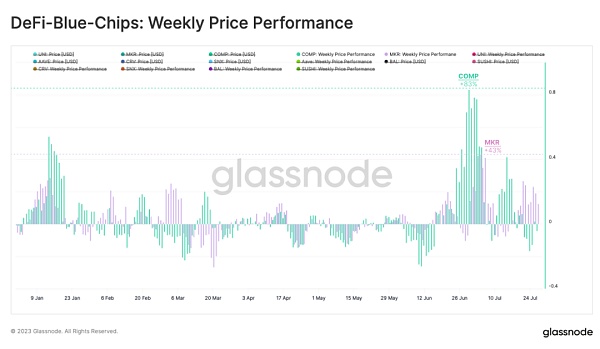

當我們分別觀察排名前八的 DeFi Token,我們發現有兩種 Token 脫穎而出,成為這一上升趨勢的主要驅動力:MKR 和 COMP。仔細觀察,我們可以發現,其表現很可能與最近新推出項目的基本面密切相關,而不是整個市場的發展。

6 月 28 日,Compound 創始人兼首席執行官 Robert Leshner 宣布退出借貸協議,并啟動一個新項目,專注于創建連接傳統市場和區塊鏈生態系統的受監管金融產品。此公告發布后,COMP在一周內飆升了 83%。

Ditto音樂公司推出面向藝術家的DeFi產品Opulous:Ditto音樂公司宣布推出點對點平臺Opulous,旨在幫助藝術家獲得資金,而無需銀行等傳統機構介入。以音樂為資產類別的DeFi產品Opulous將作為一個貸款池,藝術家可以從中借錢,也可以向其提供資金。對于那些想借錢的藝術家來說,這筆貸款是以他們擁有的版權作為抵押,并以其過去的流動收入作為擔保。同時,藝術家和其他投資者也將能夠向Opulous的音樂版權池中支付費用,每年從他們的任何貢獻中獲得10%的收益。據介紹,Opulous將使用區塊鏈技術將投資者與需要貸款的藝術家聯系起來,推動新的投資進入該行業,預計未來10年收入將翻一番。智能合約將自動按月支付保費和利息,并將利潤直接交給投資者。(MusicWeek)[2021/2/1 18:34:25]

圖3:Robert Leshner 宣布

不久后,MakerDAO 開啟了其智能銷毀引擎,這是一項回購計劃,將該協議擁有的超過5000萬美元(1960萬美元)的 DAI 用于回購MKR,并與DAI組成LP添至Uniswap V2,導致MKR價格本周上漲了 43%。

圖4:DeFi藍籌指數:周價格表現

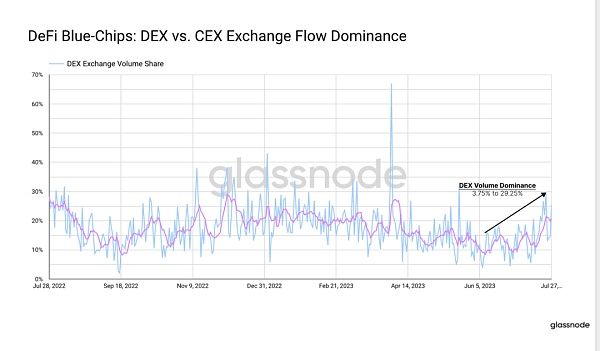

我們研究分析了前八名 DeFi Token 的 DEX 與 CEX 交易量,可以看出人們對 DEX 重新產生了興趣。DEX 交易量的占比從 6 月初的 3.75% 增加到今天的 29.2%,接近 2022 年下半年的高點。

路印協議聯合創始人Jay:Layer-2成熟后 Defi領域將會再度迎來爆發期:金色財經現場報道,在金色財經主辦的 “金色沙龍第59期上海站:“DeFi-2021發展形勢與投資價值分析”的活動圓桌環節中,路印協議聯合創始人Jay發言指出:Defi在一層面上基本已經將利好面都出盡了,后期Defi領域的機會將在二層(Layer-2)中。目前二層還處在非常早期的狀態,爆發期的到來應需要半年至一年左右。同時他還指出,將來當Defi項目都搬到二層上,屆時會有一次擴容,不管是市場層面、用戶數量和資金體量各個層面都會有非常不錯的變化。[2021/1/22 16:48:00]

圖5:DeFi藍籌指數:DEX vs CEX交易量占比

Uniswap交易額分布

隨著DEX活動的不斷增加,我們可以調查最近發生的一些事件是如何影響 DEX 活動的,以及對利益相關者的內在影響。我們首先要關注的是頭部DEX之一:Uniswap,它也是過去一周主要的 Gas 消耗者。

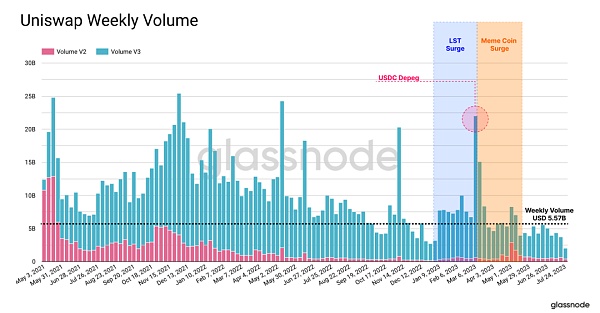

當前以太坊主網上的 Uniswap 交易額為55.7億美元/周,明顯低于前幾年的水平。2023 年初,人們對LST(流動性質押Token)的興趣引發了交易額的激增,“Memecoin”的交易額也出現了短暫的上升,但隨后恢復平靜。

從這個角度來看,最近的 BTC ETF 申請和 SEC-Ripple案件并沒有引發 Uniswap 交易活動的明顯增加。

中幣(ZB)DeFi挖礦播報:DeFi挖礦總鎖倉量約4160萬美元:根據中幣(ZB)平臺數據,今日DeFi挖礦總鎖倉量約為4160萬美元。其中,存QC挖礦、存ZB挖礦、存USDT挖礦以及存QFIL挖礦的鎖倉量均小幅提升;存ETH挖礦的鎖倉量不變。[2020/11/19 21:22:04]

圖6:Uniswap周交易額

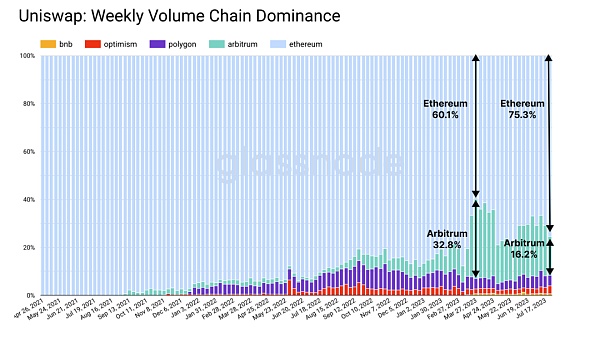

接下來我們看 L2 上 Uniswap 交易額的分布情況。很明顯,相當大一部分交易已從以太坊主網轉移到 Arbitrum,Arbitrum 3月份的交易額占比高達 32%,并在 6 月和 7 月一直保持著較高水平,這也是為什么以太坊主網上的 Uniswap 交易額較低的原因之一。

圖7:Uniswap:各條鏈的周交易額占比

MEV機器人交易占比達70%

另一種了解 Uniswap 交易活動背景的方法是查看執行交易的交易者類型。自 2019 年以來,我們看到了各種類型的 MEV 機器人的出現,它們是監控Mempool的自動化程序,用來識別出那些可以獲得額外利潤的交易。為了更好地進行分析,我們僅關注兩種類型的MEV機器人:套利和三明治機器人。

套利機器人的目標是在不同交易平臺中,通過同一資產的不同價格獲利。

霍比特HBTC宣布成立霍比特DeFi Labs ,將投入千萬美元專項資金:據官方消息,霍比特HBTC交易所宣布成立霍比特DeFi Labs,并計劃投入千萬美金DeFi專項資金于DeFi領域,專注于DeFi項目研究、投資與孵化及生態建設。

霍比特HBTC交易所目前已與NEST、SRM、MIS、DF、OKS等優質DeFi項目深度合作,并正式上線霍比特DeFi專區。各項目幣種上線霍比特HBTC交易所后,平均最高漲幅1079.36%、平均累計漲幅645.36%;其中以NEST為代表的項目幣種,累計漲幅已達1850.22%,最高漲幅達3360.9%。

霍比特DeFi Labs將持續關注優質DeFi項目,深度扶持DeFi項目健康發展,充分發揮自身市場、技術、行業優勢,推進DeFi在全球范圍內發展與落地。[2020/8/19]

三明治機器人的工作原理是將其交易插隊到目標交易者(假設某買家)的交易之前被執行,導致該資產的價格上漲。隨后,三明治機器人將再次出售資產以縮小價差,從而最大化雙方的價值。

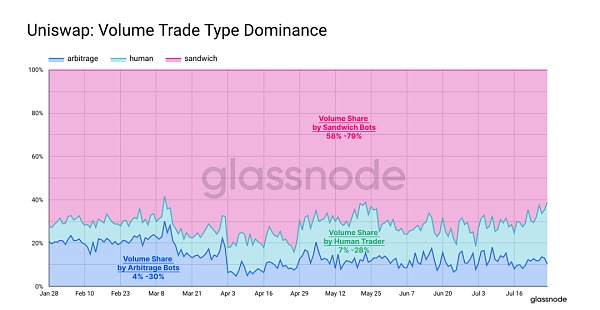

下圖顯示了 Uniswap(以太坊上)的機器人交易額與手動交易額的比例。

我們觀察到,在總交易額中,三明治機器人一般占每日交易額的 60% 以上。自今年年初以來,套利機器人的交易額占比已從大約 20% 下降至 10%。與此同時,自 7 月初以來,手動交易者創造的交易額占比上漲了 30%,與 DeFi Token熱潮時期一致。

請注意:不同類型的機器人會產生不同交易額和交易量。例如,三明治機器人至少執行兩次交易,在一次交易中創造的交易額是手動交易者的兩倍。

圖8:不同類型交易的交易額占比

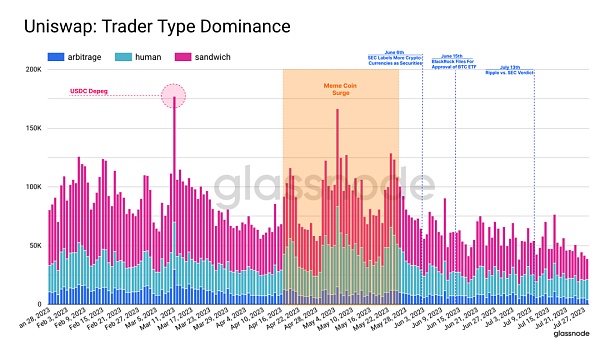

由于不同類型的機器人攻擊可能會導致交易量不同程度地膨脹,因此按交易者類型劃分的每日交易數量提供了另一種比較視角。

我們可以看到,在 USDC 脫鉤或 Memecoin熱潮等重大事件期間,手動交易者非常活躍。隨著價格波動的增大和“目標交易者”的涌入,套利機器人和三明治機器人也活躍起來,在手動交易量上升期間,其活躍度增加了三倍。

圖9:Uniswap:不同交易類型的交易量占比

下圖顯示了每種類型交易者的首選Token和資金Pool,可以看出,所有三種交易者類型都更喜歡最大且最具流動性的交易對 ETH-USDC 和 ETH-USDT。

圖10:Uniswap不同類型交易者及各項占比

流動性Pool表現反映價格預期

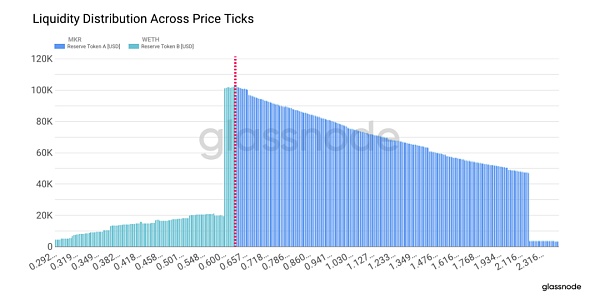

Uniswap V3 推出后,流動性提供者可以在Pool內的指定價格范圍內分配流動性。與其將流動性分散在無限的價格范圍內,不如選擇將流動性更有效地集中在投資者預期交易量最高(以收取費用)的價格范圍內。

圖11:Uniswap V3 價格范圍

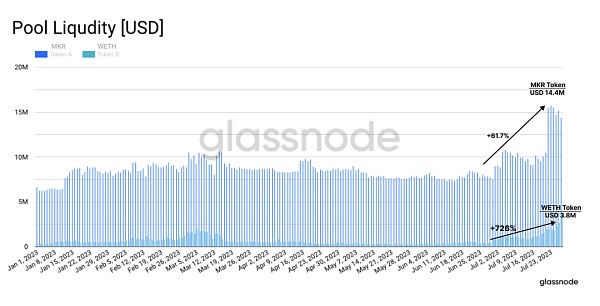

自 MakerDAO 回購計劃宣布以來,Uniswap V3 上 Maker 最成功的流動性Pool是 MKR/WETH 池,其流動性顯著增加。

雖然該Pool中MKR占絕大多數,但 WETH 的流動性深度已增長超過 700%。這表明流動性提供者正在發出信號:MKR-WETH 交易對的交易量將會增加。

圖12:MKR-WETH深度

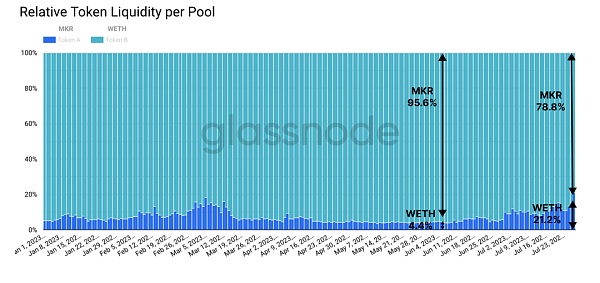

在研究該流動性pool的構成后,我們可以清楚地看到 WETH 的占比有所增加,目前占總量的 21.2%。這說明交易者越來越多地用 WETH 購買 MKR ,也就是說自 6 月初以來市場對 MKR 的需求明顯上升。

圖13:兩個Token的流動性深度

Uniswap 的流動性pool是否可以預示Token的價格發展?通過分析 MKR-WETH 流動性,我們發現,流動性在價格比 MKR/ETH 匯率高得多的時候會上升。

隨著流動性提供者將其流動性添加到到更高的價格范圍,他們在某種程度可被視為一種在更高價格點的Gas費的價外期權。如果我們假設流動性提供者是理性的逐利者,其流動性的變動可能會提供類似期權市場提供的價格信號,獲得對相關Token的波動性和價格范圍的預測。

圖14:價格波動中的流動性分布

總結

2023 年,圍繞數字資產監管的正面和負面消息反復出現。最近幾周,以 MKR 和 COMP 為首的 DeFi Token表現尤其出色。然而,在分析 Uniswap 上的交易活動后,DEX交易活動的增加似乎并未影響這些Token的價格變動。

對此的一個解釋是,Arbitrum 等 L2 上的交易額占比不斷增加,而且人類交易者的數量也減少了。由于手動交易較少,套利和三明治機器人活動也同樣較少。

就 MKR 而言,為 Uniswap pool提供流動性的做市商顯著增加,這表明對交易量增加的一定程度的預期。由此,我們提出了一個概念,即流動性的分布可以很好地為相關Token的價格范圍提供預期信號。

文章來源:https://insights.glassnode.com

原文作者:Glassnode, Alice Kohn

原文鏈接:https://insights.glassnode.com/the-week-onchain-week-31-2023/

達瓴智庫

企業專欄

閱讀更多

Foresight News

金色財經 Jason.

白話區塊鏈

金色早8點

LD Capital

-R3PO

MarsBit

深潮TechFlow

比特幣生態已經有一段時間沒有看到這種級別的開發者活動了。讓我們探索一下在這次序數爆炸期間出現的一些實驗性協議。首先,讓我們定義一些比特幣 Builder 在提到他們的項目時可能會用到的一些術語.

1900/1/1 0:00:002023年8月1日,幣安宣布上線第36期Launchpool挖礦項目Sei。用戶可以在2023年08月02日08:00(UTC+8時間)后將BNB、TUSD、FDUSD投入到SEI挖礦池中獲得S.

1900/1/1 0:00:00作者:DAOrayaki科技巨頭正在展開一場高風險的戰斗,以創建結合數字身份、信息傳遞、支付和人工智能服務的主導“一切應用程序”.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:493.22億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量37.

1900/1/1 0:00:00AI和區塊鏈是這個時代最具有顛覆性的兩大技術,有潛力在多個行業掀起一場創新革命,并徹底顛覆經濟和社會關系。區塊鏈與AI結合,將解鎖全新的應用領域.

1900/1/1 0:00:00作者:Siddhearta,BanklessDAO編輯、Bankless Consulting 助理 編譯:金色財經.

1900/1/1 0:00:00