BTC/HKD+0.03%

BTC/HKD+0.03% ETH/HKD+0.22%

ETH/HKD+0.22% LTC/HKD+0%

LTC/HKD+0% ADA/HKD+2.07%

ADA/HKD+2.07% SOL/HKD+0.73%

SOL/HKD+0.73% XRP/HKD+0.09%

XRP/HKD+0.09%來源:Glassnode;編譯:比推BitpushNews Tracy

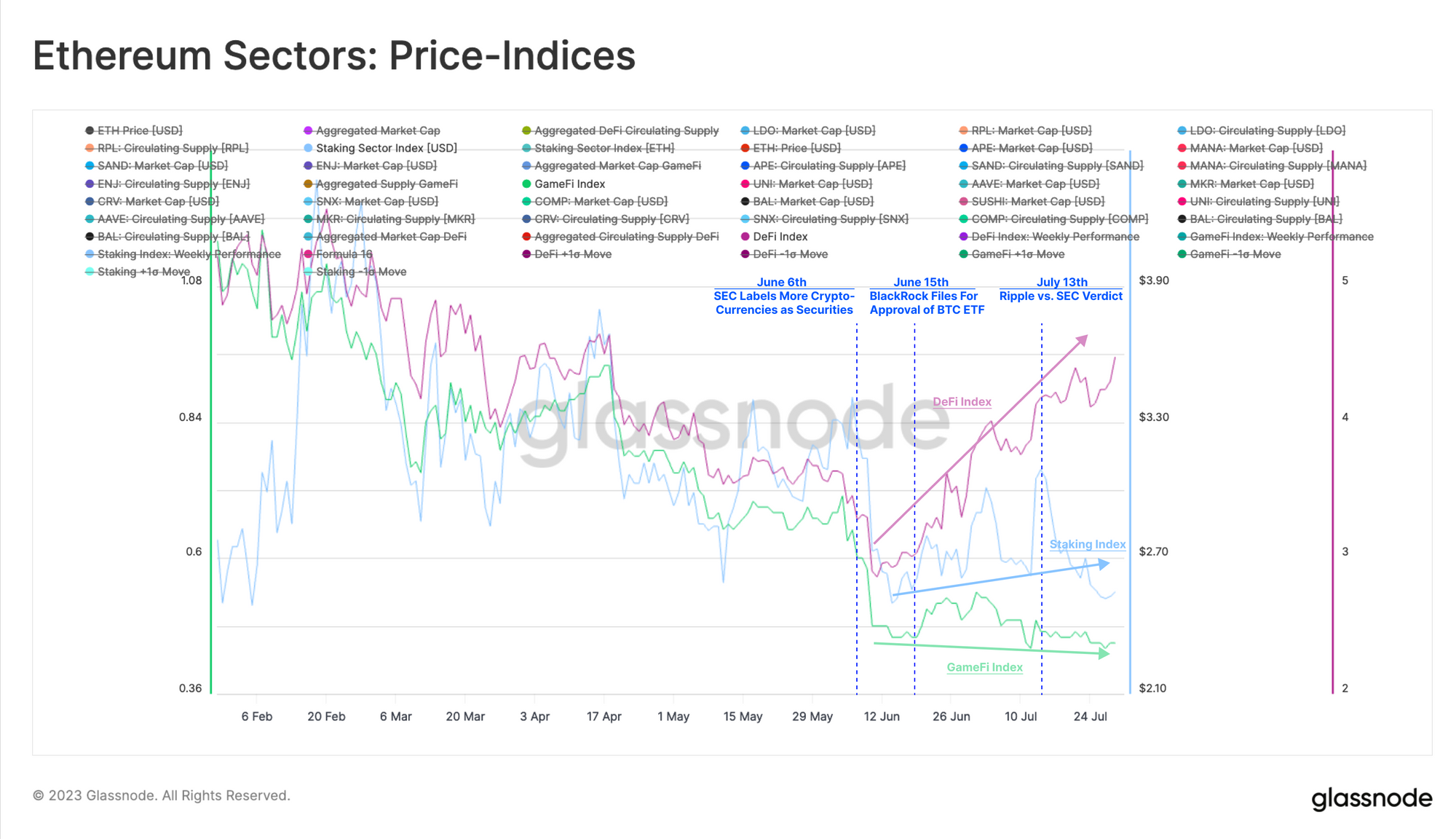

2023年的監管環境一直是積極和消極消息之間的一場拉鋸戰,其中受到最大影響的是山寨幣和DeFi代幣。隨著MKR和COMP在最近幾周表現出顯著的超額收益,我們探討如何從去中心化交易所(DEX)流動性的變化中提取信息。

執行摘要:

1. 數字資產行業的幾個積極發展以及DeFi領域內的進展,激發了投資者對DeFi代幣的重新興趣。

2. DeFi代幣興趣的增加引起了市場做市商的關注,他們增加了相應池子的流動性,表明在這些代幣周圍的交易和價格活動展望積極。

3. 進一步分析Uniswap的交易量分布顯示,其中相當一部分的交易活動可以歸因于機器人,這些機器人主要關注ETH-穩定幣交易對。

在過去幾個月中,山寨幣市場一直在積極和消極的新聞事件之間進行拉鋸戰,受到幾個關鍵發展的推動:

6月初,美國證券交易委員會(SEC)將68種加密貨幣標記為未注冊的證券,這使得比特幣和以太坊以外的山寨幣市場興趣受到抑制。在此消息之前,許多這些代幣的表現就已經不佳,我們在我們的報告《應對DeFi下行趨勢》中有所涉及。

像黑石集團(BlackRock)和富達(Fidelity)這樣的金融巨頭提交比特幣現貨交易所交易基金(ETF)的申請,導致市場情緒上升,并波及比特幣以外的數字資產領域。

埃森哲宣布對Looking Glass Factory進行戰略投資:金色財經報道,埃森哲宣布對Looking Glass Factory進行戰略投資,目的是讓其客戶組合加入元宇宙。Looking Glass Factory是一家總部位于紐約的全息影像公司,它使企業能夠為在線購買產品的客戶提供沉浸式體驗。埃森哲希望幫助其在線業務客戶組合為電子商務商店帶來沉浸式體驗。

埃森哲預測到2025年,元宇宙將成為一個價值1萬億美元的產業。麥肯錫的一份報告顯示,到2030年,沉浸式3D產業的價值可能達到5萬億美元。

埃森哲元宇宙董事總經理兼全球主管David Treat表示,這項投資將幫助埃森哲利用Looking Glass的技術來加速其元宇宙運動。去年3月,該公司成立了“元宇宙統一體組”,該部門的任務是將元宇宙體驗帶到企業界。[2023/2/27 12:30:45]

此外,7月中旬的Ripple Labs與SEC的官司判決認定,該加密公司在公開交易所出售其XRP代幣并未違反聯邦證券法,這為其他美國加密項目和整個行業發出了積極的信號。XRP的勝訴為替代幣投資者提供了一定的希望,認為其對進一步的監管行動具有一定的韌性。

特別是與DeFi領域相關的代幣表現最為強勁,我們的DeFi指數價格自6月11日低點以來上漲了56%。與之相比,其他關鍵市場領域,如GameFi和Staking,表現不佳。

Glassnode:比特幣隔離見證采用率已達72%以上:金色財經報道,據區塊鏈分析公司Glassnode最新分析顯示,比特幣隔離見證(SegWit)采用率已達72%以上,這意味著有更多的有效區塊空間容量。在2021年6月之前, SegWit的采用率 低于55%,最大區塊容量比現在要小。SegWit隔離見證是比特幣的技術升級,作用是增加比特幣區塊的最大數據容量。[2022/8/4 12:02:26]

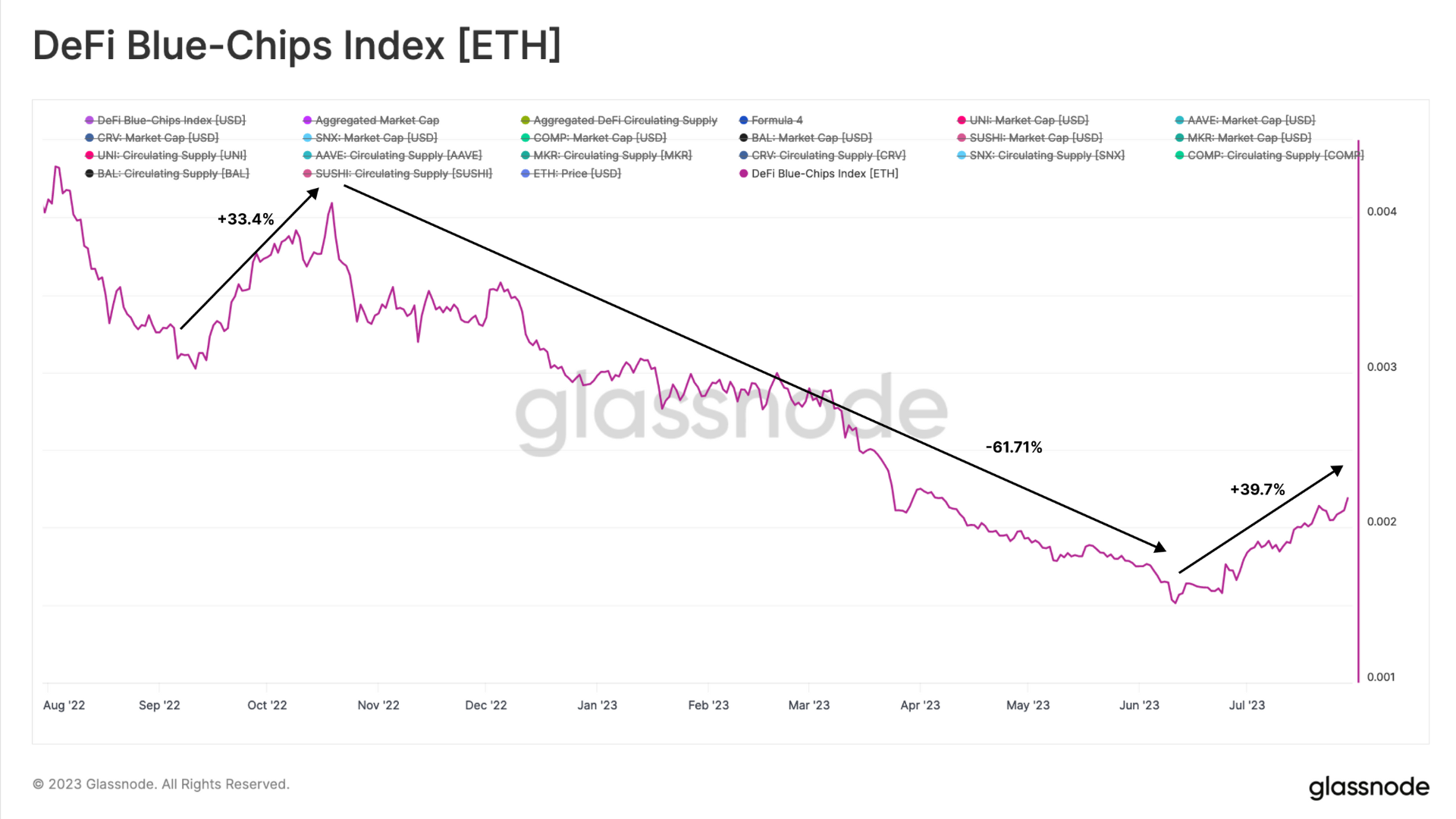

我們的DeFi指數由市值排名前8位的DeFi代幣組成,相對于ETH已經建立了近兩個月的上升趨勢。這是自2022年9月以來首次表現優異,迄今為止的表現非常相似。

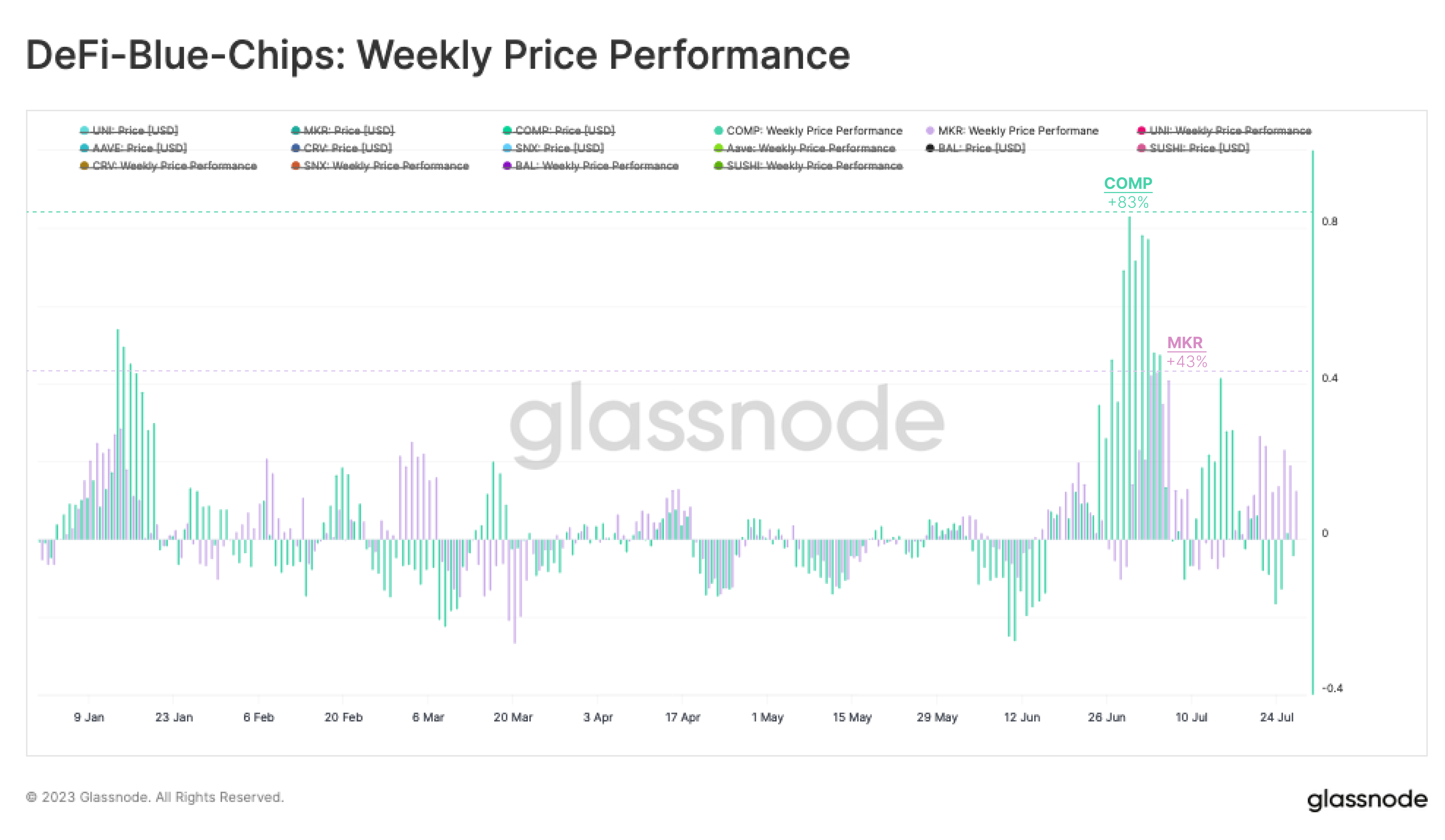

然而,如果我們單獨看這八個DeFi代幣,有兩個代幣在推動這一趨勢中脫穎而出:MKR和COMP。經過仔細觀察,我們可以看到這種表現很可能與新項目的基本面密切相關,而不是更廣泛的市場發展。

在6月28日,Compound的創始人兼首席執行官Robert Leshner宣布他將離開這個借貸協議,并推出一個專注于將監管金融引入區塊鏈網絡的新項目。在此公告之后,COMP代幣在一周內上漲了高達83%。

在大致同一時間,MakerDAO啟動了其智能燃燒引擎,這是一個回購計劃,利用協議擁有的多余DAI從Uniswap池中購買MKR。在一個月內將大約價值700萬美元的MKR移除的預期使該代幣的價格在一周內上漲了高達43%。

Glassnode:梅耶乘數指標顯示目前仍處于加密熊市之中:金色財經報道,據區塊鏈分析公司Glassnode最新研究稱,根據梅耶乘數指標分析,目前仍處于加密熊市之中。梅耶乘數是最知名的比特幣指標之一,也是加密社區最喜歡的指標之一,該指標為價格和200日移動平均之間的簡單比率。盡管它很簡單,但它為比特幣周期提供了一個強大而可靠的長期底部和頂部形成指標。Glassnode繪制了一個0.8倍的梅耶乘數,作為歷史上的 \"低估 \"水平,采用這個倍數的依據是,不到15%的比特幣交易時間處于這個水平或低于這個水平。由于200日移動平均值為47,275美元,這個20%的折扣水平目前在37,820美元。這個指標表明,當前可能已經度過了熊市晚期的初始階段,并且已經進入了熊市的下半場。然而,根據以前的周期,它也表明可能還需要煎熬一段時間,市場尚未提供足夠的需求和價格升值,以實現可持續的獲利和資本流入。[2022/5/9 2:59:10]

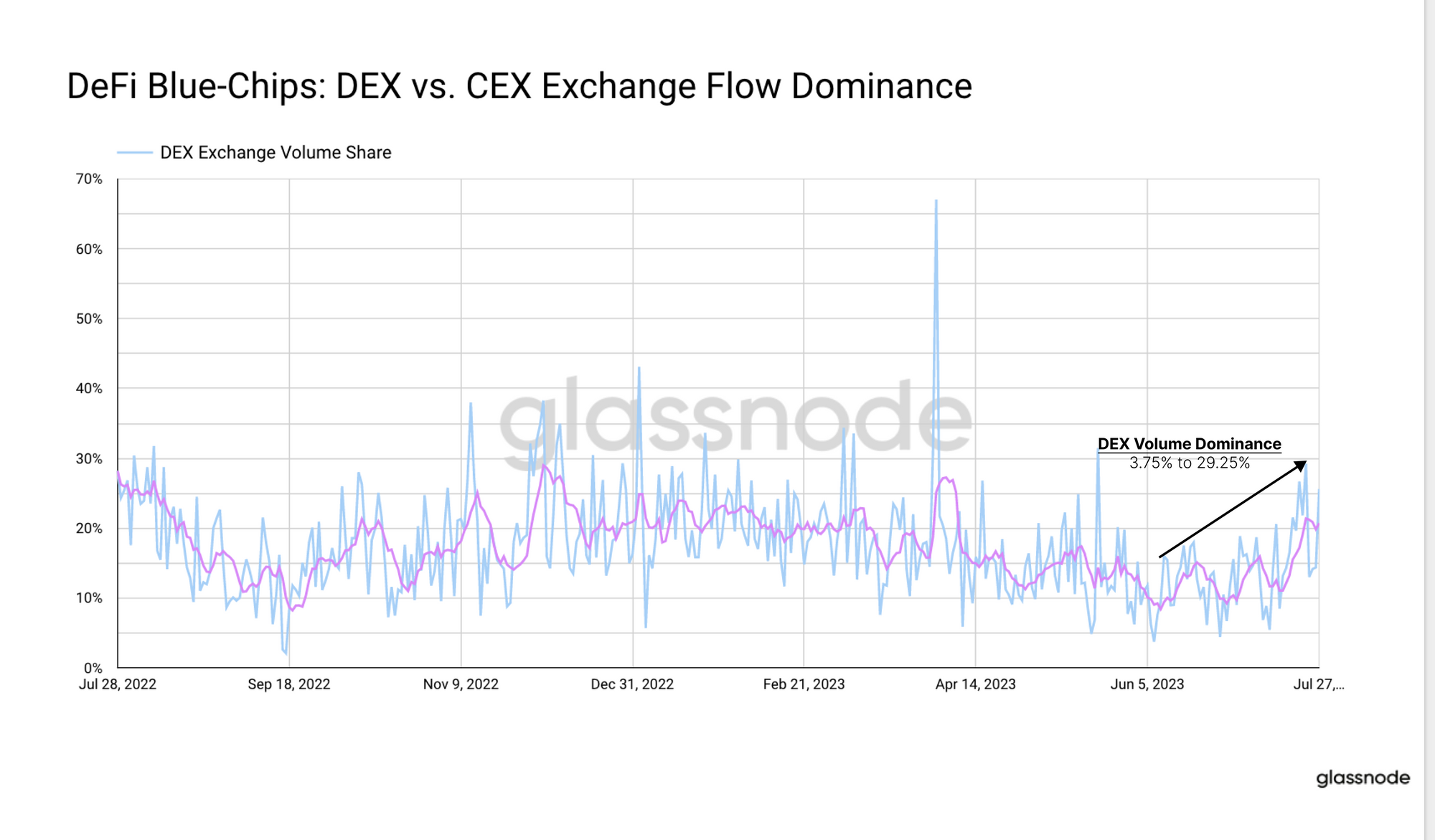

通過對前八個DeFi代幣的去中心化交易所(DEX)和中心化交易所(CEX)的交易流動進行分析,我們可以看到對DEX活動的新一輪興趣。在六月初,DEX交易的相對交易量份額為3.75%,而今天已經增加到29.2%,接近2022年下半年的最高水平。

CryptoGladiator(角斗士)游戲上線OKExChain:據官方消息,GameFi游戲項目CryptoGladiator(角斗士)于今日正式上線OKExChain。因短時間新用戶激增超過3萬,導致游戲服務器過載,CryptoGladiator團隊決定臨時添加200組服務器,稍后會有短暫熱更新,請無法登陸的玩家屆時重試。

Crypto Gladiator是一款RPG養成類游戲,玩家可以打造一只屬于自己的隊伍,占領土地,與他人對決。其play to earn模式使得完成任務關卡及占領土地將會持續產出獎勵,并可用于交易。[2021/8/30 22:46:59]

隨著DEX活動的增長,我們可以調查這些最新發展對DEX活動產生了哪些影響,以及對利益相關者可能產生的潛在影響。我們的主要關注點將放在領先的DEX平臺Uniswap上,該平臺在過去一周也是Gas消耗最大的。

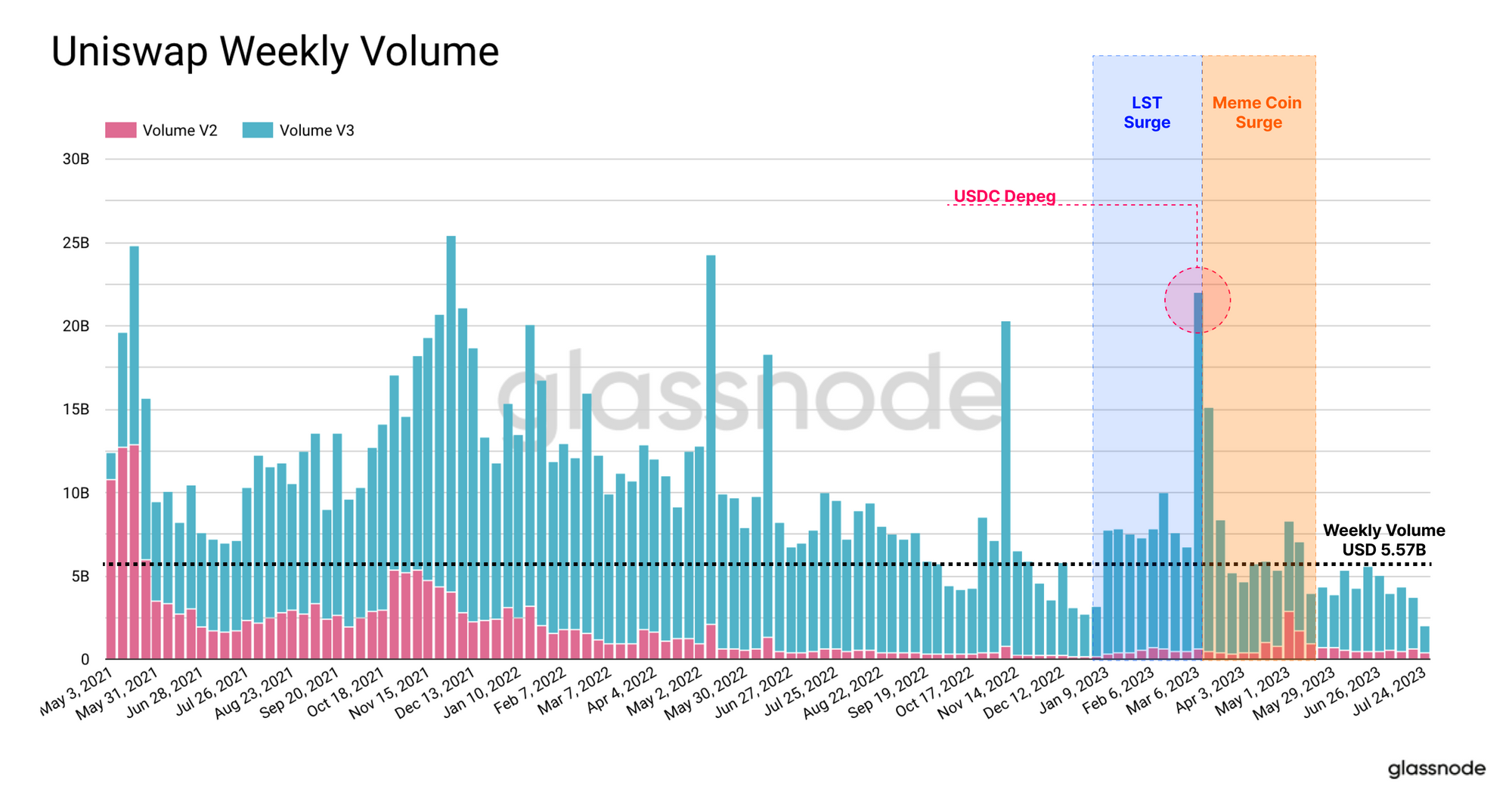

就以太坊上的Uniswap交易量而言,目前每周的交易量為55.7億美元,仍然明顯低于前幾年的水平。在2023年初,由于對流動權益代幣的興趣,交易量出現了激增,以及一段時間內對“迷因代幣(Meme)”的小幅上漲,但隨后逐漸消退。

從這個角度來看,我們可以看到,近期關于比特幣ETF申請和瑞波(Ripple)與美國證券交易委員會(SEC)的判決的激動并沒有引發Uniswap上交易活動的明顯增加。

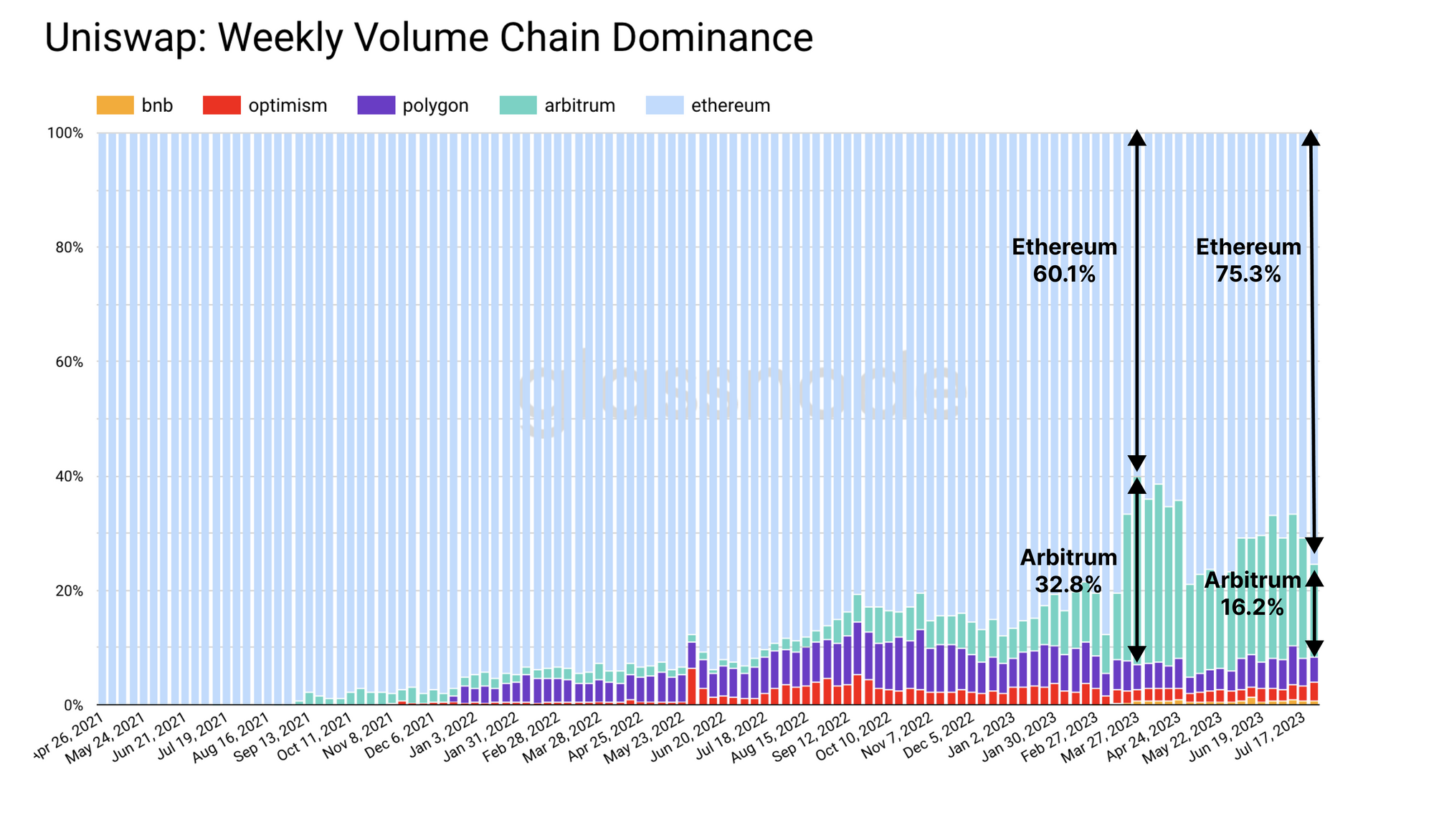

通過研究Uniswap交易量在不同Layer 2網絡上的分布,我們可以得到更清晰的圖片。很明顯,相當一部分的交易已經從以太坊主網轉移到了Arbitrum,吸引了多達32%的交易量在3月份。這一趨勢在6月和7月仍然持續,這在一定程度上解釋了我們上面觀察到的以太坊上交易量較低的情況。

通過研究Uniswap交易量在不同Layer 2網絡上的分布,我們可以得到更清晰的圖片。很明顯,相當一部分的交易已經從以太坊主網轉移到了Arbitrum,吸引了多達32%的交易量在3月份。這一趨勢在6月和7月仍然持續,這在一定程度上解釋了我們上面觀察到的以太坊上交易量較低的情況。

Glassnode:交易所比特幣余額已長達一個月保持穩定,停滯在250萬枚左右:8月28日消息,據Glassnode分析數據顯示,交易所比特幣余額已經長達一個月保持穩定,5月份約有14萬枚比特幣凈流入交易所后,7月份出現了約11萬枚比特幣的凈流出,然而在整個8月,交易所比特幣余額停滯在250萬枚BTC左右(約占流通供應量的13%)。此外,據交易所凈流量指標顯示本周交易所余額整體呈凈流入狀態,因為一些交易員和投資者似乎正在利用當前比特幣市場的強勁走勢拋售獲利,值得注意的是,交易所BTC流入規模與2020年12月至2021年4月的牛市期間的情況并無不同,近期BTC拋售增多或許是合理的預期行為。[2021/8/28 22:43:19]

將Uniswap交易活動的背景放在另一個角度來看,就是觀察執行交易的交易者類型。自2019年以來,我們看到了各種MEV(最大化以太坊價值)機器人的出現,它們是自動化程序,監控區塊鏈以偵測利潤豐厚的交易并進行利用。在本次分析中,我們將僅關注兩種類型:套利機器人和夾子機器人。

套利機器人旨在通過不同的去中心化交易所(DEXs)和中心化交易所(CEXs)之間相同代幣對的價格差異獲利。

夾子機器人通過在目標交易者(假設為買家)之前插入它們的交易,導致以更大的價差執行交易。之后,夾子機器人會再次出售資產以關閉價差,從而在雙方都最大化價值。

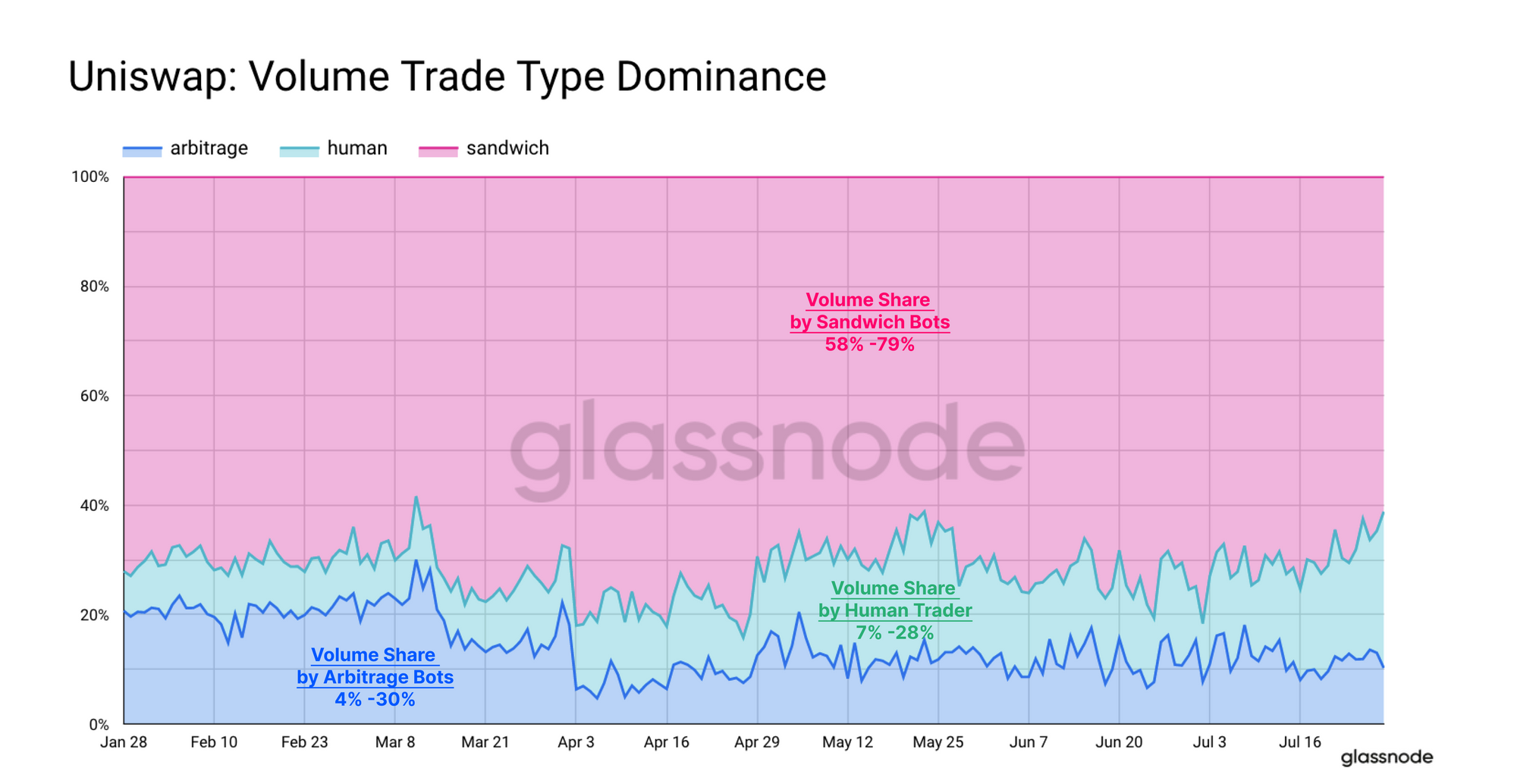

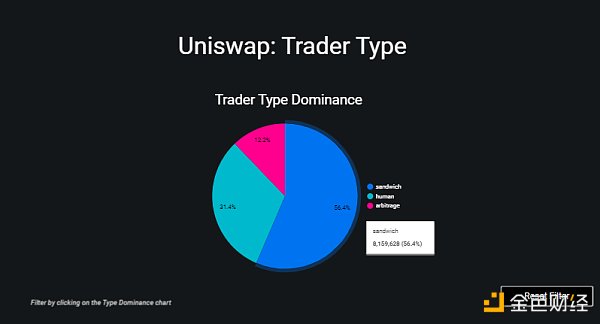

下面的圖表顯示了在以太坊上的Uniswap交易中,來自機器人交易和人類交易的交易量比例。

我們觀察到,夾子機器人通常占據每日交易量的60%以上。套利機器人的交易量份額從年初的大約20%下降到10%。與此同時,自從7月初以來,人類交易者創造的交易量份額增加到30%,與對DeFi代幣興趣增加的時期相吻合。

請注意,這種分類是Glassnode新開發的啟發式算法的第一次迭代的產物,該算法仍在積極開發中。對于這一迭代,我們對標記機器人制定了相當保守的標準,特別是對于套利機器人。

此外,請注意不同類型的機器人會創建不同數量的交易和交易量。例如,夾子機器人至少執行兩筆交易,在一次交易行為中產生的交易量是人類交易者的兩倍。

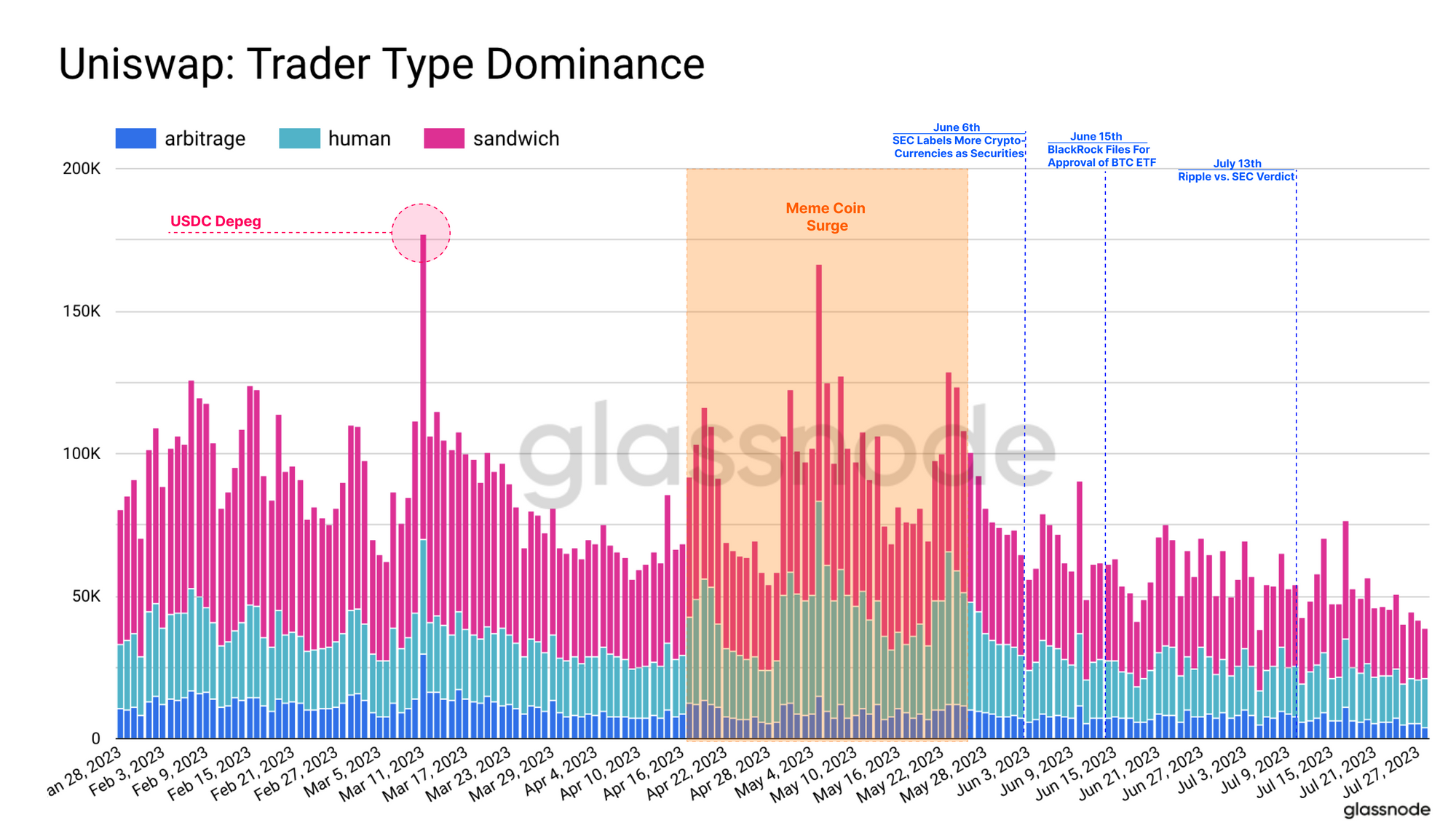

由于不同類型的機器人攻擊可能以不同方式夸大交易量,交易者類型的每日交易數量提供了另一種比較視角。

由于不同類型的機器人攻擊可能以不同方式夸大交易量,交易者類型的每日交易數量提供了另一種比較視角。

我們可以看到,人類交易者在USDC解鎖或迷因代幣狂熱等重大事件期間非常活躍。隨著價格波動加劇和“目標交易者”的涌入,套利機器人和夾子機器人也緊隨其后,在人類交易活動增加的高峰期間,它們的活動量增加了兩到三倍。

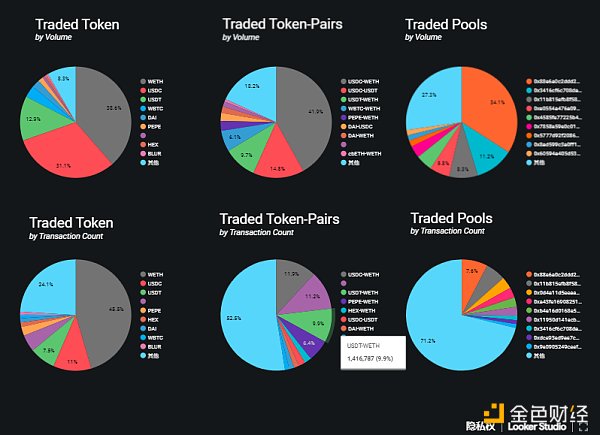

下面的交互式圖表顯示了每種類型交易者偏愛的代幣和交易池,所有三種交易者類型都明顯偏愛最大和最流動的交易對ETH-USDC和ETH-USDT。

自Uniswap V3推出以來,流動性提供者可以在池子內的特定價格范圍內分配流動性。與將流動性分散在無限價格范圍內不同,流動性可以更有效地集中在投資者預計交易量最高(以捕捉費用)的價格范圍周圍。

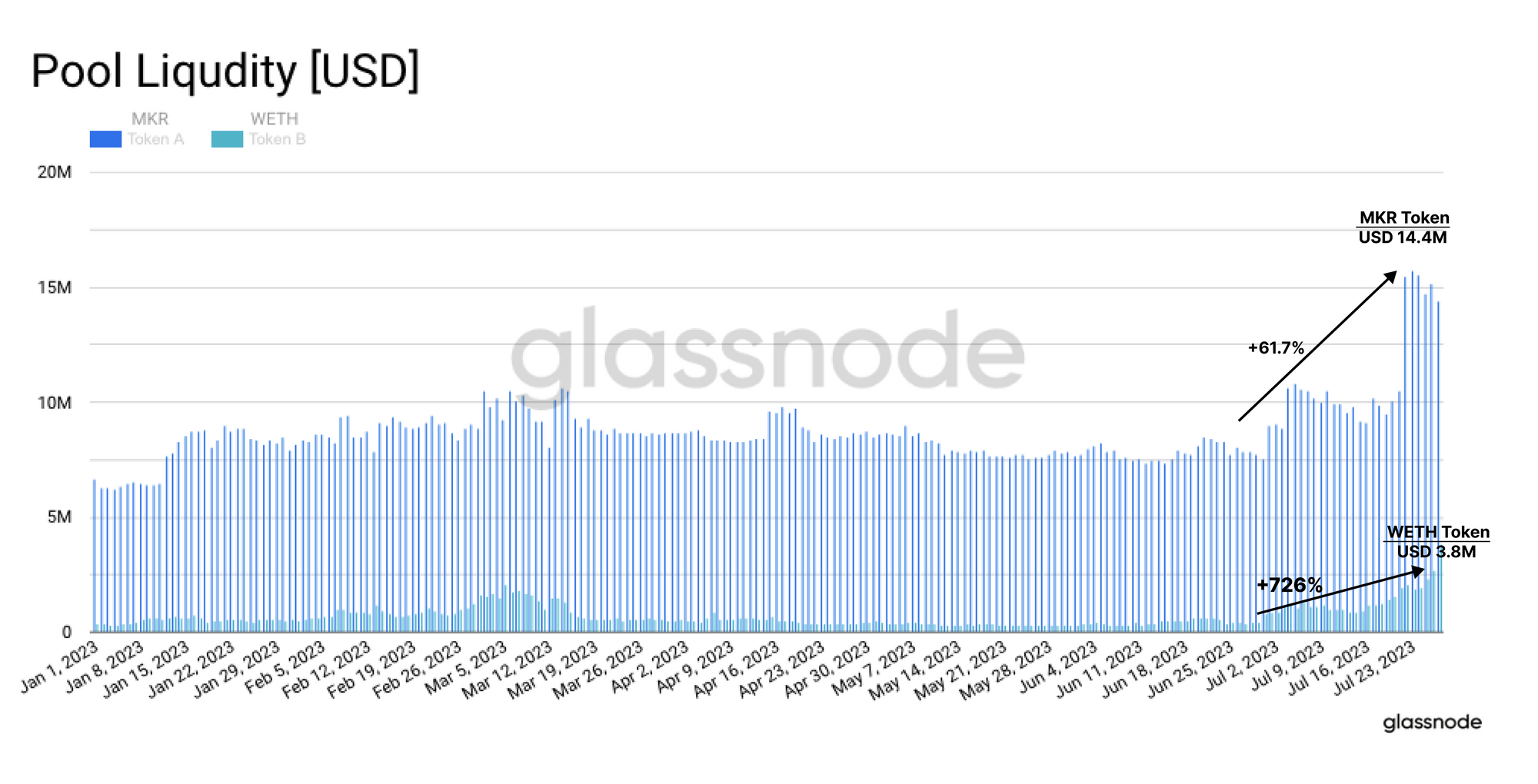

自Maker回購計劃宣布以來,Uniswap V3上最成功的Maker流動性池是MKR/WETH池,該池的流動性經歷了顯著增加。

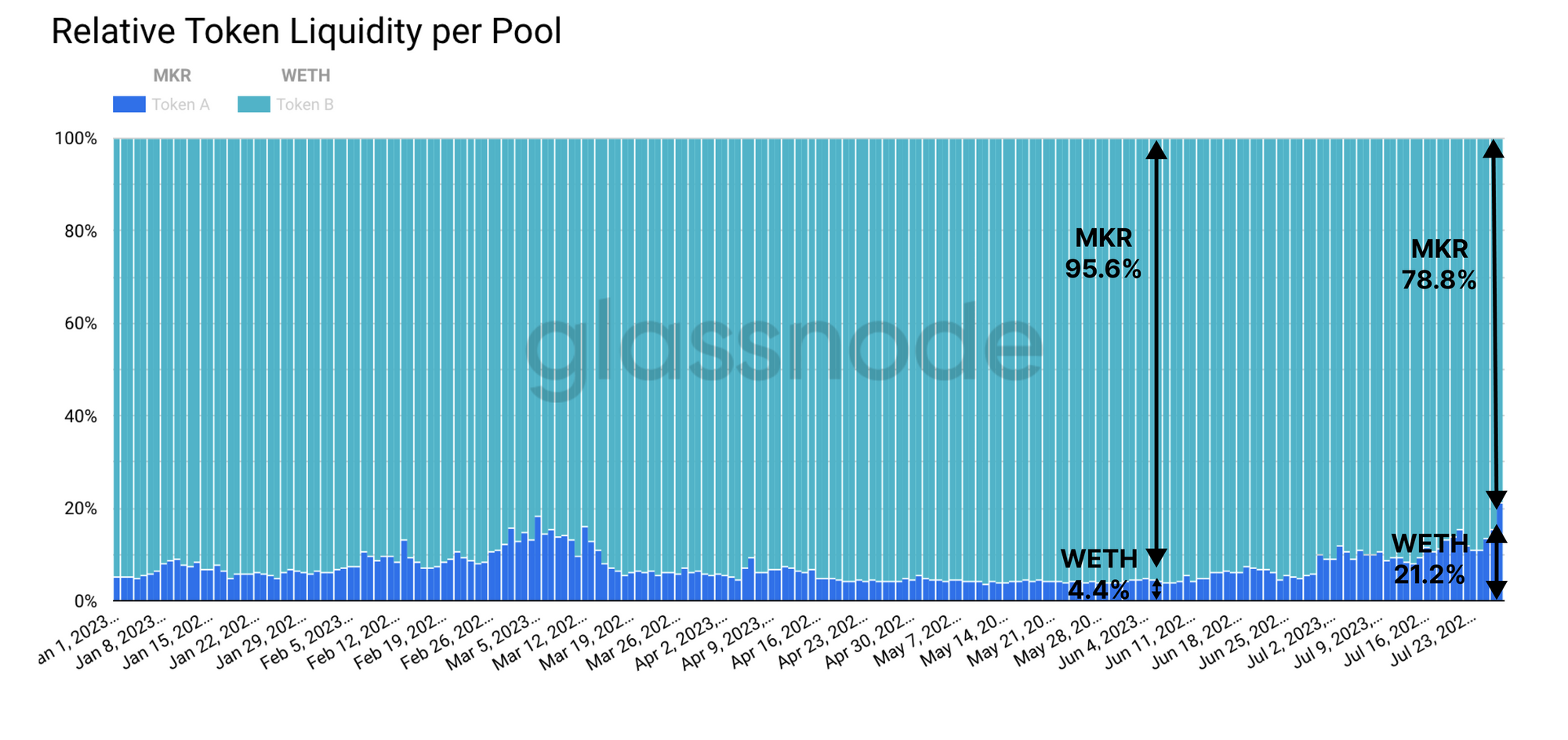

盡管該池傳統上主要持有MKR資金,但WETH的流動性深度增長了超過700%。這表明流動性提供者正在預示著對MKR-WETH交易對更高交易量的期望。

在審查該池的組成時,我們可以清楚地看到WETH的份額增加,現在占總量的21.2%。這是交易者越來越多地用WETH購買MKR的結果,表明自6月初以來對MKR的需求明顯增加。

最后,我們提出一個關于Uniswap流動性池如何作為一種信息市場來反映代幣預期價格發展的想法。如果我們仔細觀察MKR-WETH流動性池中超出范圍的部分,我們可以清楚地看到流動性在遠高于MKR/ETH匯率的價格點上升。

當流動性提供者將資金移動到更高的價格范圍時,他們實際上表達了對更高價格點處費用收入的虛值期權。在假設流動性提供者是理性的追求利潤的參與者的前提下,他們的流動性移動可能提供類似期權市場的洞察力,用于預測感興趣代幣的預期波動性和預期范圍。

2023年,數字資產的監管環境一直在反復變化,正面和負面消息交織。近幾周,特別是DeFi代幣經歷了超常表現,其中MKR和COMP領跑。然而,通過審查Uniswap上的交易活動,我們發現這些價格上漲并沒有在去中心化交易所的交易活動中得到體現。

這可以解釋為交易量在像Arbitrum這樣的第二層解決方案上的份額增長,同時人類交易者的參與度較低。由于人類交易較少,套利和夾子機器人的活動也相應較少。

就MKR而言,在Uniswap流動性池中,市場做市商提供流動性的增加是顯著的,這表明他們對交易量增加有一定的預期。基于此,我們提出了一個概念,即流動性的分布可能為所討論的代幣的預期交易范圍提供信息。

比推BitpushNews

個人專欄

閱讀更多

金色財經

Web3活動

Techub Info

區塊律動BlockBeats

金色財經 善歐巴

金色早8點

比推 Bitpush News

TaxDAO

SeeDAO見道

WJB

白話區塊鏈

作者:Leandro Pereira (Sciammarella) ;翻譯:火火/白話區塊鏈按市值計算的第二大加密貨幣以太坊將對其網絡進行重大升級.

1900/1/1 0:00:00作者:MARCEL PECHMAN,COINTELEGRAPH;編譯:松雪,金色財經自 7 月 21 日以來,以太坊的價格一直鎖定在 1,800 美元至 1,900 美元的狹窄交易區間內.

1900/1/1 0:00:00來源:紐約時報;編譯:比推BitpushNew Mary Liu越來越多的年輕人,尤其是男性,購買了加密貨幣,這里有一些建議(不是說教)。首先,你是對的,這不是一時的炒作.

1900/1/1 0:00:00作者:0xJeff,加密KOL;翻譯:金色財經xiaozou盡管自5月份以來,Radiant Capital一直在同一價格區間交易,但在過去的30天里,其各項指標正在逐漸轉好.

1900/1/1 0:00:00作者:Ana Milovan 翻譯:善歐巴,金色財經在不斷發展的區塊鏈技術領域,兩種非凡的力量日益凸顯:不可替代代幣(NFT)和去中心化金融(DeFi).

1900/1/1 0:00:00作者:JieXuan Chua, CFA,Moulik Nagesh,Shivam Sharma 來源:Binance Research 導語: Binance Research發布.

1900/1/1 0:00:00