BTC/HKD+1.11%

BTC/HKD+1.11% ETH/HKD+0.7%

ETH/HKD+0.7% LTC/HKD+1.53%

LTC/HKD+1.53% ADA/HKD+3.28%

ADA/HKD+3.28% SOL/HKD+1.12%

SOL/HKD+1.12% XRP/HKD+2.37%

XRP/HKD+2.37%

在Uniswap的諸多分叉項目中,Sushiswap脫穎而出。相信任何人九月份時候都不會預料到Sushiswap如今的發展吧。

盡管彼此競爭,但是Sushiswap跟Uniswap的發展其實是互利的,都在共同做大DEX的蛋糕。本文從五個鏈上指標,比較Sushiswap和Uniswap,幫助我們更好的了解這兩款重量級的AMM產品。

盡管剛開始Sushiswap只是Uniswap各種以食物命名分叉項目中一個典型的例子,但是Sushiswap不僅生存了下來,其在AMM模式上的發展和創新也超出了所有人的預期,現在Sushiswap可以在許多層面上跟Uniswap展開競爭了。

目前這兩款AMM已經分化成兩個完全不同的產品了,Sushiswap一直在不斷發布新功能,比如Bentobox。而Uniswap的核心開發者則一直在專心打造UniswapV3。UniswapV3的發展前景目前尚難估量,但可以肯定的是,這兩個協議之間的競爭正在升溫。

本文深入研究Sushiswap和Uniswap的鏈上指標,比較這兩個AMM協議在DEX協議的王者爭霸賽中,是如何相映成趣的。

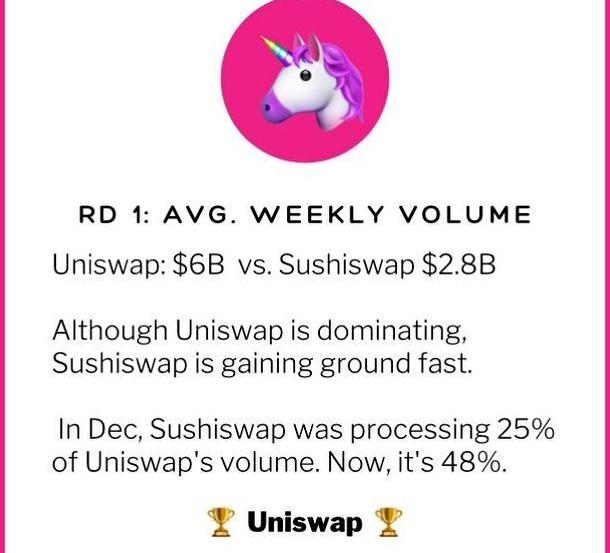

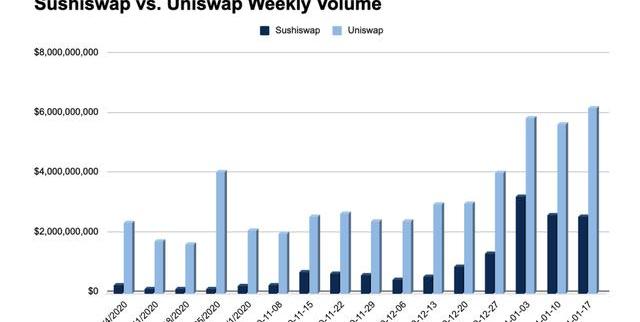

交易量對比:Uniswap勝出

想要衡量任何去中心化交易所的成功與否,最基本的指標之一自然就是交易量了。畢竟,去中心化交易所的核心目的是促進參與者之間的代幣交易。盡管在整個DEX領域的交易量上,Uniswap仍然占據主導地位,不過Sushiswap的交易量也很難忽視。

DEX聚合器OpenOcean集成Scroll Alpha測試網:金色財經報道,DEX聚合器OpenOcean宣布集成Scroll Alpha測試網,Scroll是以太坊主網的新原生zkEVM擴展解決方案。[2023/8/17 18:04:14]

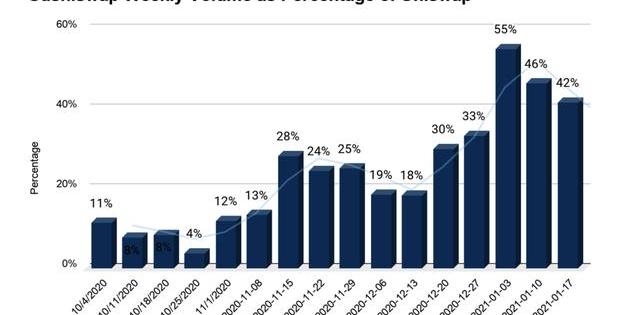

在過去的三周里,Uniswap的平均周交易量接近60億美元,而Sushiswap則處理了28億美元的交易量--對于一個只存在了幾個月的協議來說,這一數據頗為可觀。

就在一個月前的12月,Sushiswap平均處理的交易量是Uniswap每周交易量的25%。現在,該協議的平均處理量達到了Uniswap交易量的48%。

數據來源:DuneAnalytics

數據來源:DuneAnalytics協議總流動性對比:Uniswap勝出

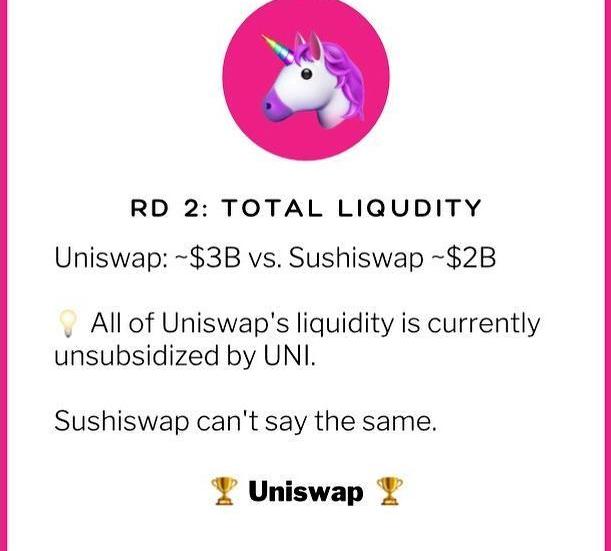

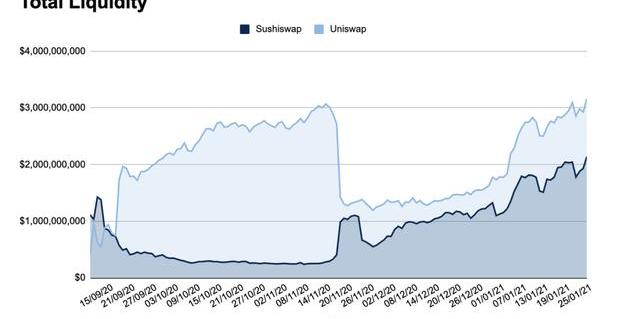

除交易量之外,DeFi協議中的鎖倉總值,或者說協議內可用的總流動性,也是衡量DEX成功與否的一個關鍵指標。

Sushiswap通過新穎的“吸血鬼攻擊”式的操作起步獲得自己的交易體量。在Sushiswap早期,這種玩法對它的聲譽有所損害,畢竟它的對手可是DeFi的寵兒Uniswap。

代幣激勵的誘惑,讓人們很難抵御。Sushiswap采取的"分叉+添加代幣"的策略顯示了代幣激勵的力量。不過Uniswap也進行了反擊。在Sushiswap上線之后的幾周內,Uniswap也采取了發幣策略,當然這場賽事還沒結束。

加密貨幣指數協議Index Coop?宣布推出NFT 指數基金:金色財經報道,加密貨幣指數協議Index Coop?宣布推出NFT 指數基金。該指數名為“JPG”,向持有者展示高價值 NFT,例如CryptoPunks、Bored Ape Yacht Club、Meebits和Tyler Hobbs 的 Fidenza。?該指數不是持有 NFT,而是將持有者展示在將NFT所有權分化的DeFi項目中,如NFTX、WHALE和Jenny DAO。該基金納入標準是“高流動性”和超過 200 萬美元的市值項目。JPG 的首席產品設計師表示,NFT 市場流動性太低,無法為幾個主要項目提供風險敞口,包括Doodles和Mutant Ape Yacht Club。

根據DeFi Llama 的數據,Coop 的產品總鎖定價值為 2.21 億美元。(thedefiant)[2022/4/21 14:37:38]

Uniswap相比Sushiswap更進一步,向之前的用戶追溯分配15%的代幣量,之前使用Uniswap的人都賺到了幾千美元的回報。就像Compound的做市挖礦熱一樣,Uniswap的追溯分配方式,也成為了DeFI行業的標配,無論是新老協議,在上線代幣時,都會采用這種方式了。

Uniswap發幣后,瞬間翻轉盤面。

在8月份Sushiswap吸納了大量的流動性之后,流動性提供者們紛紛回到了Uniswap分一杯羹,參與Uniswap代幣上線之后的流動性挖礦,獲得UNI代幣。

幾個月后,情況漸趨平穩。Uniswap和Sushiswap如今都擁有數十億美元的流動性。不過,也有個關鍵的區別。

韓國支付公司Danal與影視特效公司Dexter Studios合作,將共建元宇宙:3月18日消息,韓國大型支付公司Danal宣布,已與韓國影視特效上市公司Dexter Studios簽署了一項合作協議,以基于元宇宙業務在區塊鏈方面進行合作。兩家公司計劃在未來就建設元宇宙、NFT生產和分銷進行合作。(ZDnet Korea)[2022/3/18 14:05:07]

在2020年11月結束了流動性激勵措施后,Uniswap如今的30億美元的流動性資金池,現在完全沒有得到代幣激勵的補貼。與此同時,Sushiswap則繼續大力獎勵LP,進一步發放SUSHI代幣獎勵。

數據來源:TokenTerminal這里需要注意的是,雖然Uniswap的做市商(LP)并沒有直接得到UNI代幣激勵,但很多項目都在利用Uniswap作為他們的主要交易場所,并激勵自己的社區為各自的Uniswap池提供流動性。

無論如何,較高的流動性與缺乏原生UNI激勵機制同時存在,標志著Uniswap達到了產品與市場的契合。Uniswap繼續作為交易商和代幣項目的首要交易平臺,雄冠整個市場。然而Sushiswap在總流動性方面也跨越了20億美元的里程碑,這一成績很難忽視。

Sushiswap如今有了很大的市場深度,而關鍵的DeFi項目,特別是Yearn生態系統,則選擇使用Sushiswap作為其主要的流動性來源。

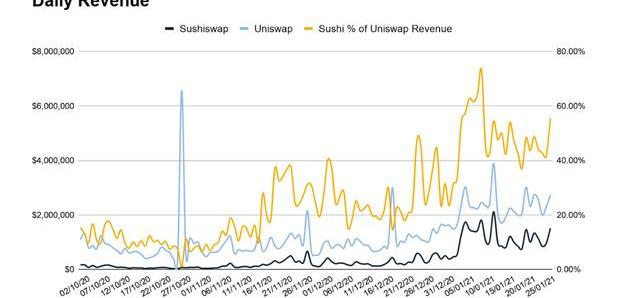

收入對比:Uniswap勝出

Uniswap和Sushiswap在交易量和流動性深度方面競爭激烈,收入情況也成為了另一個需要關注的關鍵指標。這里所說的收入,指的是用戶交易的手續費給LP帶來的現金流。值得注意,這兩個協議的特點是對任何交易對都收取0.3%的交易費。

Cook Protocol(COOK)今日于三大DEX開啟交易:3月31日消息,Cook Protocol首發代幣COOK于今日12:00于三個去中心化交易平臺開放交易(Uniswap, Pancakeswap, Mdextech),開盤價格為0.03 USDT,最高漲至0.835 USDT,最高漲幅近2800%。[2021/4/1 19:36:44]

縱觀整個DeFi領域,Uniswap都是王者一般的存在。該協議是一臺印錢機器。2021年1月,Uniswap平均每天為LP創造超過230萬美元的收入——大大高于該領域的任何其他協議。

哪個競爭對手更接近它?是的,你猜對了。就是Sushiswap。盡管Sushiswap的AMM僅占Uniswap日收入的一半,但仍為Sushiswap的LP們帶來平均7位數的收益,平均每天產生約120萬美元的進賬。

與交易量數據類似,從收入角度看,Sushiswap也在不斷壯大。本月早些時候,該協議一度飆升,所產生的的日收入量,約為同期Uniswap的64%,同時在過去7天內,平均收入約為Uniswap日收入量的46%。盡管相比之下Sushiswap仍然明顯低于Uniswap。

數據來源:TokenTerminal市銷率(P/S)對比:Sushiswap勝出

市價和收入的比值(市銷率,P/S)逐漸成為了DeFi協議的通用指標。P/S值會將代幣的價格跟對應DeFi協議的收入做對比,是基于協議的交易手續費收入,對協議的市場價格進行估值評價的指標。

LendHub與MDEX合作 將開啟LHB流動性挖礦MDX:據官方消息,Heco去中心化借貸平臺LendHub與MDEX已達成戰略合作。MDEX即將開啟LHB流動性挖礦,在MDEX質押USDT-LHB的LP Token即可挖礦MDX。

據官方數據,LHB在MDEX的24小時交易額超125萬美金。LendHub是一個基于火幣生態鏈Heco的去中心化借貸平臺,平臺存借額最高超4億美金,USDT和HUSD存借總額超2億美金。[2021/2/7 19:05:34]

這意味著具有較低P/S比率的代幣,可能比具有較高P/S值的類似協議,估值更為公平,或者市場對代幣的增長預期較低。

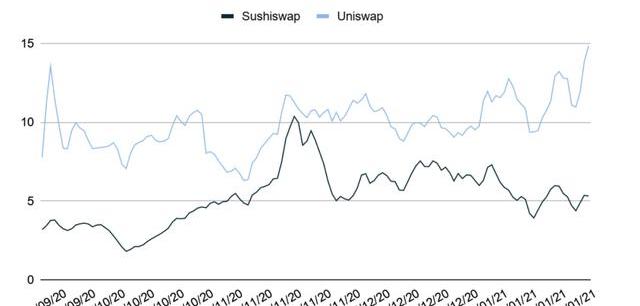

根據TokenTerminal的數據,Sushiswap一直保持穩定,P/S比率約為5,而Uniswap最近由于過去幾周的價格大幅上漲而觸及約15。

數據來源:TokenTerminal有鑒于此,從目前Uniswap產生的現金流來看,相比Sushiswap來說,目前市場對Uniswap的估值過高。但這并不意味著Uniswap公司被高估了,或者說Sushiswap公司被低估了。如前所述,這個估值指標背后有很多細微的差別,取決于讀者想如何解釋這些數據。

兩類協議的代幣設計

我這里想多聊一下這兩個協議的代幣機制。

UNI代幣目前是一種非生產性的治理代幣,這意味著它們并不代表對Uniswap這頭現金牛的任何經濟權利。另一方面,SUSHI的持有者確實對協議的現金流有權利要求,使其成為生產性資產。

考慮到這一點,UniswapV2中引入了一個可選的協議收費比例的參數,可以選擇將轉給LP的手續費比例,從0.3%降到0.25%s,剩余的0.05%則通過去中心化治理過程來分配。

Sushiswap采用的正是這種模式,但它并沒有像Uniswap那樣對協議收費的意圖含糊其辭,而是讓SUSHI的持有者通過抵押代幣的方式,直接獲得協議的現金流。

過去三十天,Sushiswap分配給了代幣抵押者們530萬美元的抵押收入,大約為8%的年化回報率。如果Uniswap實施同樣的模式,根據30天的收入數據來計算,該協議將為UNI抵押者帶來兩倍的收入,本月收入為1100萬美元。

以此計算得到,如果Uniswap也采取Sushiswap的模式的話,UNI抵押者的一年的收益量可以達到1.32億美元,年化收益率為3.1%。

價量比(P/V值):Sushiswap勝出

價量比(P/V)是一個較新的、DEX特有的估值指標,與P/S比具有類似的特性。

P/S的市銷率指標,會根據流動性協議產生的費用來估值,當研究具有不同費率的協議時,費用金額可能會因此有所差別,對比起來比較困難。P/V比率則忽視這些區別,根據DeFi協議的交易量,來衡量市場如何對協議進行估值。

簡單來說,目前市場對Sushiswap的P/V值是4,意味著Sushiswap每天每1美元的交易量,市場估值認為能值4美元;對于Uniswap來說,這一比率更高,為11,意味著每處理1美元的交易量對應的價格約為11美元。

數據源:TokenTerminal

與P/S的比值類似,市場可能會給予Uniswap更高的估值,表現為P/V值更大,因為他們對該協議的增長預期相對于Sushiswap會更高。同樣考慮到Sushiswap仍然是一個較新的協議,市場對該協議的增長預期可能較低,因為它還沒有明確界定其護城河,而Uniswap則有。

價格表現:Sushiswap勝出

好了,讓我們進入正題。最終基本面和估值指標也只能讓你走這么遠,市場才是最終的裁判。那么,這些協議的表現如何呢?

在最近幾周,這兩個代幣都出現了大規模的上漲,所以無論你持有SUSHI還是UNI,你現在可能都很開心。但一路走來,并非總是陽光燦爛,鮮花遍地。Uniswap和Sushiswap(以及整個DeFi市場)在第三季度末和第四季度初度過了一段艱難的時期。

在這段時間里,在DeFi熊市中,UNI相對于其分叉項目來說更好地守住了陣地,因為UNI在Q4的最低谷是-53%的下跌,而SUSHI的持有人則感受到了更多的痛苦,下跌了-61%。好在此后這兩個項目都有很大的反彈。

今天來看,自2020年第四季度開始,Uniswap的漲幅已經飆升到232%,而Sushiswap則在大家都以為它死了之后,以530%的漲幅重新爆發。

數據:CoinGecko必須認識到,Uniswap是市值較高的資產,這意味著自然要有更多的資金流入,才能拉動上漲。作為參考,Sushi在底部的流通市值只有4800萬美元,而底部Uniswap的流通市值仍然在5億美元以上。

小結

雖然Uniswap仍然占據主導地位,但近幾個月來,Sushiswap的發展及其在市場上的競爭力,充分說明了產品市場契合度也正在提高。今日之戰的最終結果?一場平局。

Uniswap在交易量、流動性和收入等基本指標上勝出,因為它是DeFi中主要的流動性和交易場所。另一方面,Sushiswap由于更有吸引力的經濟設計和較小的市值,在P/S、P/V和價格表現等估值指標上勝出。

如果有什么可以肯定的話,這兩個協議的未來一年將是令人興奮的。看起來競爭會仍舊激烈。

Sushiswap和Uniswap都計劃發布重大版本。Uniswap會帶來V3,而Sushiswap今年早些時候也制定了雄心勃勃的路線圖。

誰是贏家?我想,只有時間才能知曉了。

翻譯:荊凱

來源:https://newsletter.banklesshq.com/p/dex-title-fight-uniswap-vs-sushiswap

聲明:本文為作者獨立觀點,不代表區塊鏈研習社(公眾號)立場,不構成任何投資意見或建議。

ETH價格預測:過去兩周以太幣價格的下跌受下跌通道模式的影響。在修正階段,ETH的價格下跌了9%,目前交易價格為1572美元.

1900/1/1 0:00:00美國證券交易委員會將于周四舉行閉門會議。 據了解此事的業內消息人士稱,Kraken已同意關閉其加密貨幣質押業務,以解決與美國證券交易委員會(SEC)的指控.

1900/1/1 0:00:00從6月22日以來,比特幣一直處于橫盤狀態,波動幅度大幅降低。與此同時成交量也大幅下降,根據Glassnode數據,成交量跌至了三年來的新低.

1900/1/1 0:00:00Billions項目組 卡爾達諾是截至發稿時按市場規模計算的第七大加密貨幣,在業內引起了強烈的分歧.

1900/1/1 0:00:00美國法官裁定,RippleLabsInc在公開交易所出售其XRP代幣并未違反聯邦證券法,這是加密貨幣行業具有里程碑意義的法律勝利,導致XRP的價值飆升.

1900/1/1 0:00:00更新啟用DeFi、“數據DAO”和永久存儲 Filecoin是一種用于存儲數據的區塊鏈,它啟用了以太坊式的智能合約.

1900/1/1 0:00:00