BTC/HKD-0.41%

BTC/HKD-0.41% ETH/HKD+0.35%

ETH/HKD+0.35% LTC/HKD-0.37%

LTC/HKD-0.37% ADA/HKD+1.12%

ADA/HKD+1.12% SOL/HKD+3.89%

SOL/HKD+3.89% XRP/HKD+0.05%

XRP/HKD+0.05%

這是我們對關于可持續通證經濟模型用于借貸協議的研究,一共分為兩部分,此篇為第一部分。

Hover團隊花費了大量時間研究現有的借貸協議結構。我們的研究揭示了這些協議在擴展和增長過程中面臨的多個挑戰。

本系列將討論這些挑戰是什么,為什么它們重要,以及Hover在我們的新型通證經濟設計中是如何解決它們的。

歷史上,借貸協議通常將其通證用于兩個主要功能:治理和發行。有了明確的通證效用,人們可能會認為協議的表現和通證實用性會傳遞到通證價值。然而,這并不一定成立,特別是當看到此類平臺為其生態系統帶來的價值時。

Marathon:不會競標破產的Compute North資產,可收回約2200萬美元投資:金色財經報道,比特幣礦企Marathon首席執行官Fred Thiel 已確認該公司不會競標破產的Compute North資產,而將選擇競購得克薩斯州280兆瓦風力發電設施的股份。據此前相關報道,Marathon曾向Compute North投資了3130萬美元,據悉有2200萬美元可能會作為存款完全收回,但有大約800萬美元的投資已經被減記核銷。(The Block)[2022/12/9 21:32:51]

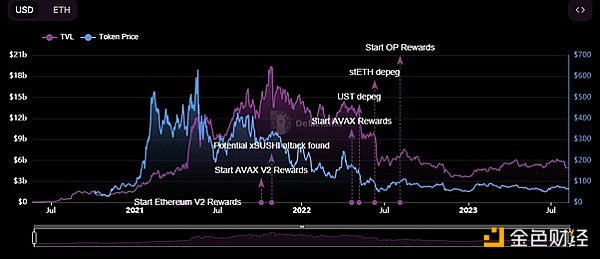

相反,通證活動變得與總鎖定價值(TVL)相關,而與其他因素無關。例如,AAVE在2021年中期達到最高價后經歷了90%的回撤。雖然這種趨勢與整體市場表現高度相關,但通證估值在最高價后不久也隨著總鎖定價值下降而下降。

虛擬形象技術公司Genies推出時尚產品NFT市場“The Warehouse”:8月30日消息,據外媒報道,虛擬形象技術公司Genies推出時尚產品NFT市場“The Warehouse”,首批NFT由時尚攝影師Tati Bruening設計,用戶還可以利用應用內工具來修改他們購買的服裝。創作者可以在應用中出售其設計的時裝NFT,Genies對每筆銷售收取5%的費用。(Techcruch)[2022/8/30 12:58:12]

AAVE 總鎖定價值(TVL) 與通證價格 (DefiLlama)

Venus 協議的表現甚至更糟糕,從最高點回撤了97%。雖然這樣的定價因素非常復雜,并且在DeFi領域,劇烈的價格下跌被視為常態,但這并不意味著這種通證下跌是好的或必要的。

AAX CEO Thor Chan:將合約平臺收入100%用于AAB每日回購銷毀:5月13日,在今日的媒體直播中, AAX CEO Thor Chan表示:AAB是AAX的平臺幣,總發行量為五千萬。AAX將使用合約平臺收入100%用于AAB每日回購及銷毀,直至銷毀總量達到總供應量的一半,也就是2500萬。這是AAB自帶的一個通縮型的經濟模型。除此之外,我們還將把AAB與平臺推出的系列創新金融工具進行深度融合,例如代幣化商品、指數衍生品、圍繞比特幣的系列產品、社交交易程序和證券型代幣等,使AAB的持有者可以共享AAX平臺的成長及收益。[2020/5/13]

以Venus協議為例,僅要達到其歷史最高價的50%,在撰寫本文時,其市值將需要23億美元。考慮到DeFi總鎖定價值(TVL)的歷史最高點為1740億美元,而Venus的流通供應不斷增加,$XVS再次達到那個目標的可能性是非常渺茫的。

動態 | 交易者發現 Robinhood無限杠桿漏洞,可無限借入資金進行保證金交易:根據彭博社報道,有用戶在 Reddit WallStreetBets 論壇發貼曝光 Robinhood 的無限杠桿漏洞,利用該漏洞可將賬戶余額無限放大,在交易者曬出的一系列成績單中,一名交易者聲稱將 4000 美金放大到了 120 萬美金。該漏洞主要是由Robinhood Gold」服務導致的,該服務針對積極交易者,只需每月固定交 5 美金就可從 Robinhood 手中借入賬戶中現金余額的一倍進行保證金交易,交易者可使用從 Robinhood 借來的錢出售受保看漲期權,然而,Robinhood 會將這些看漲期權的價值疊加到用戶自有資金中時就會出現問題,這意味著用戶借入的資金越多,Robinhood 將會借出更多的錢用于未來的交易。Robinhood 發言人 Lavinia Chirico 在一封電子郵件向彭博社回應稱,Robinhood已意識到這些情況,并已與這些客戶取得直接聯系。喬治敦大學法學教授 Donald Langevoort 向彭博社表示,使用所謂的無限杠桿增大賭注可能會面臨金錢和證券欺詐罪。而根據基本法,交易者可能需要還錢。[2019/11/6]

當考慮Venus的價格對總鎖定價值(TVL)的比率時,我們可以看到出現了一個趨勢,這個趨勢與AAVE幾乎完全相同:總鎖定價值決定了通證的價值。

$XVS TVL 與通證價格(DefiLlama)

這種分析并不是針對AAVE或Venus,而是為了突顯DeFi借貸領域內的一個系統性挑戰:借貸協議依賴于總鎖定價值(TVL)來維持通證價格。這導致整個DeFi領域專注于推動總鎖定價值(TVL)的增長。

增加總鎖定價值最簡單的工具是什么?是發行通證。

將一個通證的價格推向下跌最簡單的方法是什么?……出售發行的通證。

發行的不足之處

借貸協議通證和平臺表現的根本原因在于它們使用發行來吸引總鎖定價值(TVL)并提升通證價格。隨著市場參與者利用獲得的發行通證并出售通證,通證價格就會回落。

協議管理者或核心貢獻者首先考慮采取哪些步驟來應對這種轉變?他們增加發行量以提高總鎖定價值(TVL)。由于流通供應的增加,當新一輪發行開始時,重新接近之前的通證價格就會變得指數級的困難。

我們推測,通證價值的下降會降低總鎖定價值(TVL),因為市場參與者會尋找具有更好通證定價或市場利率的替代協議。這種整體模式是一個惡性循環,市場上充斥著貶值的通證來推動平臺流動性。然而,在這樣的過程中,理性的市場參與者將出售他們獲得的激勵,使價值再次下降。

借貸協議采取了短期的方式來推動平臺增長,這是由于通證實用性薄弱和不可持續的流動性解決方案所驅動的。

治理不足之處

除了發行之外,借貸協議經常被引用的另一個價值驅動因素是治理。雖然這在敘事目的上是有好處的,但現實情況是,以價格為導向的短期交易者往往不會經常投票或利用治理機制。讓我們以DeFi中最大的DAO之一MakerDAO為例來看一下。

MakerDAO(MKR)的最大供應量為1,005,577 MKR,流通中的有977,631 MKR。根據Etherscan的數據,以太坊上持有MKR的持有者超過93,000人。MakerDAO治理提案平均使用了10萬MKR進行投票,意味著約10%的總供應量用于治理。

即使考慮流通供應,這個利用率相對較低。人們可能會認為這是因為社區達到了所需的法定人數,但從廣義上講,社區并未參與治理。

參與者人數遠遠低于100人,并且每個提案的投票權重各不相同。假設Etherscan上的50% MKR持有者是智能合約、托管等,因此無法投票,仍意味著0.2%的持有者參與了占總供應量10%的治理活動。

這表明,至少對于MakerDAO來說,治理并不是一個由社區驅動的價值主張,而是大量持有者的次要用例。

金色財經

金色財經 善歐巴

web3中文

金色早8點

YBB Capital

吳說Real

元宇宙簡史

作者:Ben Lilly,來源:substack;編譯:Kate, Marsbit 大地在震動。 當你感到腳下的不穩定開始加劇時,你可能最不想聽到的就是千里之外發生的事情.

1900/1/1 0:00:00RWA是目前Web3和加密貨幣市場最熱門的話題,被認為是推動新牛市的引擎。根據 DeFillama 數據,RWA 賽道有超過20個項目,總TVL 超過 10 億美元,在 DeFi 市場TVL排名.

1900/1/1 0:00:00來源/作者:億歐網 作為下一代人機交互的核心技術,AR正在被越來越多的資本方所重視,相比于其他人工智能技術,增強現實技術獨特的虛實結合特點,被業內一致認為是進入“元宇宙”的橋梁.

1900/1/1 0:00:00來源:澎湃新聞 澎湃研究所研究員呂娜 原標題:《全球數治︱在元宇宙中如何保護我們的孩子》元宇宙之于兒童,首先想到的大多是“好玩”.

1900/1/1 0:00:002023年無疑是比特幣區塊鏈擴展生態的一個重要節點。從 Ordinals、RGB協議等概念的引入,再到Bitcoin Stamps和BRC20標準的出現,支持比特幣生態的發展的呼聲愈發強烈.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:427.32億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量34.

1900/1/1 0:00:00