BTC/HKD-0.25%

BTC/HKD-0.25% ETH/HKD-0.38%

ETH/HKD-0.38% LTC/HKD+3.56%

LTC/HKD+3.56% ADA/HKD+1.56%

ADA/HKD+1.56% SOL/HKD-0.76%

SOL/HKD-0.76% XRP/HKD-0.52%

XRP/HKD-0.52%

BTC和ETH在美國債務上限的發展中攪局

在上周經歷了一段平靜的走勢之后,BTC和ETH的帷幕略有升起,因為美國的鬧劇很有可能根據債務上限延長2年的原則得到解決。盡管如此,眾議院和參議院仍需要點頭同意。

雖然還有待觀察,但這種發展有可能帶來更大、更可持續的波動。比特幣和以太坊已經被其實際波動率的激增所喚醒,使在相當長一段時間內保持極其平穩的市場重新振作起來。

有趣的是,數字資產最近似乎并沒有受到美元走強的困擾,這一點可以解釋為它們內在堅韌的表現。

BTC的技術面還顯示,在多次未能跌破26.5k的局部支撐位之后,價格最終通過突破關鍵阻力位27.5k表明了意圖,盡管它已在隔夜回落至下方。

Wintermute CEO:不擔心CRV短期價格,正與Yearn Finance談判以通過該協議質押部分CRV:8月24日消息,Wintermute CEO Evgeny Gaevoy在接受DL News采訪時表示,Wintermute是Curve創始人Egorov最大的交易對手方之一,已通過OTC 購買總計2500萬枚CRV,此次購買動機是希望長期戰略性地持有CRV,并降低DeFi協議出現壞賬的可能性,因此,Wintermute并不擔心CRV短期走勢。此外,Evgeny Gaevoy還表示正與Yearn Finance談判,期望通過該協議質押部分CRV。[2023/8/24 18:18:17]

盡管如此,我們必須注意美國債務上限協議的潛在連鎖反應。如果美國國會同意將債務上限延長至2025年,財政部將需要倉促增加其TGA現金儲備,這可能會導致流動性短缺。

聲音 | Messari聯合創始人:比特幣或將在短期大幅下降后再創歷史新高:據Bitcoinist報道,分析公司Messari聯合創始人Dan McArdle 8月7日在社交媒體上表示,BTC/USD價格可能會重復黃金在2008年金融危機后的走勢,即比特幣在創歷史新高之前,可能會在短期內大幅下跌。McArdle表示:“如果BTC重復黃金在2008-2011年的表現,我不會感到驚訝…最初,市場對危機的擔憂情緒高漲,隨著流動性危機的真正爆發,市場大幅下跌,隨后,隨著對真實債務/主權/貨幣的擔憂情緒占據上風,市場出現了更大幅度的上漲。”[2019/8/8]

回顧2021年的債務上限協議,這種情況在過去抑制了股市,即使當前的股市在技術上仍然看漲并且加密貨幣在很大程度上與tradefi脫鉤。

分析 | OKB大趨勢看漲 短期或有回落風險:針對當前OKB的走勢,分析師Potter表示,整體走勢看,OKB前期形成了一個大圓弧底和一個小圓弧底形態,幣價在突破上方關鍵頸線阻力2.5美元后,多次回踩不破后迎來了直線拉升行情,我們知道圓弧底是一種底部反轉形態,時間間隔越長,底部構筑越牢固,按照弧形底到頸線的等比漲幅,OKB本輪中期趨勢反彈目標位在5美元附近。技術圖形看,OKB這幾天一直處于持續拉升走勢,而量能并未大幅增強,不是很健康的上漲,持續拉升日K已偏離5日線較遠,乖離率較高,短期內已累積了大量的獲利盤,RSI指標也顯示已處于嚴重超買區域,隨時有獲利回吐幣價回調的風險,而且目前已漲至前期籌碼密集成交區,目前量能想要一次性突破的可能性不大,后續還需要反復震蕩洗盤,蓄勢后才有進一步上攻的勢能,趨勢支撐3.3美元,阻力3.9美元。[2019/8/7]

本周,所有的目光都集中在美國債務上限問題的解決、財政部開始重新填補TGA的努力以及關鍵經濟數據的發布。

分析 | 金色盤面:LET/USDT三角震蕩,注意短期風險:金色盤面綜合分析:LET/USDT下降三角形態內震蕩,LET多次在三角形下邊緣0.02受到支撐,一旦破位或出現大幅下跌,注意破位風險。[2018/8/13]

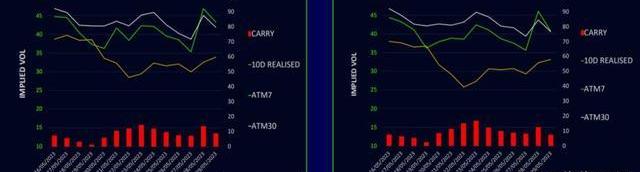

短期隱含波動率獲得一些活力

由于已實現波動率處于年內最低水平,周末達成的債務上限協議促使大盤股大幅上漲超過4%,重新引發短期波動。

上周,隱含波動率略高于已實現波動率,證明對伽馬賣家有利。周六的活動爆發使每周隱含交易量增加了10卷。然而,它已經失去了動力。

Coinness分析:BTC短期有止跌需求 向下已無強力支撐:據Coinness作者分析,由于BTC持續下跌,目前向下并無強力支撐。而且與此前BTC放量下跌不同,目前BTC開始縮量下跌,買賣雙方交易意愿持續走低,市場低迷。4小時圖上BTC連續跌穿布林帶下軌,已進入超跌狀態,短期有修正需求。同時BTC當前價位正處于5月6日下降趨勢線的支撐位(約$7820),如果今晚無法守住該支撐,破位后看跌區間將降至斐波那契78.6%($7194)附近。[2018/5/23]

市場已經恢復了一些活力,隨著5月27日大量的加密期權到期,市場有更多的波動空間。

值得注意的是,加密貨幣在周末的相對彈性可能會在短期內鼓舞多頭。盡管如此,我們絕不能忽視可能即將出現的潛在流動性流失。

前端的期限結構扁平化

比特幣(BTC)和以太坊(ETH)通過在期限結構的前端表現出一定程度的扁平化來對最近的債務上限協議作出反應。

在持續拋售壓力的重壓下,以太坊的波動性差價比比特幣低了2-3倍。盡管以太坊曲線更陡峭,但交易員似乎仍打算在6個月及更長期限內將利差維持在零以上。然而,鑒于當前已實現的波動性,前端根本無法證實這一點。

從5月27日以太坊到期后移除相當大的1800觸針可能會為已實現的波動率達到正常狀態提供所需的催化劑。因此,以太坊可以恢復其波動性加劇的地位。這一點尚未得到證實,但鑒于近期黃金的光澤黯淡,比特幣的主導地位或許也會有所緩和。

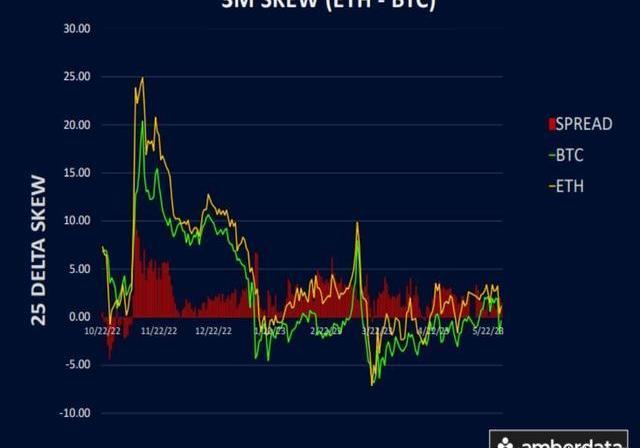

偏向呼叫高級區域

隨著市場在周六活躍起來,比特幣(BTC)的偏斜短暫轉向看漲期權溢價。從那以后,我們看到了向看跌期權的回撤,尤其是在每周偏斜中,它對現貨價格仍然高度敏感。

以太坊(ETH)偏斜,盡管仍處于看跌期權溢價,但隨著ETH與BTC齊頭并進,上漲4%,已縮小至約1卷。由于事實證明難以保持現貨收益,這也已經消退。

現貨和偏差之間的這種強烈相關性表明人們對加密市場缺乏信心。機構似乎缺乏結構性對沖流量,交易員正試圖利用低三角翼來尋求潛在的區間突破,但這種突破一直在做空。

我們仍然相信,做多ETH和做空BTC的開關,可以在第三季度末提供一個明智的對沖下行風險的方法。如果出現避險出價,BTC可能會在真正的流動性驅動的避險舉措中免受猛烈拋售。

期權流和經銷商伽瑪定位

我們看到期權交易量溫和上升,因為大量的5月到期合約已經處理完畢,而且看漲期權活動繼續占據主導地位。最初,隨著現貨價格走弱,看漲期權和看漲期權價差被賣出。然而,我們也觀察到6月30日24k看跌期權在現貨低點附近出現一些下行賣盤。

以太坊(ETH)流量仍然受到看漲期權賣家的影響,對隱含波動率施加壓力。大部分看漲日歷再次售出,這次是在6月30日/7月28日2100線。在定向方面,我們看到2000年6月30日和2200看漲期權的買家。

有趣的是,ETH的穩定供應似乎沒有受到波動率水平的影響。這暗示結構性多頭參與者提高了他們持有的資產的收益率,這些資產也可能被押注。如果ETH開始實現,我們懷疑波動率過剩將持續存在,從而使隱含波動率保持在低位。

根據比特幣交易商伽瑪值,隨著現貨價格超過27k,比特幣交易商在6月到期時出現短缺,它已回落至負值區域。因此,如果出現合適的催化劑,從期權定位的角度來看,上行擠壓的可能性又回到了桌面上。

以太坊的gamma定位在到期相當長之后看起來更加平衡,因為1800年5月的pin抑制了已實現的成交量。現在,市場似乎已經接受了風險逆轉,他們在1800點執行多頭,但在2000點上方做空。這也使市場比以前更容易受到擠壓。

戰略指南針:機會在哪里?

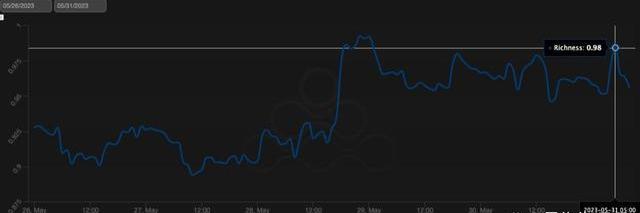

我們喜歡BTCVega中性調用日歷結構來玩NFP后的均值回歸。這種結構旨在利用近期前端波動性的上升。如果沒有充分的理由,期限結構豐富度往往不會長時間保持在1.00附近。如果市場保持平靜,這些交易使我們能夠預測到正價差的回歸并累積THETA。

Tags:BTCETH以太坊BTCs是不是黃了btc錢包官網btc短線交易騙局ETH錢包地址ETH挖礦app下載Etherael指什么寓意以太坊幣是什么幣

昨天大餅BTC高點為28194.40點,收于27803.89點,振幅為3.76%,漲幅為0.57%。昨天主要走勢高位震蕩,收盤價位于5日線下。中長線來看空方力量主導.

1900/1/1 0:00:00上證指數早盤低開高走,高點3385.61,收于385.61。截至收盤,滬指振幅1.47%,漲1.42%,板塊方面:廚衛電器、小家電和證券漲幅居前;傳媒、互聯網電商和計算機應用跌幅居前.

1900/1/1 0:00:002023年2月20日至2月26日,大餅BTC高點為25250點,收于23247.23點,振幅為10.14%,跌幅為6.72%。上周主要走勢處于下跌中,這周收盤價位于5周線下。空方方力量主導.

1900/1/1 0:00:00在昨天經歷了4.49%的顯著上漲之后,比特幣(BTC)目前回落并以27,665美元的價格交易,在過去一天下跌了1.48%.

1900/1/1 0:00:002022年年底,上證指數高點為3651.9點,收于3089.3點,振幅為21.7%,跌幅為15.1%;全年成交額95.9萬億元,同比減少15.6%.

1900/1/1 0:00:00在柴犬億萬富翁業主數量快速下跌的同時,該項目也在不斷流失“骨干人員”。根據最近的數據,這個精選群體正在迅速萎縮。根據最新統計,目前只有0.7%的柴犬擁有者可以算得上是柴犬的億萬富翁.

1900/1/1 0:00:00