BTC/HKD+0.01%

BTC/HKD+0.01% ETH/HKD+0.08%

ETH/HKD+0.08% LTC/HKD+0.42%

LTC/HKD+0.42% ADA/HKD-1.71%

ADA/HKD-1.71% SOL/HKD+1.62%

SOL/HKD+1.62% XRP/HKD-1.41%

XRP/HKD-1.41%

讓我們想象一下這樣一個案例:一家加密貨幣初創公司已經從風險投資公司為一個股權實體籌集了資金,并且未來計劃為該股權實體籌集更多資金。該初創公司還計劃在未來的某一天推出一個代幣。讓我們假設該協議所創造的整體價值的大部分將歸于代幣實體而不是股權實體。

計劃分配給股權投資者和團隊的代幣分配部分應該歸于股權實體。而股權實體不應該將代幣分配給股東,直到相關業務達到由某些業務指標衡量的成熟度。

如果由于法律原因,上述規定無法執行,那么分配給股權投資者和團隊的代幣應該有一個10年的歸屬時間表,第一個代幣在第7年開始解鎖。這就是說,應該有預先定義的例外情況,使他們能夠提前解鎖他們的代幣。

我們將涵蓋

更長的代幣歸屬時間表建議

現有的代幣歸屬時間表的問題

傳統的早期階段投資

風險投資模式

結論

提議

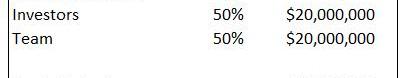

讓我們試著用例子來理解上述說法。以下是基于初創公司的籌資計劃,股權結構表在代幣發行前的樣子。

基本假設應該是100%的協議價值應計入代幣實體—顯然不是這樣,但任何低于100%價值應計入代幣的情況都會引入額外的復雜性,難以控制并削弱提案。

StoneX與基于DLT的ACX進行碳交易合作:金色財經報道,AirCarbon Exchange ( ACX ) 和 StoneX Group 同意在美國碳交易市場上合作,該市場將成為 StoneX 平臺的一部分。ACX提供自愿碳信用額和各種基于區塊鏈的通證化碳資產的交易。它的支持者包括Mubadala和德意志交易所。

StoneX 還在去年年中成立了數字資產部門。最近從 Atomyze聘請了 Matthew Ardizzone,這可能是其方向的一個暗示,該公司參與了貴金屬的代幣化。[2023/3/24 13:23:33]

假設這家初創企業在多輪募資中為股權實體共籌集了2000萬美元,以換取50%的股權。因此,股權投資者共同擁有該股權實體的50%。該股權實體的估值為4000萬美元,股權投資者在該股權實體中的股份價值為2000萬美元。

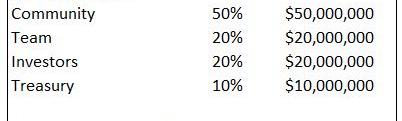

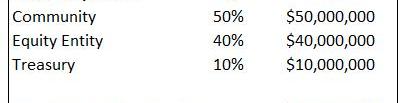

該創業公司還決定將50%的代幣分配給社區,10%的代幣分配給財務部門。剩下的40%將由投資者和團隊按比例分享。由于股權實體有50/50的所有權,剩下的40%代幣分配也應該有50/50的分配。因此,理想的代幣分配將是20%的股權投資者和20%的團隊。

Bernstein:以太坊鏈上活動升溫,上海升級將是下一個重要催化劑:2月6日消息,Bernstein在周一的一份研究報告中表示,以太坊最近見證了更健康的鏈上活動,由Yuga Labs推出的小游戲導致用戶對NFT的興趣有所提高。

報告稱,以太坊區塊鏈的每日費用自年初以來已經翻了一番多,從大約200萬美元增至400萬至600萬美元,而ETH上漲了約35%。

Bernstein指出,以太坊通脹已經持續了兩周多的負增長,預計隨著鏈上活動和需求的增加,將出現進一步的通縮。以太坊的下一個重要催化劑仍然是將于3月中旬進行的上海升級,屆時將啟用質押以太坊的提現。(CoinDesk)[2023/2/6 11:50:08]

該協議的內在完全稀釋估值為1億美元-4000萬美元的股權估值除以40%。投資者在代幣實體中的股權價值為2000萬美元。

然而,我們建議,剩下的40%的代幣部分歸投資者和團隊,而且應該歸入股權實體。

為什么?

問題在于

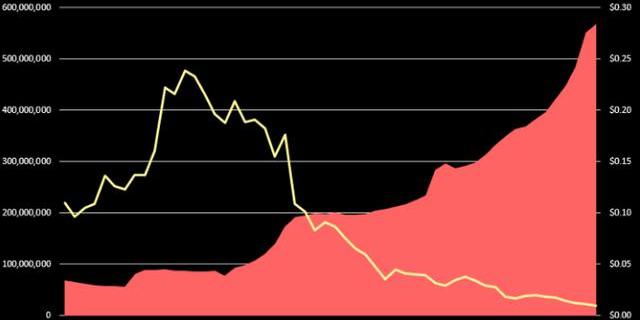

到目前為止,代幣實體的最大問題是,從財務部門向流通領域釋放代幣的速度和數量大于市場對代幣需求的速度和數量

代幣排放增長<代幣需求增長|代幣價格

Ledger通過Pontem錢包集成Aptos生態DApp:據官方消息,硬件錢包Ledger通過Pontem錢包集成Aptos生態DApp,Ledger用戶可以連接到Aptos區塊鏈并與Pontem錢包上的DApp交互。

Ledger用戶只需將其設備連接到Pontem錢包并導入一個帳戶,即可存儲和交易APT代幣。此外,用戶可以在Liquidswap DEX上執行交易,直接在Ledger上確認所有操作。[2023/1/12 11:07:16]

代幣排放增長>代幣需求增長|代幣價格

有很多方法可以嘗試解決這個問題,這是另一篇文章的主題,但與本文相關的一個直接解決方案是盡可能推遲投資者和團隊代幣的解鎖。

投資者和團隊代幣是在一段時間內被鎖定的。一旦代幣被解鎖,投資者和團隊通常會立即兌現,這給代幣價格帶來了進一步的拋售壓力,因為釋放到流通領域的代幣供應變得更大。

早期階段的協議Crypto項目,使用代幣激勵來引導用戶的流動性。代幣不斷被釋放給用戶,以激勵協議活動。因此,已經存在著維持和發展生態系統的通貨膨脹壓力。投資者和團隊在平臺足夠成熟之前出售他們的那部分代幣,導致進一步的銷售壓力。

PeckShield:孫宇晨控制地址從Aave V2撤回5000萬枚USDT并轉入與Poloniex相關地址:金色財經報道,PeckShield在推特上表示,被Etherscan標記為孫宇晨控制的地址從Aave V2撤回5000萬枚USDT并轉入與Poloniex相關的地址,此外該地址還向Poloniex相關地址轉入10萬枚TUSD。[2022/10/17 17:29:10]

此外,由于創始人在產品推出之前就將代幣套現,他們自然就失去了運送產品的動力和動機。短暫的歸屬期激勵創始人成為優秀的蛇精病推銷員——專注于通過向散戶投資者推銷永遠不會發布的產品的夢想來推銷代幣,而不是專注于真正建立產品和了解客戶的痛點。

這同樣適用于投資者;投資者支持公司,并大力推銷代幣,直到他們的歸屬時間表結束。然后他們就會切斷與公司的聯系,不再支持它——他們對企業的長期成功沒有什么動力。只要他們的代幣被解鎖時價格高,他們就很高興。這就是私人投資者的動機與創始人和社區的動機相沖突的地方。

我們認為,在平臺達到由特定指標預設的商業成熟度之前,投資者和團隊不應該能夠出售他們的股份。無論企業需要5年還是15年才能達到這些指標,都沒有關系。

讓我們看看現有項目的一些歸屬時間表的例子

加密招聘公司Inflection Points完成1260萬美元融資:7月13日消息,總部位于邁阿密的加密招聘和培訓公司 Inflection Points 公布了一輪 1260 萬美元的融資,本輪投資者包括 Peter Thiel 的 Thiel Capital、Fifth Down Capital、XYZ Fund、Rose Park Advisors、Blockchange、Third Prime、前 Palantir CFO Colin Anderson、Eight Sleep 首席執行官 Matteo Franceschetti、前 Allergan 首席執行官 Brent Saunders和房地產大亨馬克·羅伯茨。該公司還收購了由 Rob Paone 創立的紐約加密招聘公司 Proof of Talent。 具體交易條款暫未披露。[2022/7/13 2:10:43]

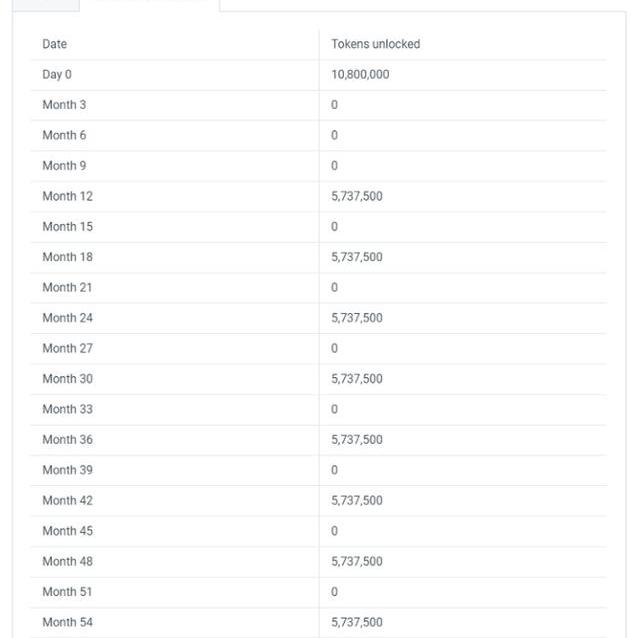

AXS私人銷售的投資者能夠在從啟動日期開始的2年歸屬期內每3個月解鎖他們的代幣。AXS分配給私人投資者4%,與其他項目相比,這是一個明顯的低數字,但現有的歸屬期相當短。

這是AXS私人投資者的詳細歸屬期

分配給SkyMavis的代幣在4.5年內解鎖–乍一看,這看起來是一個相對長期的歸屬期,但魔鬼在細節中。

19%的SkyMavis代幣分配在代幣發行當天就被解鎖。因此,實際上總代幣供應量的4%是由股權實體持有解鎖的。我們不知道這些代幣是由SkyMavis持有還是分配給團隊成員或股權投資者。

25%的YGG代幣被分配給投資者,歸屬時間總共為5年。然而,~30%的投資者代幣在代幣公開銷售日被解鎖。實際上,這相當于總代幣供應量的7.5%!代幣推出2年后,~80%的投資者被解鎖。這絕對不是一個長期的歸屬時間表。

傳統的早期階段投資

Crypto使創始人和投資者能夠在沒有出貨的情況下,通過向散戶投資者出售“夢想”或“經驗”而獲得早期退出。讓我們來看看傳統早期投資的退出方式。

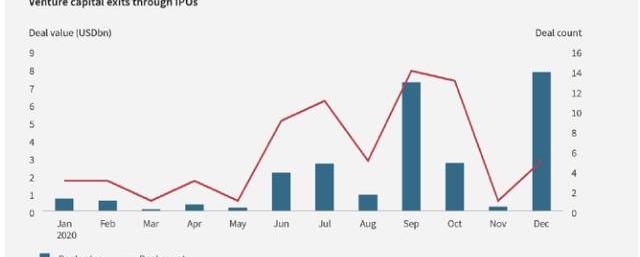

風險投資公司投資于一個初創企業,直到i)公司上市,ii)公司被出售,才能退出。根據Crunchbase的數據顯示,退出之路很容易需要10年時間。

還有第三種選擇——風險投資公司通過點對點交易將其非流動性、非公開的股權賣給另一家風險投資公司。這些交易被稱為次級交易,可能取決于創業公司董事會根據股東協議的批準。此外,可能沒有足夠的買方風險投資公司愿意支付賣方風險投資公司想要執行交易的價格。

由于風險投資公司必須做出長期承諾,他們通常會花費大量時間進行盡職調查,以確保他們押對了馬,一旦他們真的進行了投資,他們就有強烈的動機盡可能地增加價值。沒有短期退出的選擇也使風險投資公司對他們的投資決定負責–一個投資10年后的風險投資公司和一個做1年賭注的交易員的心態有很大的不同。

創始人和員工擁有與風險投資公司相同的選擇。由于股東協議和其他法律原因,對他們來說,出售他們的非流動性、非公開的股權甚至更加困難。因此,他們被充分激勵,以獲得長期退出驅動的成功,并且隨著公司業績的提高,他們可以證明向自己支付更高的工資。

因此,傳統的早期投資行業參與者,投資者和創始人,被激勵建立一個長期可行的業務,沒有任何早期退出機會。

風險投資模式

風險投資公司不是在管理自己的資本——他們把別人的錢投資到初創企業。風險投資公司只是一個代理人,其信托責任是為客戶尋找最佳投資機會,執行這些機會,并在10年后歸還資本。

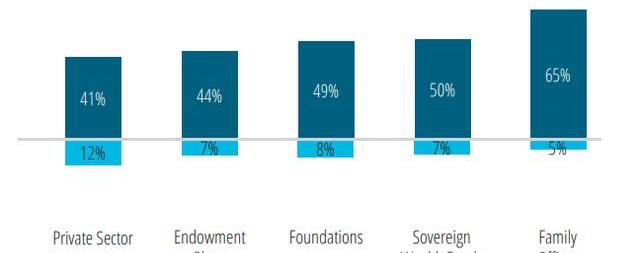

上述“其他人”被稱為有限合伙人,他們是富有的個人、主權財富基金、養老基金、捐贈基金/基金會和其他資本分配者。這些機構沒有人才和專業知識來組成他們的內部團隊直接投資于這些交易,所以最終投資于專門從事某一特定領域并有過去成功投資記錄的風險投資公司。

將資金分配給VC的投資者類型

風險投資經理和有限合伙人之間的典型協議是,風險投資公司至少在10年內不歸還資金,換句話說,基金的壽命為10年。風險投資公司在前3-4年進行投資,剩下的幾年則是收獲回報。

從風險投資模式中得出的結論是,風險投資公司并不急于求成!他們的任務是進行長期的投資,并將其作為一個整體。他們的任務是進行長期投資,他們不需要在至少5-6年內退出投資。

為什么要有一個股權實體?為什么不設立一個較長的代幣歸屬期?

將代幣分配給一個股權實體,除了給予股東更多的控制權和法律權力外,還可以單方面做出與代幣協議有關的治理決定。

如果有一個潛在的協議收購者,他們將更容易獲得40%的代幣和股權實體的法律利益,而不是必須從公眾那里收集代幣或必須與每個投資者進行雙邊談判。

股權實體擁有大量代幣的潛在問題是什么?

SEC建議根據代幣網絡的去中心化水平制定數字代幣的監管框架。一個擁有30-40%代幣網絡的股權實體可能無法通過SEC的最低去中心化要求。

另一個潛在的問題可能是雙重征稅。一旦相關企業達到成熟期,并決定將代幣作為股息分發,或被另一家公司收購–投資者可能需要支付雙重稅。

結論

我們建議,不應該將代幣分配給股權投資者和團隊–代幣應該分配給股權實體。由股權實體持有的這些代幣不應該被解鎖并分配給股東,直到業務達到由某些業務指標預先定義的成熟度。隨著業務指標的達成,股東應該被允許部分或全部獎勵他們按比例的代幣份額。這使得股權實體對潛在的收購者來說更有“可收購性”。

另外,代幣歸屬期應延長至10年以上,并預先確定業務KPI目標或潛在并購的例外情況。

大家好,這里是鏈客區塊鏈技術問答社區。鏈客,專為開發者而生,有問必答! 以太坊虛擬機 以太坊虛擬機是以太坊中智能合約的運行環境。它是以太坊項目中的另一個主要立異.

1900/1/1 0:00:00盜取Mango上億資金后,黑客發起DAO提案試圖“免罪” 北京時間今天清晨,Solana生態去中心化交易平臺Mango遭遇黑客攻擊,損失高達1.15億美元.

1900/1/1 0:00:00這家總部位于歐洲的數字資產管理公司的新平臺HAL將為零售交易者提供每月20美元的一系列算法交易策略.

1900/1/1 0:00:00在將自己確立為首選賭注之王之后,鯨魚們現在將目光投向了Lido金融代幣。這是因為盡管持有代幣虧本,但在撰寫本文時87%的LDO供應由鯨魚持有。 只有13%的LDO供應來自零售持有量.

1900/1/1 0:00:00故事亮點 XRPLedger(XRPL)通過在大約10.5年內有效地完成8000萬個分類賬,實現了一個值得注意的里程碑.

1900/1/1 0:00:00BlockchainBacker是一位擁有大量追隨者的著名Twitter用戶,最近發布的一系列推文對人們普遍認為的與比特幣區塊獎勵減半相關的4年周期提出了質疑.

1900/1/1 0:00:00