BTC/HKD-0.3%

BTC/HKD-0.3% ETH/HKD-0.94%

ETH/HKD-0.94% LTC/HKD+1.31%

LTC/HKD+1.31% ADA/HKD-1.7%

ADA/HKD-1.7% SOL/HKD-1.32%

SOL/HKD-1.32% XRP/HKD-2.39%

XRP/HKD-2.39%

作為DeFi領域的明星項目——Uniswap,一舉一動都備受圈內用戶的關注。今日凌晨,萬眾矚目的Uniswap3.0版本正式上線,不同于經典的V1、V2版本,UniswapV3被認為是Uniswap協議迄今為止最強大的版本,引入了流動性聚合等多個新特性的升級。

然而,從UniswapV3發布后的實際情況來看,外界對此次升級褒貶不一,終身紛紜。UniswapV3到底有哪些新功能?這些功能是否給用戶帶來了更優體驗?

Uniswap3.0版本已經上線,外界普遍預計該升級將使自動做市商對最富有的加密貨幣交易員和基金更具吸引力。UniswapV3被認為是Uniswap協議迄今為止最強大的版本,這個新版本的主要創新是“集中流動性”。

數據:friend.tech近24小時協議費用超過Uniswap:金色財經報道,據DefiLlama數據顯示,過去24小時,friend.tech產生了112萬美元協議費用,超過Uniswap與Tron,位列第三,僅次于以太坊和Lido協議。[2023/8/21 18:12:10]

V3版本由于提供了流動性聚合功能,導致計算量較V2版本大為增加。所以為了盡量減少交易中的計算過程,降低交易者需要支付的gas費用,V3版本將原本可選的完整的價格范圍,人為的切分成了不同的價格點。

以0.3%費率的資金池為例,價格的最小變動單位以臨近價格點的0.6%作為最小變動區間。如在3401.6USDC的價格點后,就是3422.1USDC)。不同費率的資金池會對應不同的最小變動比例。比如0.05%費率的資金池,價格的最小變動比例是0.1%,而1%費率的資金池,價格的最小變動比例是2%。

UNI突破28美元關口:火幣全球站數據顯示,UNI短線上漲,突破28美元關口,現報28.0057美元,日內跌幅達到3.96%,行情波動較大,請做好風險控制。[2021/3/5 18:18:07]

但是這里用戶不需要擔心,我們只要在其中輸入自己想要的價格,系統就會自動幫你將你輸入的價格調整為最近的一個可選價格點。如果認為不滿意,只需要點按下方的粉色按鈕進行微調即可。

UniswapV3的一大特性是通過「流動性聚合」來提高資本效率。在經濟學的定義上,衡量資本效率可通過以下公式實現:

資本利用率=收入/資產

DIDP將于6月15日14:00在UNIEX開啟DIDP/UCNY交易:據官方消息,UNIEX平臺即將開放DIDP的充值、提現,并開放DIDP/UCNY交易對,開放充提時間6月14日20:00(GMT+8);開放交易時間6月15日14:00(GMT+8);開啟充提的同時,上線DIDP粉絲狂歡周,只要到UNIEX交易所充值DIDP,有機會瓜分現金,特斯拉等50萬獎勵。詳情見官網公告。

DIDP是一個區塊鏈信息分發平臺,旨在利用區塊鏈技術重塑數字廣告行業,打造一個“高效、透明、去中心化”的信息分發系統。UNIEX是由新加坡UNICAPITAL等專業機構投資的多元化數字資產交易國際站,擁有美國數字資產國際牌照MSB,專注于安全高效的數字資產交易。研發團隊來自新加坡、香港和中國金融機構,互聯網企業。[2020/6/12]

在Uniswap上,資產即LP放置在Uniswap上的流動性,收入來源于交易手續費。其中,交易手續費又與交易筆數、平均每筆交易金額和手續費率有關。在不考慮資產價格變化和LP進入/退出的情況下,在某一段時間內,資本利用率可用如下公式表示:

Uniswap在2020年一季度業務量增幅達225%:非托管自動化做市商交易協議Uniswap在2019年第四季度至2020年第一季度之間業務量增幅超過225%。出現如此大漲幅并不奇怪,因為3月12日黑色星期四期間,比特幣、以太坊和其他加密貨幣價格出現大幅波動,Uniswap交易額在三月份創下歷史新高達1.914億美元。不過在四月,Uniswap交易額下降60%(約7730萬美元),但根據現有數據預測,五月份有望達1億美元左右。據分析師Matteo Leibowitz稱,加密市場對DAI、USDC和MKR三種資產交易需求依然較高,四月份這三個資產交易額占到總交易額72%。 Uniswap V2 版本將于今年第二季度上線,目前開發者已經可以在以太坊測試網中嘗試該版本。(The Block)[2020/5/18]

動態 | Uniswap鎖倉金額達近5000萬美元創歷史新高:據DeFi Pulse數據顯示,1月31日,Uniswap交易平臺的做市鎖倉金額達到4890萬美元,再創歷史新高。該鎖倉金額相較于2019年12月31日的2737萬美元,增長78.66%。 根據 pools.fyi 數據,目前在Uniswap內流動池金額排名前三位分別為:Synth sETH、Maker,以及 Reputation。[2020/1/31]

其中,k是該時間內的交易筆數,m為平均每筆交易金額,為手續費率,x為資產池中X資產的數量,y為資產池中Y資產的數量,P為X相對于Y的價格。

從公式可以看出,想要提高AMM上的資本利用率,要么提高交易金額或手續費,要么降低資產池中的資產價值。

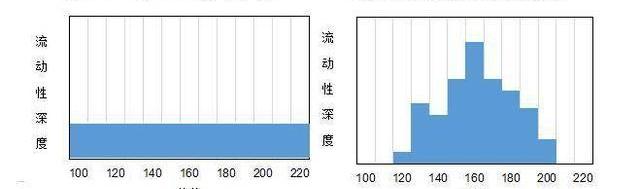

那么UniswapV3是如何提高資本利用率的呢?Uniswap官網上給出了一個案例:

愛麗絲和鮑勃都想在Uniswapv3得ETH/DAI池中提供流動性。他們每個人都有100萬美元。在達到相同流動性深度的情況下,UniswapV2需要存入500,000DAI和333.33ETH;而在UniswapV3的$1,500-$1,750價格范圍內,僅僅需要存入91,751DAI和61.17ETH,由此提高了資本效率。

從上可以看出,UniswapV3提高資本利用率的關鍵在于減少了資本池的總價值。

然而,當看完上述案例時,我們卻總能隱隱約約地感覺有什么地方不對。UniswapV3真的提高了AMM的資本利用率嗎?

一個最明顯的案例:假設UniswapV2和UniswapV3在一段時間內的交易手續費都為1,000DAI,同樣地,平臺上所有的LP都為UniswapV2和UniswapV3提供了價值100,000的流動性,那么根據公式,UniswapV2和UniswapV3的資本利用率是一樣的。

從上可以看出,評判UniswapV3的資本效率情況,涉及立場和角度問題。

從個體角度出發,如果某一個人將自己的流動性都集中在某一價格范圍內,那么其個人的資本利用率可以提升;然而,市場整體的資本效率卻未因此得到改善。

此外,UniswapV3在資本效率優化設計方面,僅僅考慮了個體,而忽略了市場上其他人對本人造成的影響,這在經濟學上稱為外部性。

什么是外部性?還是以UniswapV3官網上的案例為例:設計人員認為在V3版本下,如果一個人有100萬美元的流動性,僅需存入91,751DAI和61.17ETH即可。

但實際情況是,在市場上共有100萬美元流動性的情況下,如果人們認定未來價格只會在$1,500-$1,750的價格范圍里變動,那么從理性決策出發,每位LP都會將自己的流動性放置在$1,500-$1,750的價格范圍里,因此,UnsiwapV3依然會被存入總價值100萬美元的流動性。此時,UniswapV2和UniswapV3并沒有什么本質差別,資本效率仍是一樣的。

更為重要的是,UniswapV3會引發公平性問題。在UniswapV2中,所有的LP地位都是平等的,所獲取的手續費也是平均分配。然而,UniswapV3通過「范圍內掛單」的設置來聚合流動性,以此提高資本效率。同時,UniswapV3規定,當市場價格在指定的價格范圍內,LP可獲取交易費用;而當市場價格移到價格范圍外,這部分流動性將不再賺取手續費。

這在無形中為UniswapV3引入了流動性競爭機制---有組織性的、專業的LP將會實時根據市場價格的變動調整自己存放流動性的價格范圍,以此獲取更大的收益;而普通的LP很難及時調整,因此其資本效率和手續費分成也相對更低。

總結

因此,從總體上看,UniswapV3最為重視的「流動性聚集」,并未從根本上改善平臺整體的資本利用率。相反,由此引發的流動性競爭,還會造成公平性問題以LP調整頭寸帶來的Gas損耗,這一點是得不償失的。

Tags:UniswapDAIETHUniswap幣是什么幣DAI價格DAI幣ETH錢包地址ETH挖礦app下載Etherael指什么寓意

在今年達沃斯論壇中區塊鏈和數字貨幣無疑是討論的焦點,經過19年市場一年的論證與沉淀,本屆達沃斯論壇以更加客觀理性的態度聚焦區塊鏈在金融領域產生的深遠影響.

1900/1/1 0:00:00熊市和美國政府的阻塞點2.0行動繼續在比特幣市場上留下印記。最近幾周和幾個月,流動性大幅下降。加入我們,公眾號:陳擺爛不擺爛領先的股票和大宗商品實時盤中圖表提供商Barchart今天報告稱,這一.

1900/1/1 0:00:00在突破之前的小幅波動高點后出現大幅波動后,比特幣價格保持在略高于30,000美元的狹窄區域內。雖然空頭未能將價格拉至30,000美元以下,但多頭似乎也無法在短期內將價格拉升至30,500美元以上.

1900/1/1 0:00:00喜歡的朋友可以點個關注加入我們哦,我們下期再見比特幣在周末一開始就躍升至一年高位,周五晚間攀升至31,000美元以上。本月伊始價格大多出現虧損,但上周價格強勁反彈,漲幅高達15%.

1900/1/1 0:00:00隨著美國比特幣供應的減少和BinanceUS面臨監管壓力,人們開始擔心市場影響和BTC持有者的反應。 喜歡的朋友可以點個關注加入我們哦,我們下期再見美國比特幣供應主導地位下降了11%.

1900/1/1 0:00:00以太坊價格上漲超過7%,兌美元匯率突破2,000美元。在XRP上漲超過80%并結算0.90美元后,ETH上漲.

1900/1/1 0:00:00