BTC/HKD+0.27%

BTC/HKD+0.27% ETH/HKD-0.42%

ETH/HKD-0.42% LTC/HKD+0.29%

LTC/HKD+0.29% ADA/HKD-1.96%

ADA/HKD-1.96% SOL/HKD+1.94%

SOL/HKD+1.94% XRP/HKD-1.01%

XRP/HKD-1.01%美國國債、黃金和比特幣構成了全球流動性的“三巨頭”,這是三種強大的避險資產,它們為其所有者提供了保護,使他們免受高度杠桿化、以信貸為基礎的貨幣體系的風險。在全球300多萬億美元的金融資產中,只有32萬億美元處于安全和流動性的梯隊。

在成立僅8年后,比特幣就占據了這三種資產總市值的1%,令人震驚,但這只是對未來的一瞥。在它的下一章,比特幣將向價值9萬億美元的黃金邁進,實現它作為數字黃金的使命。在那之后,比特幣將演變成數字國債,并取代它們成為全球無風險資產,最終達到全球儲備貨幣的地位。取代美元成為全球儲備貨幣是一個雄心勃勃的目標,但它只會作為體現數字財富的比特幣的副產品出現。

黃金是美元合法性的來源

Cobo 鏈上安全團隊盤點分析 1 月區塊鏈安全事件:2月17日消息,Cobo安全研究團隊近日盤點并解析了 1 月發生的典型區塊鏈安全事件,對跨鏈橋、智能合約、錢包等多種類型的真實攻擊案例和漏洞進行了技術解讀,并為普通用戶規避區塊鏈中的安全風險提供了一些建議。建議普通用戶及時撤銷無限授權、留意未審計項目風險等。

Cobo 區塊鏈安全研究團隊成員來自知名安全實驗室,有多年網絡安全與漏洞挖掘經驗,曾協助谷歌 、微軟處理高危漏洞。團隊目前重點關注智能合約安全、DeFi 安全等方面 ,研究并分享前沿區塊鏈安全技術。[2022/2/17 9:57:31]

黃金是原始的全球流動資產,一種有上千年歷史的貨幣。美元在20世紀的黃金儲備為其贏得了合法性,并在1944年的布雷頓森林體系協議中達到頂峰。在該協議中,世界各國領導人將美元指定為世界儲備貨幣。盡管黃金不再是全球金融的官方支柱,但各國央行仍將其作為全球避險資產囤積起來,大概是為了防范美元體系的崩潰。如今,全球央行持有的黃金超過1萬億美元。

動態 | 證券日報發布2018年區塊鏈行業焦點盤點:證券日報發布《2018年區塊鏈行業焦點盤點:亂象頻發幣圈狼藉監管筑籬》文章稱,很多人將此輪區塊鏈熱潮與20年前的互聯網泡沫相比。可以確定的是,區塊鏈“泡沫”一定有,但區塊鏈能否如互聯網般改造世界,尚難下定論。監管部門去年以來重拳出擊,規范資本市場“炒鏈”行為,嚴厲懲治ICO。從中央到地方,掀起防范以“區塊鏈”名義進行非法集資的高潮,不斷給區塊鏈“排瘦身”。而瘦身后的區塊鏈也正逐步回歸理性——幣圈蕭條,市場開始重新審視以比特幣為代表的加密數字貨幣的價值與意義;去蕪存菁,越來越多的企業沉下心轉向技術應用開發;人才成本也擠出“泡沫”,回歸同行業正常水平。[2019/1/4]

盤點:紅杉資本曾投資火幣、Filecoin、Orchid Protocol、IOSToken、Ontology等加密數字貨幣項目:今日幣安趙長鵬在推特宣布,未來所有在幣安上幣的項目都需要披露是否與紅杉資本有直接或間接的關聯。消息一出,多個與紅杉資本的項目在幣安的價格大幅下跌,業內人士認為這是趙長鵬對紅杉資本起訴幣安的一次強力反擊。早在2014年,紅杉資本投資火幣,是火幣第一大機構股東,目前火幣是全球排名前三的交易所。紅杉資本還曾投資過Filecoin、Orchid Protocol、IOSToken、Ontology等加密數字貨幣。[2018/5/7]

美元和歐洲美元

20世紀50年代,歐洲出現了一種新的美元形式:歐洲美元,這是一種記賬美元,用于在美國和美聯儲(FederalReserve)銀行體系以外的地區進行銀行間結算。隨著歐洲美元使用的普及,倫敦、蘇黎世、蒙特利爾和東京的銀行獲得了創建國際結算貨幣的權力,擺脫了任何監管范圍。到1971年,美元對黃金的過度贖回耗盡了美國的儲備。為了保護其持有的全球避險資產,美國停止了所有美元兌黃金的兌換,美元正式失去了支撐。然而,全球金融參與者仍然相信,美元是他們最終的記賬單位。

雅虎財經2018年2月7日加密峰會盤點:

1. 摩根大通區塊鏈負責人Farooq:區塊鏈將從根本上改變商業的運作;數字貨幣必須解決洗錢問題。

2.Blockchain CEO:數字貨幣最厲害之處,就是在與任何國家無關的情況下成為金融體系的一部分。

3.DCG(數字貨幣集團)創始人Barry Silbert:大多數幣種沒有真正的實用性;希望未來讓DCG上市。

4.Fundstrat Global Advisors聯合創始人Tom Lee:數字貨幣市場不僅僅是個“十年的故事”,它將持續存在30年。數字貨幣市場像新興市場。如果相信區塊鏈,那就必須相信比特幣、以太坊以及所有的公鏈。

5.Indiegogo股權眾籌和加密貨幣投資負責人:最終將需要與監管機構來一次有意義的、權威的對話。

6.Chain聯合創始人兼CEO Adam Ludwin:人們其實希望對數字貨幣進行監管;以加密方式上發行傳統貨幣以后將是這個領域中的很大一部分。

7.瑞波CEO:瑞波超過50%合作金融機構為日本公司,瑞波幣將在3-5年內成功;長期看好比特幣,認為比特幣不會滅亡,但也不會解決付款問題。

8.Goodwin Procter律所合伙人Grant Fondo:不管某個項目看起來有多好,別把雞蛋放在一個籃子里。

9.數字商會總裁Perianne Boring:數字貨幣投資者需要做好研究,同時要有批判性思維。[2018/2/8]

美國國債,而不是美元

區塊鏈概念股漲跌盤點:

四方精創(300468):現價42.80元,漲幅6.28%,成交額3.52億,流通市值28.62億;

飛天誠信(300386):現價17.81元,漲幅1.77%;成交額4.60億,流通市值35.28億;

贏時勝(300377):現價13.37元,漲幅1.67%;成交額7.64億,流通市值68.15億;

第一創業(002797):現價9.87元,漲幅0.82%;成交額8.99億,流通市值189.35億;

廣電運通(002152):現價7.52元,漲幅0.82%,成交額3.56億,流通市值146.99億;

北大荒(600598):現價11.30元,漲幅0.53%;成交額1.54億,流通市值20.88億;

新國都(300130):現價25.61元,跌幅0.27%;成交額1.08億,流通市值40.25億;[2017/12/20]

美元不再由無風險資產支持,那么投資者如何安全的儲存美元儲備呢?銀行存款本質上是發放給銀行的貸款,并伴隨著過高的交易對手風險。對于規避風險的人來說,存款和現金根本不是令人滿意的投資。解決方案和資本市場趨勢是購買美國國債,這是一個23萬億美元的市場,以安全地儲存美元。

美元失去了它的身份

從1971年到2007年,銀行完全控制了美元,混淆了美元的身份,并在此基礎上建立了一個內在不穩定的金融體系。歐洲美元在供應和復雜程度上都有所增長。銀行停止用存款為自己提供資金;相反,它們以美國國債為抵押,從彼此借入記賬美元。銀行牌照和美國國債一起發揮了創造看似無限貨幣的力量,模糊了貨幣的定義。美元失去了它曾經擁有的黃金所有權的所有身份,變成了一種純粹的銀行負債,一種對過度杠桿化的金融體系的貸款。美國國債取代美元,成為最受歡迎的全球資產,不僅因為美國政府的交易對手優勢,還因為美國國債擁有全能的擔保能力,能夠創造貨幣。銀行將美國國債(而非美元)作為無風險資產、抵押品錨和主要杠桿工具。

美元體系在2007年崩潰

2007年,銀行開始面臨融資壓力。以前的“strike-of-the-pen”抵押貸款文化逐漸消失,銀行也無法將到期債務提前。銀行依靠他們不斷發行新債的能力,當人們對他們的信心動搖時,他們的償付能力也隨之動搖。

數十年來,美元與歐洲美元之間的關系一直存在,但沒有多少戲劇性;聯邦基金和LIBOR(每一種美元的利率)基本上是相互對應的。然而,2007年8月,倫敦銀行間拆放款利率(LIBOR)相對于聯邦基金利率走高,這是歐洲美元體系面臨嚴重信用風險的一個跡象。事后看來,問題并不嚴重:隨著全球美元體系達到一個拐點,銀行開始相互撤出。這種利率差異預示了隨后美元資金短缺和銀行倒閉的連鎖反應。幾十年來自由的貨幣創造已經不可逆轉地破裂了。

2008年,美聯儲(FederalReserve)通過對整個金融體系進行“流動”來拯救世界。它選擇不區分美元債務和歐洲美元債務,并通過向國內注入外匯儲備和提供離岸貨幣互換,為任何有需要的銀行或央行提供了一條生命線。隨著美國國債成為全球的“安全毯”,市場對美國國債安全性和流動性的需求飆升,使全球陷入美元計價的困境,盡管美元作為全球儲備貨幣的長期生存能力受到了無可辯駁的質疑。

永久失修

金融系統感染了一種不會消失的慢性病。美元不再僅僅是美聯儲發行的美國國家貨幣。相反,美元是一種沒有限制、沒有形式、也沒有能力自我維持的國際銀行工具。隨著銀行間負債的收縮導致杠桿資產持有者反復出現流動性短缺,該體系開始衰退。銀行選擇不向其他銀行提供擔保流動性,即使擔保是美國國債本身。這是銀行不再相互信任的最終警告信號。此外,美聯儲(fed)總是以最后貸款人的身份為金融體系紓困,永久性地消除了銀行之間相互提供流動性的任何動機。美聯儲的默認反應是建立美元銀行儲備,但這并沒有解決銀行間信任破裂的核心問題。美聯儲只是提供了一種使人麻木的機制,讓垂死的病人盡可能地活下去。

比特幣是數字黃金和數字國債

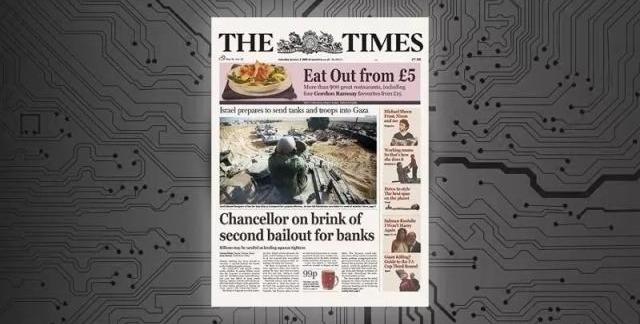

結局是什么?比特幣。它的創世塊上刻著“財政大臣處于第二次救助的邊緣”,以宣布一個優雅的解決方案來解決我們銀行系統的噩夢。比特幣是一種像黃金一樣的無記名資產,是一種像國債一樣的無風險資產,是一種像美元一樣的計價貨幣,在未來幾十年里,它將同時崛起,成為下一個金融體系的基礎設施。

黃金和比特幣都是稀缺資產,沒有交易對手風險,但比特幣的數字結算功能讓它在未來幾十年比黃金擁有巨大的優勢。比特幣不僅是數字黃金,也是數字國債。比特幣是所有其他數字資產的安全港,就像美國國債是所有其他美元資產的安全港一樣。就像國債一樣,比特幣也被用作衍生品協議的抵押品。但比特幣不像美國國債那樣存在交易對手風險或供應可變性,這使它能夠完美地應對即將到來的競爭。

比特幣是未來的無風險資產。

布雷頓森林體系

布雷頓森林貨幣體系在1944年確立了美元作為世界儲備貨幣的地位,但下一個貨幣體系不會由國家間的協議來決定。多虧了早期的閃電網絡,比特幣的設計現在除了較慢的資產功能外,還包括了即時結算貨幣功能,這是美國國債和黃金都不具備的特點。但比特幣首先需要增加數萬億美元的市場價值,才能真正與美國國債和黃金這一資產類別展開競爭。

不確定性要求流動性

當投資者面臨地緣和經濟不確定性時,他們會要求無風險資產。當其它資產類別經歷業績風險上升和流動性惡化的殘酷結合時,確保這些資產的流動性至關重要。在這個美元體系脆弱的時代,具有流動性的三巨頭將占據主導地位。投資者將爭相尋求金融安全,導致對美國國債、黃金和比特幣的持續強烈需求。

Tags:比特幣BORLIB比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢BOR幣是什么幣LIB幣LIB價格

何一:Binance上幣邏輯盡量兼顧大部分用戶需求,對Launchpad的項目方錢包和做市商賬號有監控:6月4日消息.

1900/1/1 0:00:00TheBlock發文分析稱,與中心化交易所的交易量類似,非托管交易所的總交易量在去年12月降至近9個月低點.

1900/1/1 0:00:00比特幣是什么?不同的人會有不同的理解。維基百科對比特幣詞條的介紹,算是對比特幣比較客觀的描述:比特幣是一種加密貨幣以及全球支付系統,它是第一個去中心的數字貨幣——該系統在沒有中央存儲庫或單一管理.

1900/1/1 0:00:00目前有個十分明顯的趨勢,傳統金融產業及其他各領域的頂尖人才正在流入區塊鏈、加密貨幣這個全新的領域。Coinbase的「領導人力擴張」,也十分引人注目.

1900/1/1 0:00:002017年2月,中國電信牽頭在ITU-TSG16成立了首個分布式賬本國際標準項目“分布式賬本業務需求與能力”.

1900/1/1 0:00:002019年12月31日,加密貨幣交易所Gemini創始人TylerWinklevoss和CameronWinklevoss發文表示,過去10年,我們迎來了比特幣和加密貨幣的誕生.

1900/1/1 0:00:00