BTC/HKD+0.23%

BTC/HKD+0.23% ETH/HKD+0.15%

ETH/HKD+0.15% LTC/HKD+0.07%

LTC/HKD+0.07% ADA/HKD+1.09%

ADA/HKD+1.09% SOL/HKD+0.41%

SOL/HKD+0.41% XRP/HKD+0.17%

XRP/HKD+0.17%2019年DeFi出現了顯著增長。2020年,DeFi是否還會延續這種發展勢頭?FinanceMagnates就此采訪了一些圈內相關人士。本文作者,由翻譯,原文標題。

經過一年的大規模增長,DeFi已成為加密貨幣行業最重要的領域之一。

DeFi指的是在去中心化平臺上提供的任何類型的金融服務。物聯網連通網絡提供商http://Nodle.io的創始人兼CEOMichaBenoliel告訴FinanceMagnates,實質上,“DeFi社區的最終目標是以完全去中心化、去信任、點對點的方式復制銀行或其他實體提供的所有服務和功能。”

他解釋說:“DeFi運動始于通過以太坊智能合約開發去中心化和無信任的借貸平臺。”隨后人們又開發了其他類金融服務,如合成資產(包括黃金、鉆石、其他貨幣等)、衍生品,甚至是去中心化的交易所。除了這些服務,DeFi還包括了穩定幣,這些代幣是通過各種方案錨定另一種資產穩定其自身價格。

加密貨幣交易所Interdax首席技術官CharlesPhan也向FinanceMagnates解釋,DeFi“指的是使用開源協議使金融變得無須許可,從而實現諸如鏈上借貸市場、信貸市場和身份服務等功能。”

DeFi公司Cred聯合創始人兼總裁DanSchatt告訴FinanceMagnates,“對于某些人來說,這代表了所有金融中介機構終將解散,就像比特幣誕生時的精神一樣。現實情況是,金融世界正在連續不斷地發展,其中一些領域更快地走向分布式。我們還沒到那一步,目前大多數人不會把自己的財務托付給一個完全分布式的托管人。”

以太坊銘文協議Ethscriptions遭遇攻擊,約123個地址損失約202枚Ethscriptions:7月17消息,對標Ordinals的以太坊銘文協議Ethscriptions創建者Middlemarch日前表示,Ethscriptions遭遇攻擊,大約123個地址在此漏洞中損失約202枚Ethscriptions。該漏洞不是Ethscriptions協議中的漏洞,而是特定智能合約中的漏洞,協議本身以及在其上運行的其他應用程序沒有受到任何影響。

漏洞發生原因在于合約無法訪問Ethscription的狀態,合約本身無法知道誰擁有某個Ethscription,用戶可能會為一個并不存在的Ethscriptions買單。避免這種利用的最直接方法是要求受信任的第三方確認哪些存款是有效的。但在這種情況下,持有能夠確認哪些存款有效的私鑰的人是單點故障。團隊想編寫一個參考實現,讓協議本身來進行確認。[2023/7/17 10:59:03]

“大多數人認為最有能力為主流客戶提供支持的DeFi解決方案是那些能夠融合深化區塊鏈、資本市場、借貸、商戶服務相關能力的解決方案。”

DeFi對不同的人有不同的意義

在本周早些時候發表的FinanceMagnates采訪中,KavaLabs的聯合創始人兼CEOBrianKerr表示,DeFi這個名詞是在過去一年中發展起來的,因此,它“對不同的人有不同的含義”。

Reddit 在 Polygon 上推出免費 NFT 系列 Recap 2022:金色財經報道,據加密 KOL GiancarloChaux 推特消息,社交新聞論壇社區 Reddit 于 5 日前在 Polygon 上推出了另一款免費的 NFT 系列,名為 Recap 2022,目前,該 NFT 系列已有超 130 萬名所有者。[2022/12/21 21:57:24]

Kerr表示,“去年談及DeFi基本都是關于去中心化交易所的——交易所是中心化的,因此,如果創建一個DEX,那就是DeFi”,“區塊鏈主要被提及的領域是點對點付款或價值轉移”他補充說。

然而,Kerr說,今年人們談及DeFi時的真正含義開始傾向于借貸——也就是說,具有創造某種以往只能由銀行提供的金融服務的能力。”實際上,除了穩定幣和債券,Kerr的公司還提供加密貨幣借貸服務。

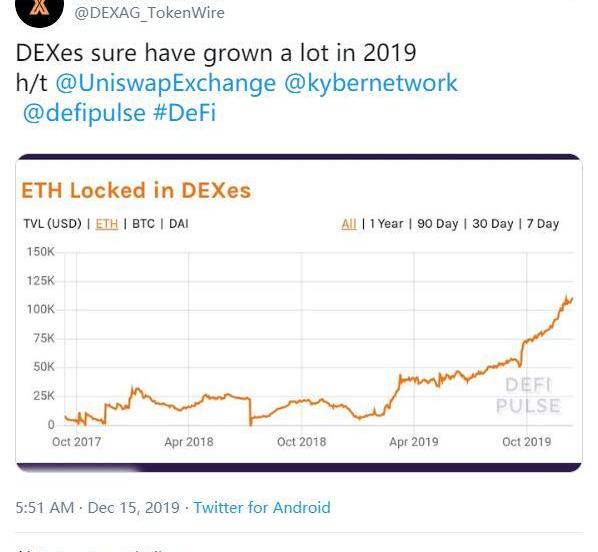

2019年DeFi增長顯著

DeFi行業價值多少?盡管很難確定加密行業DeFi領域的總市值,但有一些重要的統計數據表明DeFi在過去一年中取得了顯著增長。

加密借貸平臺Celsius Network將在2021年Q2添加ADA:1月2日消息,加密借貸平臺Celsius Network宣布,將在2021年第二季度添加支持ADA。(AMBCrypto)[2021/1/2 16:16:40]

例如,DeFiPulse是一個收集以太坊上DeFi項目數據的網站,該網站通過追蹤DeFi項目智能合約持有的ETH或ETC20代幣總金額來研究DeFi項目用戶投入資金的增長情況。

對比去年和今年的TVL統計數據,以太坊上DeFi項目的資金翻了三倍多。2018年12月19日,TVL約為1.9億美元。如今,這一數據已增至6.1億美元。兩年前,即2017年,TVL只有約3000萬美元。

此外,加密貨幣信用評級機構Graychain報告稱,今年一季度到二季度,四家公共加密貨幣貸款服務商Compound、Dharma、dYdX、Maker和NuoNetwork都實現了大幅增長。這四家公司貸款總量增加了239.84%,新增貸款季度環比增長了145.7%(從6480萬美元到1.593億美元)。

Graychain報告中表示,在DeFi歷史上,加密貨幣貸款業務總額約為47億美元。相比之下,截至發稿時,加密貨幣總市值約為1770億美元。

動態 | DApp活躍度梳理:四大公鏈DApp昨日活躍用戶量總計202242個:據DAppTotal.com 09月01日數據顯示,昨天,ETH/EOS/TRON/IOST四大公鏈DApp單日活躍用戶共有202,242個,其中EOS公鏈占比59.57%,表現最佳。四大公鏈整體數據對比:總用戶量(個): EOS(120,468) > ETH(64,185) > TRON(17,589) > IOST(13,915);總交易次數(筆):EOS(4,298,497) > TRON(1,048,060) > IOST(188,678) > ETH(177,708);總交易額(美元):ETH(8,407,580) > TRON(7,231,347) > EOS(5,112,635) > IOST(758,025);跨四條公鏈 TOP 3 DApp 分別為:按用戶量: Hash Baby(EOS)、ADM(EOS)、Endless Game(EOS);按交易次數:Hash Baby(EOS)、WINk(TRON)、Newdex(EOS);按交易額:NEST(ETH)、WINk(TRON)、Newdex(EOS)。[2019/9/1]

但同時,Graychain指出,DeFi平臺借出的47億美元貸款中,只有8600萬美元完成還款。

分析 | 預計2020年挖礦獎勵減半將推動BTC價格大幅上漲:據彭博社消息,下一次比特幣挖礦獎勵減半預計將在2020年5月,將從12.5 BTC減至6.25 BTC。根據推特用戶planB最近的民意調查,在2500名參與者中,61%的人預計BTC價格會出現大幅上漲。由于挖礦獎勵將減半,流通中發行的比特幣將減少,這將使比特幣比現在更加稀缺,因此價格應該會上漲。 在2012年秋季首次挖礦獎勵減半后,比特幣價格在一年內從10美元飆升至1000美元。2016年的第二次減半使得比特幣價格在2017年底飆升近2萬美元的峰值。[2019/5/25]

泡沫2.0?

正因如此,DeFi尤其是加密貨幣貸款業務的增速十分迅猛,一些分析家表示這可能是另一個加密貨幣泡沫。

彭博社10月份的一份報告稱:“一群正在數字資產中尋找財富的前華爾街交易員表示,加密貨幣信貸增速過快,正面臨泡沫破滅的風險。”報告還引用了來自Graychain的數據,“一個兩年前還一無所有的行業現在價值近50億美元,貸款平臺的數量正在迅速增加。”

實際上,最主要的擔憂似乎來自于這樣一個事實,即從大多數加密貸款公司提取的貸款正被用作一種迂回的融資交易方式。

畢竟,“如果用戶在美國交易加密貨幣但不是合格投資者,那么用戶將無法獲得保證金交易等借貸服務,”BrianKerr告訴FinanceMagnates。“用戶無法如愿進行BTC杠桿交易,盡管過去一直都可以,但是監管機構迫使交易所停止向美國客戶提供該服務。”

加密貨幣貸款平臺DrawbridgeLending的首席執行官JasonUrban告訴彭博社,信用風險問題讓他夜不能寐,“這種隱藏的風險可能導致雷曼兄弟、曼氏金融類型的事件。”Urban之前是DRWHoldingsLLC和高盛集團的交易員。

DeFi能否持續增長?

盡管如此,大多數專家似乎都認為該行業不會在短期內出現調整——預計2020年將是DeFi再次大幅增長的一年。

MichaBenoliel告訴FinanceMagnates,DeFi行業在2019年的增長標志著大多數人看待銀行業的方式發生了范式轉變。“DeFi代表著人們的思維方式發生了轉變。由于傳統銀行系統無法滿足人們的需求,他們正在尋找一種替代方式。”他解釋說。

Benoliel表示,“在大多數情況下,現有的銀行系統運行得很糟糕。當然,在未來某一時刻,DeFi的增長可能會放緩,任何事情都是如此。無論是否存在泡沫,DeFi都會繼續發展下去。”

DeFi行業將如何實現繼續增長?Benoliel說,“我預計到2020年,會有越來越多的金融產品出現去中心化的版本。”Benoliel預測,越來越多的金融產品以去中心化的形式出現將給區塊鏈行業帶來前所未有的新增用戶和應用場景。

但是Benoliel表示,“隨著更多的競爭者進入市場,現階段產品提供的誘人利率可能會緩慢下降,盡管它們肯定會高于傳統金融,因為DeFi不存在中間商賺差價。”

Benoliel認為DeFi一個明顯需要改進的地方是許多平臺前端的操作方式,“我認為DeFi產品和大多數區塊鏈產品一樣,迫切需要更好的用戶體驗,”他告訴FinanceMagnates。“現階段,對于一個非技術人員或者一個‘外行’來說,理解或使用這些產品仍然是非常困難的。”

2020年:“DeGov”初現?

可組合智能鏈平臺Komodo首席技術官KadanStadelmann告訴FinanceMagnates,他并不認為2019年DeFi的巨額增長是泡沫。畢竟,“今年大部分時間我們都處于嚴重的熊市”他解釋道。

“我相信整個市場,尤其是金融科技行業,正在探索這項前途無量的技術有何功能,這才是我們所見證巨額增長的主要驅動力。”

至于2020年,Stadelmann看到了增長,還有政府投入DeFi的可能。

“除了看到更多由法幣、大宗商品和加密貨幣支持的穩定幣之外,我們很可能在2020年看到第一個真正由政府支持的DeFi應用,”Stadelmann表示。這聽起來可能有些矛盾,因為大多數DeFi項目的目標是將傳統金融世界轉變成一個分布式的架構,不受政府控制。

對此,Stadelmann解釋,“它實際上可能是一個獨特且獨立的層,不是DeFi,而是DeGov。”

這個“DeGov”層可能以多種方式表現出來,“類似于穩定幣的加密貨幣,被稱為央行數字貨幣(CBDC),或者它可能是另類的去中心化或基于區塊鏈的金融工具和技術,可以提供強大的去中心化自治形式。銀行和傳統金融科技行業肯定會加入‘DeFi熱潮’。”

政府參與DeFi可能會有助于在該領域制定更多法規,從而進一步推動該行業合法化,Stadelmann認為為了DeFi的可持續發展,監管落地是必要的。

他解釋說:“DeFi需要更多的官方和法律認可才能發展。還需要提高公眾對這種新興技術在技術層面及經濟層面潛力的認識。隨著DeFi,尤其是技術本身的成熟,以及DeGov的介入,我們有望看到更多的應用場景,巨頭們也會開始投身其中。”

IEO過度監管會扼殺還是助長DeFi?

然而,另一方面,CoinDiligentCEOPascalThellmann指出,相對不受管制的性質也許是促成DeFi今年高速發展的原因。

“由于傳統金融的過度監管和低效,DeFi蓬勃發展,”Thellmann對FinanceMagnates說。在他看來,“對DeFi來說,最理想的增長情景是,政府對傳統金融機構實施嚴厲的金融監管立法,而傳統金融服務公司無法適應日益數字化的經濟”。

實際上,Thellman還認為,對加密行業本身某些方面的監管已經開始推動DeFi的興起,“主流交易所也受到了監管機構越來越大的壓力,交易所們被迫實施KYC并對其用戶進行更嚴格的監控。例如,有傳言說BitMEX將于2020年第一季度全面推出KYC。”

因此,Thellmann認為在整個2020年,將有大量資金從中心化加密貨幣交易所和OTC渠道流向DeFi。“未來幾年,政府可能延續這種過度監管趨勢并對數字資產業務進行打擊,這會是DeFi增長的強大催化劑。”

DeFi是泡沫嗎?Thellmann不這么認為,“比特幣或其他加密貨幣可能會產生與現實幾乎沒有聯系的瘋狂價格泡沫,相比之下,DeFi只是一個工具生態系統,這意味著它的增長與從生態系統中尋求實用工具的人數直接相關。”

Tags:加密貨幣區塊鏈穩定幣加密貨幣是什么意思啊加密貨幣市場還有未來嗎知乎全球十大加密貨幣區塊鏈工程專業學什么區塊鏈存證怎么弄區塊鏈技術發展現狀和趨勢為什么換穩定幣DAI穩定幣是由哪個國家提出的

Billions項目組 大家好,今天來為大家關于shiba幣未來10年估值(shib幣十年)很多人還不知道.

1900/1/1 0:00:00澳大利亞證券交易所傳統使用的CHESS清算和結算系統正在被分布式賬本取代。紙質的CHESS清算被替換ASX發布了一份87頁的咨詢報告,其中談到了產品開發的時間線以及對支持和不支持的功能的詳細描述.

1900/1/1 0:00:00根據PANews進行的一項新調查顯示,近40%的中國人愿意在不久的將來投資加密貨幣。該研究向近5000名中國人詢問了他們對加密貨幣的熟悉度和興趣度,發現98.22%的人至少聽說過一個與加密貨幣或.

1900/1/1 0:00:00什么是期權? 期權是一種衍生品合約,它賦予了買方在某一特定日期(通常稱為到期日)當天或之前以固定價格購買或出售固定數量的基礎資產的權利,而不是義務,在DeFi中.

1900/1/1 0:00:00如果你擔心即將推出的比特幣現金硬分叉,其實你可以不用擔心,因為你有足夠的時間做好準備,而且不止一個選擇.

1900/1/1 0:00:00來源/LongHash 近一年來,加密貨幣投資者一直都翹首期盼著Bakkt的比特幣期貨。該期貨產品是加密市場上第一個提供實物交割的期貨合約,有望將比特幣推向新的高度.

1900/1/1 0:00:00