BTC/HKD+0.36%

BTC/HKD+0.36% ETH/HKD-0.05%

ETH/HKD-0.05% LTC/HKD+0.49%

LTC/HKD+0.49% ADA/HKD-1.25%

ADA/HKD-1.25% SOL/HKD+1.2%

SOL/HKD+1.2% XRP/HKD-0.58%

XRP/HKD-0.58%

什么是衍生品?為什么它們很重要?在DeFi中最流行的衍生品協議有哪些?您將在本文中找到這些問題的答案。

衍生品

衍生品是任何成熟的金融體系的關鍵要素之一。顧名思義,衍生品是從某種東西中獲得價值。這種“東西”通常是另一種基礎金融資產的價格,例如股票、債券、商品、利率、貨幣或加密貨幣。一些最常用的衍生品是遠期、期貨、期權和掉期。

衍生品有兩個主要的使用用例:套期保值和投機。套期保值可以管理財務風險。為了更好地了解套期保值,讓我們回顧一下常用示例之一。

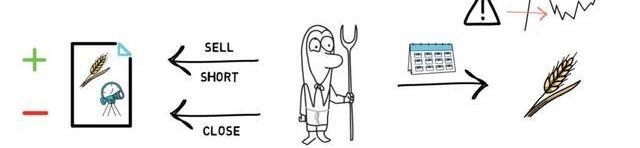

想象一個主要專注于種植小麥的農民。小麥價格全年可能波動,這取決于當前的供求關系。當農民種植小麥時,他們會在整個生長季節都在種植小麥,這給他們帶來了很大的風險,以防在收成時小麥價格很低。

為了適應這種風險,農民將以他們預計收獲的數量出售小麥期貨合約。隨著收獲季節的臨近,農民將關閉他們的頭寸,并根據小麥的價格而產生利潤或虧損。

Deribit發布新的客戶端資產驗證功能:金色財經報道,加密貨幣衍生品交易所Deribit宣布,它為使用交易平臺的客戶推出了一款新的“儲備證明”工具。現在,客戶可以驗證他們的資產是否包含在Deribit的總儲備中。客戶獲得一個密鑰,允許他們在整個文件中找到他們的余額,并可以確定他們的資產被Deribit的鏈上余額覆蓋。用于創建Deribit修改后的默克爾樹的所有代碼都是可用的,因此客戶端可以驗證前端數據的準確性。[2022/12/25 22:05:43]

如果小麥的價格低于最初的預期,則空頭頭寸賺取利潤,以抵消賣出實際小麥的損失。

如果小麥的價格較高,則空頭頭寸將處于虧損狀態,但出售小麥的利潤將抵消了損失。

重要的是,無論小麥價格發生什么變化,農民最終都將獲得可預測的收入。

為了留在收益農耕中,去中心化金融中的收益農民還可以使用套期保值來抵消潛在的損失,如果用于收益農耕的一種代幣的價格相對于另一鐘代幣失去了價值,就可能會發生這種損失。例如,在向Uniswap等自動做市商提供流動性時,這種情況就會發生,這被稱為無常損失。

除了我們的農業例子,衍生品允許其他加密貨幣公司對沖其對不同加密貨幣的風險敞口,并運行更可預測性的業務。

衍生品的另一個流行用例是投機。

在包括衍生品在內的許多金融工具中,投機可以代表大量的交易量。這是因為衍生品使特定資產易于交易,而這些資產可能很難獲得,例如,交易石油期貨而不是實際的石油桶。它們還可以提供便利的杠桿操作——投資者只需提供足夠的資金來彌補期權溢價,并獲得大量相關資產的敞口,就可以購買看漲期權或看跌期權。

Primepay宣布推出新的數字支付平臺:金色財經報道,數字支付平臺提供商Primepay推出 Primo 錢包,以提供數字金融服務,方便個人和企業客戶進行支付。Primo Wallet?是 Primepay 的原創數字支付平臺,支持虛擬和電子貨幣。(prnewswire)[2021/12/14 7:38:01]

投機者是重要的市場參與者,因為投機者為市場提供流動性,并允許實際需要購買特定衍生品以對沖風險的人能夠輕松地進入和退出市場。

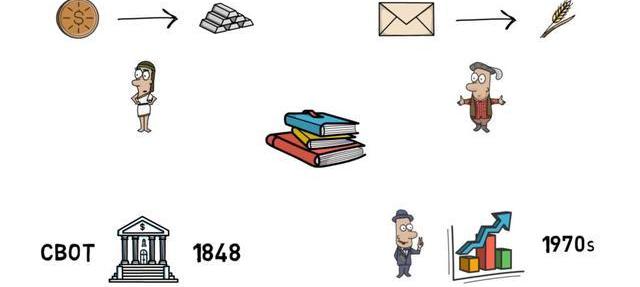

衍生品有著漫長而有趣的歷史。從代表蘇美爾人交易的商品的黏土代幣,到使用“公平信件”買賣中世紀歐洲的農產品,再到1848年建立的芝加哥期貨交易所,這是世界上最古老的期貨和期權交易所之一。

從更現代的時代開始,自1970年代以來,衍生品一直是推動整個金融業前進的主要力量之一。

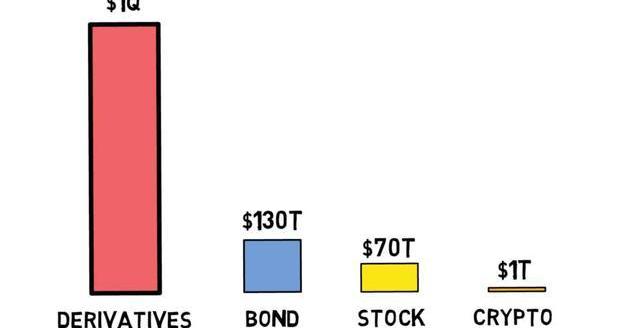

所有衍生品的總市場規模估計高達1萬億美元,這使任何其他市場都相形見絀,包括股票或債券市場,當然還有最近剛剛觸及1萬億美元大關的小型加密貨幣市場。

每一個成長中的市場都會自然地發展自己的衍生品市場,最終其規模可能會比其基礎市場大一個數量級。

公告 | Cardano團隊發布了全新的Cardano節點:2月12日,Cardano團隊發布了全新的Cardano節點、資源管理器后端和Web API。[2020/2/13]

這也是為什么很多在去中心化金融領域的人非常看好去中心化金融衍生品的潛力的原因。與傳統金融相比,去中心化金融衍生品可以由任何人以一種完全無需許可和開放的方式創造。反過來,這增加了已經停滯了一段時間的傳統金融創新速度。

現在,隨著我們對衍生品有了更多的了解,讓我們跳到DeFi中一些最重要的衍生品協議。

Synthetix

在討論DeFi中的衍生品時,Synthetix通常是我們想到的第一個協議。

Synthetix允許創建跟蹤其基礎資產價格的合成資產。該協議目前支持合成法幣、加密貨幣和商品,可以在Kwenta、DHedge或Paraswap等交易平臺上進行交易。

Synthetix模型基于債務池。為了發行特定的合成資產,用戶必須以SNX代幣的形式提供抵押品。

該協議被過度抵押,目前為500%。這意味著,系統中每鎖定500美元的SNX,就只能發行價值100美元的合成資產。這主要是為了吸收合成資產價格的急劇變化,并且將來很有可能降低抵押率。

聲音 | 陳曉紅:結合區塊鏈等技術才能在城市管理中產生新的業態:12月20日,2019國際工程科技發展戰略高端論壇暨第十三屆中國工程管理論壇在濟南舉辦。中國工程院院士陳曉紅表示,現在有很多獨立的系統,比如智慧政務、智慧交通等等,有的正在構建,有的已經建成。未來怎么把這些數據資源充分的挖掘出來,我覺得現在一定要結合互聯網+、大數據+、人工智能+,包括在5G時代的區塊鏈的應用,把一些新的技術融合進去,能夠在城市的整個管理中產生新的業態、新的城市管理模式。(齊魯壹點)[2019/12/21]

Synthetix也是第一個DeFi項目之一,該項目致力于轉移到Layer2的工作,以降低gas費,使協議更具可擴展性。

目前大約有18億美元鎖定在synthetix協議中,是所有DeFi衍生品協議中金額最大的。

UMA

UMA是另一個支持創建合成資產的協議。

這里的主要區別在于,UMA沒有對協議進行高度的過度抵押,而是依賴于在財務激勵下的清算人來發現不適當的抵押頭寸并進行清算。

UMA的模式允許創建“無價”衍生品。這是因為該模型并不依賴于價格預言機,至少在樂觀的情況下是這樣的。這反過來允許添加一個非常長的合成資產尾巴,否則就不會有一個可靠的價格供給,因此無法在Synthetix中創建它們。

卡巴斯基實驗室披露新的網絡釣魚計劃,詐騙者將竊取Facebook用戶的加密貨幣資金:“卡巴斯基實驗室”披露了一個新的網絡釣魚計劃的細節,專家透露,詐騙者試圖竊取Facebook用戶的加密貨幣資金。攻擊者在社交網絡中復制加密貨幣社區的頁面,然后在他們的頁面上分享真實社區中的參與者的照片,并將其標記在加密平臺上。 給予Facebook用戶大量付款的承諾,此時用戶需要去一個假的網站, 并在那里留下私人數據。[2018/1/22]

目前,UMA的智能合約鎖定的總價值超過6300萬美元。

Hegic

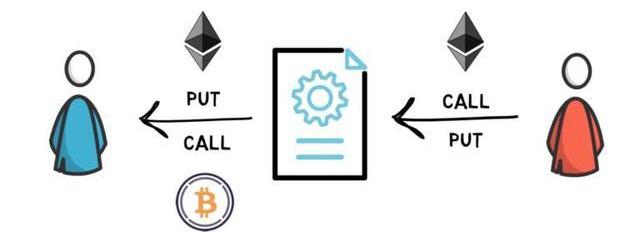

Hegic是一個相對較新的DeFi項目,它允許以非托管和未經許可的方式進行期權交易。

用戶可以在ETH和WBTC上購買看跌期權或看漲期權。他們也可以成為流動性提供者,并出售ETH看漲和看跌期權。

在該協議推出三個月后,Hegic鎖定了近1億美元的總價值,累計期權交易量約為1.68億美元,產生的費用超過350萬美元。

有趣的是,Hegic是由一個匿名開發者開發的,這再次表明了DeFi的力量,與傳統金融相比,即使是一個人或一小群人也可以構建一個有用的金融產品。

Opyn

另一個允許期權交易的DeFi項目是Opyn。

Opyn于2020年初推出,最初提供ETH看漲和看跌保護,允許用戶對沖ETH價格波動、閃電崩盤和波動性。

他們最近推出了該協議的V2版本,該協議提供了歐洲的現金結算期權,這些選項可以在到期時自動執行。

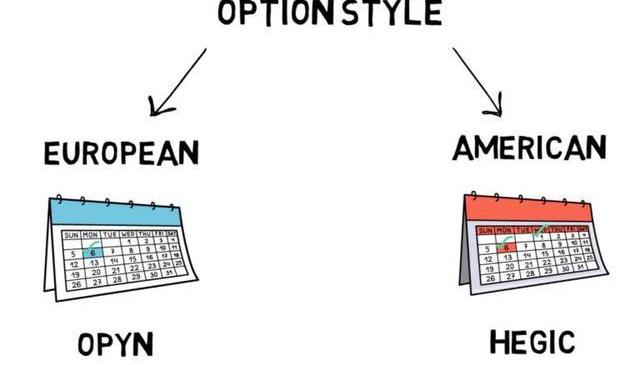

有兩種主要的模式可供選擇:歐洲和美國。

歐洲期權只能在到期日執行,而美國期權可以在到期日之前的任何時間執行。

與Opyn相反,Hegic使用美式風格的期權。

Opyn協議自動執行現金期權,因此期權持有者不需要在到期日或之前采取任何行動。

自首次發布以來,該協議的交易量已超過1億美元。

Perp

Perpetual是去中心化衍生品領域的另一個相當新的參與者。

顧名思義,Perpetual允許交易永續合約。永續合約是著名加密貨幣交易所所使用的加密貨幣領域的一種流行交易產品。它是一種沒有到期日和結算日的衍生金融合約,因此可以無限期持有和交易。

目前,永續協議允許交易ETH、BTC、YFI、DOT和SNX。

交易由USDC進行資金結算,USDC是DeFi領域中一種流行的穩定幣。

永續協議上的所有交易都使用xDai鏈進行處理。這使得目前該協議補貼的Gas費低得令人難以置信。

這意味著,目前在使用永續協議進行交易時,無需支付Gas費。只有將USDC存入平臺時才需要支付Gas費。

該協議上線僅一個多月,但其交易額已超過5億美元,交易費用已達50萬美元。

dYdX

dYdX是一個去中心化的衍生品交易所,提供現貨、保證金以及最近的永續交易。

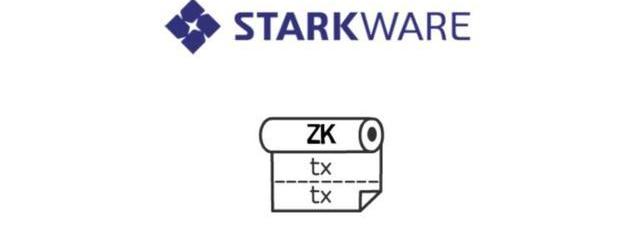

dYdX體系結構將非托管的鏈上結算與帶有訂單簿的鏈下低延遲匹配引擎結合在一起。

除此之外,dYdX團隊還在為Layer2的永續合約開發一款新產品,該產品由StarkWare的ZKrollup提供支持,預計將于2021年初發布。

到2020年,dYdX上所有產品的累計交易額達到25億美元,比前一年增長了40倍。

dYdX最近在B輪融資中籌集了1000萬美元,該輪融資由ThreeArrowsCapital和DeFianceCapital領投。

BarnBridge

BarnBridge是一種風險代幣化協議,允許對沖收益敏感性和價格波動。

這可以通過訪問其他DeFi協議的債務池,并將單個債務池轉換為具有不同風險/回報特征的多個資產來實現。

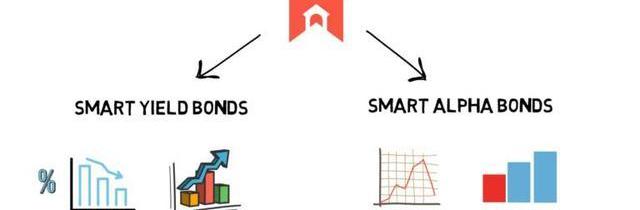

BarnBridge目前提供兩種產品:

智能收益率債券:利用基于債務的衍生品降低利率波動風險。

智能Alpha債券:使用分段波動衍生品降低市場價格風險。

目前,該協議鎖定的總價值超過3.5億美元。

BarnBridge還在運行一個流動性挖礦程序,向所有在其平臺上持有穩定幣、UniswapBOND—USDCLP代幣或債券型代幣的用戶分發其代幣——BOND。

總結

正如我們之前提到的,傳統金融領域的衍生品市場非常巨大,而在去中心化金融領域,它的規模會擴大到什么程度將是一件很有趣的事情。

同樣令人驚訝的是,越來越多的項目推出了衍生品協議,并能夠以一種未經許可和去中心化的方式創造出新的、令人興奮的金融產品。

還有一件重要的事情,與新的DeFi協議進行交互可能會有風險。因此,在使用本文中提到的任何協議之前,一定要做好自己的盡職調查,因為這些項目大多仍處于beta甚至alpha版本。

那么您如何看待DeFi中的衍生工具?它們未來會發展到什么規模?您是否愿意深入了解本文中提到的某個項目?

Tags:加密貨幣SynthetixETH加密貨幣是什么意思啊加密貨幣市場還有未來嗎知乎全球十大加密貨幣Synthetix幣是什么幣ETH錢包地址ETH挖礦app下載Etherael指什么寓意

全球最大的期貨交易市場芝加哥商品交易所今日開始交易比特幣期貨,然而比特幣期貨價格下跌了。交易開始后,1月份交割的比特幣期貨合約一度漲至$20,800,之后在新聞發布時跌至$18,800.

1900/1/1 0:00:00“我希望我知道10億美元問題的答案。說真的。”這是位于紐約的投資管理公司VanEck的數字資產戰略總監GaborGurbacs,該公司最近成為比特幣交易所交易基金的頭條新聞.

1900/1/1 0:00:00早在2月份,dYdX在Layer2上推出了一個永續交易的Alpha版本。經過廣泛的測試,現在終于向公眾開放了.

1900/1/1 0:00:00在比特幣泡沫破滅并加大監管力度后,ICO市場逐漸退出加密江湖,今年一種新的籌資模式興起。極大的調動了投資者的每一根神經.

1900/1/1 0:00:00動量是基于要素的投資策略最基本的要素之一。從概念上講,動量效應依賴于過去股票或證券回報模式的延續。動量投資者買入表現優于大盤的證券,并避開(或賣出)表現遜于大盤的證券.

1900/1/1 0:00:00隨著區塊鏈的出現,全球各大公司對于區塊鏈技術都表現出濃厚的興趣,越來越多的知名企業進軍區塊鏈領域.

1900/1/1 0:00:00