BTC/HKD+0.14%

BTC/HKD+0.14% ETH/HKD+0.15%

ETH/HKD+0.15% LTC/HKD+0.37%

LTC/HKD+0.37% ADA/HKD+0.47%

ADA/HKD+0.47% SOL/HKD+0.31%

SOL/HKD+0.31% XRP/HKD+0.34%

XRP/HKD+0.34%

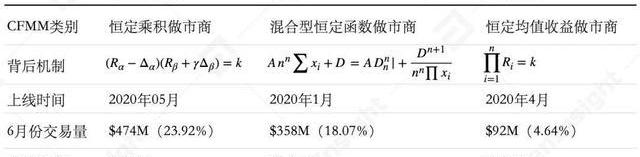

恒定做市商典型代表,來源:TokenInsight

YFI的大熱在于用戶可通過yearn.finance完成不同的流動性挖礦策略,包括可通過Curve、Balancer、與yearn.finance完成流動性挖礦。首先在Curve的ypools中通過提供資產以獲取yCRV;第二步則是在Balancer上存入98%yCRV和2%YFI換取BPT,獲得BAL獎勵;最后再將BPT放于yearn管理頁面賺取YFI。

PROOF與NFT藝術家DesLucrece合作推出Defybirds:3月9日消息,Moonbirds母公司PROOF與NFT藝術家DesLucrece合作推出Defybirds,專門面向無裝扮Moonbirds(Nudebirds)和選定的DesLucrece NFT作品持有者進行空投。[2023/3/9 12:51:18]

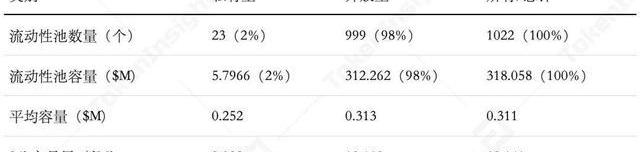

Balancer流動性池基本概覽,來源:Balancer,TokenInsight

2.1私有型流動性池

私有型流動性池在7月30日僅有23個,每個流動性池包含的資產類型及數量不一。下圖所示23個私有型流動性池中有5個僅由1種資產構成,有1個流動性池其資產高達7種。由2類資產構成的流動性池個數最多,顯然用戶更偏好由2種資產構成的流動性池。這一結論在開放型流動性池中同樣得到驗證,TokenInsightResearch認為此現象發生的原因在于其風險更低。

DeFi 概念板塊今日平均跌幅為8.15%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為8.15%。47個幣種中3個上漲,44個下跌,其中領漲幣種為:CRV(+5.46%)、TRB(+1.75%)。領跌幣種為:NEST(-18.13%)、RSR(-15.92%)、IDEX(-14.65%)。[2021/10/28 21:04:15]

Balancer私有型流動性池資產種類數量分布,來源:Balancer,TokenInsight

此外私有型流動性池24h總交易量很少,且僅由3個流動性池貢獻。流動性容量數據同樣表明私有型流動性池分布極端不平衡,其中有17個流動性池低于500美元,2個在45萬-65萬美元,4個高于1百萬美元。TokenInsightResearch發現這17個低流動性的流動性池不在Balancer的白名單內,出于風險考量,極少用戶會選擇為這些池提供流動性或者交易流動性池內部資產因而這些流動性池往往處于枯竭狀態。

Messari:自2019年,DeFi領域因黑客攻擊損失超2.84億美元資產:4月29日,據Messari報告指出,自2019年以來,DeFi領域因黑客攻擊等原因損失了超過2.84億美元資產(數據截止至2月)。而去中心化的保險行業只覆蓋了DeFi中TVL的一小部分。[2021/4/29 21:09:26]

由于私有型流動性池對參與人設限,且Balancer仍處于成立早期,私有型流動性池數據并未展現Balancer發展全貌以及其他特性。

2.2開放型流動性池

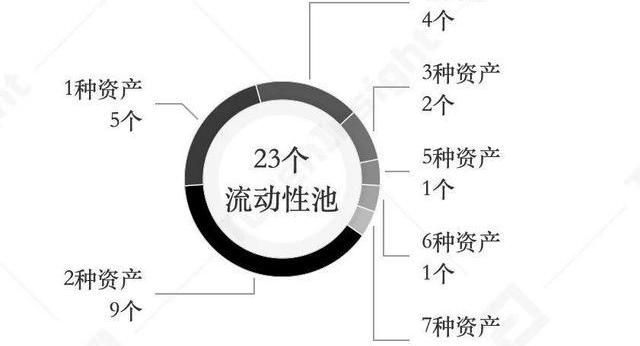

Balancer開放型流動性池資產種類數量分布、24h交易量與流動性池容量,來源:Balancer,TokenInsight

DeFiBox數據播報:DeFi總鎖倉量246.6億美元,流動性總量水漲船高:據DeFi門戶DeFiBox實時數據顯示,今日DeFi市場總鎖倉量依然維持增長,并再創246.6億美元的歷史新高,其中Maker資產的鎖倉量達到42億美元。DeFi挖礦平均年化收益率達到44.77%,整體趨平,挖礦流動性總量達21.4億美元,連續7日增長。[2021/1/8 15:40:23]

Balancer開放型流動性池數量較多,總量達到999個。單個開放型流動性池支持的資產種類目前為2種至8種不等,其中近70%的流動性池由2種資產構成。與私有型流動性池不同,開放型流動性池沒有由單種資產構成的流動性池。從24h交易量和流動性池容量上看,由2類資產構成的流動性池數量占66%,但卻貢獻了88%的24h交易量和90%流動性池容量。

當前DeFi項目總市值突破100億美元,其中LINK占比超50%:金色財經報道,DeBank數據顯示,當前DeFi項目總市值約為100.69億美元。其中,LINK市值約51.01億美元,占總體份額50.66%,MKR市值約5.26億美元,占總體份額5.23%,COMP市值約5.15億美元,占總體份額5.12%。

注:\"DeFi 項目市值\"是衡量一個 DeFi 項目估值的指標。( DeFi 項目市值 = DeFi 項目代幣價格 x 代幣流通供應量 )[2020/8/9]

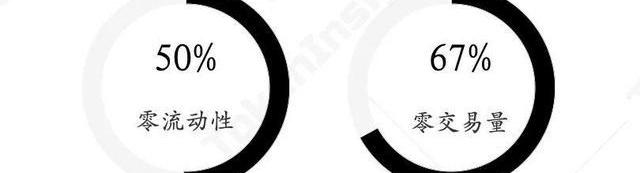

TokenInsightResearch進一步以流動性容量和24h交易量兩個維度分析發現Balancer開放型流動性池空池現象明顯。Balancer開放型流動性池的流動性以及24h交易量數據如下圖所示,研究當日50%的流動性池出現流動性枯竭,17%的流動性池盡管未枯竭但其24h交易量為0。此枯竭現象為長期還是短期仍需要進一步探討。

7月30日Balancer開放型流動性池空池現象,來源:Balancer,TokenInsight

3.YFI促進Balancer流動性池良好發展

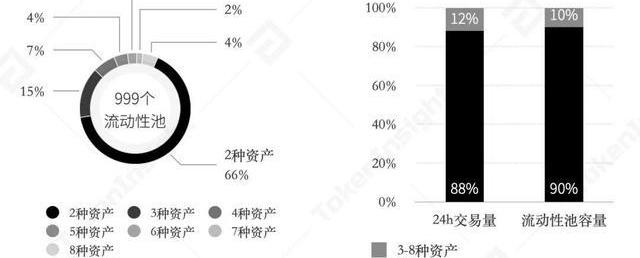

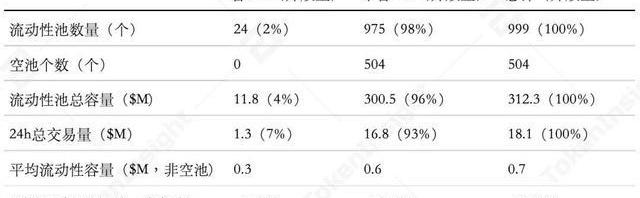

2020年7月30日截取的數據表明Balancer當中含有YFI的流動性池數量有24個,且均為開放型流動性池。這24個流動性池流動性總量達到近1200萬美元,24h交易量超過120萬美元。含YFI與不含YFI的流動性池數據對比如下所示。

Balancer開放型流動性池含YFI與不含YFI對比,來源:Balancer,TokenInsight

含YFI的流動性池數量占開放型總數量4%,且空池數量為0。其7月30日交易量達到7%,當日含YFI的流動性池平均每個池其日交易量為不含YFI的流動性池平均日交易量的1.6倍。因而含有YFI的流動性池在交易上更活躍。

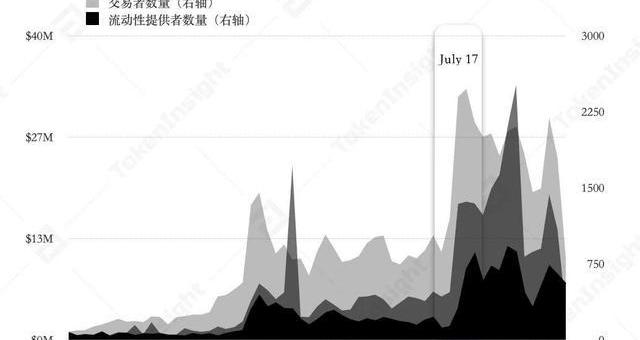

如下圖為Balancer自6月份以來的日交易量、交易者數量與流動性提供者數量趨勢圖,圖中顯示在7月17日yearn.finance宣布啟動治理型資產YFI后Balancer三項數據均迎來歷史大漲幅。這一現象表明YFI對Balancer的良性沖擊。

Balancer歷史日交易量、交易者數量和流動性提供者數量趨勢圖,來源:DuneAnalytics,TokenInsight

截至目前yearn.finance仍然是DeFi領域最為成功的項目之一,它與Balancer、Curve體現并驗證了DeFi樂高性質的可行性。YFI的連環挖礦策略涉及多個平臺參與,平臺參與者互相支持對方資產質押達到功能上的連接進而實現DeFi的樂高性質。

盡管不可否認Balancer、Curve與yearn.finance三個平臺之間的良性互動推動了DeFi發展,但其超高收益吸引大批逐利者涌入,進一步推高DeFi的泡沫。同時YFI的成功導致DeFi領域出現了更多復制品,市場對這類復制品需謹慎對待。

END

微信小程序

Tokenin指數|項目GitHub代碼提交次數

Token白皮書|項目的白皮書匯總

TIindex指數|基于通證生態制作的TI指數

Tags:BalancerYFIyearn.financeBalancer幣是什么幣YFI幣YFI價格yearn.finance幣是什么幣

文/Daisy 有研究數據顯示,目前,加密數字貨幣類型超過1500種,全球數字貨幣用戶數約3500萬戶,并且這一數字還在增加.

1900/1/1 0:00:00繼近期價格暴漲之后,在狗狗幣市場,埃隆·馬斯克在推特上暫停工作的消息引發下行壓力。因此,這導致該加密的價格下調幅度高達100%.

1900/1/1 0:00:00根據幣安歐洲副總裁的說法,歐盟的加密資產市場立法可以為交易所創造一個更容易的運營環境。 幣安歐洲執行副總裁馬丁·布倫科表示,較小的加密貨幣交易所和初創企業可以從歐盟的加密資產市場監管中受益.

1900/1/1 0:00:00近一周主流數字資產成交表現,來源:tokeninsight.comCoinbase上市:"只是剛剛開始”4月14日,Coinbase在納斯達克成功上市.

1900/1/1 0:00:00頭條 ▌Compound資金規模突破10億美元DeBank數據顯示,加密貨幣借貸協議Compound的資金規模已突破10億美元,現為1002005342美元,截至目前.

1900/1/1 0:00:00Tokeninsight近期發布的《2020Q2數字資產衍生品交易所行業研究報告》顯示,2020年第二季度,數字貨幣衍生品市場的成交量總計2.15萬億美元,環比增長2.57%.

1900/1/1 0:00:00