BTC/HKD+4.6%

BTC/HKD+4.6% ETH/HKD+3.61%

ETH/HKD+3.61% LTC/HKD+5.39%

LTC/HKD+5.39% ADA/HKD+4.87%

ADA/HKD+4.87% SOL/HKD+2.32%

SOL/HKD+2.32% XRP/HKD+3.63%

XRP/HKD+3.63%FTX崩盤余波的威懾力不減,導致加密借貸平臺Genesis陷入一連串的市場質疑之中,Bankless作者JackInabinet發表文章梳理事件始末,Genesis、Grayscale和DCG之間是什么關系?竟然和三箭資本存在「可疑關聯」?Genesis的風險來源是什么?事件將如何發酵?BlockBeats對其整理翻譯如下:

Genesis,連你也這樣?

上周,Genesis旗下專注服務于機構客戶群體的貸款部門GenesisGlobalCapital暫停了贖回和新貸款發放服務。

隨后,推特上關于Genesis即將破產的謠言開始漫天四起。

Genesis作為加密市場中唯一提供全方位服務的主要經紀業務公司,其償付能力受到質疑。然而,Genesis并不是唯一遭遇危機的機構,比特幣信托產品GBTC的資產情況也受到了類似的質疑。此前其發行商Grayscale表示不會分享其儲備審計證明,理由是出于「安全問題」考慮。

Genesis和Grayscale有什么共同點?

首先,他們都是加密公司DigitalCurrencyGroup(DCG)的子公司。

有傳言稱,DCG在上周向Genesis注入1.4億美元新資金后,其流動性已經幾乎耗盡。此前由于Genesis的貸款部門在FTX賬戶中的1.75億美元無法提款,隨之引發Genesis宣布停止贖回和新貸款發放服務。

曾獲FTX 1億美元投資的銀行業務應用Dave:客戶均無FTX敞口:11月18日消息,曾獲得FTX Ventures 1億美元投資的銀行業務應用Dave表示,其客戶均無FTX敞口,也未與FTX合作推出過任何產品。該公司發言人補充稱,發給FTX的票據要到2026年3月才需償還,票據中沒有任何條款會觸發Dave必須在到期日之前進行償還的義務。(路透社)[2022/11/18 13:21:03]

這些消息讓加密用戶都迫切地想知道:這事兒還能糟糕到什么地步?

今天我們終于有了答案:Genesis確實瀕臨破產......

但Genesis并沒有任何立即申請破產的計劃。那么……這是利好消息,對吧?

實際上,并不是。FTX崩潰和隨之而來的加密信貸緊縮造成了波及全行業的信貸危機,導致Genesis發生了擠兌。目前Genesis的緊急融資目標為額外注資5億美元,這比起最開始的籌款目標10億降低了一半。Binance被認為是潛在的資金來源,盡管WSJ也并不確定Binance是否會真正進行交易。

那么,Genesis是什么

讓我們先從這件事兒跳出來,搞清楚Genesis這家公司是什么以及Genesis潛在的財務風險來源。

關于Genesis所提供的所有服務,請參閱RamAhluwalia這篇推特Thread。

比起傳統經紀公司,Genesis提供同樣的服務與功能,同時針對機構客戶量身定制其產品。像Genesis這樣的主要經紀公司產品包括借貸服務和場外交易服務。

Jump Trading在過去5小時內向FTX轉移了3730萬枚USDC:金色財經報道,數據顯示,Jump Trading在過去5小時內向FTX轉移了總計 3730萬枚USDC。[2022/11/6 12:22:25]

在傳統金融市場中,高盛等主要經紀商通過對手盤抵消頭寸。假設高盛客戶想做多1億美元的美國國債:如果高盛在沒有對沖的情況下完成這一訂單,他們將做空1億美元的美國國債。如果收益率開始下降,高盛將處于虧損狀態,但如果收益率繼續上升,高盛將從頭寸中獲利。

高盛不會讓自己暴露在標的證券的價格波動中,而是同時與摩根大通建立多頭頭寸,向其客戶提供略高于其從摩根大通獲得的價格。

這使得交易商在執行客戶訂單時捕獲買入/賣出價差,而不需要承擔方向性風險。

作為加密場外交易和大宗經紀市場的先驅,Genesis沒有獲得與傳統金融機構一樣的機會來進入強大的交易商間市場。Genesis試圖提供與傳統同行相同的服務,盡管缺乏類似的風險管理解決方案。

Genesis的風險來源

我們知道Genesis不再執行提款請求。但原因是什么?

Genesis正面臨有關流動性和潛在償付能力的問題。

流動性問題

就像一家主要由活期存款融資的銀行一樣,Genesis依賴于短期資金來源,包括Circle的收益計劃和GeminiEarn。此外,Genesis也有資產到期轉換的相關業務,這意味著Genesis可以用這些短期存款提供長期貸款。

數據:Alameda地址24小時內向FTX交易所轉入1.6億枚USDC:6月30日消息,據歐科云鏈鏈上天眼監測,被OKLink瀏覽器標記為“Alameda”的實體標簽地址(0x83a1開頭)24小時內向FTX交易所轉入約1.6億枚USDC。[2022/6/30 1:41:08]

借出資金的期限更長,使Genesis能夠捕捉其資本成本和利息收入之間的差價,為潛在的盈利商業模式奠定基礎。然而,這種策略存在風險,即類似銀行的實體沒有足夠的流動性來滿足意外出現的大量提款請求。

在經濟不穩定時期,貸款人通常希望盡可能收回未償信貸,以支撐自己的現金/流動資產儲備。短期存款來源,如以前用于資助Genesis的資金、允許用戶按需提款,是貸款人尋找流動性的首要場所之一。

就在Genesis凍結提款之前,在FTX上擁有資金的個人和機構突然失去了所有被認為具有流動性的資金。此外,FTX對用戶資金的管理不善,再次激發了用戶對加密貨幣借貸行為的憤怒之情,并且業界要求重新審查擔保不足和鏈外借貸行為的呼聲愈發強烈。

FTX崩盤激發了市場對鎖定在交易平臺資金的流動性需求,這大幅降低了加密生態用戶向中心化黑箱貸款的意愿,導致Genesis的可用資金來源減少。

不幸的是,Genesis放出的貸款期限很長,且沒有足夠的流動資金以滿足FTX暴雷之后異常大量的提款請求。

Genesis的流動性問題可能是「不幸之中的萬幸」,近期恢復提款的可能性并不小。在這種情況下,如果像上文提到的一樣,假如Binance入場幫忙,或者其他潛在解決方案出現,Genesis之后可能會很快恢復提款。

FTX創始人SBF以高出gas平均價格1.5萬倍的價格轉移近3.79萬ETH:9月15日消息,以太坊開發者、PolymathNetwork工程師MuditGupta發推稱,北京時間9月15日12點42分,FTX創始人兼Serum顧問SamBankman-Fried(SBF)以3,129,000Gwei的gas價格轉移了37,885枚ETH,交易費用高達逾500ETH(價值近18.8萬美元)。

MuditGupta稱并不清楚SushiSwap上發生了什么。對此,SBF回應稱,有時候你只是真的想要轉回你的ETH。經查詢發現,SBF支付的gas價格相較目前的gas平均價格(198Gwei)高1.5萬倍。[2020/9/15]

BlockBeats注:11月22日,據華爾街日報報道,因為擔心Genesis的一些業務可能會在未來產生利益沖突,Binance已決定不投資Genesis。

償付能力問題

Genesis可能存在與久期管理活動和頭寸對沖有關的對手方風險。

久期可以用來衡量資產和負債價值對利率變化的敏感性。久期較長意味著資產與負債對利率波動的價格敏感性更高,較高的利率對估值會產生負向影響,而較低的利率則能產生正向影響。如果我們在采用較短期資金來源的同時提供較為長期的貸款,那么二者久期的差異就會讓金融實體面臨久期錯配的風險。

這意味著,對于Genesis來說,在利率發生變動的情況下,Genesis的資產將受到比其負債更大的影響。

2750萬枚FTT從FTX轉移至未知錢包:Whale Alert數據顯示,北京時間19:27,約2750萬枚FTT從FTX交易所轉移至0x2090開頭未知錢包地址,按當前價格計算,價值約9363.5萬美元,交易哈希為:0x14db30b4b94f61015604fef17a1a9a05294a84c5d583b002f2d09fca71ed6642。今日早些時候,加密衍生品交易所FTX宣布即將啟動基于Solana區塊鏈的去中心化交易所Serum,5%的Serum原生代幣SRM將分配給FTT(FTX平臺幣)持有者。[2020/7/27]

在管理其持續期缺口之前,Genesis的償付能力與利率變化將呈現負相關關系。考慮到當前加密貨幣信貸市場的停滯狀態以及無風險利率的上升,在緊縮性貨幣政策的影響下,沒有進行風險對沖的Genesis將在償付能力方面陷入困境。

雖然Genesis可能會對沖利率上升的風險,但如果其久期管理戰略中的主要對手方破產,Genesis將會面臨定向風險敞口,進而增大其自身破產的風險。

還記得LunaFoundationGuard用UST購買的那些比特幣嗎?

Genesis從這次掉期交易中獲得了10億美元的UST。雖然Genesis很可能會對沖他們對UST的風險,但一旦對沖中的對手方發生破產,UST也將面臨定向風險。

當前,這10億美元UST的市場價值僅有2300萬美元。

每一個Crypto對沖基金的破產,都會增加Genesis對加密貨幣資產的定向風險,其中也包括未售出的UST。

與流動性問題相比,對手方風險對Genesis構成的威脅要大得多。流動性的多寡只會影響到Genesis的還款時效,而對手方風險則會直接影響Genesis的償付能力。

受到對手方破產的影響,風險管理策略的失敗將對Genesis的償付能力產生負面影響,并導致其對債權人的償付減少。

可疑的聯系

Genesis、三箭資本、GBTC和DCG,他們之間有什么共通點呢?

Grayscale是GBTC的受托人。作為其服務的交換,Grayscale每年收取信托管理下所有資產的2%作為管理費。根據其向SEC提交的2022年第三季度監管聲明,Grayscale年初至今從GBTC獲得的費用收入超過3.02億美元,而2021年同期為4.33億美元。

Genesis是三箭資本的主要貸款人。根據DataFinnovation在7月份對公開的美國證券交易委員會和投資者文件進行的分析,Genesis基本上是以其單一交易對手限額向三箭資本放貸。

分析推測,三箭資本為了換取抵押物,會向Genesis借BTC,將BTC返還給Genesis創建GBTC,再將GBTC返還給Genesis,周而復始。

當GBTC以高于BTC的價格進行交易時,三箭資本本質上是在躺賺并利用利潤來增加對GBTC和其他加密資產的敞口。假設溢價持續下去,理論上三箭資本可以永遠重復這個套利過程。

通過增加Grayscale的BTC信托的AUM來增加手續費收入,DCG在此交易中也賺的盆滿缽滿。

不幸的是,隨著GBTC拋售壓力的增加和對該產品的需求減少,這種溢價變成了折價。再加上Luna的死亡螺旋,最終結果是三箭資本資不抵債。

Genesis不太可能完全收回對三箭資本的未償還貸款,并且鑒于加密貨幣中缺乏成熟的交易對手,他們可能對三箭資本有不可忽略的交易對手風險。

既有的借貸關系和與潛在的三箭資本交易對手風險為Genesis帶來了持續的流動性壓力,并成為了其破產違約的風險源。

GrayscaleFUD

DCG不僅要處理與Genesis提款及其償付能力有關的問題,還由于DCG拒絕發布持有Grayscale信托資產的錢包地址或他們的完整儲備審計證明,該集團還被迫捍衛對GBTC的支持。

在FTX事件和對交易平臺偽造儲備金審計證明的擔憂之后,Grayscale對出示其儲備金審計證明的猶豫絕對是一個糟糕的做法!

有第三方曾試圖在鏈上驗證約50%的GBTC持倉可追溯至信托機構持有的的BTC。

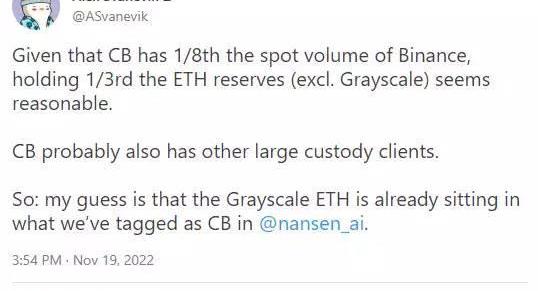

然而,CoinbaseCustody為Grayscale辯護,確認GBTC和其他Grayscale產品仍然完全由CoinbaseCustody控制的資產支持。

NansenCEOAlexSvanevik通過相關分析發現,Grayscale的ETH產品很可能完全由CoinbaseCustody持有的儲備支持,進一步證實了GBTC得到了完全支持。

CoinbaseCustody不太可能歪曲GBTC的持有量,因為此類行為具有欺詐性,并可能使Coinbase背負法律責任。但在FTX崩潰和由此產生的丑聞指控之后,Coinbase在代表Grayscale持有BTC一事上進行欺詐也并非完全不可想象。

DCG事件發酵

圍繞Genesis的償付能力和Grayscale的支持的擔憂仍然存在,且這些組織中任何一個的失敗都將對加密行業造成災難性的影響。

Genesis的影響范圍比FTX大得多,其提供主要經紀服務,使機構投資加密貨幣成為可能。

如果事件以Grayscale清算其信托而告終,則會給BTC、ETH和其他Grayscale資產帶來數十億美元的拋售壓力,這一事件將摧毀加密市場。然而,考慮到產品產生的費用收入和集團的盈利能力,這一結果仍然不太可能。

雖然尚不清楚Genesis事件將如何平息,但更廣泛的加密行業的短期命運再次取決于另一個黑箱CeFi實體的償付能力。考慮到Genesis是機構投資加密貨幣的紐帶,如果它失敗了,后果真的不堪設想。

系緊安全帶吧。前路崎嶇!

希望這篇文章對大家有一定的幫助。

對本文感興趣的可以私我哦~歡迎志同道合的幣圈人一起探討~

Tags:GenesisBTCGBTGenesis幣是什么幣BTCs是不是黃了btc錢包官網btc短線交易騙局GBT幣GBT價格

在埃隆·馬斯克(ElonMusk)開創性地宣布他的新人工智能(AI)公司旨在與OpenAI的聊天機器人ChatGPT的顯著增長相媲美之后,與AI相關的加密貨幣在24小時內經歷了顯著的價值飆升.

1900/1/1 0:00:00新經幣簡稱NEM,誕生于2015年4月1日,是第一個采用測試驅動開發模式開發出來的數字資產,旨在開發一個經濟自由的平臺。接下來,我們將對新經幣及其代幣XEM進行詳細介紹.

1900/1/1 0:00:00一位著名的加密貨幣專家正在描繪他對鮮為人知的山寨幣的看漲立場,并給出了幣安幣(BNB)和以太坊(ETH)的目標價格.

1900/1/1 0:00:00風浪越大,魚越貴;受7月美聯儲加息預期的影響,最近幾天行情表現非常的低迷現貨年內的最佳賺錢機會或許已經過去了,剩下的就是等待下一個牛市的到來關于后半年的行情以及下一個牛市的預期.

1900/1/1 0:00:00北京時間10月18日,備受市場期待的Aptos正式上線主網Autumn。作為「Meta」系選手,Aptos誕生之初就吸引加密社區及VC關注,獲得a16z、FTXVentures等頂級機構支持.

1900/1/1 0:00:00最近MEME幣的火熱,將上個月出現的brc-20概念又一次帶到新高。談談對brc-20概念幣的看法:1/3與ETH完全不同的邏輯因為沒有智能合約,銘文的記錄方式顯得很古早,功能還不完善,很難有大.

1900/1/1 0:00:00