BTC/HKD-0.43%

BTC/HKD-0.43% ETH/HKD-0.31%

ETH/HKD-0.31% LTC/HKD+0.98%

LTC/HKD+0.98% ADA/HKD+0.68%

ADA/HKD+0.68% SOL/HKD-0.99%

SOL/HKD-0.99% XRP/HKD+0.62%

XRP/HKD+0.62%

CeFi與DeFi

談DeFi之前先說一下它的對立面CeFi。

CeFi是指現行的「中心化金融」,即存在「中間機構」的金融體系。例如轉賬需要通過銀行,貸款需要通過借貸機構,炒幣需要通過幣安、火幣等CEX等,這些金融活動都要依靠中間機構來維護安全。

CeFi的缺點是,一旦中間機構出現問題,用戶的利益就很有可能受損,比如服務器宕機、銀行倒閉、交易所跑路等。

DeFi與之相反,是指以區塊鏈為核心的「去中心化金融」,即不存在「中間機構」的金融體系,由協議和智能合約來代替中間機構的職能。例如只需要通過錢包就能實現點對點數字貨幣轉賬,抵押數字貨幣就能自動進行貸款和還款,在DEX可以不受交易所管控、完全掌握自己的數字資產等。

DeFi的優點是,杜絕了中間機構作惡的可能,理論上更加安全。

DeFi的概念由BrendanForster在2018年提出,當時還拋出了DeFi應用的三大屬性:運行在公鏈上、代碼開源、金融類應用。其實這個概念是非常寬泛的,BTC的發行可以算作是DeFi的第一次應用,除了數字貨幣發行外,基于區塊鏈和智能合約的資產交易、借貸、投融資等都可以視作DeFi產業,以后還有可能引入現實世界中的資產,比如將不動產上鏈等。

上述僅對DeFi做一個簡單的介紹,后續有機會幣萌君可能會為大家解讀更多關于DeFi的知識點。大家在此能有一個基礎的認知就好,畢竟DeFi的概念還是很簡單的,復雜的是這些DeFi項目的玩法。

下面開始講項目。

去中心化借貸

①MakerDAO

代幣:DAI/MKR

亮點:去中心化穩定幣+借貸

官網:https://makerdao.com/

DeFi市場中第一個現象級的應用是MakerDAO,長期霸占DeFi鎖倉市值榜前三甲。

MakerDAO是一個借貸類的產品,采取超額抵押生成穩定幣的方式運行。具體原理為:用戶抵押ETH以生成穩定幣DAI,相當于使用數字貨幣貸款,還款的時候還入DAI和利息。假如你持有大量ETH,長期看漲卻又急需用錢,那么可以使用MakerDAO,在不出售ETH的同時獲得穩定幣貸款。

現實世界中的抵押貸款往往是抵押的不動產,本身價值比較穩定,但數字貨幣市場大漲大跌,萬一ETH等抵押品下跌導致資不抵債怎么辦?

這里就體現出了DAI超額抵押的好處,在生成DAI是需要抵押高于其價值的抵押品,例如抵押價值$200的ETH生成價值$100的DAI,理論上只要ETH價格不腰斬,就不會出現壞賬。另外,DAI中還有一個「清算線」的概念,當抵押品價值下跌導致「抵押品價值/借出DAI價值」低于清算線時,將觸發強制清算,對用戶的抵押品進行拍賣,以償還之前借出的DAI。每種抵押品的清算線不同,例如ETH為150%,即抵押的ETH價值低于所借DAI價值的1.5倍時就會觸發清算。

Paradigm正構建基于Rust的以太坊執行層Reth:11月24日消息,加密風投機構Paradigm首席技術官Georgios Konstantopoulos在推特上表示,Paradigm正在構建基于Rust的以太坊執行層Reth。Reth不是任何其他客戶端實現的分叉或重寫,而是一個新的Apache/MIT許可的全節點實現,其核心目標是模塊化和開源友好性。[2022/11/24 8:04:09]

其實總體來說,DAI和USDT穩定幣的生成方式是類似的,都是抵押資產生成穩定幣,區別在于USDT由中心化的Tether公司管理,公司是否真的抵押了足額的抵押品大家無法得知,如果只抵押了10億美元的抵押品,卻發行了100億美元的USDT,那么萬一遇到擠兌,Tether公司是不能做到1:1賠付的。而DAI的抵押、生成、清算等一切操作則是通過智能合約執行,所有人都能在鏈上查看抵押情況,完全審計透明,這就是DeFi的優勢。

MakerDAO以及其他DeFi項目的另一大特色就是去中心化治理,其可以理解為「民主」,持有「治理代幣」相當于持有項目的股權或者選票,來參與項目的重要決策。MakerDAO采用雙幣制,DAI為穩定幣,MKR為治理代幣,持有MKR可以參與MakerDAO的去中心化治理,治理內容包含增加抵押品種類、修改已有抵押債倉種類、修改債務上限和清算比例等關鍵參數。

②Compound

代幣:COMP

亮點:流動性挖礦+借貸

官網:https://compound.finance/

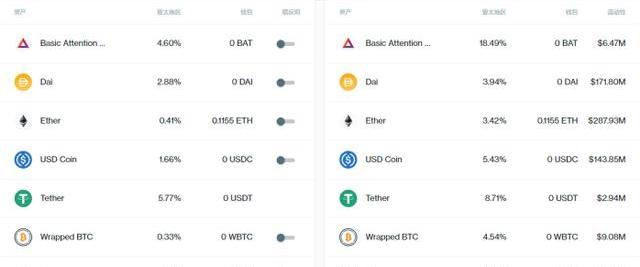

Compound同屬借貸平臺,與MakerDAO不同的是,其不需要發行穩定幣,而是通過借貸共享代幣池的模式來維持市場的運轉。平臺內支持BAT、DAI、ETH、USDC等多種數字資產的借貸,每種資產對應一個代幣池。

如上圖所示,用戶首先需要在「供應市場」抵押數字資產到對應的代幣池,得到抵押憑證cToken,例如抵押DAI就獲得cDAI。抵押之后用戶才能獲得貸款資格,可以進入「借貸市場」的代幣池中借入其他資產。就像銀行一樣,抵押可獲得利息,貸款需支付利息,平臺的收益來源于借貸產生的利差。

在借貸操作中,用戶的貸款額度將小于抵押價值,這點與MakerDAO如出一轍,本質上都是超額抵押。在觸及清算線時,同樣會清算抵押資產來避免壞賬風險。

這里就要講到一個「流動性」的概念。代幣池里幣的流動就代表了流動性,而抵押和貸款的行為都可以視為提供流動性,在這個過程中,會根據你提供的流動性份額來獲得平臺幣COMP的獎勵,這就是「流動性挖礦」。

COMP是Compound的治理代幣,就像MKR之于MakerDAO,持幣可以參與平臺的決策。

COMP挖礦周期為四年,以太坊每產出一個區塊,COMP發行0.5個,每天發行2880COMP,其中抵押方和貸款方各獲得50%,依照其所能提供的流動性按市場占比分配。

Compound的代幣池模式相比MakerDAO有幾點優勢:

1.流動性優勢。COMP的流動性挖礦獎勵,本質上是對借貸雙方的額外補貼,能讓抵押方獲得更多收益,貸款方支付更少利息,這不僅對有真實理財、借貸需求的人更友好,也會吸引大量投機者頻繁參與挖礦,為代幣池注入流動性。

2.借貸分離。在MakerDAO中借貸是捆綁的,抵押和貸款同步產生,而在Compound,可以只抵押不貸款,抵押本身可以創造收益,實現理財。

Telegram在TON區塊鏈上啟動用戶名拍賣:10月28日消息,Telegram宣布在TON區塊鏈上啟動用戶名拍賣,拍賣在Fragment網站進行,支持用Toncoin交易。用戶將能夠使用Telegram、tonkeeper應用程序或基于TON的錢包登錄該網站,該網站還將幫助用戶將Telegram帳戶鏈接到他們購買的句柄。

據悉,兩個月前,Telegram創始人PavelDurov首次在推特提及想要推出NFT相關業務的計劃。彼時,除了用戶名,他還稱Telegram生態系統的其他元素,包括頻道、表情包或表情符號,以后也可能成為這個市場的一部分。(decrypt)[2022/10/28 11:51:05]

3.借貸方向自由。不同幣種的代幣池相互分立,用戶可以抵押或貸款平臺支持的任何資產,更能滿足市場多樣化的需求。

③Aave

代幣:LEND

亮點:浮動利率借貸+閃電貸

官網:https://aave.com/

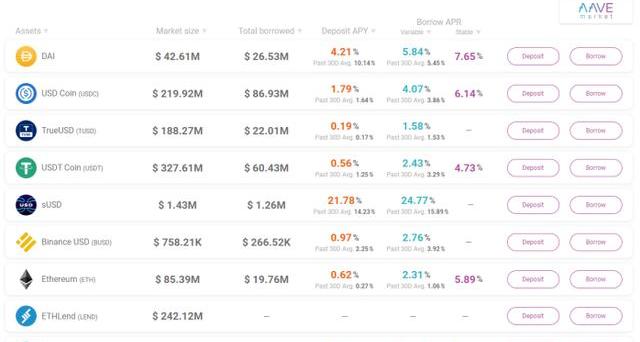

Aave前身為P2P借貸平臺ETHLend,曾于2017年通過ICO籌集了近1800萬美元,后續轉型為基于代幣池的非托管貨幣市場協議Aave,今年年初正式上線。其運行模式與Compound的代幣池類似,但支持的數字資產種類更多元,截至目前,Aave已支持包含DAI、TUSD、BUSD、YFI、SNX在內的20種數字資產的借貸。其代幣名稱為LEND。

在Aave的借貸操作中有兩個明顯的創新點。首先是計息代幣aToken,當用戶抵押資產進入代幣池時,將生成對應數量的aToken,并在錢包中實時產生利息,可以隨時查看余額的增長。另外是利率轉換功能,在Aave中貸款時,可以選擇使用穩定利率或者浮動利率,讓用戶可以根據市場情況隨時調整,以保持最佳利率。比如在利率上行的時候,選擇浮動利率,在利率下行的時候,切換為穩定利率。

除此之外,Aave的大殺器在于「閃電貸」。

閃電貸原理是在一個區塊內實現多個智能合約的操作,例如一鍵完成資金貸款、在DEX交易套利、歸還資金這一系列操作,從而實現套利,如果沒有達到預期的效果,則可以撤回操作。閃電貸不需要抵押,只需要即使還上資金即可,如果沒有歸還,則交易也會被自動撤回,用戶和代幣池都沒有損失。

閃電貸的思路給交易員們帶來了一些操作的空間,即使身為分文,也可以安全的挪用大額資金,在微小的價格差異中進行交易套利。

DEX和聚合器

在進入正題前,我們先來理解DEX的原理,并回溯一下比較早期的DEX產品。

DEX是相對于CEX的概念而衍生的,我們平時炒幣的場所——例如幣安、火幣等都屬于CEX,需要創建帳戶、進行KYC,然后把資金存在CEX中進行交易,提出資金時需要向CEX申請。在這個過程中,我們買入或賣出數字資產只相當于帳戶中數字的變動,比如你用400USDT買了1ETH,那CEX就會在你的帳戶中減去400USDT,加上1ETH。這些資金是在CEX內部流轉的,只有在你把資產提出到自己的錢包時才會上鏈,才算是真正的屬于你。

2022世界人工智能大會共計25個人工智能產業項目簽約 總投資近150億元:金色財經消息,2022世界人工智能大會今天(9月3日)在上海閉幕。今年的大會以“智聯世界、元生無界”為主題,聚焦虛擬原生、數字孿生和空間計算等元宇宙核心技術,并發布了元宇宙六大應用場景。25個“上海人工智能代表性產業項目”重磅簽約,其中8家企業進行現場簽約,17家企業在元宇宙會場同步簽約,總投資近150億元。從去年大會到今年大會共166個項目簽約,總投資905億元。(財聯社)[2022/9/3 13:06:49]

CEX的問題在于,其本質上是一個中心化的公司,我們存在里面的資金都由這家公司托管,如果其出現侵吞用戶資金甚至跑路的作惡行為,我們將蒙受損失。除此之外,CEX被盜、插針、數據砸盤等行為也層出不窮。

既然區塊鏈的核心在于去中心化,那么作為區塊鏈基礎設施的交易所也理應走向去中心化。

早期DEX的思路比較簡單,相當于是對CEX的去中心化復刻。首先,不需要創建帳戶和KYC,而是使用私鑰將自己的錢包授權給交易所,直接使用錢包內的資產進行交易。套用上面的例子,你用400USDT買了1ETH,那么就會在你的錢包里扣除400USDT轉給你的交易對手,并在交易對手的錢包扣除1ETH轉給你。整個過程沒有中間商干涉,交易等同于錢包之間的轉賬,這就避免了交易所作惡的可能。

這種解決方案在交易體驗上還是存在很大問題的。

1.使用門檻。大家已經習慣了CEX的操作邏輯,接觸DEX還是有一定門檻的,CEX中有客服可以隨時答疑解惑,DEX基本靠自己摸索,而且一不小心操作失誤就有可能導致資產的永久丟失,對于新手來說較難適應。

2.幣種局限。DEX相當于錢包之間的交易,也就意味著其需要搭建在某一條公鏈上,支持的幣種也就局限于這條公鏈中的資產,雖然可以依靠跨鏈鑄幣解決一些問題,但幣種的豐富度還是遠遠低于CEX。

3.高費低效。CEX由于依靠中心化的服務器運行,交易不用上鏈,所以交易效率高,而且手續費低,一般能做到0.1%甚至更低。而DEX的交易都在鏈上運行,所以不可避免的要承受很慢的交易速度,以及交易手續費之外的gas,尤其是最熱門的以太坊公鏈,一筆交易經常十幾分鐘才能完成,gas費高的時候能達到一筆上百元人民幣,掛單、撤單、交易這些操作都各自算作一次交易,這對于普通炒幣者來說完全頂不住。由于這種技術限制,CEX上能夠完美支持的合約、期權等衍生品,在DEX上也很難實現。

針對高費低效的問題,早期DEX的解決方案主要為兩種:鏈下撮合+鏈上清算的半中心化模式,以及采用EOS、Stellar等相對高效低費的公鏈搭建DEX。前者只是過渡產品,看似能平衡交易體驗和效率問題,但其實兩個問題都沒解決;后者雖然體驗更好,但奈何其他公鏈上的優質資產實在太少,完全比不過老大哥以太坊。

由于上面的幾個問題,DEX在與CEX的比拼中一直落于下風,畢竟體驗差勁的DEX沒有選擇的必要性。

今年的DEX,雖然有了一些創新點,但對于上述問題還是沒有合適的解決方案,其爆火的原因并不是DEX的實用性增加,而是由于套上了「流動性挖礦」這層「模式」。下文一一闡述。

④Uniswap

代幣:暫無

亮點:DEX+流動性挖礦

官網:https://uniswap.org/

Uniswap是一個基于代幣池和流動性挖礦的DEX,代幣池和前文所述的Compound差不多,不過Uniswap作為一個交易所,支持幣種和代幣池的數量理論上是無限多的。所謂流動性挖礦就是往這些代幣池里注入資金,以獲得平臺交易手續費的分配。

以太坊鏈上巨鯨“Gimli”買入7500億枚SHIB:金色財經報道,根據 WhaleStats數據,以太坊鏈上最大的投資者之一“Gimli”買入三筆巨額Shiba,分別是:250,000,000,001、249,998,999,999 和 250,000,999,999 Shiba Inu,總計近7500億個。大約花費了840萬美元。[2022/7/9 2:01:56]

具體原理為,參加Uniswap流動性挖礦的礦工,要按照1:1的價值比例往對應代幣池中存入兩種代幣,例如要參與USDT/DAI交易對的挖礦,當前1ETH=400DAI,則要分別往兩個代幣池中注入ETH和400倍數量的DAI。后續這個交易對產生的手續費,會按照礦工注入流動性的份額進行分配,另外,注入流動性時會發放一個LPToken,可以理解為憑證,不同交易對的LPToken也不同,當提出資金時,本金和收益會發放到錢包,LPToken也隨之銷毀。

Uniswap與傳統DEX的不同之處在于,不是為用戶提供一對一的撮合交易,而是根據代幣池內的資產數額以及一個簡單的公式「X*Y=K」來自動計算價格。下面舉例說明。

公式中X、Y是指兩個代幣池里各自的代幣數量,K是乘積,在每筆交易中相對恒定。

以USDT/DAI交易對為例,假如現在兩個代幣池有2ETH和800DAI,則K=2*800=1600;

如果你要使用100DAI購買ETH,發送100DAI到代幣池中,其中0.3%會扣除作為手續費,所以實際到代幣池中的數量為100*(100%-0.3%)=99.7DAI;

此時DAI代幣池總量為800+99.7=899.7DAI;

依照公式可以反推出ETH代幣池的數量應該為1600/899.7≈1.78ETH;

則你可以獲得的ETH為2-1.78=0.22ETH。

當這筆交易完成后,交易中扣除的0.3DAI的手續費會返回到DAI代幣池中,并形成新的K值以應對下一次交易,K值會隨著交易筆數的增加而慢慢提高。

此時DAI代幣池總量為899.7+0.3=900DAI;

ETH代幣池總量為1.78ETH;

則新的K值為900*1.78=1602。

以上就是最簡單的應用。還有一種情況,假如你想要進行交易的幣種之間沒有相互對應的代幣池,例如想要用DAI買一個XXX幣,這時系統將自動用DAI兌換ETH,再用ETH兌換XXX交付給你。但是如果XXX在Uniswap上連代幣池都沒有,也就是沒有流動性,這樣則是無法交易的。

從上面的例子可以看出,Uniswap是根據代幣池的供需關系來自動定價的,這就帶來了兩個問題:

1.缺少價格發現功能:當CEX中某個幣種的幣價劇烈波動時,Uniswap的反應會有延遲,此時要依靠套利者來扳平與CEX之間的差價。比如ETH價格瞬間腰斬,從400DAI跌到200DAI,Uniswap中不能指定價格掛單買賣,只能靠套利者不斷賣出ETH才能把價格砸下來。

2.對大資金不友好:按照上面例子中的數據,假如代幣池中只有2ETH,你想要買走一半,那根據公式就會把成交均價拉得比市場價高,反之,如果你賣出大量ETH,也會把均價拉低,這部分損失的費用在Uniswap等DEX中被稱為「滑點」,滑點越高,差價越大。解決這個問題的方法也很簡單,只要有足夠多的礦工為代幣池注入足夠多的流動性即可,就和CEX中常說的增加「交易深度」類似,目前Uniswap的滑點已經非常低了,一些熱門交易對的滑點已經降到了0.01%。

過去24小時加密貨幣市場被清算 4.1 億美元:金色財經報道,Watcher.Guru發推稱,在過去的 24 小時內,加密貨幣市場又被清算 4.1 億美元。[2022/6/13 4:21:58]

Uniswap的這套模式被稱作AMM,也就是通過智能合約的管理,所有礦工一起參與做市,維護流動性和交易深度,目前幾個熱門DEX都是采用的AMM模式。

⑤Sushiswap

代幣:SUSHI

亮點:DEX+流動性挖礦+代幣激勵

官網:https://sushiswap.org/

Uniswap目前已是DEX中的王者,但還是給市場留下了一個空白——代幣激勵模型。

Uniswap的流動性挖礦收益完全來自于0.3%的手續費,與平臺交易額和代幣池總量相關。對于付出了更多努力、承擔了更多風險的早期礦工來說,在Uniswap是沒辦法獲得成長性的收益的。另外,隨著Uniswap的發展,早期礦工的份額還會被后入場的用戶、機構所稀釋。當Uniswap交易額的增速抵不過代幣池增速時,礦工的收入必然衰減。

這對于其他的DEX競品來說,引入代幣激勵模型就是對Uniswap彎道超車最好的機會,其中最成功的就是Sushiswap。

Sushiswap的核心交易機制和Uniswap類似,區別在于引入了SUSHI代幣,其跟隨以太坊區塊產出,總量無上限,前10萬個區塊中每個區塊釋放1000SUSHI,后續每個區塊釋放100SUSHI,以流動性挖礦的方式分發。礦工為代幣池注入流動性后,不僅可以根據份額占比獲得手續費收益,還能獲得SUSHI代幣獎勵。

Sushiswap的交易手續費同樣為0.3%,但分成了兩部分,0.25%分配給礦工,0.05%用于回購SUSHI,并給所有SUSHI的持幣者分紅,聽起來玩法是不是有點像2018年的「交易即挖礦」?

Sushiswap為了在Uniswap這個頂級流量中拉攏用戶,還采取了一個很騷的操作——先上線SUSHI挖礦,后上線DEX功能。SUSHI前10萬個區塊的挖礦僅為Uniswap中的礦工提供機會。

前文提到,在Uniswap中注入流動性會獲得對應交易對的LPToken作為憑證,Sushiswap就是在LPToken上做了文章。礦工將Uniswap的LPToken質押到Sushiswap就可以獲得SUSHI的挖礦獎勵,支持USDC/ETH、DAI/ETH、SUSHI/ETH等13個指定代幣池的LPToken。

這對于參與Uniswap流動性挖礦的礦工來說,相當于在Uniswap的收益之外,憑空多出了一份SUSHI的空投,而且還是產量放大10倍的頭礦,礦工們當然愿意把自己的LPToken都往Sushiswap中質押。

在10萬個區塊后,Sushiswap會把這13個代幣池往自家遷移,屆時Sushiswap的DEX本體才算正式上線,才能真正的在Sushiswap中進行挖礦和交易。

Sushiswap的行為完全是在別人的地盤上給自己拉用戶,用額外的獎勵吸引礦工的目光。在未來遷移之后,Uniswap的礦工多半也會轉移陣線到Sushiswap,直接把Uniswap的流動性掏空。

這種套路被瘋狂模仿,KIMCHI、NOODLE等一大批「美食」仿盤快速出現,然后快速崩盤,長則一天,短則幾小時。

Sushiswap最大的不穩定因素在于SUSHI代幣的線性無限增發,如果Sushiswap在遷移之后交易額不能持續上漲,分紅不能持續增加,那么隨著時間推移,無限增發的SUSHI代幣的價值必然下跌。

⑥Curve

代幣:CRV

亮點:穩定幣DEX+流動性挖礦+聚合收益

官網:https://www.curve.fi/

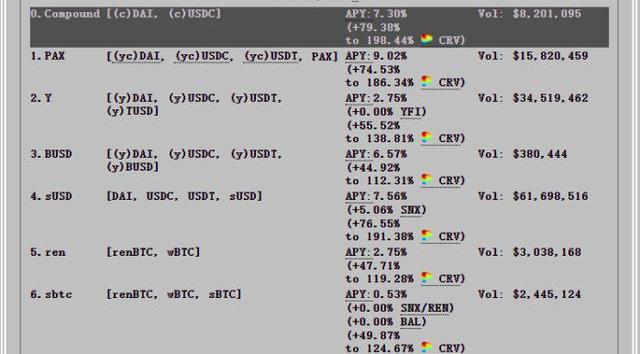

Curve也是一個基于AMM的DEX,不過主要面向的是穩定資產交易,支持多種主流穩定幣及renBTC、wBTC等BTC錨定幣,低滑點、低手續費。最大的優勢在于聚合收益。

礦工在Curve的收益比較多元,包括交易手續費抽成、額外的利息、代幣獎勵等,每個代幣池的收益不同,如下圖所示。

Curve的交易手續費很低,僅為0.04%,手續費和CRV獎勵和前面的DEX一樣,都是分給提供流動性的礦工。額外的利息來自于借貸協議或借貸聚合商,例如上文所提到的Compound,用戶存入DAI或USDC到Curve的Compound池,系統將自動把資金放入Compound生息,轉化為抵押憑證cDAI或cUSDC,用戶相當于可以同時獲得Curve和Compound的收益。上圖中Y池是指存入Yearn生息,原理與Compound池類似,下文將會提及。

⑦Yearn

代幣:YFI

亮點:理財聚合器

官網:https://yearn.finance/

Yearn.finance前身為iearn.finance,是一個支持多種DeFi協議的穩定資產聚合理財平臺,會在協議間自動移倉以幫助儲戶獲取最高的理財收益。平臺聚合了Compound、dYdX、Aave、DDEX協議,用戶抵押到Yearn時,平臺會將資金自動分配至目前收益最高的協議下,并生成抵押憑證yToken,用戶可以通過yToken取出本金及收益。相當于一個全自動的理財經理。

除此之外,Yearn還有一個產品是Vaults,用戶存入資金后,系統會自動使用相關策略來為用戶博得理財收益。比如Yearn與Curve合作推出的Y池,持有yToken的用戶可以在Yearn獲得理財收益的同時,放入Curve的Y池獲得流動性獎勵,并挖到的CRV再次放入Yearn進行理財。

Yearn的優勢在于其可組合性,能夠減少用戶決策成本和多重操作成本,快速尋得最高收益。

Yearn的治理代幣是YFI,團隊沒有任何預留,全部通過挖礦產生,前段時間43天上漲萬倍的就是它。

既然提到了YFI,就不得不說一下它的分叉項目YFII。Yearn前期是在國外小范圍的啟動,傳到國內時YFI的3萬總量已經挖的差不多了,且籌碼非常集中,在提案申請增發無果之后,國人自己分叉出了YFII,和YFI一樣無預挖,基本玩法相同,現在熱度和市值也很高,算是一個比較成功的分叉項目。

對現行DeFi市場的看法

如果你已經堅持看完了上文的所有項目,會發現除了Uniswap外,其他項目都發了幣,尤其是SUSHI、YFI等幾個采用流動性挖礦的項目,他們的幣都是根據用戶質押資產來生成,看起來非常像是免費的「空投」。而這些幣的實際價值也很難界定,除了SUSHI有一點分紅的屬性之外,其他代幣均為單一的治理型代幣,「治理」真的會讓幣本身有那么高的價值嗎?

如果這些幣和現在CEX的平臺幣做對比,這些幣的價值是遠遠低于平臺幣的。平臺幣背后有CEX的營收作為支撐,這些營收會給平臺幣賦能,比如持幣能分紅、抵扣手續費、參與IEO等。而DeFi項目往往是沒有「平臺營收」這個概念的,所有的手續費都已經發給礦工了,那么支撐這些幣價值的,就只有用戶們的去中心化「信仰」,和市場FOMO情緒引發的「泡沫」。

另外,現有的流動性挖礦DeFi項目的玩法都是質押資產進行挖礦,本質上金錢等于算力,早期礦工和大資金用戶將拿走大量的籌碼,散戶都是陪跑的,所謂的「去中心化」也只不過是換了殼的資本壟斷。

所以幣萌君的建議是,挖礦可以挖,賺到的手續費是真金白銀,挖到的治理代幣則不要抱太大幻想,更不要在二級市場接盤。市場趨勢好的時候也許這些幣能讓你暴富,市場趨勢一旦掉頭,這些幣就有可能歸零。

流動性挖礦雖然是一種「持幣免費拿空投」的行為,但也并非穩賺不賠,要注意以下兩個問題:

1.礦工費成本。以太坊公鏈的礦工費比較高,在擁堵的時候一次操作就要上百人民幣,完成一整套的挖礦操作直至收益到賬錢包,可能要付出半個ETH。所以挖礦時不要分批進場,最好所有資金一步到位。對于小資金用戶來說,不建議參與,因為很難收回礦工費成本。

2.安全風險。DeFi項目建立在智能合約上,其本質是一堆代碼,很有可能出現安全問題,比如黑客攻擊、開發者暗藏后門等,此類事件很多,百度一下到處都是。所以在參與挖礦時,要盡量選擇已在專業機構進行過安全審計的項目,不然很有可能損失你的本金。

不過DeFi市場的迭代速度很快,項目的開發速度也很快,安全審計卻很慢,這就導致大部分新DeFi項目都沒有提交審計,或者提交了審計還沒有收到結果。

有條件的玩家還是盡量自己檢查一下項目的代碼,沒有條件的用戶就盡量選擇頭礦,因為頭礦收益高,而且早期不易出現安全問題,項目的風險一般是隨著時間推移而逐漸變大的。

DeFi有價值,但現有的DeFi項目卻不一定,大部分項目都是在利用DeFi的熱度來發幣,相當于一種新的代幣分發模式,或者說是空氣幣分發模式。短期內DeFi項目還有炒作的空間,但很快就會像2017年的ICO、2018年的交易即挖礦、2019年的IEO和模式幣一樣,短暫高光之后歸于塵土。

幣萌君對于DeFi市場是抱有期待的,相信上文MakerDAO、Uniswap、YFI這些有實用價值的項目會發展壯大,也相信會有更多新創意和優質項目涌現。至于那些亂七八糟的仿盤項目,頂多基于好奇心和投機心理隨便玩玩,對于他們的價值并不認可。或許在不久之后,泡沫破裂會席卷整個DeFi市場,但也要感謝這些泡沫為DeFi引來了大量用戶,為去中心化思想的延伸作出了貢獻,為以后的發展奠定了基礎。

廢話部分

大家好,我又回來了。

在幣萌公眾號停更之前,幣萌君跳出了傳統行業,正式跑到了幣圈玩耍,直至現在。在這一年多的時間里,無論是「幣」、「鏈」還是「盤」都接觸了很多,對于這個行業也有了全新的認知,未來會繼續秉承「看幣萌不懵B」的初心,以最通俗易懂的方式為大家解讀區塊鏈與加密市場,感謝大家的關注與支持。

知乎/微博:幣萌

Tags:DAIETHDEXDAI價格DAI幣ETH錢包地址ETH挖礦app下載Etherael指什么寓意DEX幣DEX價格

最近,Electrum錢包被曝出存在“消息缺陷”,此缺陷可被黑客利用并進行攻擊。據用戶反饋,因此攻擊被盜的比特幣已在四位數以上.

1900/1/1 0:00:00現在每個項目都在進行空投,但許多人將一無所獲。為什么?因為項目正在不斷改進他們的方法,以排除Sybilfarmers。如何增加未來所有空投的機會?本文總結了5個簡單步驟.

1900/1/1 0:00:00自定義版稅引發爭論,無非是不同的利益方為了維護自身利益。8月26日,NFT交易平臺X2Y2發文宣布推出「自定義版稅」功能,也就是買家可以自主選擇不再支付版稅給項目方.

1900/1/1 0:00:00點燃東京奧運會開幕式圣火的日本傳奇女將大阪直美,已經主宰了網球世界,在過去三年里獲得了四個大滿貫賽單打冠軍,名列WTA女子網球排名第一,成為世界頂級網球選手.

1900/1/1 0:00:00自去年以來,大火的NFT數字藝術品,成為數字經濟中一道亮麗的全球性風景線。但是,動輒數千或數百萬元的價格,也令許多人感到困惑和震驚.

1900/1/1 0:00:00Algorand是由圖靈獎得主、密碼學先驅SilvioMicali教授創建的區塊鏈科技公司。作為純粹的權益證明機制、無需許可、即時交易、沒有分叉的明星公鏈,自2019年6月主網上線以來,設計簡潔.

1900/1/1 0:00:00