BTC/HKD-0.02%

BTC/HKD-0.02% ETH/HKD+0.4%

ETH/HKD+0.4% LTC/HKD+0.81%

LTC/HKD+0.81% ADA/HKD-0.52%

ADA/HKD-0.52% SOL/HKD+0.12%

SOL/HKD+0.12% XRP/HKD+0.19%

XRP/HKD+0.19%

自$UST崩盤以來,多個CeFi項目由于中心化導致項目無法持續經營,最終退出市場。“去中心化才是終點”的觀點逐漸深入投資者的內心,而Liquity作為去中心化程度最高的穩定幣之一備受市場關注。本文我們將結合TokenInsight的評級模型,深度解析Liquity的發展現狀。

01Liquity是什么?

Liquity是一個借貸平臺,也是一個穩定幣發行平臺。該協議于2021年4月5日上線以太坊,目前也只支持以太坊。Liquity有兩種原生資產,一種是掛鉤美元的穩定幣$LUSD,一種是實用治理通證$LQTY。

在Liquity上,用戶可以存入$ETH,借出$LUSD,最小的抵押率為110%。與其他超額抵押穩定幣比,Liquity有幾個顯著的特點:

Liquity只支持$ETH作為抵押物,且目前僅支持以太坊網絡。

雖然Liquity的借款利率是浮動的,但其借款費用會在用戶借款時一次性結清。借款期間利率的變化不影響借款利息、借款周期的長短也不影響借款利息。更有利于長期借款用戶對借款成本的把控。

Liquity完全由算法和合約支持,獨立運行。協議部署后無法修改,開發團隊也沒有相關權限。

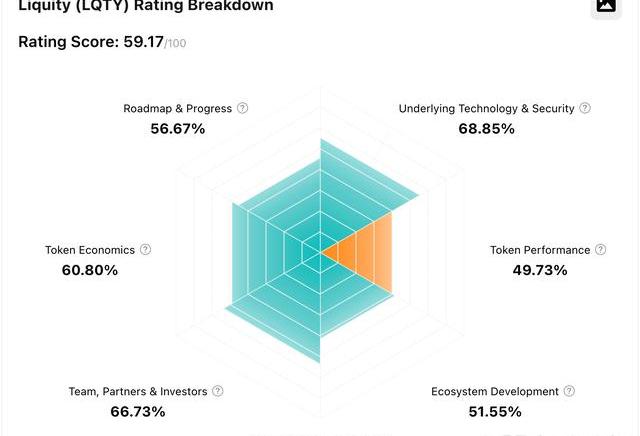

02Liquity的評級是什么?

TokenInsight對Liquity目前的表現進行了評級,結果為BB,展望正面。Liquity的同類項目還包括:Maker、FraxShare等。

Trader Joe即將在V2中引入Liquidity Book設計,通過集中流動性提升資本效率:8月22日消息,Avalanche 生態交易協議 Trader Joe 宣布即將在 V2 迭代中引入流動性賬簿(Liquidity Book)設計,通過集中流動性來提高資本效率,以及引入根據市場波動進行調整的可變費用,以抵消流動性提供者的風險。Trader Joe 也會計劃在未來增加現價訂單功能。

Trader Joe 表示,Liquidity Book 會將流動性池分成價格容器(price bin),會有多個不同價格的獨立 bin 。集中流動性允許流動性提供者以更少的流動性獲得更多的費用。(The Defiant)[2022/8/23 12:43:19]

Liquity評級結果的具體解析得分情況如下:

底層技術及安全性68.85%

通證經濟60.8%

路線圖及進展情況56.67%

生態發展情況51.55%

通證二級市場表現49.73%

團隊、合作伙伴及投資人66.73%

來源:TokenInsight

Zilliqa與Alien Worlds達成合作,以拓展其競爭性鏈游組合:7月28日消息,Layer1區塊鏈協議Zilliqa宣布與Alien Worlds達成合作,此次合作將使Alien Worlds通過其Unity SDK尋求與Zilliqa區塊鏈的集成,同時Zilliqa將提供一個向主流游戲受眾展示創新的游戲內DAO和玩家對玩家(PvP)功能的平臺。Zilliqa通過建立游戲中心,使玩家能夠交易游戲物品并獲得平臺級獎勵。[2022/7/28 2:42:55]

來源:TokenInsight03底層技術及安全性

在風險方面,Liquity采用了一種多層風險管理機制。首先,Liquity使用整個協議的抵押率來衡量整體的風險水平,當整個協議的抵押率大于150%時為低風險,小于150%為高風險。

當協議處于低風險時,用戶只要保持倉位抵押率大于110%就不會被清算。

當協議處于高風險時,抵押率小于150%的都有被清算的風險,且用戶在開新倉時也需要保證大于150%的抵押率,直到協議恢復低風險。

其次,Liquity的清算機制也分為兩層。

第一層叫做穩定池清算。用戶在穩定池中存入$LUSD,作為清算資金,然后獲得清算費用作為獎勵。清算時,協議用池子里的$LUSD償還貸款,然后把抵押物按比例分給池子里的存款用戶。也就是說,用存在穩定池的$LUSD會隨著清算過程越來越少,$ETH會越來越多。該池子無鎖定期,可隨存隨取,但當市場上有可清算的倉位時不行。

DeFi借貸協議Liquity正式發布開發者用戶界面beta版:據官方消息,DeFi借貸協議Liquity宣布已推出開發者用戶界面,據Liquity協議創始人RobertLauko介紹,該開發者用戶界面已經在各個主要的以太坊測試網上(Ropsten、Kovan、Rinkeby和Goerli)上啟動并運行了3個月以上,現在正式開放給公眾。

RobertLauko表示,最終版本將于此次的Beta版有很大不同,將會更加完善。 此前消息,Liquity是由去中心化計算平臺Dfinity的前區塊鏈研究員RobertLauko設計的一種基于以太坊的借貸協議,該協議創建了對標美元的穩定幣LQTY,并且不同于其他中心化穩定幣的是,LQTY承諾可以按面值完全贖回基礎抵押品。(Medium)[2020/6/19]

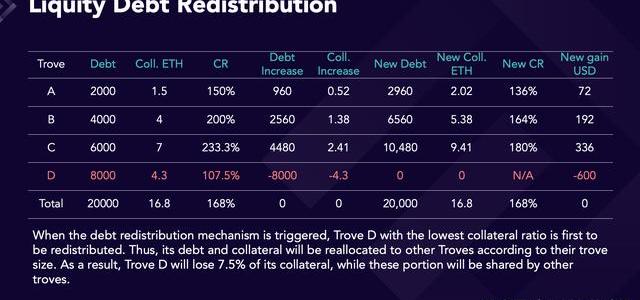

第二層清算機制在穩定池被掏空的時候會被觸發一個債務重新分配機制。協議會將倉位按風險從高到低排序,然后逐個將高風險倉位的貸款和抵押物分配給低風險的倉位。比較復雜,感興趣的朋友可以看下方的例子。通過這種方法,雖然協議的整體風險不變,但是倉位的整體償付能力會上升。除被分配賬戶外,其他用戶和協議都會受益。

來源:LiquityWhitepaper

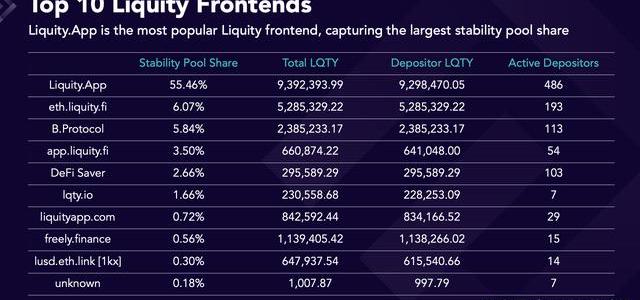

另外,Liquity有一個很大的特點是,其協議幾乎完全由智能合約管理的,開發團隊沒有相關合約的管理權限。Liquity也沒有自己的交互界面,完全由第三方平臺自發支持。這樣的目的是增強協議的去中心化程度,減少人為干預。不過雖然,Liquity的本意是讓第三方平臺互相競爭進而為用戶提供更好的服務。但就目前而言,各個平臺功能和產品設計都有差異,整體用戶體驗不是很好。

動態 | 比特幣側鏈Liquid即將整合閃電網絡 已發布實驗性代碼:比特幣技術開發公司 Blockstream 宣布即將整合旗下比特幣側鏈 Liquid 和比特幣閃電網絡實現方案 c-lightning,并發布早期實驗性代碼。在規劃中,Blockstream 還將在 Liquid 的閃電網絡上支持其他資產的轉賬和閃電網絡中的匿名轉賬。Liquid 是一條由 Blockstream 開發的比特幣側鏈,其設計目標是擴展比特幣主鏈的限制,特點包括資產發行,更快的確認時間和匿名轉賬。[2019/8/1]

同時,一個由合約控制的平臺,代碼的安全性就顯得尤為重要了。Liquity的合約代碼在2021年接受過2家機構的多次審計。審計覆蓋的內容較為全面,報告顯示部分風險未被修復。截至目前,Liquity的合約還沒有引發過安全事件。

04通證經濟

Liquity有發行了原生治理通證$LQTY以及穩定幣$LUSD。

$LUSD是由$ETH超額抵押支持的穩定幣。$LUSD可以存入穩定幣池,賺取協議的清算收益以及$LQTY獎勵。

除超額抵押外,$LUSD還有一種穩定機制,叫做贖回。贖回是指任何$LUSD的持有者都可以隨時以1$LUSD兌換$1的$ETH。該贖回將從風險最高的倉位開始。如果你在Liquity開了倉,被贖回就是指別人用$LUSD換走了你的抵押物。由于$LUSD的價值最終會趨近于一美元,借款人并不會發生實際的損失。并且在每次用戶贖回是協議的基礎利率會上升,也就是說借款費用和贖回的手續費都會上升,一方面可以避免大規模贖回,另一方面可以降低借款,進一步促進$LUSD流通減少,幫助幣價穩定。然而,相較于其他穩定幣,$LUSD的價格波動幅度較大。

動態 | 已有23家交易所、金融機構等使用Liquid Network:據livebitcoinnews報道,已經有23家交易所、金融機構和經紀商與Blockstream簽約使用其Liquid Network,其中包括BitMex、OKEx和Bitfinex等主要交易所。此外,洲際交易所(ICE)上周宣布與Blockstream合作推出了加密貨幣投資者跟蹤工具。[2019/1/29]

來源:TokenInsight

$LQTY于2021年4月,平臺上線時發行。Liquity一開始的愿景是一個無需治理的平臺,完全由合約控制。因此,$LQTY一開始只能用于質押,賺取平臺的收入分成。不過,Liquity在2023年1月開設了社區治理LiquiFrens,賦予了$LQTY投票權。

$LQTY的初始分配計劃如圖,總供應量1億,其中56.6%分配給了投資者、團隊和顧問。團隊和顧問的份額在3.25年內解鎖。早期投資者的份額將在鎖倉一年解鎖,具體解鎖計劃并未披露。

來源:TokenInsight05路線圖與進展情況

Liquity沒有披露具體的發展路線圖,但其每個季度會發報告總披露項目進展。根據2022年第4季度的報告,項目方打算進一步提升$LUSD在Arbitrum的流動性。此外,項目方每個月會對社區提案進行投票,也可以了解到一些項目動態,具體可參見其Snapshot。

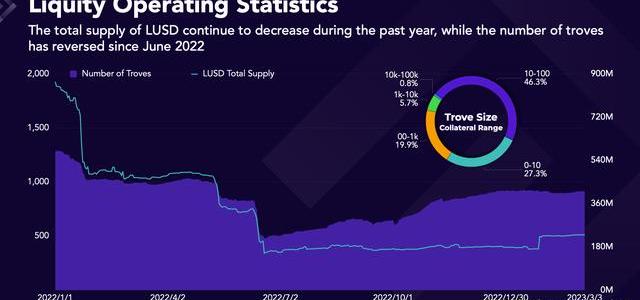

目前,Liquity的總$LUSD發行量約為230m,協議總TVL約為$600m,平臺的總抵押率為259.9%。自熊市以來,$LUSD供應量整體呈下降趨勢,過去一年下降了,但Trove從2022年6月起持續上升,已經基本恢復去年年初水平。不過大部分Trove都是100$ETH以內的小倉位,10k-100k$ETH的只有7個。

$LQTY目前的流通量為91m,53.43m$LQTY在質押,約占58.72%。$LQTY的質押量從2022年4月開始持續上升,但近期因為價格上升導致今日的質押量相比27號下降了99,011.84$LQTY。$LUSD穩定池和$LQTY質押的收益率分別為5.74%和0.76%。

來源:DuneAnalytics@dani06生態發展情況

截至年2023年3月,Liquity在官網列出了20個前端,其中活躍用戶數最高的是Liquity.App。

來源:DuneAnalytics@dani

根據Liquity的報告披露,現在$LUSD生態的三個主要部署方向分別是:ChickenBond、Layer2和借貸。

ChickenBond是Liquity團隊在Liquity基礎上開發的新產品,用戶存入$LUSD可以賺取比穩定幣更高的收益。收益主要來自于來自穩定池復利收益以及少部分Curve$LUSD池的LP收益。目前,ChickenBond的TVL為$20.64m,其中有$6.38m來自用戶存入的$LUSD。

Layer2:Liquity致力于向Layer2網絡部署流動性,包括Optimism和Abitrum部署流動性,成為二層網絡上的主要穩定幣。

借貸:Liquity集成了其他借貸平臺,用戶可以在這些平臺上存/借$LUSD。

來源:DuneAnalytics@dani

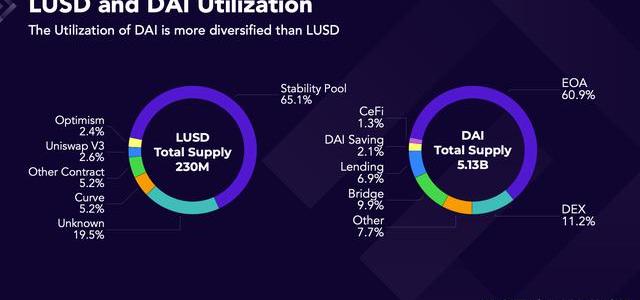

從$LUSD的分布來看,除穩定池外,$LUSD大部分在Curve和Uniswap,Layer2和其他借貸協議上的分布并不多。根據DefiLlama的數據統計,目前OP上的穩定幣總市值為$656.9m,最多的是USDC占54.97%,$LUSD僅占0.89%。

07通證二級市場表現

下圖為$LQTY近90天的價格走勢。可以看出$LQTY受益于今年2月在$BUSD的輿論風波,從2月1日到27日,$LQTY價格從$0.711到$1.278。2月28日,$LQTY上線Binance,其價格進一步翻倍。目前價格維持在$2.2附近。

來源:TokenInsight08團隊、合作伙伴及投資人

Liquity由RobertLauko和RickPardoe創立,目前由MichaelSvoboda擔任CEO。兩位創始人均有5年以上的區塊鏈相關工作經驗。

據統計,Liquity在2020到2021年共完成了兩輪融資,共計$8.4m。主要投資者包括:PolychainCapital、PanteraCapital、AlamedaResearch、IOSGVentures、1kx、Tomahawk.VC等。

09寫在最后

Liquity本身去中心化程度很高,協議完全由合約支撐運營,且社區和開發團隊對于協議本身的干預程度很低。但其在用戶體驗上也有一些不足,由于Liquity沒有自己的前端,第三方開發的前端形態各異、功能不一,可能會造成一些使用上的不便。

機制上,Liquity只支持$ETH抵押物,并且只收取一次性的借貸費用。與Maker的多抵押物,多種利率模式相比更有千秋。但$LUSD在價格的穩定性上不如其他穩定幣,波動更高,但相對套利空間也更大。

目前,$LUSD相較于其他穩定幣生態較弱,使用場景還不夠豐富。由于$LQTY治理剛上線不久,其功能性相對于其他協議的治理通證也有待提高。不過整體來說,不管是$LUSD還是$LQTY的質押率都相對較高。

雖說由合約管理運行,Liquity的合約還沒出現過安全問題,持續穩定經營。但是目前,其生態較弱,通證的使用場景還不夠豐富。未來,隨著行業對去中心化的重視程度提高,該協議的被認可度可能會逐漸提升,對于生態發展也會有積極作用。

基于以上信息,TokenInsight給予Liquity的評級為BB,展望正面。

ShibaInu(SHIB)是數字貨幣生態系統中的第二大表情包代幣,由于其價格與整體市場情緒一起繪制出新的看漲走勢,今天它正在反抗地心引力.

1900/1/1 0:00:001前言——NeoRPC漏洞之爭12月1日下午16:34,騰訊湛盧實驗室宣布發現NEO的RPC漏洞。官微發文如下。而NEO官方微博,在四個小時之后迅速回應如下,提出不同的看法.

1900/1/1 0:00:00加密貨幣交易所FTX倒閉、SamBankman-Fried的光環殞落,促使當局重新檢視Terra生態系的崩潰.

1900/1/1 0:00:00假模因代幣的空投每天都在增加與其他數字資產相比,模因代幣的波動性很高。PeckShield:Hashflow 疑似遭遇與授權有關的攻擊:6月14日消息,PeckShield 發推稱,Hashfl.

1900/1/1 0:00:00以太坊開發人員在計劃于3月進行的主網更新之前,在第二個公共測試網Sepolia上成功測試了上海升級.

1900/1/1 0:00:00盡管市場持續恐慌,但領先的加密貨幣比特幣繼續在16,000美元的心理水平上方交易,并在11月30日創下17,000美元的高位.

1900/1/1 0:00:00