BTC/HKD+3.1%

BTC/HKD+3.1% ETH/HKD+3.09%

ETH/HKD+3.09% LTC/HKD+5.18%

LTC/HKD+5.18% ADA/HKD+4.63%

ADA/HKD+4.63% SOL/HKD+1.59%

SOL/HKD+1.59% XRP/HKD+2.94%

XRP/HKD+2.94%

圖片來源@視覺中國

鏈得得旗下“得得智庫”團隊對2020年加密貨幣市場及業態進行深度追蹤及分析,完成了《2020-2021加密貨幣市場年報:去中心化價值擴張》的制作。得得智庫探究團隊采集、處理、分析全球加密行業10萬余條數據,整合2020年最熱行業事件與項目,涵蓋數字貨幣、技術趨勢、DeFi、礦業各個領域。并綜合得得指數,選取頭部交易所十二個主流幣種交易對,通過加權方法進行指數計算,反映整個市場行情走勢及波動。

報告共分為全球加密貨幣行情、TOP30數字貨幣市值、DeFi發展、技術趨勢、礦業現狀、持幣分布六個維度進行復盤,對2020年全球區塊鏈發展現狀和生態布局進行梳理和分析。

掃描下方圖片二維碼關注鏈得得微信號,回復“2020年報”獲取《2020-2021加密貨幣市場年報:去中心化價值擴張》PDF完整特刊購買鏈接,或點擊鏈接,下載完整PDF報告內容。

點擊此處查看年報專題,回顧往期報告內容

2019年,DeFi領域的各類項目剛剛嶄露頭角,其中又以MakerDao等抵押借貸類項目為首不斷進行發展。如果說2019年是“DeFi元年”,那么2020年就是DeFi項目的“巔峰對決”之年。相較于2019年,2020年的DeFi領域有三個顯著變化:

流動性挖礦引領熱潮2020年6月中旬,DeFi借貸平臺開啟“借貸即挖礦”模式,在不到一周的時間里,其鎖倉價值躍居第一名,資產規模在不到兩周的時間里逼近10億美元,上漲了近7倍。由此,大批項目紛紛效仿,迎來了“流動性挖礦”的高潮。此外,Unisawp等項目的代幣空投模式也一度引發熱潮。

DeFi項目總鎖倉量屢創新高,但份額逐漸被瓜分總鎖倉量是衡量一個DeFi項目使用規模時最重要的指標,通過計算所有鎖定在該項目智能合約中的ETH及各類ERC-20代幣的總價值之和而得到。

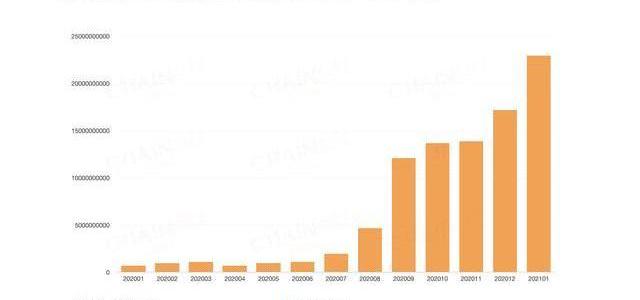

截至2021年1月,DeFi協議總鎖倉量首次超過220億美元,創歷史新高。據鏈得得旗下DeFi產品D-MarketCap數據統計,截至2020年12月31日,以太坊公鏈上鎖定資產總價值前五名分別是:WBTC33.01億美元(+4.71%)、Maker27.48億美元、UniswapV222.15億美元、Compound19.86億美元以及Aave18.42億美元(+3.09%)。

而據DApptotal數據顯示,截至2020年1月,DeFi項目總計鎖倉量僅為9.59億美元,其中Maker鎖倉量為3.59億美元,占比37.47%,排名第一位。

此外,除ETH公鏈外,TRX鏈上DeFi協議總鎖倉量為1.02億美元,EOS鏈上DeFi協議總鎖倉量為2.14億美元。

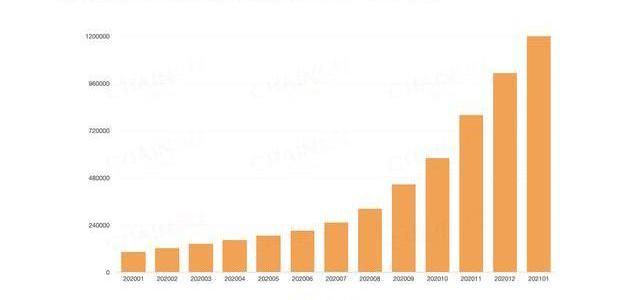

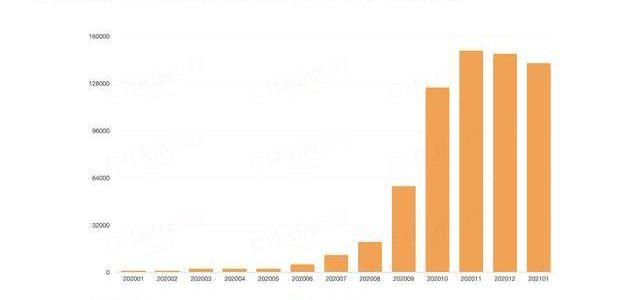

DeFi用戶數量顯著增長“流動性挖礦”等新玩法帶動了大批用戶紛紛涌入其中,并用手中的幣種賺取更多收益。如下圖所示,截至目前,DeFi協議的唯一地址數量已超過120萬個。值得一提的是,一個用戶可能持有多個唯一地址。

本章報告將重點圍繞DEX、流動性挖礦、AMM、聚合器、抵押借貸以及錨定幣等多個熱門DeFi領域展開討論。鑒于數量繁多,報告不會對每個項目進行一一介紹,而是會根據鎖倉量,選取各個領域的頭部及創新項目進行探討。另外,由于99%以上的鎖倉量都在以太坊公鏈上,因此本章將以以太坊生態的項目為主。

一、DEX

DEX對于DeFi生態系統來說至關重要,2020年初,曾有開發者將其與穩定幣和借貸市場稱為DeFi生態的“三駕馬車”。但是,由于當時DEX的成交效率偏低,因此用戶規模僅局限于技術開發者和極客等小眾群體,加密市場仍是CEX占據主導地位。但隨著DeFi生態的日漸成熟,進入該領域的用戶越來越多,DEX的優勢慢慢凸顯出來,交易量也在不斷攀升。

1、流動性挖礦

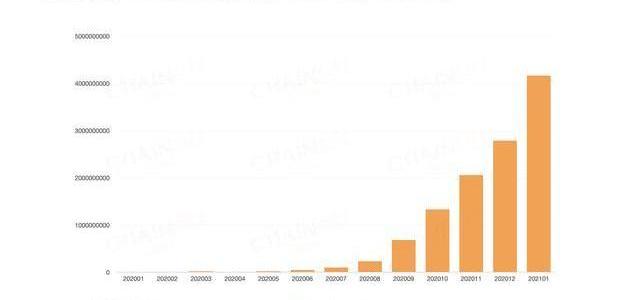

如上圖所示,據DuneAnalytics數據顯示,DEX交易量自2020年6月份開始逐步上漲,截至2021年1月份,DEX的交易量已突破400億美元,創歷史新高。而6月份興起的“流動性挖礦”模式則是推動這一數據上漲的重要原因之一。

流動性挖礦是指通過具有挖礦機制的DeFi產品,按要求存入或者借出指定的代幣資產,為產品的資金池提供流動性而獲取收益的過程。該收益可能是項目的原生代幣,或是其代表的治理權利。

此外,用戶通過流動性挖礦可獲得多種幣種。簡單來說,用戶可在某平臺質押資產獲得A代幣,之后可在同一個平臺再次質押A代幣去獲得B代幣,質押B代幣獲得C代幣等。因此,流動性挖礦下的收益模式是可組合的。

去中心化借貸平臺Compound是該模式的先行實踐者,該平臺在2020年5月底宣布,將于6月中旬開始分發治理代幣COMP,每項資產的借款人和貸款者都可獲得獎勵,新的COMP代幣將在每個區塊發放,每天將向該協議用戶釋放大約2880枚COMP。每天一半的COMP代幣分配給資產供應商,另一半分給借款人。持有治理代幣COMP任何社區成員都可以提議對Compound協議進行更改,包括添加新資產、更改用于設置給定資產利率的模型或取消資產等。這種“借貸即挖礦”的模式一經推出,就在短短一周內為Compound吸引了5億美金的新增鎖倉價值。

以太坊基金會發文總結2022年各團隊的研究與發展:12月29日消息,以太坊基金會發文總結2022年各團隊的研究與發展,其中提到共識研發團隊今年將以太坊主網共識機制切換為權益證明 (PoS) ,此外一直在解決MEV領域的緊急問題,明年將致力于提款功能、繼續完善EIP-4844共識層規范以及其他合并后研究主題。密碼學團隊為由NIST(美國國家標準與技術研究院)標準化的后量子簽名方案做出了貢獻,未來,可能會通過更好的聚合技術或不同的硬度假設來提高可擴展性。此外,還包含Fe-lang、Formal Verification、Geth、Javascript 團隊、Ipsilon、Portal、隱私和擴展探索、Protocol Support等團隊的更新。[2022/12/29 22:15:06]

在這之后,Balancer、Curve和Uniswap等DEX平臺也紛紛開始效仿。相對于傳統的中心化資金池來說,流動性挖礦提供了一種流動的、去中心化的資金池模型。每個資金池即是一個兌換池,用戶在DEX中交易的價格則是由這個資金池中的通證比例和算法來決定。

2、AMM與訂單薄

除了流動性挖礦外,自動化做市商對促進DEX交易量的上漲也是至關重要的,它能夠為一系列不同的代幣創建和運行可公開獲取的鏈上流動性,也就是將流動性匯集到一起,并根據確定性算法做市。

AMM并不是DeFi領域首創,這項技術在傳統金融市場已經存在一段時間。不同的是,在傳統金融領域,自動化做市商由人力來操作,包括部署、控制、啟動和關閉等過程。而在DeFi領域,自動做市商是由智能合約代碼構成的機器人,盡管這些機器人同樣是由人力設計,但在設計正確的前提下釋放后,這些機器人可在以太坊上永久地自動運行下去。

并且,AMM從根本上改變了用戶交易加密貨幣的方式,它的交易雙方都是和鏈上流動性資產池在進行交互。流動性池允許用戶以完全去中心化和非托管的方式在鏈上的代幣之間無縫切換。而流動性提供者,則通過交易費用賺取被動收入,而交易費用基于其對資產池貢獻的百分比。

Uniswap是最早一批AMM之一,該項目的開發者HaydenAdams在2018年大膽的使用自動做市商機制替代了傳統的做市和訂單撮合,并借此一炮而紅。Uniswap使用的AMM類型是恒定乘積做市商,該算法的要點是,無論交易量是多少,兌換的兩種資產數量的乘積維持為一個常數。用公式表示就是x*y=k,x和y是流動性池中的代幣數量,k是乘積。要想保持k恒定,x和y只能相互反向變動。值得一提的是,這種算法并不是唯一的,不同的做市商采用不同的算法。

除了AMM,還有少數DEX使用訂單薄作為交易模式。訂單薄包含了代幣的買單和賣單的列表,買單被稱為出價,賣單被稱為賣價。同時,訂單薄列出了在每個價格點出價或要價的代幣數量。在訂單簿式DEX中,用戶可以提交兩種類型的訂單:市價訂單和限價訂單。

提交市價訂單時,你可以設定買入/賣出的代幣數量,DEX會立即以最優市場價執行你的市價單。執行市價單的方式是,為買家匹配現有的賣一訂單,為賣家匹配現有的買一訂單。提交限價訂單時,DEX會以你設定的價格和數量買入或賣出代幣,如果當前沒有能與你匹配的訂單,你的訂單會被掛在訂單簿上,等待交易。

但是,這種交易模式只適合于流動性較高的交易所,并且訂單簿式DEX容易被市場操縱行為影響,例如拉盤砸盤、幌騙和刷單。

3、頭部與創新型DEX對比

下列圖片列出了當前市場鎖倉量較高的十幾家DEX,鎖倉量截至12月31日。

除此之外,有部分開源協議并不自行搭建交易所,但基于其上的DEX數量并不少。當前比較熱門的有三個:0x、Loopring、Gnosis。例如,在上述圖表中,Tokenlon就是基于0x協議搭建的。

4、2021年1月份DEX復盤

此外,據DelphiDigital報告顯示,2021年1月份,DEX交易量創下歷史新高,總和超過550億美元,DEX協議流通市值增加440%。其中,Uniswap占據主導地位,1月份總交易量為295億美元,占總交易量的45%,SushiSwap交易量為122億美元,占總交易量的22%。另外,以UNI和SUSHI為代表的DEX平臺幣是1月表現最優的資產類別,在UNI和SUSHI的帶領下,整個DEX版塊普漲。

據DeFiPulse數據顯示,截至2月2日,DEX平臺上鎖倉量創下新高,達到99.48億美元,占所有DeFi領域相關平臺總鎖倉量美元的23%,其中,Uniswap總鎖倉量37億美元、Curve總鎖倉量33億美元、SushiSwap總鎖倉量26億美元。這些頭部DEX項目在1月份也進行了一些提議、升級與改進。

Uniswap

Uniswap在1月初流動性就已突破31億美元。該項目在12月31日的《2020年度回顧》一文中發布了2021年路線圖,其中提到:

將提高自動做市能力。團隊繼續研發AMM技術,在v3上取得長足進展;

探索擴展解決方案。以降低延遲交易、加快結算速度和降低交易成本;

加強治理。Uniswap核心團隊成員計劃在2021年以個人身份更直接地參與治理,包括公開支持或反對提案。核心團隊可以將投票委托給他人或自己,治理工作將繼續由社區主導。

Sushiswap

彭博:2028年加密ETP資管規模有望突破1200億美元:金色財經報道,彭博情報分析師表示,在機構需求和美國可能的政策變化的推動下,到2028年,加密支持的交易所交易產品(ETP)和交易所交易基金(ETF)的管理資產(AUM)可能超過1200億美元。他們的報告稱,即使加密貨幣價格沒有大幅上漲,這一數字也可能出現,并預測基于現貨的比特幣(BTC)ETF可能會在2023年底在美國獲得批準。它補充說,美國財務顧問目前控制著約26萬億美元,但目前只有少數顧問接觸過加密貨幣。報告稱,在從事加密貨幣工作的人中,顧問通常只將客戶資本的1%或更少的資金分配給加密貨幣。(cryptonews)[2022/4/7 14:09:22]

Sushiswap項目在1月份與多個DeFi項目展開合作,包括算法穩定幣項目BasisCash,新增$BAC/$BAB及$BAC/$ETH兩個新池子,參與的流動性挖礦者可以獲得Sushi。此外,以太坊2.0質押協議Lido在SushiSwap也啟動了流動性挖礦,用戶通過提供LDO-ETH的流動性可以獲得SUSHI獎勵,APY可達25%。

2月初,SushiSwap推出最小限度首次代幣發行平臺,可供代幣創建者和社區發行新代幣,能夠簡化在SushiSwap上啟動新項目的流程。具體來說,MISO為非技術創始人創建了一系列現成的智能合約,供其選擇適合的代幣發行方式,包括初始發行、機槍池、挖礦選項等,合約組成成分包括TokenFactory、機槍池和托管選項、初始代幣發行合同、挖礦以及使流動性易于遷移的Launcher。

Bancor

Bancor在本月完成了前端升級,可以顯示流動性挖礦獎勵等信息,并支持直接將獎勵復投。Bancor本次的流動性挖礦于11月推出,計劃持續12周,有希望通過治理延長挖礦周期。在Bancor前端正確顯示收益后,大多數用戶都選擇了將收益復投,這也實現了Bancor挖礦的初衷,將更多的BNT留在了生態內。因為Bancor中所有的交易對中都必須包含其平臺幣BNT,有了更多的BNT質押挖礦,Bancor的流動性上限才會更高。

另外,Bancor宣布目前正在探索通往波卡的跨鏈橋的開發,跨鏈橋將使以太坊鏈和Polkadot鏈之間的去中心化跨鏈交易成為可能。該跨鏈橋的設計利用了可以在瀏覽器中運行的輕量級節點,將減少參與者成為橋接代理的成本和障礙。

Balancer

Balancer在本月通過投票,將DEXG流動性挖礦上限從100萬美元提高至300萬美元。1月26日,去中心化交易協議Balancer宣布啟動為期四周的Gas費補貼試行計劃,社區已批準3萬枚BAL用于Gas費補貼。該計劃將為通過BalancerExchangeProxy智能合約直接進行的部分交易對補償部分Gas費。補貼的交易對僅限于WETH、WBTC、USDC、DAI和BAL之間的任意兌換,并僅涵蓋直接通過用戶界面直接進行的兌換交易,目的是為零售交易者而非套利機器人補貼Gas費用。

Synthetix

Synthetix是一個合成資產的發行和交易平臺。Synthetix通過引入合成資產的概念,幫助用戶追蹤數字貨幣、法幣、股票等各類鏈上鏈下資產的價值。

Synthetix涉及兩類token,SNX和Synth:

SNX是Synthetix的原生主token,用戶可以通過交易獲得。抵押SNX后,用戶就可以鑄造各種類型的合成資產Synth,每一類Synth都會追蹤另外一個資產的價格,可以追蹤的資產類型包括數字貨幣、大宗商品、股票或者法幣等。比如sETH會追蹤ETH的價格,iETH則是ETH的看空版本,ETH價格下降時,iETH價格上漲。

鑄造出Synth可以長期持有或者在Synthetix自己的交易所中進行交易。值得注意的是,交易不需要對手方,交易過程中,你賣出的Synth會直接轉換為你要買入的Synth,這使得交易幾乎有無限的流動性。

交易獲利后,你可以將其交易為sETH、sUSD等,然后通過Uniswap,Curve退出。目前Uniswap的sETH兌換池中有超過20000個ETH,而Curve的sUSD兌換池中有超過一千萬美金。

抵押的SNX價值同合成的Synth的價值比例要超過750%,作為質押SNX的回報,質押者可以獲得Synthetix交易所的交易手續費。Synth的價格通過預言機獲得,目前Synthetix主要使用合作伙伴Chainlink的預言機服務。

Synthetix已在最新的”Shuala“版本中引入了多抵押物貸款及使用sUSD做空Synth等功能。此外,1月初,Synthetix集成了Chainlink新的DOT/USD喂價。

目前,Synthetix表示,其Bellatrix版本已上線,包括新的做空激勵措施和多抵押貸款的UI。

二、抵押借貸

去中心化的借貸市場是一個基于智能合約的網絡系統,加密貨幣持有者可以在這里將他們的鏈上資產/通證借給他人來獲得利潤。

作為DeFi領域“樂高”組合中的重要一環,抵押借貸類項目也在2020年獲得了迅猛發展,借款量自1月份起不斷上漲,并屢創新高。其中,Compound在推出“借貸即挖礦”的流動性模式后,自7月開始,其借款量反超Maker,躍居第一。

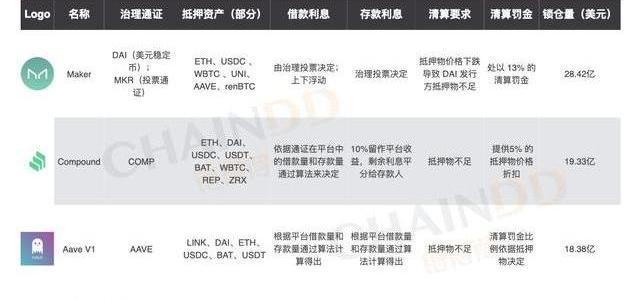

今年,Maker、Compound和AAVE等頭部項目不斷地在社區發起各種提案,根據社區及用戶的需求對協議進行更新,添加了更多的功能與抵押資產類別,努力提升用戶體驗。三者之間的區別將以下圖來直觀表現:

灰度:擁有比特幣的美國人已經從2020年的23%增加到2021年的26%:金色財經報道,1月30日灰度發布《2021年比特幣投資者研究》報告,報告稱,在通貨膨脹的經濟時期,人們對比特幣作為一種價值儲存資產的認識有所提高。投資者已經越來越傾向于將比特幣作為一種可盈利的長期投資,而不是作為一種貨幣。此外,比特幣正越來越多地跨越時代,接觸到老年投資者,包括熱衷于考慮將比特幣投資產品作為一個組成部分的退休人員,比特幣投資產品作為他們投資組合的一個組成部分,提供直接接觸比特幣價格的ETF被許多人視為關鍵因素。

此外,比特幣主流的采用已經到來,擁有比特幣的美國人已經從2020年的23%增加到2021年的26%,2020這個群體中超過一半(59%)的人選擇通過以下方式進行投資,加密貨幣交易應用程序,如eToro或Coinbase,這意味著去年,超過四分之三的投資者(77%)傾向于使用比特幣交易軟件,這是一個范式的轉變。[2022/1/30 9:22:50]

1、MakerDAO

三大借貸平臺中,Maker是比較特殊的一個。Maker是一個抵押型美元穩定幣發行協議,其發行了美元穩定幣DAI。

用戶向Maker協議中提供ETH、BAT或者USDC等作為抵押物就可以參與發行美元穩定幣DAI,但該過程需要支付一定的穩定費,這部分穩定費的定價由MakerDAO治理投票來決定。此外,穩定費率是浮動的,如果MakerDAO投票決定提高穩定費率,那么在提高穩定費率的提案執行之后,用戶之前免費發行的DAI,也要參照目前的穩定費率來支付費用。

用戶支付的穩定費除了一部分要拿來支付DAI的存款利息之外,剩余部分將作為平臺收益,拿來回購MKR以激勵其持有人。MKR其實就是MakerDAO的投票通證,只有持有MKR的用戶才可以參與Maker協議的治理投票,可以投票決定整個Maker協議中的一些重要參數以及是否要支持新的抵押物等議題。

DAI的存款利息其實是Maker協議中提供了存款功能,當普通用戶持有DAI這個穩定幣時,可以考慮存入Maker協議中,可以享受到一定的存款利息,這個利率也是由MakerDAO的治理投票來決定。

上圖中說道,抵押物價格的下跌可能會導致DAI的發行方抵押物不足,這時平臺會發起債倉拍賣。參與拍賣的人可以對要清算的債倉進行報價,在一段時間內報價最高者得到該債倉,這時候平臺會處以13%的清算罰金。但在極端行情下,例如3月12日,比特幣崩盤帶動包括以太坊在內的一系列幣種大幅下跌,Maker平臺出現了穿倉,拍賣出的價格沒法支付債務,這種情況下Maker協議會增發MKR,并通過拍賣的形式募集DAI來還債。

2、Compound

Compound是一個基于算法的抵押借貸協議,給用戶提供了活期的浮動利率存款和借貸服務。在該平臺存款時,存款人會得到該平臺的cToken作為存款證明,并根據所存通證的不同可以在平臺借出cToken對應價值50%-75%的其他資產出來,并成為一個借款人。

借款人在平臺中需要為他所借通證支付上文提到的借款利息,同時其存款利息并不會受到影響,這時候用戶的真實借款成本等于其在平臺中支付的借款利息減去其存款利息。而一旦借款人的抵押物不足,任何人都可以來發起清算流程。

3、AaveV1

AaveV1是一個開源的去中心化借貸協議,為用戶提供存款和借貸服務。該平臺采用Chainlink預言機來保證抵押物價格的公平性。

用戶在該平臺存款時,會得到與資產價值1:1掛鉤的aToken作為存款證明。存入時利息即會立即開始計算,并由存款人持有的代幣數量穩定增加表示。存款用戶也可以根據aToken的不同,在平臺上借出25%-100%其他資產。

借款人需要在平臺支付對應資產的借款利息,用戶可根據市場變化,實時調整利息的支付方式,最大程度的減少借貸成本。當抵押物不足時,平臺會幫用戶進行清算。根據抵押物的不同,清算罰金比例也會有所不同,比如ETH為5%,WBTC為15%。

此外,AaveV1還為高階DeFi玩家提供了閃電貸服務,借款人可以用合約來進行無抵押借貸,只要合約里能保證在一筆交易內完成借款和還款,就可以無抵押地進行貸款。

2020年12月4日,Aave官方宣布V2版本已在主網上線。據官方介紹,V2版本將有以下多個新特性:

收益及抵押品的Swap;

閃電貸升級;

抵押品直接還款;

閃電清算;

批量處理閃電貸;

債務代幣化;

本地信貸授權;

Gas優化;

穩定利率及浮動利率切換。

據DeBank數據顯示,截至12月31日,AaveV2平臺的借款量已超5857.32萬美元,鎖倉量達1.46億美元。

目前,還有許多借貸平臺憑借的自身特色,也吸引到不少用戶,這其中比較突出的平臺包括Cream、ForTube和bZx等。

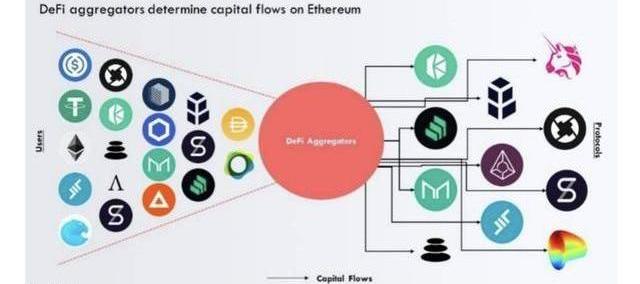

三、聚合器、保險及預測

如果說DeFi不同的模塊如同樂高積木,可進行自由組合,那么DeFi聚合器則是將這些不同的模塊打包封裝好,在流動性、使用成本、UI等方面進行改進,通過聚合不同平臺之間的流動性,為用戶提供交易便利的同時節省交易成本。

演員Tommy Danvers宣布將于2022年推出其NFT音樂平臺Token||Traxx:1月2日消息,演員Tommy Danvers表示,其NFT音樂平臺Token||Traxx將于2022年推出。此前消息, 公鏈Zilliqa與NFT音樂平臺Token||Traxx達成合作,Zilliqa將作為一家公司及其聯合創始人 Max Kantelia將共同注資110萬美元。[2022/1/2 8:19:58]

“聚合”是傳統互聯網領域的核心價值之一。例如,亞馬遜、淘寶、京東等聚合了不同的商家和用戶,美團外賣聚合了上千萬餐飲、娛樂商家等,這些平臺也可以看做是聚合器。

而在DeFi領域,聚合器也是不可或缺的一部分。例如交易類聚合器可快速幫助用戶對比不同交易協議中的最優價格,降低交易滑點。除此之外,DeFi領域的聚合器還包括收益類聚合器、穩定幣聚合器、信息類聚合器以及資產管理平臺等。本章節將主要探討該領域比較火熱的交易類聚合器與收益類聚合器等。

交易類聚合器

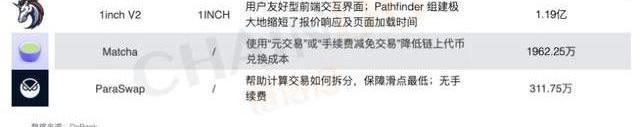

如上所述,交易類聚合器實際上可以被看作“比價工具”,為用戶快速地提供不同平臺的比價信息,并選出最佳交易的場所。目前用戶最常用的三種交易聚合器為:1inchExchange、Matcha和ParaSwap。

1inch是目前交易聚合類應用中交易量最大的平臺,集成了Airswap、Uniswap、Uniswap2、Kyber、Curve、Oasis、0x、dForceSwap等DEX協議。除此之外,1inch在2020年12月正式部署了代幣合約,并將原生代幣1INCH空投給用戶作為獎勵,代幣總量15億枚。目前,該項目已開啟流動性挖礦計劃。

Matcha由0x團隊創建,目前已經接入了0x、Curve、Uniswap、Shell、Kyber、Moniswap、Bancor、Balancer、mStable等16個DEX協議。Matcha的用戶界面很清爽,使用簡單,上手成本低。

ParaSwap自建了流動池ParaSwapPool,也接入了多家交易協議,如Kyber、Bancor、Uniswap2、Oasis、Curve、0x等。此外,ParaSwapPool是通過合作者提供的私有流動池,用戶需要申請合作才可能加入其中,成為LP。

除上述提到的三種外,目前市場比較看好的還有MetaMaskSwap,這是MetaMask錢包中內嵌的聚合協議,聚合了包括Uniswap、Airswap、Kyber、0xAPI、1inch、DEX.AG、ParaSwap、Totle等在內的去中心化交易平臺,每筆交易收取0.3%至0.875%不等的手續費。該平臺目前也暫未發幣。

1、收益類聚合器

與交易類聚合器一樣,收益類聚合器也存在三方面的意義:一是減少用戶操作;二是降低用戶費用;三是提高用戶收益。其中最知名的項目就是YearnFinance以及它的分叉項目YFII。

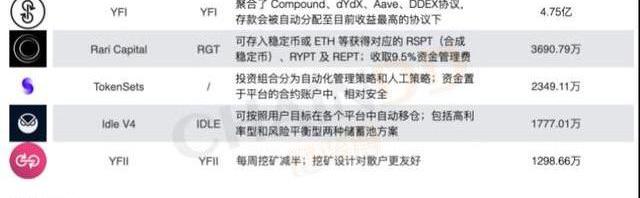

下圖為截至12月31日鎖倉量較高的幾個項目:

YFI

作為該領域的頭部項目,YearnFinance平臺聚合了Compound、dYdX、Aave、DDEX協議,用戶存款時,平臺會將資金自動分配至目前收益最高的協議下。然后yearn會給用戶一個稱為yToken的權益證明,用戶可以通過ytoken取出自己原來存入的代幣及相應的收益。

同時,yearn還與Curve合作推出了y.curve.fi穩定幣兌換池,yToken的持有者除了可以享受到原有的借貸理財收益之外。還可以再把yToken存入y.curve.fi的兌換池中,就可以成為兌換池的穩定幣做市商,額外享受到做市收益。這樣的一個組合提供了目前所有DeFi平臺中最高的穩定幣理財收益。

Yearn已正式推出新機槍池yETH及yWETH等,用戶可通過抵押以太坊等代幣來獲得被動收益。目前,Yearn平臺還支持如DAI、USDC、USDT、TUSD、sUSD、BUSD在內的多種穩定幣的理財服務。但是,Yearn目前還處在Beta測試階段,想要體驗的用戶需要注意風險。

YFII

作為YFI的分叉項目,YFII曾一度被市場看好。除上圖中提到的外,YFII還借鑒了比特幣的挖礦減半模式,將代幣在10周內逐漸分發給用戶。并且,YFII提供放貸機槍池,通過執行YFII持有人票選出的最優策略來追逐最高收益。機槍池統一調倉來為個所有人投資者節省gas費用。機槍池無入場費,YFII從利潤中收取2%費用作為未來項目和社區發展。

RariCapital

RariCapital目前支持3個資金池:stable池、Yield池和ETH池。通過在這三個池子中存入資金,可獲得上圖三個幣種。然而,前兩個池需額外收取0.5%的提幣費,并且,挖到RGT后60天內提幣也需支付額外手續費,手續費隨時間線性遞減。

TokenSets

TokenSets的自動化管理策略由智能合約代碼來定義規則,在這種策略下,用戶的投資組合會隨著市場波動而自動調整。而人工策略主要由有多年交易經驗的資深交易員來手動制定交易策略。這種策略下什么時候調倉均由交易員自行決定,但是整個調倉過程在鏈上完成,完全公開透明。

Idle

Idle協議最大的亮點在于它可以按照用戶的目標自動在各個平臺中自動移倉,同時協議層面把自動移倉功能開放了出來,任何人都可以來進行觸發。目前主要支持的通證有DAI、USDC和USDT。Idle在最新版中提供了高利率型和風險平衡型兩種儲蓄池方案。其中高利率主打利息高,當自動移倉被觸發的時候,儲蓄池中的通證會流到利息最高的平臺中理財。而風險修正版本則會同時顧及風險和收益兩方面,當自動移倉被觸發的時候,會根據各個平臺的風險打分和當下利率進行加權平衡。

高盛:預計2020年全球GDP增速下降2.5%:高盛預計2020年全球GDP增速下降2.5%,2021年增長6.6%。預計美國2020年GDP增速下降6.2%,2021年增長5.5%。(金十)[2020/4/15]

2、穩定幣聚合器

目前市場上最具代表性的穩定幣聚合器為mStable,截至12月31日,該項目鎖倉量為2658.08萬美元

作為資產聚合協議,mStable可將一籃子同類資產合并成一種功能更強大的合成資產。新生成的合成資產借助一籃子抵押資產,具有生息、拖錨保險等功能。mStable計劃提供一種新的美元穩定幣、一種新的黃金錨定幣和一種新比特幣錨定幣。

目前,用戶可通過存入TUSD、DAI、USDC、USDT來鑄造mUSD。為了慶祝Beta版上線,mStable目前將穩定幣兌換費設在0.1%。

為了提供更公平的發行方式,mStable選擇在Mesa交易所上通過拍賣發行Meta(MTA)代幣作為其協議代幣,用于脫錨的保險保障,協調去中心化治理及激勵mStable資產流動性等。

3、保險與預測市場

保險

在傳統金融世界里,除了借貸和交易所之外,保險也是一個與我們息息相關的領域。DeFi作為金融領域在去中心化世界的映射,保險業務自是不可或缺的。

DeFi保險是指基于不可篡改、強制自動執行的一類智能合約的保險協議。與傳統保險一樣,DeFi領域的保險也具備防范風險的功能,只不過針對的是去中心化世界中常見的一些數字資產風險,如私鑰被盜、黑客攻擊、智能合約出現漏洞被操縱等。目前主流的DeFi保險都采取互助的形式,它通過一個去中心化的用戶組織,代替保險公司來承擔擔保的職責。

DeFi保險跟正常的保險公司一樣,會擔保很多項目,而每一個項目,都會有一個對應的理賠資金池,任何人都可以加入進來。只要有人將資金投入對應的資金池中,這個人就會成為該項目的擔保人,一旦之后項目出現了被黑客攻擊或者項目bug等風險,則由資金池中的每個人共同承擔風險,進行理賠。

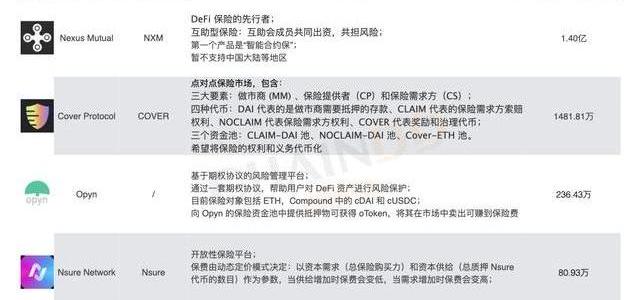

目前該領域比較火熱的項目有NexusMutual、CoverProtocol和Opyn。

預測

該領域項目相較于其他來說數量較少,目前比較活躍的為Augur。

Augur是一個基于預言機的去中心化預測市場協議。該平臺允許用戶買入或賣出每個結果,并允許用戶在市場最終確定之前隨時以當前市場價格交易手中的賭注。

Augur于2020年7月28日推出其V2版本。整個平臺沒有押注的上限和限制,用戶可以下注的金額沒有上限,最終獎金也沒有上限。

此外,Augur已發布了平臺幣REP。REP代幣持有者有經濟動機來糾正他們認為不能準確反映現實的結果,并以此獲得部分市場結算費。用戶只有在正確報告預言結果的前提下,才能得到費用。如果錯誤報告預言結果,用戶就會失去手中的REP代幣。

四、錨定幣

1、比特幣錨定幣

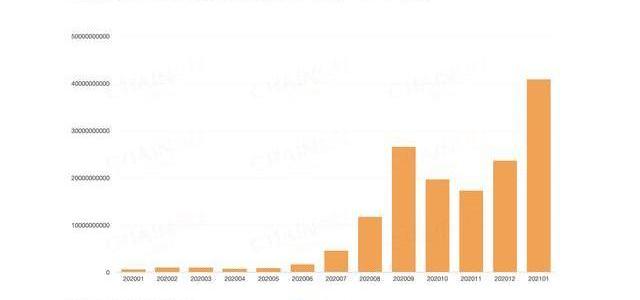

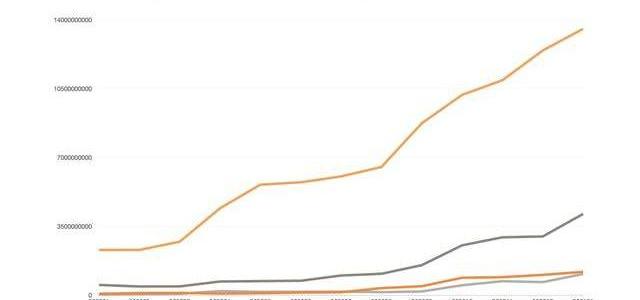

比特幣錨定幣是發行在非比特幣網絡上的價格錨定于原生比特幣的一類特殊代幣。2020年年底,伴隨著比特幣的價格上漲,以太坊上的比特幣錨定幣總鎖倉量也創下歷史新高,據DeBank數據顯示,比特幣錨定幣總鎖倉量在12月31日已突破40億美元,創歷史新高,另外,總發行量也突破14萬枚。

下圖分別為比特幣錨定幣在2020年的發行量與鎖倉量變化。

下圖為截至12月31日,以太坊鏈上鎖倉量排名靠前的比特幣錨定幣。

2、以太坊錨定幣

由于2020年DeFi領域發展十分迅速,除以太坊外的一些公鏈也將目光瞄準了以太坊,希望通過發行以太坊錨定幣,鏈接到DeFi世界中。截至目前,市場上暫只有兩種以太坊錨定幣:ETHTRON和ETHtz,分別由波場和Tezos公鏈發行。

3、黃金錨定幣

以太坊上除了錨定比特幣的幣種外,還存在黃金錨定幣,但發行量相對較小。例如,XAUt是Tether在以太坊上發行黃金錨定幣,1XAUt=1盎司黃金=28.3克黃金。據DeBank數據顯示,截至12月31日,XAUt發行量為47653.95枚。

此外,還有GOLDx,這是dForce基于開放式黃金協議開發的首個黃金代幣協議,底層錨定實物黃金,以克為單位,價格跟蹤倫敦黃金市場時價。截至12月31日,GOLDx發行量僅為6339.42枚。

其他黃金錨定幣不再一一列舉。

五、穩定幣

1、常規穩定幣

穩定幣是用于區塊鏈網絡中的法幣,通常和法幣價格鉚定,由第三方審計,有真實美元作為儲備或由復雜的算法來保障其價格。

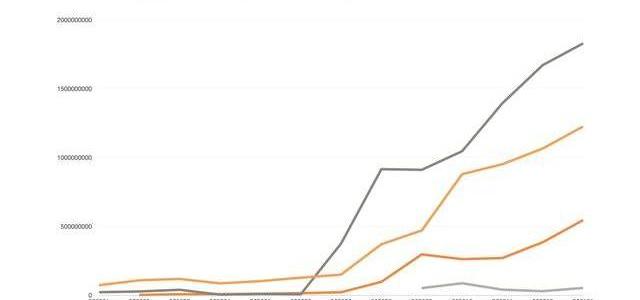

2020年,以太坊鏈上穩定幣發行量持續上漲,其中以DAI、USDT、USDC、BUSD等為主導。下圖為截至12月31日,四種穩定幣在2020年的發行量對比:

除此之外,Consensys團隊發布的報告指出,2020年以太坊鏈上ETH及其穩定幣結算量超過1.6萬億美元。報告稱,推動以太坊鏈上交易量增長的三大穩定幣分別是Tether(USDT)、USDC和DAI。其中,Tether在以太坊上結算量為5800億美元,Circle旗下USDC在以太坊上結算量為2390億美元,MakerDAO的DAI在以太坊上結算量為980億美元。

2、算法穩定幣

DeFi生態今年出現許多創新項目,算法穩定幣就是其中一個。

算法穩定幣是一種依據算法調整市場貨幣總量,在穩定幣價格高于錨定價格時增加市場供給,在穩定幣價格低于錨定價格時后回收供給,或者以提供套利空間平衡穩定幣價格。這種模型的成立,不錨定現實法幣、無需抵押穩定幣,全憑市場意愿和算法進行調控,市場又稱之為彈性貨幣。

以上這種通過調整供應來保證代幣價格穩定的機制就是“rebase”,我們雖然稱之為算法穩定幣,但是由于目前rebase被設計成可交易的,從而可盈利的事物,這就意味著在投資價格彈性代幣時,收益或損失都有可能會被復合放大。

例如,當初你以100美元一個的價格買了10個算法穩定幣,然后目標價格是要穩定在10美元,但投資熱潮所帶來的的買入情緒會將價格推至更高,同時算法穩定幣的機制會增加總供應量來試圖穩定價格,這樣一來用戶手里的算法穩定幣就會比10個更多,而且價格是當前上漲完的價格,在供給調控完全生效前,你手里的錢是不止100美元的。同樣的虧損的后果也可能會因此被放大。況且在當前熱度下,供需調整的機制可能會完全失靈,因為市場吃不下熱度所帶來的買入力量。

算法穩定幣無須通過資產抵押生成,而是充分利用人們趨利的特性來實現。因此會存在大量的博弈、投機、套利等行為。不過,它也具有了之前穩定幣實驗所沒有的特點,即有機會第一次實現真正的去中心化的穩定幣。

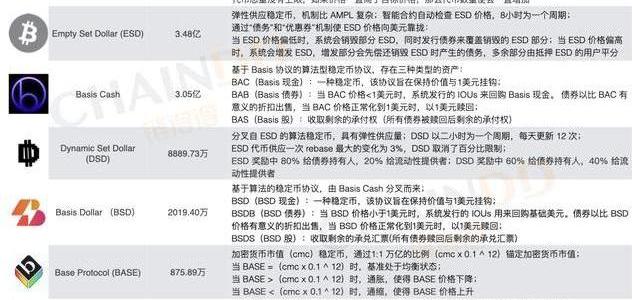

目前生態中主要包括以下七種算法穩定幣,排序依據發行量,時間截止至12月31日:

鏈得得注:盡管算法穩定幣是一種創新型項目,但存在時間較短,不足以接受市場的考驗。有些項目存在的投機性較大,炒作的性質要大于實質的價值,因此用戶在接觸此類資產時需保持理智。

六、智能鏈公鏈

本章通篇介紹了以太坊公鏈上的DeFi生態在2020年的發展狀況。其實除以太坊外,還有不少的公鏈也正在進軍DeFi。這其中,波卡是為數不多能吸引到人們關注熱度的優質公鏈。目前,波卡在跨鏈、預言機、應用、DEX和錢包等領域都構建了優質的DeFi項目,這些將會在“波卡章節”進行重點分析,此處不再贅述。

除了以太坊和波卡外,其他正在進軍DeFi領域的公鏈還包括:NEAR、Cosmos、Solana、Avalanche、幣安智能鏈、OKEXChain和Celo。下面將對這些公鏈進行一一介紹。

1、NEAR

NEAR協議是一個分片、對開發者友好的、權益證明型可擴展公共區塊鏈,它從頭開始構建,使開發者更輕松在用戶和內部進行構建。目前運行在主網上的用戶可以在基于NEAR的DAPP中快速完成交易結算,與基于以太坊的DAPP相比,其Gas費用少了10000倍。

目前,已有不少DeFi項目開始在NEAR公鏈布局:

10月27日,基于以太坊的去中心化金融協議Balancer宣布,將在NEAR可用,團隊承諾將相對以太坊減少延遲和費用。

11月3日,據官方消息,資產代幣化平臺TrustToken計劃將其錨定美元的穩定幣TrueUSD上線NEARProtocol主網。預計上線時間為2020年年末或2021年初。

11月10日,NEARProtocol高級軟件工程師EvgenyKuzyakov表示,已在NEAR主網上啟動首個流動性挖礦應用BerryClub。

11月24日,DEX聚合商1inch宣布,由其開發的Mooniswap將是在分片智能合約平臺NEAR上開發的第一個以太坊DeFi協議,1inch團隊將把其自動做市商協議移植到NEAR。Mooniswap次日發公告宣布,下一代AMM協議將搭建在高性能公鏈NEAR上。公告中提到,NEAR對于可用性和性能的關注為DeFi帶來新的機會,它支持大規模真實世界應用程序,具有更低的Gas費用、低延遲和靈活的賬戶模型。基于NEAR的Mooniswap將為開放網絡帶來下一代AMM的可能性。

2、Cosmos

Cosmos被譽為“區塊鏈的互聯網”,也被認為是區塊鏈的3.0版本,旨在解決區塊鏈交互操作和可擴展性問題,其區塊鏈間通訊協議可以實現區塊鏈的互聯,支持不同區塊鏈之間的資產轉移。

Cosmos認為這個世界不可能由一個區塊鏈主導,一定是多鏈并存,多幣并行的世界。如何把多鏈和多幣整合成一個生態系統,就是Cosmos的終極理想。它認為幣和鏈應該是分離的。Cosmos的核心技術Tendermint,使得代幣可以跨區塊鏈進行轉移,是區塊鏈領域較早的基于拜占廷容錯協議的PoS共識引擎。

Kava是Cosmos生態的首個DeFi項目,這是一個用于加密資產的跨鏈DeFi平臺,支持多資產抵押、自我發行貸款和創造穩定代幣等功能。Kava測試網5000于北京時間4月2日晚上10點啟動上線,測試網提供跨鏈CDP功能,即Cosmos-Tendermint生態內的Kava區塊鏈和幣安的BinanceChain實現了首次跨鏈互連。此外,Kava于10月15日上線新版本Kava-4,該版本將Kava上支持的資產擴展到BTC、XRP、BUSD、LINK等;新增鑄幣、燒毀模塊以及優化的跨鏈橋技術。

7月初,Cosmos、Polkadot和Terra透露,三者合作開發了一種名為Anchor的新型DeFi儲蓄產品。該產品提供保本的穩定幣儲蓄產品,接受Terra存款并可支付穩定的利率,旨在為穩定幣存款提供可靠的利率。目前該協議主網暫未上線。

9月4日,Cosmos宣布組建一個技術工作組,以開發針對NFT及其Metadata的鏈間標準。Cosmos表示,這將為NFT和元數據貢獻一套可互操作的開放標準和參考軟件。此外,這將是是對區塊鏈間通信協議的極大補充,可實現NFT及其元數據資源的跨網絡發現、認證、控制和使用。Cosmos希望在2021年第一季度末之前正式制定跨鏈標準草案。

3、Solana

高性能公鏈Solana,不同于夸克鏈Quarkchain、Zilliqa采用的分片或者數據分區處理技術,Solana提出一種全新ProofofHistory共識機制,通過與PoS股權證明達成共識,從而橫向拓展系統吞吐量。并且Solana在測試網絡已經可以14-17萬TPS處理速率。Solana主網v1.3.23版本已于11月30日正式發布。

2021年1月22日,Solana發布2020年度回顧稱,自三月份啟動Beta主網以來,目前全球社區人數超過65萬,驗證節點數量超過350個,與業內頭部項目建立了合作關系。目前已集成超100個項目,涵蓋DeFi、區塊鏈游戲和Web3垂直領域,鏈上交易累計筆數超83億。SOL錢包獨立地址數量為490萬個,并有超過1000名開發者參與了第四季度舉辦的黑客松。

其中一些DeFi項目包括:

8月30日,基于高性能公鏈Solana搭建的去中心化交易平臺SerumDEX正式上線。Serum是一個完全去中心化的交易平臺,能夠進行去中心化的跨鏈交易,為用戶提供可執行交易的價格。Serum基于Solana搭建,同時之后也會與以太坊整合。

9月11日,跨鏈流動性解決方案RAMPDEFI宣布集成公鏈項目Solana,允許Solana用戶使用跨鏈DeFi挖礦獲得收益并抵押流動資金。具體來說,用戶可抵押SOL代幣鑄造穩定幣,可用于交易/借入USDT或USDC。這意味著用戶可將SOL作為自己投資組合的同時,通過SOL質押獎勵并獲得額外的資本參與DeFi活動。此外,質押SOL代幣還可獲得RAMP代幣獎勵,RAMPDEFI已將45%的RAMP代幣留作挖礦。

4、Avalanche

Avalanche是開源區塊鏈平臺,用于啟動高度去中心化的應用、新的金融原生態、新的可互操作系統。Avalanche使金融市場民主化,并將所有區塊鏈平臺連接在一起,形成可互操作的生態系統。其旨在幫助建立可自定義的區塊鏈,或使用工具集合將任何資產數字化。

去中心化服務平臺Avalanche于9月22日正式上線主網。盡管上線時間不長,但其在DeFi領域進行了積極地布局。

7月29日,Avalanche宣布與專注于NFT和區塊鏈游戲的投資公司PolyientGames達成合作,將在Avalanche上建立一個專門用于NFT交易的去中心化交易平臺。新的DEX將內置于PolyientGamesMarketplace中,該市場將提供獨特的產品,包括獨家NFT拍賣和點對點NFT交易系統。

10月22日,Anchorage宣布與證券代幣平臺Tokensoft合作推出抵押版合成資產發行服務“Wrapped”,旨在將其他資產引入以太坊網絡,推出的第一項資產為WrappedZcash。Tokensoft將對以太坊上的Wrapped資產進行管理,同時所有原生資產將由Anchorage保管。Anchorage表示,在接下來的幾個月中,會推出將其他加密資產引入以太坊,目前正在考慮去中心化域名服務Handshake、去中心化服務平臺Avalanche和開源支付網絡Celo。

5、幣安智能鏈

幣安智能鏈于2020年4月創建,是具有以太坊虛擬機可編程性的智能合約區塊鏈,作為與幣安鏈并行運行的區塊鏈,幣安智能鏈保留了前者的高執行速度和低交易費特點,同時增加了智能合約功能,以支持可兼容的去中心化應用程序。

幣安于今年5月發布了幣安智能鏈白皮書和測試網Rialto。幣安智能鏈基于PoSA共識算法,實現了可編程擴展性,兼容現有的以太坊生態系統,致力于構建一個面向去中心化應用的生態系統。幣安智能鏈同時原生支持跨鏈互操作,用戶可以完成跨鏈轉賬和信息交換。7月,幣安智能鏈測試網宣布集成去中心化網絡Chainlink的預言機數據,并于8月集成了BandProtocol預言機。9月1日,幣安智能鏈主網正式上線。之后,多個DeFi項目開始與其集成。2020年,幣安智能鏈在DeFi生態的布局如下:

9月12日,幣安官方表示社區開發的首個挖礦項目BurgerSwap已正式部署在幣安智能鏈上,目前已正式上線啟動流動性挖礦。

9月14日,基于幣安智能鏈的DeFi項目SwapTuna宣布啟動。該項目包括流動性挖礦TunaFarm和去中心化交易所Swap兩部分。與其他SushiSwap系產品一樣,TunaSwap采用了AMM模式。

同一天,去中心化跨鏈交易協議Anyswap宣布將部署至幣安智能鏈,Anyswap將提供500萬個ANY代幣,以激勵BSC上的流動性和交易。此外。DeFi借貸平臺ForTube在幣安智能鏈部署了去中心化借貸協議,用戶可以在幣安智能鏈使用ForTube平臺進行去中心化的借貸服務,而不用擔心高額的Gas問題。

9月16日,去中心化拍賣工具Bounce.finance上線基于幣安智能鏈的挖礦系統。

6、OKEXChain

OKExChain是OKEx開發的一條開源的高性能去中心化交易公鏈,旨在推動基于區塊鏈技術的交易業務落地。作為一個開放的公鏈生態,任何人都可以競選成為OKExChain超級節點,也可以任意發行自己的數字資產、創建自己的數字資產交易對,并進行交易。未來也會引入EVM虛擬機技術和OKEx跨鏈網關,同時OKExChain也會兼容Cosmos的IBC跨鏈方案。通過OKExChain,簡單高效地實現區塊鏈的價值互通、用戶互通、場景應用互通,最終實現生態體系的共建,構建價值增值體系。

OKExChain主網于2021年1月15日正式上線,目前OKExChain處于第二階段主網穩定性測試,待穩定性測試完成后將進入第三階段,用戶可以將OKExChain原生代幣OKT存到OKExChain上。OKExChain也將引入EVM虛擬機技術和OKEx跨鏈網關,并兼容Cosmos的IBC跨鏈方案。

此前11月4日,流動性挖礦Farm模塊和Swap模塊已在OKExChain測試網開發完畢,并完成第一輪測試。EVM智能合約開發順利進行,已完成30%,且各項測試均正常運行。另外,OKExDex的AMMSwap完成整理聯調,支持創建任意幣種流動性池,添加流動性,刪除流動性,token互換四大核心功能。

7、Celo

Celo是快速、安全、穩定的數字支付平臺,可向任何手機號碼支付,成本遠低于當前水平。手機號就是你的銀行賬戶,在智能手機上即可賺取加密貨幣,向任何地方的任何人發送付款。5月19日,開源支付網絡Celo正式上線主網,其在2019年8月完成了3000萬美元當然融資,由加密貨幣基金a16zcrypto和Polychain領投,DragonflyCapital也參與了本輪融資,在此之前Celo已融資640萬美元。

Celo開發了用于支付用途的應用型代幣CeloGold,以及與美元掛鉤的穩定幣CeloDollar,該團隊還開發了用戶友好型錢包應用,用戶可使用手機轉移和接收加密貨幣,還可以通過電話號碼將CeloDollar轉賬給沒有安裝錢包應用的用戶。

本文原發布于鏈得得,授權鈦媒體App發布,作者:鏈得得

比特幣是世界上最硬的貨幣形式,也是一種通貨緊縮的價值儲存手段——IconicHoldingBitcoin’sPerfectStorm 一場流行病以COVID-19的形式襲來,將全球經濟拖入停滯.

1900/1/1 0:00:00第一,gas費的大量燃燒機制,導致fil一直處于通縮的狀態,全網已經銷毀2000多萬枚fil,這些fil銷毀以后就不能再生了。這樣就導致了fil以后只會越來越少。幣越來越少就會導致幣價越來越高.

1900/1/1 0:00:00在過去的10年中,依靠比特幣熱度僅分叉出來的幣種就有數百種,特別是2017年下半年,幾乎每隔幾天就有分叉幣誕生。眾多分叉幣宣稱有更好的擴展性,技術更先進,確實在開始的時候有一些熱度.

1900/1/1 0:00:00ShibaInu的2022年8月19日價格分析對世界第二大模因代幣看跌,因為價格在過去24小時內下跌了近13%,投資者可以預期模因代幣在不久的將來會進一步下跌如果多頭未能接管.

1900/1/1 0:00:00快速了解ETH質押和取款功能與其它POS系統不同,在其他POS系統中,驗證者可以質押大量的生態代幣,并且其質押利潤也可被再次質押進行復利,該類驗證者可以從其全部的質押頭寸來獲取利潤.

1900/1/1 0:00:00作為金融樂高積木,DeFi的可組合性帶來的空間可觀,你無法想象DeFi空間里這一群有意思的人會鼓搗出什么新鮮玩意來。12月15日Coinbase宣布上線SNX后,SNX又經歷了一輪飆升.

1900/1/1 0:00:00