BTC/HKD+3.7%

BTC/HKD+3.7% ETH/HKD+4.5%

ETH/HKD+4.5% LTC/HKD+6.02%

LTC/HKD+6.02% ADA/HKD+5.54%

ADA/HKD+5.54% SOL/HKD+3.06%

SOL/HKD+3.06% XRP/HKD+3.81%

XRP/HKD+3.81%如需報告請登錄

一、中美市場比較:市場體量接近、車型偏好類似

此篇報告,我們以特斯拉在美國市場2018/2019年的銷量表現為基礎,結合美國和中國相關細分市場特征的比較,測算中國市場國產Model3和國產ModelY的潛在需求。我們認為中美市場能進行此種類比測算的核心原因在于:

1.1、總量與增速:總量接近,增速中國更快

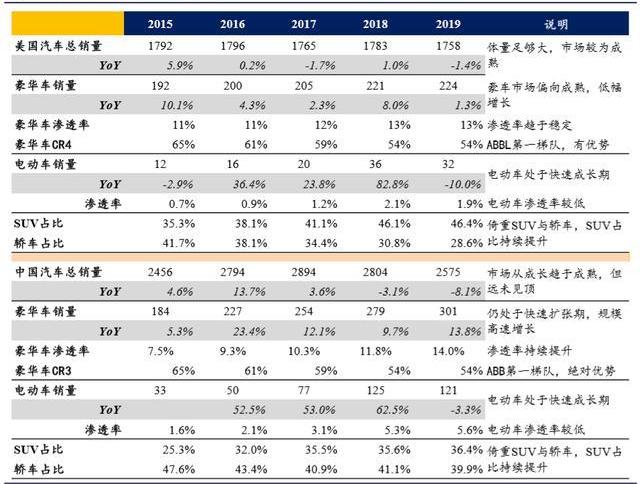

銷售體量:中美汽車總銷量以及豪華品牌銷量規模具備可比性。2019年中國/美國銷量分別為2575萬/1758萬輛,分別為全球汽車單體市場top1/top2,市場規模均足夠大。豪華車市場來看,當前中國豪華品牌市場規模與美國市場接近,2019年銷量分別為300萬輛和224萬輛。電動車市場來看,中國電動車市場前幾年受補貼因素規模迅速擴大,目前市場規模大于美國市場。

銷量增速:美國汽車總量不增長,豪華車市場依然增長但增速低,新能源車市場在高速增長;中國總量從成長到成熟,其中豪華車在高速增長,新能源市場在高速增長。

美國當前汽車市場相對成熟,總量趨于穩定,從今十年來的年度復合增速看幾乎不增長。美國豪華市場增速相對穩定。美國電動車市場處于高速增長期。

中國汽車市場經過2006-2017年10年以上的快速增長,2018-2019年由于宏觀經濟及貿易戰擾動短期呈現下滑趨勢,從中期角度看行業正從成長走向成熟,預計未來較長時間內年復合增長在0-5%。中國豪華品牌市場持續高增長,銷量增速顯著高于美國,市場規模仍處于快速擴張期,中國電動車市場正處于高速增長期,同時從能源結構角度看,中國石油依存度高于美國,更加有動力推動電動車行業發展。

1.2、消費偏好:SUV占比以及高價格車型占比都在提升

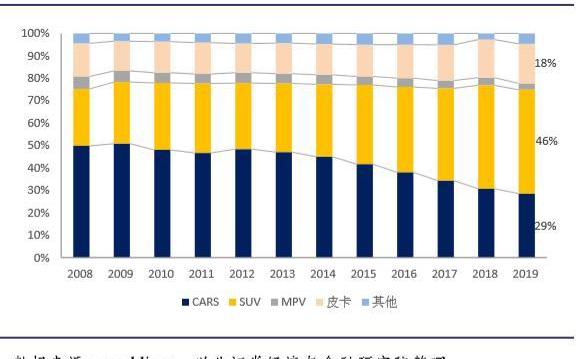

車型偏好:整體偏好類似,SUV和轎車都是主流,且SUV占比均持續提升。從車型銷量結構來看,中國/美國整體偏好類似,均倚重轎車及SUV市場,且整體上明顯偏好SUV車型,SUV車型占比持續提升。不同在于,美國皮卡消費占比接近20%,而中國皮卡較弱,背后主要是因皮卡在兩國的人文使用場景以及政策法規約束不一樣。

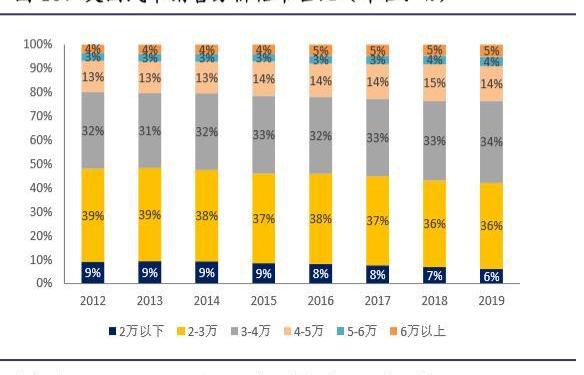

價格偏好:主流價格帶不同,但是高價格帶的銷售占比均在提升,中國提升更快。美國主流價格帶是2-3萬美金和3-4萬美金,在2019年占比分別為35%和34%。美國近年來各價格帶占比變化較慢,其中3萬美金以下的細分市場在萎縮,3萬美金以上的各細分市場占比在緩慢提升。中國市場主流價格帶在10萬以下和10-15萬市場,2019年占比分別為29%和36%。中國過去幾年分價格帶結構占比變化明顯快于美國,其中10萬以下市場在快速萎縮,15-20萬以及20-30萬市場占比在快速提升。我們認為以上差異和變化的核心原因有:

1)美國低價車型銷售集中在二手車,所以在新車銷售里面低價格帶占比很低;

2)美國市場人均可支配收入更高,消費能力更強,新車銷售中價格帶偏好平均高于中國;

3)中國市場相對美國市場更加年輕,消費升級空間比美國更大,高價格帶占比提升的速度快于美國。

1.3、市場格局:豪華品牌市場美國集中度低于中國

整體汽車市場看,中國汽車品牌及車型數量較多,整體銷量前十車型集中度低于美國。2019年中國、美國整體汽車市場CR10分別為16%和26%。從前十暢銷車型看,中國市場多數為轎車,美國市場多數為皮卡和SUV。

美國銀行將特斯拉目標價從1200美元上調至1300美元:1月6日消息,美國銀行將特斯拉目標價從1200美元上調至1300美元。[2022/1/6 8:30:38]

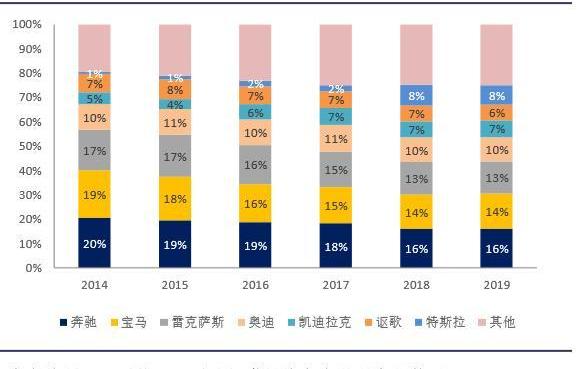

豪華品牌市場看,中國市場集中度遠高于美國市場,且ABB在中國市場的市場勢力遠強于其在美國市場的情況。中國豪華品牌市場呈現寶馬奔馳奧迪三強局面,三者2019年市占率分別為24%、23%、23%,合計70%,第四名為凱迪拉克,市占率7%,與前三有明顯差距。美國豪華品牌市場呈現奔馳寶馬雷克薩斯奧迪四強局面,2019年市占率分別為16%、14%、13%、10%,其他品牌市占率都在10%以下。中美豪華品牌格局的差異可能的原因:

1)美國市場發展時間更長,實現本土生產的豪華品牌比中國多,競爭更為激烈

2)個別品牌的獨立影響,林肯、雷克薩斯當前在國內都是純進口,較為弱勢。

整體而言,從ABB角度看,ABB在中國豪華市場的市場勢力明顯大于其在美國的情況,因此文后使用美國ABB銷量與特斯拉銷量對標比值來預測中國情況時,我們考慮市場勢力的差異引入了相應的修正系數,詳細見后文。

1.4、特斯拉相關:中美均有工廠,銷售渠道與充電設施美國暫時更多

從工廠比較來看,中美均有特斯拉工廠,美國工廠在18/19年開始放量,中國工廠預計20/21年開始放量;從特斯拉渠道而言,美國作為特斯拉大本營,渠道及超充站等數量相比中國更多。但公共充電設施來看,中國比美國市場公共充電樁更多,充電設施更完善。鑒于美國特斯拉的網絡以及專用充電樁是隨著特斯拉在美國放量而逐步增加,我們預計隨著中國國產特斯拉產銷交付的提升,中國特斯拉網點和專用充電樁的數量也會快速增長。

1.5、總結:銷售總量與需求偏好接近,中美市場具備可比基礎

美國市場與中國市場汽車總銷量以及豪華車銷量總量接近,且車型偏好中對轎車以及SUV的偏好相同。雖然當前美國特斯拉的特斯拉門店以及充電設施等遠大于中國,但是我們認為這些輔助設施隨著特斯拉在中國上量也會馬上跟上,不會成為制約特斯拉在中國市場表現的特別因素。

因此,以特斯拉過去兩年在美國市場持穩定規模放量的歷史銷售數據,在細分市場的市占率,以及和競品之間的量的對比為基礎,結合中國相關細分市場跟美國對應細分市場的對比,我們對中國市場特斯拉的潛在需求進行測算。

二、特斯拉國:Model3一騎絕塵,預計ModelY穩態銷量25萬輛

2.1、特斯拉2018年在美國放量,新增需求和替代效應基本相當

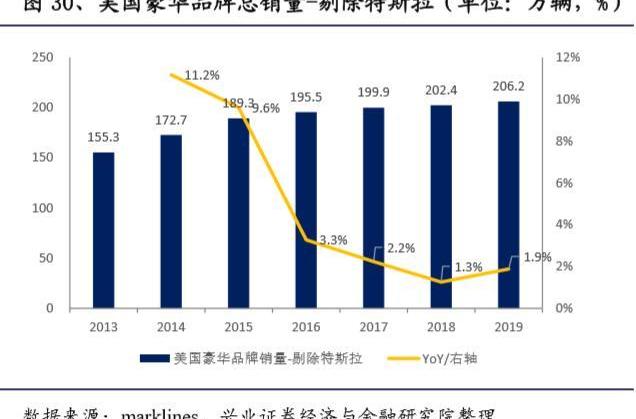

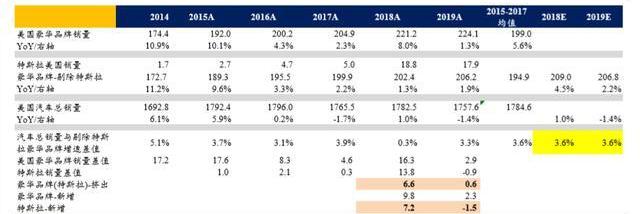

特斯拉2018年放量帶動美國豪華車品牌市場當年增速顯著提升。2019年美國豪華品牌市場規模224.1萬輛,同比+1.3%,整體豪華品牌市場規模低速擴張。2018年由于特斯拉Model3產能瓶頸突破后迅速放量,帶動美國整體豪華品牌市場銷量同比+8%,大幅超越16-17年行業銷量增速。若剔除特斯拉,美國其他豪華品牌2018/2019年銷量增速分別為1.3%/1.9%,增速相比之前放緩。

FTX創始人:購買特斯拉和Facebook的人也在買BTC和ETH:FTX創始人Sam Bankman-Fried表示,有成千上萬的人對加密貨幣交易和股票交易感興趣。他認為,購買Gamestop的人也在購買狗狗幣,購買特斯拉和Facebook股票的人,也在購買比特幣和以太坊。(福布斯)[2021/7/5 0:28:34]

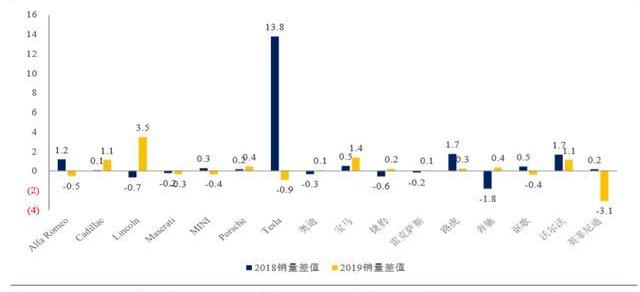

美國市場特斯拉2018年大幅上量時,創造了新的豪華品牌需求,同時替代了部分原有的豪華品牌銷售,兩者體量基本相當。我們將美國汽車總銷量增速與剔除特斯拉的豪華品牌增速比較,2015-2017年增速差值分別為3.7%/3.1%/3.9%,整體波動較小。假設剔除特斯拉情況下,2018/2019年差值均值相當,則推算假設沒有特斯拉,美國豪華品牌2018/2019年銷量約209/207萬輛,以此減去實際上2018/2019年除特斯拉以外的豪華品牌銷量,得到美國市場原有的豪華品牌在2018/2019年被擠出的銷量為6.6/0.6萬輛。特斯拉2018年新增銷量13.8萬輛,顯著高于其他車企,因此基本可以判斷2018年擠出效應幾乎全由特斯拉貢獻,從而推算特斯拉2018年擠出/新增銷量分別為6.6/7.2萬輛,新增部分略大于擠出部分,體量基本相當。而到了2019年,特斯拉銷量與2018相當,基本沒有替代原有豪華品牌或者創造新的需求。

2.2、Model3在美國市場一騎絕塵,成為4-5萬轎車市場冠軍

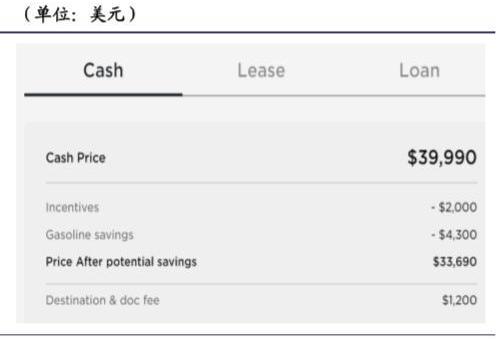

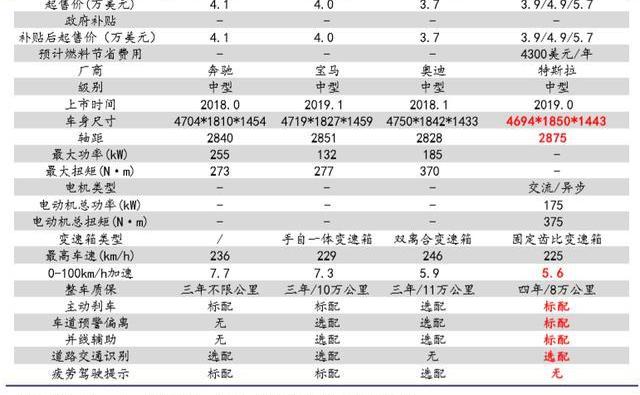

Model3與同價位傳統燃油豪車相比,在動力性能和智能化方面優勢突出。Model3在2017年7月底在美國剛上市時,稅前售價分別為4.9萬/5.4萬/6.4萬美金,減免7500美元補貼后售價為4.15/4.65萬/5.65萬美金。2018年特斯拉銷量超過20萬,2019年以后聯邦政府對特斯拉補貼由此前7500美元降至3750美元,2020年政府補貼退出。為順利過渡補貼完全退坡影響,當前Model3美國全系降價2000美金,目前特斯拉官網顯示起售標準續航plus版本,3.9萬美金起售,暫無補貼,消費者實際到手價格3.7萬美金。相比于ABB入門豪華車型,Model3基礎版起售價與ABB入門車型相當,從配置上看,Model3無論在車身尺寸/軸距,以及動力性能優勢明顯,且在智能配置方面明顯強于ABB入門車型,產品力顯著。

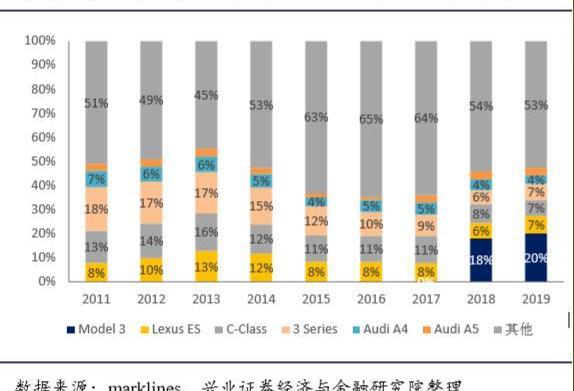

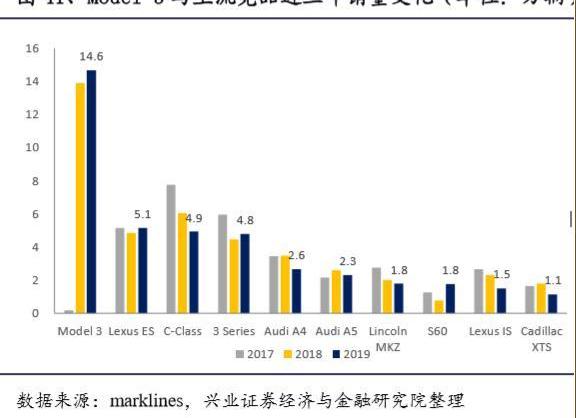

Model3在2018年迅速放量,擴容了美國4-5萬美金轎車市場,并迅速成為美該細分領域第一。2019年美國4-5萬價格帶汽車市場規模245.6萬輛,其中轎車市場規模72.6萬輛。憑借Model3智能駕駛、空間、動力及產品性價比等優勢,在美國4-5萬美金轎車市場銷量迅速打開市場,2018/2019年Model3美國銷量分別達13.9/14.6萬,在其價格區間內市占率達5%/5.3%,在4-5萬美金轎車領域市占率達18%/20%。同時由于Model3銷量帶動,2018年4-5萬美金價格帶轎車區間市場規模從2017年68.2萬提升至76.8萬,同比+12.%。

MicroStrategy CEO:特斯拉持倉比特幣,整個世界都會從中受益:MicroStrategy CEO Michael Saylor剛剛發表推特,對 Elon Mush 和 特斯拉添加Bitcoin資產“表示祝賀和感謝”,并表示“整個世界都會從這一舉措中受益”。[2021/2/8 19:15:33]

豪華品牌入門車型銷量受到Model3擠占,市占率下行。Model3上市前美國4-5萬美金汽車市場主要由GrandCherokee/漢蘭達/Explorer等車型主導,其中4-5萬美金轎車主要有雷克薩斯ES/奔馳C級/寶馬3系/奧迪A4等豪華品牌入門車型主導。Model3于2017年10月美國上市,伴隨后續2018年下半年產能瓶頸突破后交付量大幅提升,該價格帶內傳統豪華車企入門車型明顯受到擠壓,包括奔馳C級/奧迪A4/雷克薩斯ES/林肯MKZ等車型銷量及市占率呈現明顯下行趨勢。

2.3、ModelY在美國市場的潛在銷售空間預計25萬

ModelY所處5-6萬價格帶以SUV車型為主,預計ModelY上市后將復制Model3的成功。2019年美國5-6萬價格帶銷量規模64.9萬輛,近年來市場規模持續擴張。從車型結構看,該價格帶主要以SUV車型主導,SUV車型銷量占比達8成以上。當前ModelY售價5.3-6.1萬元,當前價格帶車型主要以合資品牌SUV旗艦車型與豪華品牌主銷車型為主,ModelY動力表現及產品力不遜于競品車型,智能駕駛方面相比燃油車有明顯優勢,憑借此前S/X的口碑積淀,以及Model3的量產經驗,上市后有望復制Model3的競爭路徑。

預計ModelY美國市場穩定年銷量在25萬輛左右。我們認為ModelY上市后在美國市場的穩定銷量與ABB競品銷量的比值與當前2019年美國市場Model3銷量與ABB競品銷量的比值相當,主要因:

1)2019年Model3與ABB競品的銷量關系是經過2018年Model3大規模上量沖擊市場后的穩定關系。Model3在2018年上量沖擊市場,2019年與競品之間的競爭達到相對穩定的狀態;

2)Model3與奔馳C/寶馬3/奧迪A4的競爭,類似于后續ModelY與X3/GLC/Q5的競爭;

基于以上,用當前GLC+X3+Q5的銷量,乘以2019年美國市場Model3銷量與ABB競品銷量的比值,從而得到ModelY在美國市場的潛在需求量為25萬輛。

三、國產Model3/ModelY:預計年需求空間為35/32萬輛

3.1、當前中國進口特斯拉消費集中在一線,國產后有望向二三線滲透

特斯拉目前國內銷量高度集中在限購城市,未來有望向非限購城市擴散。由于電動車限購城市送牌照,以及特斯拉網點布局多集中在一二線城市,因此特斯拉在一二線城市及限購城市銷量占比極高。2019年11月ModelS/X在一線/二線城市上牌占比達8成以上,限購城市占比近6成。Model3由于2019年1月剛開啟交付,當前交付主要集中在一線城市及限購城市。后續隨國產化后價格下降,供給增多,我們預計Model3將逐步向二三線城市,以及非限購城市擴散。

特斯拉盤前漲幅擴大至2%:行情顯示,特斯拉盤前漲幅擴大至2%,此前消息,特斯拉在美國證券交易委員會(SEC)的最新文件中披露,已購買了價值15億美元的比特幣。[2021/2/8 19:15:16]

3.2、國產Model3與ModelY有望成為國內爆款電動車

國產M3與國內同價位豪華車比智能駕駛功能突出.

M3相比于國內ABB的主流B級轎車,Model3在主動剎車、自動泊車及智能駕駛方面優勢明顯,產品力更強,是新一代電動智能車型相對老一代燃油車的優勢。

ModelY量產節點超預期,上市后有望成為比Model3更受歡迎車型。特斯拉19Q4財報披露,ModelY首批車型將于今年1季度在北美開始交付,超此前市場預期。上海工廠ModelY預計2021年開始交付。ModelY與Model3相同平臺打造,共享75%的零部件。續航里程來看暫時接受預定的ModelY版本續航里程480-540km,相比于Model3起售版本高近100km。相比之下ModelY車型定位中型SUV,車身尺寸比Model3大10%,更加符合中國市場消費者對SUV空間需求。后續ModelY國產后預計售價進一步下探,有望成為電動SUV中的爆款,期國產后穩定銷量有望超預Model3。

3.3、預計Model3/ModelY中國市場年需求空間為34/31萬

中國25-35萬與35-50萬在中國車市消費的占比近年來呈上升趨勢。當前國內汽車消費結構仍以15萬以下車型為主,2019年市場占有率60%+,各價格帶看,10萬以下占比在萎縮,10萬以上各價格帶占比在增長。

Model3所處的國內25-35萬價格帶車型銷量由2013年101萬增長到2019年154萬,市占率由2013年的6.6%擴張至2019年的7.7%,車型以合計B級轎車高配以及ABB的B級轎車和小型SUV為主。

ModelY所處的國內35-50萬價格帶車型銷量由2013年的18.4萬輛增長到2019年77萬輛,市占率由1.2%增長到3.9%,車型以ABB的B級SUVGLC/寶馬X3/奧迪Q5等為主,三款車型占據該價格帶市場半數以上市場份額。

參照美國市場情況,后續國產Model3和國產ModelY預計將分分別擴容25-35萬和35-50萬市場,同時擠占一部分ABBB級轎車和ABBB級SUV市場份額。當前國內25-35萬價格帶車型主要以奧迪A4/奔馳C/寶馬3系等豪華品牌入門車型主導,三款車型銷量市占率占該價格帶產品30%以上的市場份額。參照美國市場經驗,Model3上市后ABBB級轎車明顯受到擠壓,市場份額持續下行。國內市場Model3無論在起售價/牌照優勢/智能配置等方面均比ABB入門豪華轎車優勢突出,未來大概率會復制美國市場表現,在25-35萬價格帶內迅速放量。而后續國產ModelY預計會復制類似的過長。

對標美國市場情況,測算Model3/Y中國市場年銷量預計35萬/32萬輛。我們用美國Model3銷量與美國競品銷量比乘以中美豪華車競爭環境差異的調節系數,再乘以中國市場寶馬3系+奔馳C系+奧迪A4的銷量,得到國產M3潛在需求空間為35萬,同樣計算得到國產ModelY的潛在需求空間為32萬輛。主要基于:

1)國產Model3與國內主要競品的競爭類似于美國Model3與美國主要競品的競爭;

2)國產ModelY與國內主要競品的競爭類似于美國ModelY與美國主要競品的競爭;

灰度創始人:當Elon Musk或特斯拉披露BTC持有量時,推特將會輸掉:灰度創始人、前首席執行官Barry Silbert凌晨發推文稱,當Elon Musk或特斯拉披露比特幣持有量時,推特絕對會輸掉。[2021/1/10 15:47:01]

3)美國市場豪華車集中度以及ABB的市場勢力與中國市場豪華車集中度以及ABB的市場勢力存在差別,因此在做上述比較的時候進行考慮競爭環境的系數修正。

四、投資建議

4.1核心結論

中美市場比較:體量接近,偏好類似。我們多方面比較中美市場:1)體量與增速:中美是全球前二的市場,中國更大,增速更高;2)消費偏好:SUV以及轎車都是最主流車型,且高價格車型消費占比都在提升;3)市場格局:中國豪華車市場集中度更高;4)特斯拉:都具備本地生產能力,且中國渠道以及充電樁數量有望隨中國工廠投產大幅提升。整體而言,中美具備可比性,我們以特斯拉在美國市場2018/2019年的表現,結合兩個市場細分領域的差異,測算國產Model3/ModelY潛在需求。

特斯拉美國市場:Model3對市場的沖擊有新增和替代雙重效應,預計ModelY在美潛在年需求25萬輛。Model3對4-5萬市場的沖擊具備新增和替代效應:1)新增:美國4-5萬美金市場2017/2018年同比增速4.6%/7.9,剔除Model3同比增速4.5%/2.3%,我們測算Model3在2018年新增需求7.2萬輛;2)替代:Model3上市后,相關競品市占率在4-5萬美金市場市占率明顯下滑,我們測算model3在2018年的替代效應為6.5萬輛。我們預計ModelY對美國5-6萬美金市場的沖擊類似于Model3對4-5萬美金市場的影響,以4-5萬美金市場Model3與主要競品銷量比值為參考,測算ModelY在美年需求預計25萬輛

特斯拉中國市場:預計國產Model3和ModelY的潛在年需求為35/32萬輛。國產Model3以及國產ModleY定位的25-35萬人民幣和35-50萬人民幣市場近年來都處于擴容趨勢。我們預計2019-2020年國產Model3的放量以及2020-2021國產ModelY的放量將明顯提升兩個市場的總量增速,并對市場內原有競品形成部分替代。基于美國市場上Model3銷量是ABB競品的1.2倍,中國市場寶馬3系+奔馳C系+奧迪4系年銷43萬,寶馬X5+奔馳GLC+奧迪Q5年銷40萬,并考慮中美豪華市場ABB市場勢力的差異,我們預計國產Model3/ModelY年潛在需求分別為35/32萬

投資建議:預計國產特斯拉20/21年供需大放量,持續看好特斯拉產業鏈。我們認為隨著上海工廠,以及后續歐洲工廠的投產,以及國產Model3、后續ModelY、Semi、Cybertruck等的上市,特斯拉將進入為期3-4年的全球放量周期。針對中國市場:供給方面,我們預計2020年生產15萬以上Model3,2021年將生產30萬以上的Model3和ModelY;需求方面,基于中美詳細比較,預計未來國產Model3和ModelY年需求空間達34/31萬。我們判斷國產特斯拉20/21年將處于需求大于供給狀態,特斯拉產銷有望超預期。看好特斯拉產業鏈相關公司,推薦拓普集團、均勝電子、華域汽車、三花智控、岱美股份,旭升股份,建議關注凌云股份。

4.2推薦標的

1)拓普集團:站在第三輪飛躍的起點

短期看,公司業績反轉向上,逐季回暖。隨著主要客戶的產銷同比回暖,公司19Q3/19Q4利潤同比增速為-30%,+16%,相對19Q2的-60%顯著好轉。預計后續隨著特斯拉國產供貨放量,20Q1/20Q2利潤增速預計進一步同比向上。

中期看,突破特斯拉大客戶,公司有望迎來第三次飛躍。公司歷史上先后通過在通用、吉利的深度耕耘實現了兩次飛躍發展,當前進入國產特斯拉配套,在未來三年有望進入第三輪大發展。考慮海外Model3有望進一步上量,國產Model3當前已經投產、海外ModelY以及國產ModelY2020年有望投產,我們預計特斯拉20/21年將給公司帶來增量收入11億/24億左右,增量利潤貢獻1.5億/3.1億。

長期看,公司業務綜合性布局汽車內飾、底盤、汽車電子,未來有望成為綜合性汽車零部件集團。公司從減震降噪件起家,逐步拓展內飾品類,并在底盤輕量化祛取得突破,同時積極布局汽車電子,是汽車零部件中少數品類拓展獲得成功的公司。公司當前大規模的產能產品布局已經完成,后續靜待花開,考慮公司的業務布局以及管理層的戰略決策和執行能力,公司未來有望發展成為綜合性汽車零部件集團公司。

進擊的拓普,站在第三輪飛躍的起點,維持“審慎增持”評級。19年是業績底,中期跟隨特斯拉全球放量而成長,長期成長為汽車零部件綜合集團,我們預計公司2019-2021年的歸母凈利為5.08/7.11/9.35億,維持“審慎增持”評級。

風險提示:新項目量產及盈利能力不及預期,新客戶拓展不及預期。

2)均勝電子:安全業務新獲國產特斯拉15億訂單,新能源汽車業務開展順利

公司新獲特斯拉訂單15億元,特斯拉累計訂單額達到75億元,未來3-5年逐步量產。公司公告近日臨港均勝安全新獲得國產特斯拉汽車安全相關訂單15億元,將于2020年開始逐步供貨。除此之外,公司汽車安全事業部此前已向特斯拉全系列車型配套全套被動安全系統和滿足最新碰撞法規要求的前發動機罩舉升器,疊加近期新訂單,均勝安全總計獲得訂單約60億人民幣。另外,公司汽車電子事業部亦為特斯拉全球配套HMI控制器及相關傳感器等產品,訂單總金額約15億元。截止目前,公司總共獲得特斯拉訂單金額為75億元,將在未來3-5年逐步量產。

新能源汽車業務發展順利,新能源電池管理和充放電系統業務訂單總金額150億元。公司在新能源汽車領域的相關產品包括電池管理系統、無線充電和高壓快充模塊、48V電池管理系統、車載充電器、DC/DC轉換器、隨車充電樁和PDU配電箱等產品,客戶包括奔馳、寶馬、保時捷、大眾等國內外各大整車品牌。目前公司新能源電池管理和充放電系統業務相關訂單總金額約150億元人民幣,將在未來3~5年內逐步量產。

均勝安全整合穩步推進,汽車電子與新能源業務訂單飽滿,維持“審慎增持”評級。公司在特斯拉獲得安全以及電子類訂單,將受益于特斯拉全球放量。公司2018年收購均勝安全后,整合穩步推進,根據新業務訂單的承接節奏以及工廠和業務整合進程,我們預計均勝安全的新訂單在2020H2陸續量產,另外公司新能源業務以及汽車電子業務在手訂單飽滿,后續有望持續放量,公司收入以及利潤增長有望在2020H2迎來拐點。我們預計公司2019-2021年公司歸母凈利潤分別為10.8/13.2/17.0億,維持“審慎增持”評級。

風險提示:全球車市景氣度下降,均勝安全整合進度低于預期,商譽減值風險;

3)華域汽車:汽車零配件核心資產,估值盈利有望向上雙擊

乘用車零部件旗艦,行業弱勢中表現出超強穩定性。19H1乘用車行業產銷同比下滑16%/14%,公司收入同比下滑14%,扣非凈利同比下滑15.9%,綜合毛利率在延鋒業務結構改善和華域視覺毛利率提升的幫助下不降反升,在弱勢中表現出盈利的超強穩定性,同時19Q3同比降幅進一步收窄。

業務新訂單充足,特斯拉后續潛在挖掘空間大。19H1公司新獲寶馬X5、奔馳206等平臺全套內飾全球業務定點、華域視覺、博世華域轉向分別獲得廣豐緊湊型SUV前后車燈、廣本雅閣車型轉向系統等業務定點,賽科利、延鋒安道拓、延鋒彼歐分別獲得特斯拉上海國產車型電池盒及車身分拼總成件,側圍、后蓋模具,座椅整椅,保險杠等業務定點。后續隨著特斯拉國產化率進一步提升,公司有望拿到更多訂單。

收入盈利穩定性強,公司電動智能布局市場領先,有望迎來盈利和估值向上雙擊。公司電動化以及智能化的布局行業領先,從國際視角比較看,公司當前對應20年11XPE低估。長期視角看,我們認為華域業務布局全球化,與國際零部件巨頭同臺競技,且備考比國際市場增長更快的中國市場,其長期合理估值中樞至少應貼近國際巨頭。我們看好公司長期發展,預計公司2019-2021年歸母凈利潤分別為68.7億/74.8億/81.8億,維持“審慎增持”評級。

風險提示:行業復蘇不及預期;公司盈利增長不及預期;

4)三花智控:家電+汽車雙向推進,新能源相關業務成長空間廣闊

新能源熱管理龍頭,產品具備國際競爭力。公司是全球制冷空調電器零部件領軍企業,電子膨脹閥、微通道等產品市占率全球領先。同時通過收購三花汽零切入新能源汽車熱管理領域,在新能源汽車熱管理領域產品由零部件逐步向組件、子系統發展,客戶涵蓋法雷奧、馬勒、大眾、特斯拉、奔馳、寶馬、沃爾沃、通用、吉利、比亞迪、上汽等國內外主流車企,具備國際競爭優勢。

面向全球新能源汽車市場供貨,訂單持續突破,未來高增長可期。公司持續獲得大眾、戴姆勒、特斯拉等海外優質大客戶訂單,進軍全球新能源汽車配套體系。后續歐洲碳排放法案21年開始執行,預計明年開始歐洲新能源市場將迎來爆發期。三花汽零目前已進入主流歐洲大型汽車廠商的新能源汽車平臺供貨體系,預計后續伴隨客戶車型放量,三花汽零相關新能源熱管理業務將迎來高速增長期。

家電+汽車雙向推進,新能源相關業務成長空間廣闊,維持“審慎增持”評級。公司空調業務發展穩健,后續隨能效要求提升,公司高價值的電子膨脹閥使用率提升,公司家電業務增長有望超越空調行業銷售增長。新能源汽車業務客戶與訂單持續突破,未來伴隨新能源乘用車行業全球放量,新能源相關業務成長空間廣闊,未來將受益于國內外汽車電動化的大趨勢。公司深入主流車企配套體系,在手訂單支撐未來三花汽零新能源熱管理業務持續高增長。我們看好公司長期發展趨勢,預計2019-2021年歸母凈利為14.1/15.6/17.9億,維持“審慎增持”評級。

風險提示:空調行業銷售不及預期,公司新能源熱管理項目量產不及預期

5)岱美股份:隱形冠軍,浴火重生,全面起航

全球遮陽板隱形冠軍,品類擴張打開5-10倍空間,逐步進入訂單收獲期。遮陽板全球市占率34%,海外收入占比80%,現金流穩定提升,目前公司為全系特斯拉車型獨家供應遮陽板產品,有望伴隨特斯拉實現快速放量。頭枕、扶手、頂棚等軟內飾品類持續擴張,逐步進入客戶與訂單收獲期,單車ASP處于持續提升通道。我們認為公司在遮陽板領域的成功有望在新品類中實現成功復制。

產能轉移完美應對中美貿易戰,全球化戰略再出發。通過將遮陽板(18Q4)+頭枕(19Q3)后段組裝工序轉移至墨,合理規避關稅風險。我們估計本部承擔關稅由18Q4的2500萬元降低至19H1約800萬元。僅用3個月完成產能轉移也驗證了公司強大的管理能力,高效的決策力與執行力。同時公司積極探索不同產品在不同地區的生產及供貨模式,優化梳理配套體系,繼續推動降本增效;另一方面也堅定了公司在北美地區新設產能承接新訂單的國際化產能布局,為遠期儲備產品及現有產品的全球布局打下戰略基礎。

隱形冠軍,浴火重生,全面起航,維持“審慎增持”評級。真金不怕火煉,貿易戰讓岱美的價值發現之旅更加可貴,海外戰略帶動公司各個產品全球化布局。我們認為公司遮陽板隱形冠軍的成功能夠在頭枕、扶手等新產品中不斷復制。公司短期訂單飽滿,業績將于19H2-20年進入快速釋放周期,長期有望成為全球內飾零部件巨頭。預計公司2019-2021年歸母利潤分別6.3/7.8/9.3億元,維持“審慎增持”評級。

……

如需報告請登錄

說到阿聯酋我們會想起什么?迪拜?紙醉金迷?購物天堂?但別忘了,阿聯酋的全名是「阿拉伯聯合酋長國」,迪拜只是它的七個酋長國之一迪拜酋長國的首都,其他還有六個國家.

1900/1/1 0:00:00因懷疑人民幣上可能沾染“新冠肺炎病”,近日江蘇無錫江陰市的李阿姨居然把現金放進微波爐中加熱消,3000多元人民幣被烤得面目全非.

1900/1/1 0:00:00俗話說‘錢乃萬惡之源 說到錢就要說到金融,金融向來是一個高深莫測的領域,各種專業詞匯專業術語,讓非專業的人很難涉足其中,但今天我們那些非常專業的金融知識.

1900/1/1 0:00:00星鏈 SpaceX有意分拆星鏈業務并尋求IPO埃隆-馬斯克旗下的太空探索技術公司計劃分拆其星鏈業務,并進行首次公開募股.

1900/1/1 0:00:002019年最重要的區塊鏈新項目之一HederaHashgraph再次陷入困境。節點已經在沒有任何警告的情況下關閉,這表明網絡可能比之前想象的更加集中化.

1900/1/1 0:00:00密碼貨幣是全新的貨幣形態,它能克服現行法幣體系的通貨膨脹、中介成本和匯兌成本等缺陷,為互聯網經濟提供內生價值循環系統,成為全球市場通用的貨幣.

1900/1/1 0:00:00