BTC/HKD+3.46%

BTC/HKD+3.46% ETH/HKD+3.51%

ETH/HKD+3.51% LTC/HKD+5.89%

LTC/HKD+5.89% ADA/HKD+5.12%

ADA/HKD+5.12% SOL/HKD+1.96%

SOL/HKD+1.96% XRP/HKD+3.44%

XRP/HKD+3.44%12022拐點之年,長短周期共振啟動

1.1庫存周期下民生汽車投資時鐘的構建

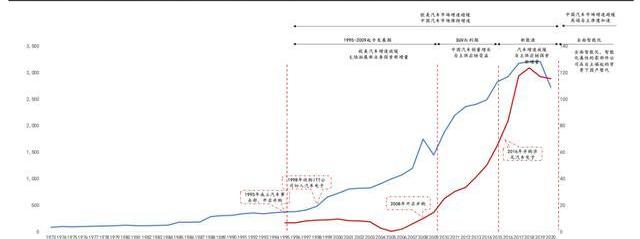

汽車行業銷量增速呈周期波動為耐用消費品的內生屬性。市場一般定義汽車為早周期行業,并把汽車板塊作為經濟復蘇期率先觸底反彈的配置品種。耐用消費品的長壽命帶來其保有量曲線呈階梯式變化,這決定了其銷量增速周期波動與生俱來。

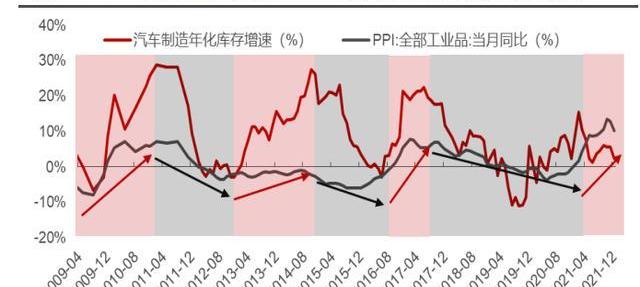

料來源:CEIC,民生證券研究院資料來源:Wind,民生證券研究院汽車庫存周期可以和美林時鐘相對應。和美林時鐘對應,庫存周期可劃分為四個階段:被動去庫、主動補庫、被動補庫和主動去庫。2000年以來,我國經歷了6輪完整的工業周期,當下正處于第七輪工業周期的補庫階段。

美林時鐘鈍化的背景下,汽車投資時鐘有望承接。美林時鐘的意義在于利用增長和通脹的不同組合建立了一套“時區”觀,在不同的“時區”有不同的資產配置模式,但近年來表征增長的指標出現“鈍化”。汽車行業是增長維度顆粒度更細的中觀指標,有望承接美林時鐘對經濟時區實現更精細化的描述。

民生汽車投資時鐘的構建可劃分為景氣周期的“春夏秋冬”。類比庫存周期框架,我們用汽車行業年化銷量增速和庫存增速構建民生汽車投資時鐘,并定義被動去庫為行業“春季”;主動補庫為行業“夏季”;被動補庫為行業“秋季”,主動去庫為行業“冬季”。汽車時鐘的意義在于令我們清晰地描述行業的周期位置,進而對不同“時區”采取相應的投資策略。

民生汽車投資時鐘各個環節對應特定的投資策略。復蘇期為40個月左右周期級別下汽車板塊確定的估值提升階段,歷史上幾輪周期板塊估值都發生確定性修復,帶來汽車板塊性配置機會;過熱期汽車板塊投資機會主要由業績驅動,超額收益同樣較為確定;滯脹期主要是補漲滯漲階段,超額收益具有不確定性;衰退期行業景氣度持續下行,主要是防范利潤端不及預期風險,以及行業下行期流動性寬松帶來的估值端潛在上行風險。汽車時鐘系列報告對板塊超額收益有較強的預測性。

1.2歷史上汽車周期帶來的啟示

2012年以來的朱格拉周期內三輪汽車周期各不相同。第一庫存周期春夏秋冬“四季分明”;第二庫存周期“夏短冬長”;第三輪庫存周期“春長夏短”,預計“秋長冬短”。

第二庫存周期夏季偏短:新舊動能的“空檔期”導致朱格拉周期和庫存周期錯配。2012年以來的朱格拉周期由SUV的快速普及驅動,2017年SUV銷量見頂,而新一輪朱格拉周期還處于醞釀期,新舊動能的“空檔期”下,產能周期與庫存周期錯配,導致第二庫存周期成長性缺失,夏季偏短。

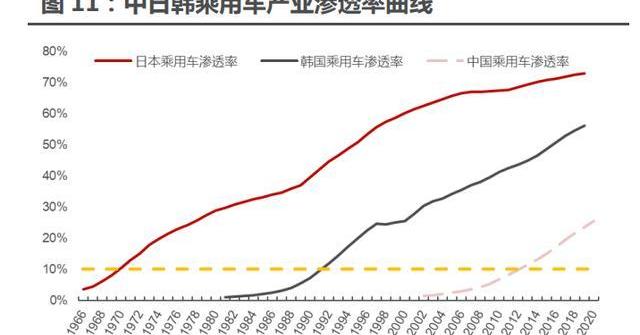

第二庫存周期冬季漫漫:滲透率接近日韓可比歷史階段,潛在需求增速中樞回歸導致該周期冬季漫漫。亞洲主流汽車市場均經歷兩輪朱格拉周期,滲透率接近30%隨后進入成熟期。結合日韓的歷史可比區間,中國汽車復合增速中樞由2017年的9%切換到2-3%,由此導致第二庫存周期中冬季漫漫。

1.3本輪汽車周期的主要特征

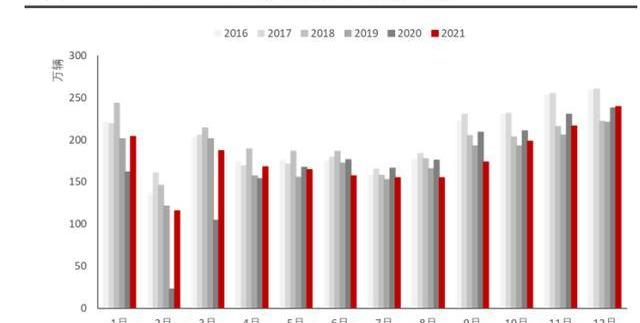

第三庫存周期春季漫長:疫情導致行業本輪復蘇過程曲折反復。乘用車行業于2019年9月確認本輪周期復蘇,2020年2月開始受到疫情影響復蘇夭折。隨著疫情的控制,2020年7月行業確認二次復蘇,疫情導致本輪行業復蘇過程曲折反復,春季漫長。

第三庫存周期夏季偏短:朱格拉周期和庫存周期持續錯配。2000年至今,中國汽車經歷了兩輪朱格拉周期,2012年以來的產能周期驅動力為SUV的快速普及。2021年電動車滲透率首次突破10%,新一輪產能周期處于啟動的臨界點,朱格拉周期和產能周期持續錯配導致第三庫存周期夏季偏短。

第三庫存周期預計秋長冬短。缺芯背景下,秋季補庫被拉長,冬季去庫縮短。缺芯影響下,我們對2021年全年的乘用車增速預估,由年初的10%下調至當前的5.7%。廠商補庫節奏被缺芯打亂,庫存持續處于低位,秋季補庫時間被拉長,同時庫存處于較低水平也將導致冬季去庫時間縮短。

樂觀及中性假設下,預計2022H2汽車行業開啟新一輪庫存周期復蘇。悲觀假設下預計2023年汽車行業有望開啟新一輪復蘇。

預計PPI下行將加速汽車行業進入被動去庫周期。汽車行業庫存周期具有領先性,歷史三輪汽車周期來看,PPI的上行均加速了汽車被動補庫周期的開啟,PPI的下行均加速了汽車被動去庫周期的開始。依據Wind一致預期,預計2022年PPI下行將加速汽車行業進入去庫周期。去庫包括冬季和春季,其中春季是行業復蘇的起點,該階段的特征是行業估值修復帶來確定性的超額收益。

1.4供應鏈升級重構開啟汽車行業黃金十年

需求端:以電動車為載體的智能網聯技術成為新一輪朱格拉周期的重要抓手。類似2011年SUV滲透率至10%左右后驅動汽車行業第二產能周期開啟,預計2022年電動車滲透率將到20%左右,以電動車為載體的智能網聯技術成為行業本輪朱格拉周期的重要抓手,需求驅動開啟行業第三產能周期。汽車作為制造業,進入從傳統車向智能電動車升級的階段,新一輪朱格拉周期的主要驅動力在于供應鏈的重構升級。

供給端:“去庫存”升級為“去產能”,供給端收縮充分。庫存周期和朱格拉周期錯配,“新舊動能”切換的空窗期下行業固定資產投資難開啟,汽車行業在過去一輪去庫周期中“去庫存”升級為“去產能”,上一輪產能周期下固定資產總額收縮,供需結構進一步優化。

供給端:主流車企新增資本開支已完成向“新動能”的切換。主流車企均已布局純電平臺及全新電子電氣平臺發架構,在電動車和智能化兩個維度開啟資本開支,迎接行業新一輪產能周期。

基于朱格拉周期視角零部件板塊有望開啟十年長牛。預計2022年行業開啟新一輪朱格拉周期,零部件的重構升級為主要驅動力,且目前零部件板塊持續低配,樂觀及中性假設下2022H2零部件板塊有望迎來十年長牛。

2自主品牌全面崛起,電動智能黃金十年已來

2.1回顧:新能源邁入加速普及期,自主品牌搶占“先手”

2.1.1電動化助力自主品牌上攻,重塑整車廠競爭格局

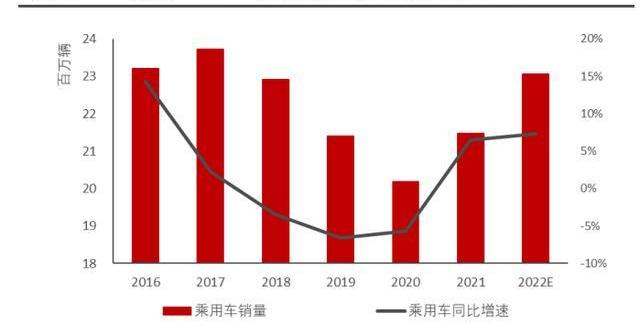

2021年市場逐步回暖,乘用車銷量同比轉正。乘用車市場經歷三年連續下滑,于2021年開始逐步回暖。盡管受原材料漲價及芯片短缺制約,2021年全年乘用車整體銷量仍達到2148.2萬輛,同比增長+6.5%,結束了2018年以來連續三年的下降局面。

本田等100多家公司將使用區塊鏈建立電動汽車電力系統:本田、美國通用汽車(GM)、美國IBM等100多家企業和組織加盟的國際團體將在電動汽車(EV)和建筑物等方面建立能夠靈活使用的電力系統。該項目利用數據難以篡改的區塊鏈技術。(日經新聞)[2020/10/7]

分價格:自主高端化全面推進,品牌溢價持續提升,20萬以上乘用車市場自主品牌市占率有望加速上行。上一輪朱格拉周期中,自主品牌積極布局SUV帶動其產品價格上行,最終令10-20萬乘用車細分價格帶銷量占比提升,當前20-30萬元乘用車市場自主品牌市占率接近其2014年在10-20萬的水平。新一輪朱格拉周期中,自主品牌率先加速電動智能化布局,有望在20萬元以上市場加速復刻過去5年10-20萬元乘用車市場市占率曲線提升路徑。2021年30萬元以上高端乘用車市場中,自主品牌市占率突破10%,進入加速普及期。電動智能化有望驅動自主品牌均價持續上攻,帶動自主品牌市占率趨勢上行。

分系別:自主品牌產品力及競爭意愿持續提升,其增長為2021年乘用車市場最重要的增量來源。以長安、吉利、長城、比亞迪為代表的自主車企產品力和競爭意愿持續提升,2021年自主乘用車份額達45%,較去年+6pct。在特斯拉放量帶動下,美系市占率略有提升,全年美系對乘用車增速貢獻1.1%;日系、德系受芯片和電動化轉型較慢影響,表現欠佳。自主品牌成為乘用車市場最重要的增量市場。

分車型/品牌:電動化助力自主打造熱銷車型,重塑整車廠競爭格局。軒逸/朗逸/卡羅拉等熱銷燃油車型以絕對競爭優勢常年“霸占”乘用車銷量榜單,而電動化趨勢提速助力自主打造熱銷車型,通用五菱推出的宏光miniEV以43萬的年銷量位居2021年乘用車累計銷量TOP2。吉利、長安沖進2021年乘用車銷量TOP5,主流自主品牌市占率均有提升,電動化有望重塑整車廠競爭格局。

2.1.2電動車滲透率突破10%關鍵位置,“供給驅動”特征明顯

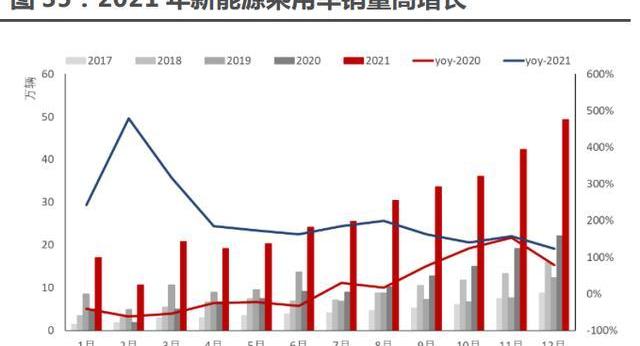

2021年新能源乘用車高增長,滲透率突破10%關鍵位置。2021年新能源乘用高增長,累積銷售333.4萬輛,同比+167.5%,滲透率達到15.6%,突破10%的關鍵位置,預計進入加速普及期。12月新能源乘用車以49.8萬輛再創單月銷量新高,同比+120.6%/環比+10.3%。

新能源市場特征:供給端驅動特征明顯,“啞鈴”型結構。2021年新能源乘用車增速約167%,其中次新車、新車增速分別為87%、61%,供給端驅動市場快速增長特征明顯。2021年通用五菱EV帶動低端市場電動車滲透率快速提升;蔚小理、特斯拉為代表的新勢力以及傳統車企高端品牌紛紛發力帶動15萬以上中高端電動車滲透率提升,電動車滲透率分價格帶呈現低端和中高端市場“啞鈴”型結構分布。

分系別:自主強勢領跑新能源,自主&合資表現持續分化。比亞迪、長城等自主品牌積極響應電動化趨勢,先發布局電動車。2021年自主品牌以252萬輛的新能源乘用車銷量、30%的滲透率領跑新能源”賽道”,與合資表現持續分化,搶占“先手”。

分車型/品牌:特斯拉及自主品牌領跑電動車”賽道”。得益于本土市場的先發優勢,自主品牌新老勢力憑借靈活的供應鏈體系及對消費需求的快速響應,打造出五菱宏光miniEV、秦PlusDM-i、理想ONE、AionS等多款熱銷車型。分廠商看,比亞迪憑借DM-i/p混動超高性價比穩居新能源銷量第一。2021年電動車車型/品牌銷量前十中,除特斯拉外均為自主品牌。

2.2展望:自主品牌加速上攻,電動智能黃金時代開啟

2.2.1芯片回補為核心驅動力,新能源市場“供給驅動”特征依舊

預計乘用車行業2022年增速約7%,芯片供給恢復導致渠道庫存回補為核心驅動力。樂觀假設下,我們預計2022年乘用車銷量增速約為7.3%,其中自主品牌貢獻主要增量;按驅動因子拆分,2022年芯片回補帶動國內乘用車增速為5.2%;需求中樞驅動行業增長3.0%,去庫周期驅動行業下滑0.9%。樂觀假設下,預計汽車行業將于2022H2進入“春季”復蘇期,乘用車板塊迎來估值修復的配置性機會。

預計2022年新能源乘用車520萬輛,同比增速56%,滲透率22%。我們預計2022年新能源乘用車需求進入加速普及期,銷量有望沖刺520萬輛,增速達56%,滲透率約22%。

2022年新能源乘用車供給端驅動依舊。2022年新能源乘用車供給端驅動特征依舊,新能源新車數量創新高。次新車放量、新車型上市依然為2022年新能源乘用車增長的主要動能。按驅動因子拆分,新車上市、次新車放量及存量車型進一步放量帶動新能源乘用車銷量增速約25%、24%和7%。

新能源乘用車競爭格局進一步向自主品牌集中。自主品牌積極擁抱電動智能化轉型,產能提升&智能科技升級是其在未來競爭中勝出的關鍵。比亞迪、長城、長安、吉利、廣汽等自主品牌利用模塊化平臺進入產品強周期,并通過混動、純電雙線并行發力新能源市場。預計2022年新能源乘用車市場競爭格局進一步向自主品牌集中。

2.2.2混動車型加速落地,PHEV需求有望加速普及

自主布局混動系統加速車型落地,預計2022年PHEV銷量有望沖刺100萬輛。隨著電池能量密度提升以及比亞迪DM-i等混動平臺降本增效,PHEV強動力/高續航/低油耗的優勢凸顯,消費者認可度提升。2021年PHEV銷量達到60萬輛,累積同比增速超143%。2022年自主車企基于混動平臺打造的優質車型密集上市,新車型放量推動混動市場快速拓展,預計2022年PHEV銷量有望沖刺100萬輛,開始加速普及。

2.2.3自主品牌向上突破,四倍加速度撬動零部件萬億市值增量

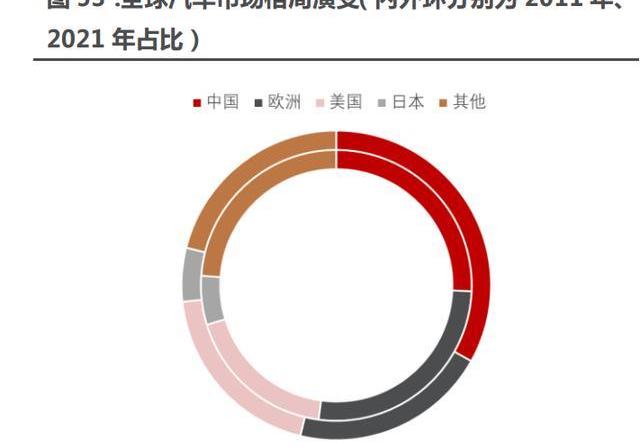

中國和歐洲電動化行業轉型全球領先。2011年以來汽車朱格拉周期中,中國已成為全球最大的汽車市場。與此同時,中國和歐洲于2021年電動車滲透率加速提升,突破10%關鍵位置,并于2022年開始加速普及,電動化轉型過程中擁有先發優勢,電動化紅利中擁有更強的β屬性。

中國和美國電動化企業轉型全球領先。在行業電動化轉型的過程中,中國和美國電動化龍頭企業轉型意愿最強,特斯拉與比亞迪汽車新能源滲透率較高,領先行業完成電動化轉型。2021年比亞迪新能源占比近80%,同比增加38pct;而歐洲龍頭企業大眾轉型較為緩慢,其新能源銷量占比不足10%。中國和美國企業在電動化紅利中擁有更強的α屬性。

動態 | 眾泰汽車與攜程戰略簽約,攜程將基于區塊鏈等技術為出行提供更多服務數據:金色財經報道,日前,眾泰汽車與攜程出行平臺戰略簽約,在合作模式中,攜程基于移動互聯網、智能車聯網、區塊鏈、人工智能、云計算等核心技術,為出行提供更多的服務數據,提高出行便利。眾泰汽車則將圍繞消費者的不同用車場景,打造定制化車型,進一步提升用戶的滿意度。[2019/11/2]

中國市場電動化轉型α與β雙強共振,自主車企在電動化前半場占盡先機,并有望在智能化后半場持續領先。電動化的前半場,智能化的后半場,自主品牌在中國市場電動化轉型α和β雙強共振過程中占盡先手,并有望于智能化的后半場通過產業鏈的升級重構,持續保持領先。

電動化加速普及,智能化浪潮開啟,未來十年自主銷量有望翻倍。目前10萬以下乘用車市場自主品牌市占率已占據絕對優勢,成本及規模化優勢有望令該價格區間自主市占率持續領先;在電動智能化紅利的帶動下,自主乘用車有望在10-20萬價格區間市場沖擊傳統強勢合資品牌;當前20-30萬元乘用車市場自主品牌市占率接近其2014年在10-20萬市場的表現,有望復刻過去5年10-20萬元市場自主市占率曲線提升路徑;30萬元以上高端市場中,自主品牌市占率突破10%,市場有望加速突破。預計到2030年,自主品牌在乘用車市占率有望由目前約45%提升至65%,自主品牌銷量有望翻倍式增長。

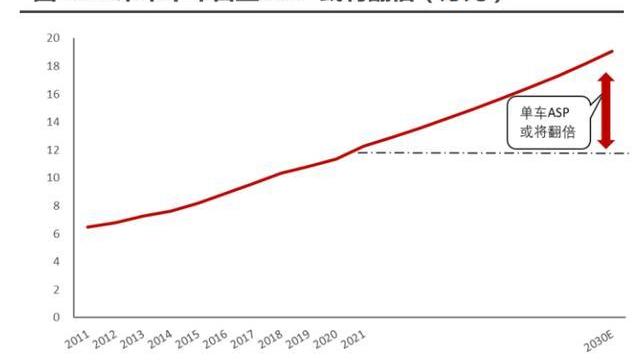

電動智能化帶來自主品牌高端化新契機,未來十年ASP有望翻倍式增長。電動智能化的浪潮中,現階段市場供給驅動特征明顯,自主車企占盡先手,紛紛推出高端品牌搶占藍海市場,品牌高端化有望帶動自主品牌的ASP于未來十年倍增。

自主品牌量價齊升,四倍加速度撬動零部件板塊萬億市值增量。自主品牌未來十年有望銷量及ASP均實現翻倍式增長,量價齊升將為自主品牌供應鏈帶來四倍加速度驅動的龐大市場空間。我們預計2030年自主品牌市占率接近65%,ASP約20萬元。我們核心假設:1、乘用車每年2%-3%的復合增速;2、零部件板塊10%凈利率;3、零部件板塊PE估值中樞為20-30。因此在30倍PE的樂觀假設下,2030年有望撬動零部件板塊萬億級別市值增量,自主品牌有望拉動4.1-8.3萬億元的零部件市值空間。

2.3“新實力”與“新勢力”齊發力,自主品牌全面崛起

2.3.1傳統車企加速技術迭代和機制變革,“新實力”積極轉型

比亞迪:混動車型強勢登場、純電技術持續升級,2022新能源龍頭地位難撼動。BNA架構下的DM混動技術與純電E平臺技術賦能產品核心競爭力,據公司披露,2022年比亞迪將基于BNA架構推出漢DM-i/宋ProDM-i/元PlusEV/海豹/驅逐艦05等多款車型。我們預計比亞迪2022年新能源乘用車銷量有望突破100萬輛,新能源乘用車市占率第一。

長城汽車:“檸檬”+“咖啡”科技賦,多品牌戰略助力品牌溢價加速向上。“檸檬+坦克”模塊化平臺、“檸檬DHT”、“咖啡智能2.0”等技術賦能長城五大品牌,加速產品迭代升級;核心零部件自研打造核心競爭力,蜂巢能源自研短刀電池將助力長城打開純電市場;長城聚焦細分市場,2022年將推出芭蕾貓/坦克500/哈弗神獸等多款新車型完善產品矩陣,品牌溢價能力持續強化。我們預計2022年長城汽車新能源乘用車銷量有望達34萬輛,領跑電動智能化。

廣汽:“傳祺”&“埃安”雙子星閃耀,混改全面賦能。傳祺:全新產品+GPMA模塊化平臺+混動技術+大總監制度多點發力,廣汽傳祺銷量拐點來臨。埃安:EV技術+電池、電驅產業鏈自主可控+混改打造核心競爭力,埃安估值有望提振。2022年傳祺混動+埃安純電強產品迭代出新,我們預計其銷量有望沖刺60萬輛。

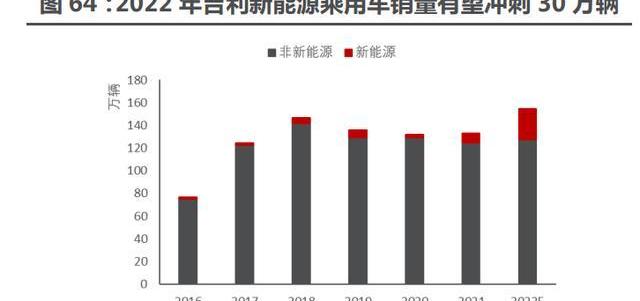

吉利汽車:4.0架構化造車時代全面開啟,“星領氪”熱銷可期。吉利-幾何-領克-極氪品牌等級序列形成,吉利汽車中高端市場發展路徑清晰;基于PMA純電平臺改造的SEA浩瀚架構+新一代雷神混動系統助力“兩個藍色吉利行動計劃”,推動吉利智能電動化轉型;吉利4.0架構化造車時代全面開啟,我們預計其2022年新能源乘用車銷量有望沖刺30萬輛。

長安汽車:CHN+SDA+方舟的三大平臺架構助力電動智能化破局。EPA純電車型C385+CHN純電車型阿維塔11+搭載IDD混動系統的UNI-KPHEV陸續上市,助推長安電動化轉型。2022年長安新能源乘用車銷量有望突破18萬輛。未來五年公司將基于智能電動汽車平臺CHN+SDA+方舟的三大平臺架構體系陸續推出26款全新智能電動汽車,新能源車型規劃誠意十足,加速長安電動智能化轉型。

上汽“銀河全棧3.0”押寶電動智能化,自主開啟新紀元。上汽“銀河全棧3.0”戰略:自研三電系統三步走,于2022年達到E2階段,開啟電動平臺化生產;智能化方面發布自研R-tech高能智慧體,最早將于2022年底搭載在R汽車第三款車型ES33上,我們預計2023年搭載銀河3.0技術車型量產,2024年實現L4+自動駕駛水平。上汽全棧自研自動駕駛技術“降維打擊”加速轉型,圍繞電動智能化打造智己探索高端市場。我們預計2022年上汽集團新能源銷量有望超80萬輛。

2.3.2新勢力產能加快釋放,下沉市場提升市場份額

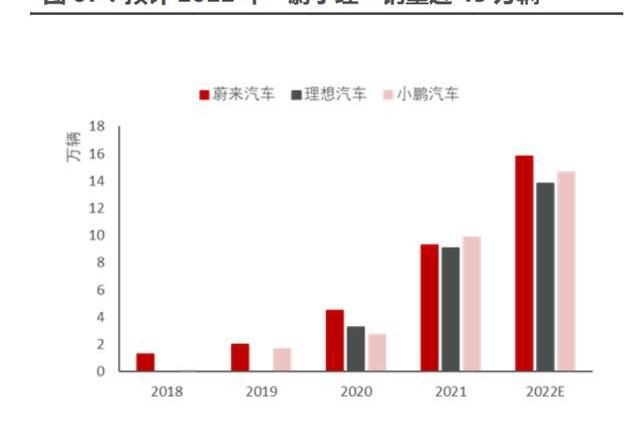

“蔚小理”產能釋放提高交付量,2022年銷量有望達45萬輛。圍繞產能規車型數量兩大限制市場規模擴張的主要問題,小鵬加快三大自建工廠建設,2021年推出P5/G3i,12月銷量超1.6萬輛,蟬聯新勢力第一;蔚來進一步升級合肥工廠,2021年發布ET7/ET5兩款車型,搭載NAD并下沉市場拓展市場份額;理想ONE2021年12月單月銷量再創新高,達1.4萬輛,打造大單品的能力進一步得到驗證。隨著新勢力產能擴張、產品矩陣逐步完善,我們預計“蔚小理”2022年銷量有望達45萬輛。

3供應鏈升級重構長牛開啟,掘金萬億市值增量

3.1智能化加速賦能自主供應鏈崛起,萬億市值增量打開

3.1.1電動化開啟新周期前半場,智能化加速后半場

智能化成為新一輪朱格拉周期核心抓手,汽車深度智能化推動自主溢價持續提升。智能駕駛技術發展至今,已經歷了較長時期的市場驗證與技術迭代,智能駕駛技術已日趨成熟。當前智能駕駛正由L2向L3階段轉型跨越,其制約L3級別自動駕駛功能實現的主要因素也在不斷被弱化,芯片算力在摩爾定律下的不斷提升、激光雷達成本持續下探以及車規級產品的量產都將進一步推動L3級別自動駕駛汽車的快速大規模商業化落地。同時科技企業入局、新勢力造車企業加速、傳統企業升級將成為汽車產業鏈上長期保持的常態化。科技公司、傳統車企、新勢力車企與零部件企業多方共振,推動智能駕駛邁向新高度。

區塊鏈汽車保險在香港試點:香港保險業協會是一家金融行業的自我監管機構,它正在為該市的汽車保險開發一個區塊鏈驅動的平臺。財經事務及庫務局局長劉怡翔在出席香港金融協會年會的致辭時表示,深信區塊鏈技術將在推動香港保險業發展方面發揮關鍵作用。[2018/4/13]

中國乘用車第三輪朱格拉周期即將啟動,以電動車為載體的智能網聯技術有為新動能周期下的重要抓手,電動車滲透率已突破10%的關鍵位置,開啟了新周期的前半場,智能化有望加速新周期的后半場賦能自主品牌全面崛起。

3.1.2自主品牌全面崛起,中國需要自己的“大陸”和“博世”

電動化的前半場造就了動力環節全球龍頭,智能化的后半場需要更多自主可控的中國龍頭供應商。新周期開啟前,海外車企憑借其多年的技術積淀競爭能力顯著強于自主品牌,這離不開國際化大型的Tier1供應鏈伴隨其全球化擴張。電動化的前半場,乘用車動力環節長年被外資供應商接近壟斷配套的格局被打破,中國電池企業寧德時代成為全球化龍頭。我們預計智能化的后半場,隨著自主品牌全面崛起,更多本土化全球公司有望出現。底盤作為汽車的核心總成件,除動力環節外的制動、懸掛等核心環節有望實現進口替代,中國自主品牌的全面崛起需要一批常年聚焦核心”賽道”的中國企業壯大國內供應鏈,中國需要自己的“大陸”和“博世”。

3.1.3智能化屬性的零部件企業將是下輪周期價值發掘新高地

智能化賦能自主品牌,具備智能化屬性的自主供應鏈將成為下輪周期內價值挖掘的新高地。自主高端化核心驅動因子是智能化升級,樂觀假設下我們預測至2030年,在自主品牌ASP提升與自主品牌市占率提升的拉動下,智能化升級帶來零部件市值增量達到6.71萬億。具備智能化屬性的零部件企業將成為新一輪行業周期內價值發現的新高地。

3.2產業鏈升級重構,智能化迎5000億市場空間

3.2.1政策先行,智能駕駛有序推進

工信部明確智能駕駛等級,助力智能駕駛有序推進。目前全球公認的汽車自動駕駛技術分級標準主要有兩個,分別是由美國高速公路安全管理局和國際自動機工程師學會提出。中國于2020年參考SAE的0-5級的分級框架發布了中國版《汽車駕駛自動化分級》,并結合中國當前實際情況進行了部分調整,大體上也將自動駕駛分為0-5級。

趨勢明朗,硬件先行,軟件支撐將成為汽車產業長期以來保持的常態化。新的技術的出現將會帶來新的機遇,未來具有自動駕駛功能的智能汽車主要遵循硬件優先發展,軟件算法逐步升級的方式,并結合5G/V2X,最終實現車輛的無人駕駛。

產業政策不斷加碼,助推智能網聯落地。2020年2月,國家發展改革委員會等11部委聯合印發了《智能汽車創新發展戰略》,提出了2025年實現有條件智能駕駛汽車的規模化生產的愿景。2020年3月9日,工信部在官網公示《汽車駕駛自動化分級》推薦性國家標準報批稿,該標準規定了汽車駕駛自動化系統的分級原則和技術要求,為智能網聯汽車發展提供支撐。2020年11月,由北京市人民政府、工業和信息化部、部、交通運輸部、中國科學技術協會共同主辦的2020世界智能網聯汽車大會在北京開幕。開幕式期間,清華大學教授、國家智能網聯汽車創新中心首席科學家在會上發布了《智能網聯汽車技術路線圖2.0》,介紹了智能網聯汽車的發展路線、愿景和戰略目標。智能網聯汽車技術路線圖,明確提到我國L2/L3級滲透率將持續增加,到2025年將達到50%,到2030年將達到70%。

3.2.2EE架構硬件預埋,軟件迭代,助力智能駕駛漸進式升級

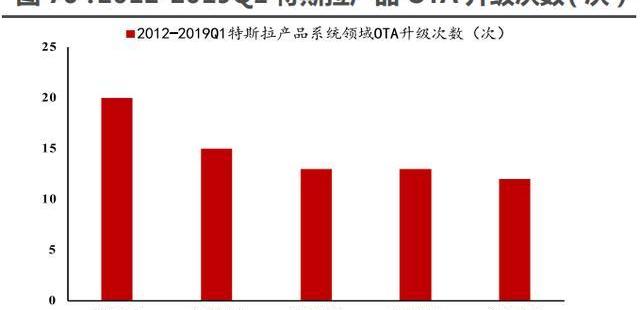

電子電器架構升級,軟件定義汽車概念落地,智能座艙將成為最先獲益者。EE架構升級推動軟硬件解耦進程,基于SOA的軟件定義汽車從概念走向臺前,智能座艙將率先將迎來新突破。軟硬件解耦開啟軟件定義汽車新時代,為零部件企業產業鏈升級提供了新機遇。軟件定義汽車背景下,行業機遇不斷涌現,零部件供應商們更是表現強勁,率先啟動轉型步伐。3C操作系統廠商快速響應,布局車機操作系統。傳統零部件廠商順應發展,集力研發域控制器與智能座艙零部件。軟件定義汽車將成為當前的主流發展趨勢,同時也為整車廠商提供了無限的遐想空間,新的商業模式也在不斷探索。以特斯拉為代表的軟件OTA升級服務收費模式應運而生

3.2.3感知環節成本快速下沉,高級自動駕駛產業化提速

自動駕駛功能仍需感知、決策和執行共同實現,激光雷達為高等級自動駕駛的關鍵感知部件。自動駕駛的功能最終是由傳感器、控制器與執行器協調作用來完成,其中雷達、攝像頭與告警地圖作為感知傳感器為車輛通過外部信息,共給決策層通過算力平臺處理數據,同時輸出指令給執行層,最終實現車輛的自動駕駛。

不同傳感器存在優缺點,未來自動駕駛仍需融合解決方案。自動駕駛常用的傳感器包括攝像頭、毫米波雷達、超聲波雷達和激光雷達等,不同的傳感器由于其測量精度和測量范圍的不同,存在著一定的優缺點。

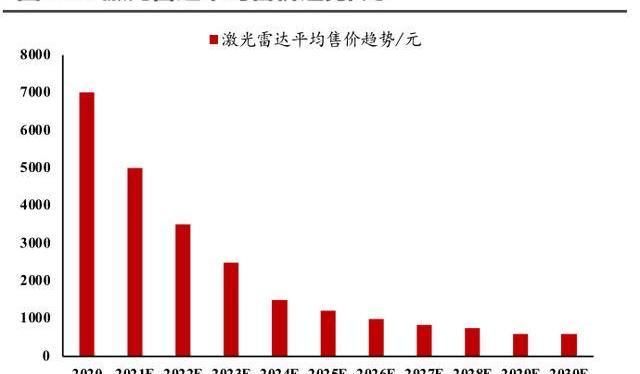

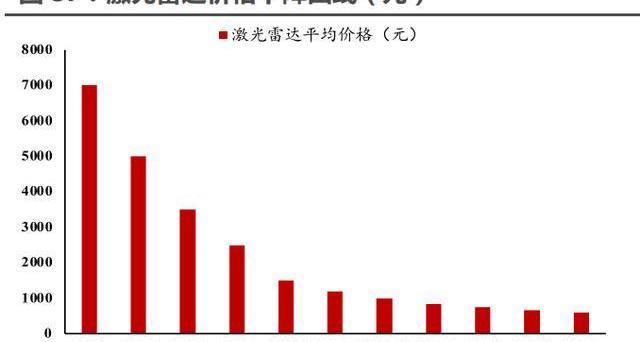

激光雷達成本不斷降低,激光雷達解決方案將打破成本局限,市場將要迎來放量期。高級別自動駕駛需要激光雷達的加持,但目前激光雷達的價格超出市場接受度,因此制約了激光雷達解決方案的大規模商業化落地。億歐咨詢預計,隨著激光雷達價格持續下探,或將在2023年降至2500元以下,屆時有望實現大規模商業化落地,將推動自動駕駛汽車快速放量。我們對比了當前市場上主流的L3級別自動駕駛激光雷達與視覺解決方案的成本,伴隨著激光雷達成本的持續下探,兩種主流解決方案成本差異于2021年出現顯著縮小,結合激光雷達成本下降趨勢,我們預計采用激光雷達解決方案的智能汽車有望在2023年左右迎來拐點。

3.2.4車企響應,供給驅動自動駕駛滲透率快速提升

車企積極布局智能駕駛,智能化多車型井噴上市。2021年一汽、長安、東風、北汽、吉利、長城、奇瑞、小鵬實現L3級別量產,國外特斯拉、本田實現L3級別量產。高級別的L4則在成本、技術和路權等方面仍存在難點,從內資來看,國內自主車企普遍規劃在2021-2025年推出。

智能化多車型井噴上市。各車企紛紛推出L2+自動駕駛車型,以特斯拉、小鵬、蔚來為代表的新勢力造車企業表現相對激進,主打L3級自動駕駛。而傳統車企表現相對穩健,布局L2級別自動駕駛。汽車市場一片繁榮,不同車企推出種類繁多的自動駕駛車型,以供消費者自由選擇。

多家汽車廠商著手實踐“汽車+區塊鏈”設想 汽車保險方面發展空間較大:中國汽車報網發文稱:“區塊鏈的去中心化可以減少雙方爾虞我詐的可能,使得雙方在互利互信的基礎上完成交易。而對于汽車金融方面,區塊鏈同樣能夠縮短交易結算時間,提升流程效率,并保障安全性。文章也提到,目前除了保時捷,奔馳、雷諾、豐田等汽車廠商也進行了很多“汽車+區塊鏈”的實踐設想,汽車保險方面發展空間較大。”[2018/3/5]

3.2.5智能汽車市場破繭在即,市場空間2025年劍指5000億,CAGR-5達62%

自動駕駛快速滲透,市場空間持續擴增。據IHSMarkit表明,到2025年,預計中國L2級別以上智能駕駛汽車市場滲透率將達到34.2%,且自動駕駛系統成本隨著傳感器、控制器和執行器價格不斷下探而降低,智能駕駛市場空間增量巨大。

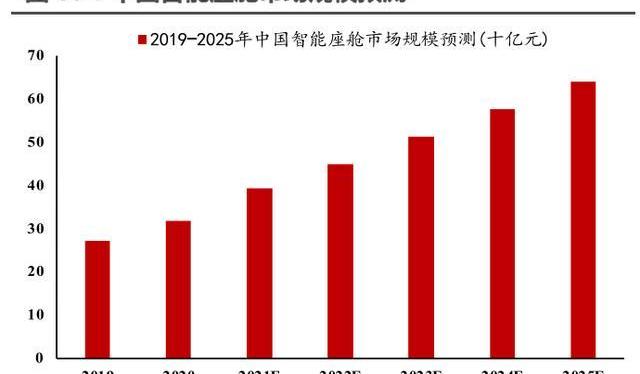

2025年,智能汽車的市場空間有望逼近5000億,CAGR-5達62%。以汽車銷量、智能座艙、智能駕駛各功能部件滲透率以及單價為基礎,測算包括智能座艙域控制器、中控屏、液晶儀表盤、HUD、流媒體后視鏡、自動駕駛域控制器、攝像頭、雷達及其他零部件在內的智能汽車主要部件市場空間。根據中國產業信息網和灼識咨詢的預測數據,預計到2025年智能座艙中國市場空間將有望超過640億,智能駕駛市場空間有望達4000億,智能汽車市場空間總市場空間有望接近5000億,5年復合增長率達到62%。

3.2.6汽車智能化板塊醞釀新機遇

智能駕駛與智能座艙產業鏈長,將創造出大量新的產業機遇。電動化漸入佳境,智能化悄然到來。汽車電動化已日趨成熟,在技術和成本上雙突破,已實現大規模商業化。電動平臺為汽車智能化提供了天然的平臺,在電動化的滲透趨勢下,智能化的市場將被打開。汽車智能化主要通過智能駕駛和智能座艙實現,傳統汽車產業鏈被重構,傳統產業鏈上下游企業與科技企業不斷融合,在提升消費者駕乘體驗的同時,也帶來了產業鏈上的新機遇。

3.3感知突破、決策升級、執行落地,線控底盤率先獲益

3.3.1感知突破:激光雷達逐步放量

2021年,激光雷達滲透趨勢明顯,多款新車上均開始搭載激光雷達。近期有多款發布的新車搭載了激光雷達,包括小鵬G9、長城機甲龍、上汽非凡R7、智己L7、威馬M7等新車,均搭載一顆或多顆激光雷達。

激光雷達成本持續下探,市場空間將加速釋放。據億歐咨詢預測,至2025年激光雷達價格有望下降至1200元左右,屆時車企對激光雷達的成本敏感度降低。隨著高級別自動駕駛技術的快速落地,激光雷達未來市場廣闊。自動駕駛共分五個級別:L1(簡單輔助)、L2(初步達到半自動駕駛)、L3(特定環境實現部分自動駕駛)、L4(完全應對一般場景)、L5(應對任何場景)。未來五年,主流自動駕駛等級將為L2及L3。假設2021年中國乘用車銷量2300萬輛、L2及L3滲透率達20%、單車搭配激光雷達5000元,未來五年乘用車銷量按5%的增速、滲透率按30%的增速、單車激光雷達價格按-15%的增速,而L2及L3車型2021-2026年激光雷達配置率按1%、10%、25%、40%、60%、100%來預測,前瞻產業研究院認為,我國車載激光雷達行業市場規模將于2026年超過430億元。

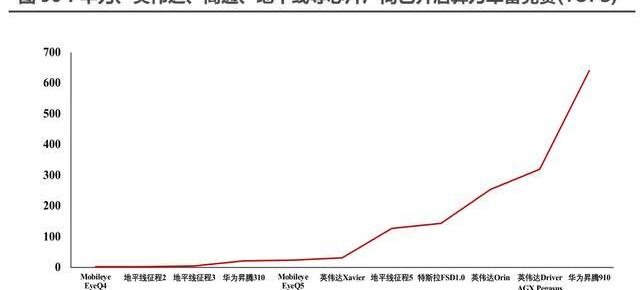

3.3.2決策升級:自動駕駛領域——大算力車規級計算芯片陸續裝車

高級別自動駕駛落地,需要大算力芯片做支持。自動駕駛從L1到L5,每增加一級,對算力的需求就增加一個量級。第一階段,L1/L2時代,數據量較少,對算力的需求是比較低的。另外,領先企業提供的是“黑盒子”交鑰匙工程,可以幫助主機廠提供系統的解決方案。但同時,由于它還是一個比較封閉的方案,不太容易去實現OTA和算法升級。第二階段,L2+/L3/L4時代,傳感器數量和圖像分辨率增加,算法模型更加復雜,需要的算力大大提升,迫切需要大算力芯片。加之OTA開始加速普及,也需要通用開放的軟件平臺支撐OTA算法升級。通常實現L2級自動輔助駕駛需要的算力在10TOPS以下,L3需要30~60TOPS,L4需要超過300TOPS,L5需要超過1000TOPS,甚至4000+TOPS。

應對高級別自動駕駛需求,行業向大算力平臺發展。智能自動駕駛涉及人機交互、視覺處理、智能決策等眾多方面。隨著自動駕駛從L2向L3轉變,為提高自動駕駛的安全性和智能化,汽車開始增加傳感器來實現對路況和環境信息的更全面收集,這對車載芯片對數據處理的實時性、復雜性和準確性要求不斷提高,車載算力的需求也將會出現指數型增長。所以,芯片算力是自動駕駛的前提,大算力平臺發展勢在必行,各公司也作出了相應的突破。目前,華為已布局車載芯片產業,在ARCFOX極狐阿爾法S使用MDC610pro,未來標準版本為MDC810,此芯片支持算力達到400+TOPS,與高通的8540和英偉達的Orin在一個級別算力水平,并且已經率先實現量產上車具有先發優勢。

3.3.3決策升級:智能座艙領域——域控制器產品逐漸豐富

智能座艙域控制器開始發力,產品不斷推出市場。下一代智能座艙系統以域控制器為中心,在統一的軟硬件平臺上實現座艙電子功能。座艙域控制器集成液晶儀表、中控多媒體及副駕駛信息娛樂的一體化智能座艙將完全基于單一ECU的域控制平臺。在軟件定義汽車趨勢加速下,各供應商紛紛與主機廠、軟件公司展開合作,推出更新的域控制器產品。

3.3.4決策升級:智能駕駛域控制器市場空間逐步打開

自動駕駛域控制器需求提速。ADAS系統的各種功能離不開ECU,高端車型的ECU平均達到50-70個,有的甚至超過100個。目前全球ADAS相關的ECU市場規模逐步擴大,2019年全球市場規模達148.5億美元,根據ICVTank測算,到2025年,全球ADAS相關ECU市場規模將突破198億美元。目前ADAS域控制器尚處于萌芽階段,相對ECU,域控制器價格高,短時間內域控制器還無法完全取代ECU,兩者將長期在汽車上共存。根據ICVTank測算,2019年全球ADAS域控制器市場規模僅為0.4億美元,到2025年,按全球ADAS域控制器需求量700萬套計算,市場總規模約為20億美元,只有ECU市場體量的十分之一。

智能座艙域控制器開始放量。由于智能座艙量產難度較小、成本相對可控,同時全球范圍內汽車5G網絡的應用將加快推動智能座艙上市,智能座艙域控制器市場規模增速將快于ADAS域控制器,2019年全球智能座艙域控制器出貨量為40萬套。根據前瞻產業研究院預測,預計2025年全球智能座艙域控制器出貨量將達到1300萬套。

挖礦消耗的電能將比全球電動汽車消耗的更多:彭博社報道,今年創造加密貨幣所需的電量能與阿根廷的整個電力消耗相媲美,并成為美國和中國可再生能源生產商的增長動力。摩根士丹利分析師也表示,2018年比特幣與其他加密貨幣可能需要高達140太瓦時的電力,約占全球總量的0.6%,這比2025年電動汽車預期消耗的還要多。[2018/1/15]

3.3.5決策升級:OTA價值浮現,構建整車新的商業模式

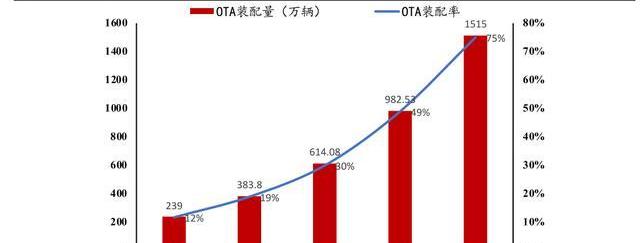

汽車智能化引入OTA,OTA開啟整車新的商業模式探索。OTA可以快速有效解決汽車軟件潛在問題、導入全新功能、進行界面優化、提升人機交互體驗等。目前SOTA裝配量和裝配率在快速提升,隨著智能駕駛的客觀需要OTA發展將更加迅猛。根據佐思汽車研究數據,在相對容易實現的SOTA方面,2018年中國乘用車SOTA裝配量為239萬輛,裝配率為12%;2019年增加至383.8萬輛,同比增長60.6%,同時裝配率提高至19%,佐思汽車研究預計到2025年OTA裝配率預計可達到75%。

3.3.6執行落地:線控底盤需求提速

L3+級別自動駕駛開啟線控底盤剛性需求,線控底盤趨勢確定。對于自動駕駛系統來說,線控油門、線控轉向、線控制動這三個子系統尤其重要,尤其是L3級別及以上等級的自動駕駛汽車,部分或全程都會脫離駕駛員的操控,因此對于線控底盤的需求迅速提高。

線控底盤持續滲透,整車企業積極推進線控底盤裝車,2021年需求拐點已現。2020年以后,各主機廠推出的新車,搭載線控底盤的車型層出不窮,2021年滲透趨勢再提升,線控底盤的需求正在被打開。

4投資分析

4.1行業投資分析

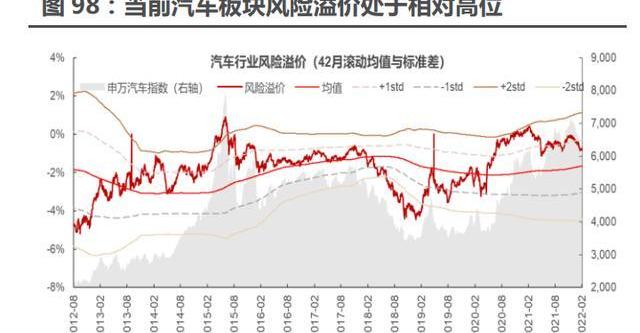

汽車板塊處于持續低配階段,零部件受大小盤風格因子影響處于配置比例的“洼地”。從基金持倉角度來看,汽車本輪周期配置比例不到3%,低于3-5%歷史區間,申萬汽車板塊與零部件板塊處于顯著低配位置。從風險溢價與估值修復角度來看,當前汽車板塊風險溢價逐步接近一倍標準差,板塊估值修復充分,零部件板塊估值相對較低。

中性及樂觀假設下:預計汽車行業于2022H2進入新一輪復蘇,復蘇期配置早周期屬性的乘用車板塊。

悲觀假設下:預計汽車行業有望于2023年開啟新一輪復蘇周期,2022Q4建議配置早周期屬性的乘用車板塊。

基于朱格拉周期視角零部件板塊有望開啟十年長牛:預計2022年行業開啟新一輪朱格拉周期,零部件的重構升級為主要驅動力,且目前零部件板塊持續低配,樂觀及中性假設下2022H2零部件板塊有望迎來十年長牛。

乘用車板塊:確認前后乘用車板塊系統性配置機會。

4.2重點公司分析

4.2.1線控底盤:空氣懸架

中鼎股份:以空氣懸架為核心布局智能底盤業務,全面迎接電動智能化的新變革

三大拐點陸續兌現,驅動公司業績V型反轉,預計全年利潤接近公司歷史高點。公司2021年前三季度利潤端增速高于收入端,增速源于公司三大拐點持續兌現。基本盤業務穩健,行業復蘇推動業務穩定增長;空氣懸架業務客戶拓展順利,在手訂單持續業績轉化貢獻增量空間;熱管理業務強勢復蘇,前期國產化培育進入收獲期。公司多年全球化并購積累豐富的國際化管理經驗,推進模塊化管理變革帶來業務量與盈利能力雙增長。海外不良資產剝離,持續聚焦核心主業、推動智能底盤核心戰略積極迎接行業電動智能化變革。三大拐點驅動利潤率大幅改善,業績V型反轉,具備確定性和持續性。預計2023年營收149.3億元,3年復合增速9%;凈利潤達13.9億元,復合增速42%。

以并購技術返哺,助力中鼎汽車電子轉型,全面迎接行業電動智能化變革。公司收購海外頭部企業AMK和TFH后,快速進行技術消化,實現技術返哺,提升公司技術實力,優化市場及客戶結構。智能底盤業務顯著提高公司單車價值量,隨著核心產品空氣懸架的深度國產化,公司該業務有望持續領先對手,實現進口替代,成為汽車電子全球化龍頭。空氣懸掛及管路業務通過前期對全球企業并購、整合及反向落地國內,具備強業務壁壘及較大的降本空間,未來隨著公司對相關產品所處產業鏈的不斷“補全補強”,技術實力不斷提高,公司有望成為中國汽車電子領域的“大陸”。

保隆科技:國內傳感器龍頭,積極推進產品智能化升級,空懸進入收獲期

產品智能化升級,單車配套價值量不斷提升。公司核心傳統業務為平衡塊、氣門嘴、排氣管等產品,全球市占率均已做到前三,為公司長期貢獻穩定現金流。2012年,公司開始布局汽車電子產品,如傳感器、ADAS和主動懸架。公司溫度、壓力傳感器業務規模國內領先,配套絕大部分頭部自主品牌;TPMS傳感器已做到全球第三;ADAS產品已在一汽等客戶量產;主動懸架產品已獲得蔚來汽車等頭部客戶定點,單車超過3000元。看好公司后續單車配套價值、新客戶的不斷拓展,成長潛力大。

公司具備空氣懸架正向開發能力,有望實現總成配套突破。公司于2012年開始研制空氣彈簧,產品采用國際著名供應商的優質原料,自主開發業內領先的配方,實現了全工藝鏈自主掌控。公司于2016年開始進入電控減振器領域,現已具備完善的電控減振器技術標準和測試手段,擁有涵蓋ADS減振器、外置電磁閥CDC減振器和內置電磁閥CDC系列產品的生產線。目前,公司已經掌握空氣彈簧和減振器等空氣懸架核心部件技術,并具備相當規模產能。隨著空懸滲透提升和本地化推進,公司有望實現空懸總成配套突破,確立龍頭地位。

4.2.2線控底盤:線控制動

亞太股份:汽車電子全面發力,制動系統王者歸來

汽車機械制動系統龍頭,資本開支周期已過,大級別利潤拐點已現,充分受益于自主崛起及全球化產業轉移。公司是國內少數專業研發生產整套汽車制動系統的一級零部件供應商,主要業務為基礎制動器、汽車電子控制系統和線控制動等。公司14年規劃建設12萬噸產能鑄件工廠,該項目已基本建成,我們預計滿產將為公司帶來年產值60億左右的基礎制動器總成營收,2020年公司基礎制動器營收為22.4億元,市占率約為11%,當前基礎制動器競爭格局分散,公司基礎制動產品客戶已拓展至所有合資和主流自主品牌。前期大規模資本開支周期結束,疊加行業周期下行導致公司出現大級別利潤拐點,未來隨著自主品牌崛起及基礎制造全球化產業轉移,公司有望實現進口替代,成為全球基礎制動龍頭企業。

“缺芯”加速電子制動產品國產替代,公司迎來汽車電子業務發展新契機。公司于1998年開始研發ABS,2000年研發成功,2004年產業化。以ABS為基礎,持續向上延伸汽車電子控制系統。公司量產及取得定點的汽車電子產品主要為ABS、EPB、ESC、IBS等,單車價值量較基礎制動器有較大提升。同時公司持續加大研發投入,在研IBS有望于未來實現量產。“缺芯”為亞太股份在汽車電子領域實現國產替代提供契機,公司當前汽車電子產品已進入長城、吉利、長安、一汽等核心自主品牌供應鏈,未來隨著產品滲透不斷提升,公司有望成為中國制動領域的“博世”。

布局ADAS與輪轂電機,開拓市場增量空間。公司布局智能汽車,打造智能汽車環境感知+主動安全控制+移動互聯的無人駕駛產業鏈,研發了77GHz毫米波雷達,視覺系統,公司有能力提供全套ADAS系統解決方案,后續有望以ADAS解決方案為牽引,加速電子制動產品快速滲透。輪轂電機是具有前瞻性、先導性和探索性的領先技術,是新能源汽車未來產品技術更新換代、推動產業發展的重要基礎性技術,亞太股份具備了輪轂電機從單元到整套系統的綜合開發能力。后續隨著新能源市場快速放量,輪轂電機商業化進程有望提速。

伯特利:深度布局底盤輕量化與電子制動業務,雙輪驅動業績增長

受益電動智能化趨勢,產品單車價值量提升,線控制動自主替代加速。電動智能化趨勢下,EPB和線控制動的滲透率持續提升,線控制動系統當前單車價值量為2000元左右。據我們測算,2025年我國EPB市場空間有望達到230億元,線控制動市場空間有望達到225億元。公司在EPB領域憑借技術積累、成本優勢以及快速響應,市占率有望快速提升。在底盤域集成的推動下,市場需要更加開放的底盤執行單元供應商,線控制動產品的自主替代進程加速,公司將成為線控制動”賽道”的直接獲益者。

拓品類、擴產能助力公司輕量化”賽道”持續發力,構建公司第二成長曲線。憑借在制動領域的深厚技術積累,公司鋁合金輕量化產品從現有的轉向節、控制臂產品向制動卡鉗、制動盤以及副車架擴展,且不斷拓展新的客戶。2019年公司鋁合金輕量化產品的毛利率達到34.38%,為同業最高。隨著墨西哥工廠2022年Q3投產,鋁合金輕量化產能提升至1300萬套。2021年公司以2000萬美元凈價收購美國薩克迪公司持有的威海伯特利49%股權以及威海薩伯51%股權,實現全資控股,進一步增厚公司的業績。

拓普集團:NVH核心龍頭企業,“2+3”戰略助力公司向平臺化順利轉型

NVH行業龍頭,客戶資源優質,受益于周期共振業績有望保持穩健增長。公司是國內領先的汽車NVH零部件系統集成供應商,為國內外多家知名的汽車制造商配套NVH橡膠減震產品和隔音產品。公司成立多個研發中心,具備系統級研發能力。公司擁有龐大的客戶群體,且客戶的集中度相對較高。隨著汽車行業下半年進入滯漲期,補庫周期的開啟將帶動公司業績提升,繼續保持增長勢頭。

滲透特斯拉供應鏈體系,新能源汽車輕量化業務+熱管理業務成為新的盈利增長點。在全球趨勢與國家政策的影響下,新能源汽車成為大勢所趨。乘新能源汽車東風,公司輕量化業務和熱管理業務將帶來新的盈利增長空間。公司輕量化產品豐富,為全球少數掌握高強度鋼和輕合金核心工藝制造商之一。2016年進入特斯拉供應鏈體系,隨著特斯拉國產化的不斷發展和持續放量,公司有望實現第三次飛躍。熱管理系統業務在2021年半年報首次計入營收。熱管理系統單車配套價值高,公司持續進行產品的研發迭代,將成為公司重要的營收貢獻點。

“2+3”產品布局,多重優勢為長遠發展保駕護航。公司積極推進“2+3”產品布局,形成以“減震+隔音”為拳頭產品,前瞻化布局輕量化底盤+熱管理系統+汽車電子的一家綜合性汽車零部件的領軍企業。電動車經過十余年的導入期,汽車行業已經進入到百花齊放的電動化3.0時代、智能化1.0時代。智能化發展重塑智能駕駛產業鏈,汽車電子成為汽車零部件企業重點方向。公司前瞻布局汽車電子,持續導入智能駕駛系統產品,例如電子真空泵EVP、智能剎車系統IBS、智能座艙等。公司是國內首個成功量產EVP的零部件企業,IBS產品也發展到第IV代,有望打破國際巨頭的技術壟斷。汽車電子業務盈利能力強,產品營收毛利率高,公司投資的EVP和IBS項目預計2022年5月達產,有望開拓新市場。

4.2.3智能座艙:人機交互

上聲電子:汽車聲學龍頭,全系布局聲學產品,電動智能化趨勢助力公司實現量價齊升

車載揚聲器龍頭,新客戶持續拓展。上聲電子創立于1992年,專注于車載揚聲器、車載功放、AVAS等車載聲學產品的研發生產。根據OICA的數據,2019年公司車載揚聲器在乘用車及輕型商用車的全球市場占有率為12.64%,中國市場占有率約為19%,位居國內第一。當前公司的主要客戶有大眾集團、福特集團、博士視聽、上汽集團等,并已獲得蔚來、理想、金康賽力斯等造車新勢力的訂單。

以車載揚聲器為基礎,橫向拓展汽車聲學產品系列,打造國內聲學全產業鏈,助力公司進入新一輪成長期。公司現階段產品以傳統業務為主,2021年上半年營收占比達到90%,受益于汽車行業趨勢回暖,傳統業務將迎來新一輪增量。公司憑借車載揚聲器領域的供貨優勢,迅速拓展新業務。隨著用戶對音質的要求越來越高,車載揚聲器單車用量增加,車載功放獨立化需求加強,車載功放滲透率提升。公司車載功放切入新能源車配套,打開新的增長空間,產品進入蔚來、零跑、理想、華為金康等配套體系。AVAS為新能源汽車的警報系統,新能源車相關法規要求將提高AVAS滲透率,直接受益于新能源加速滲透與造車新勢力的崛起,已獲得傳統車企及造車新勢力訂單,AVAS有望實現快速放量。

4.2.4智能座艙:智能網聯

德賽西威:車機先行者,加碼智能網聯

ADAS產品陸續量產,業務持續放量。公司率先布局ADAS市場,具有360環視、自動泊車、域控制器、車道偏離、自動剎車系統等ADAS的豐富產品。其中,以域控制器為例,IPU01自動駕駛域控制器已實現規劃化量產并保持高速增長,預計全年出貨量或超80w套;IPU03自動駕駛域控制器已在小鵬P7、P5上配套量產,根據車主指南、搜狐汽車公布的數據,2021年P7累計銷量6.1萬輛、P5累計銷量0.8萬輛,我們預計帶給公司收入超5.5億元。此外,基于英偉達Orin芯片的下一代自動駕駛域控制器IPU04也已與理想、上汽R、高合等6-7家主機廠展開合作,并將于2022-2024年期間著力推動其規模化量產。

智能座艙量價提升,公司已斬獲先發優勢。根據汽車之家預測,預計2021年車載娛樂系統滲透率將提升至92%,到2025年將形成標配,我們預計公司智能座艙業務將持續加速,并從中高端延伸至中低端車型,覆蓋更多車型。同時,根據中國產業信息網數據顯示,汽車座艙單體價值量從機械座艙的1500元左右攀升至智能座艙的9000元左右,價值量不斷提升。公司與高通合作的“一芯多屏”產品已率先量產,并且為新客戶一汽豐田、一汽大眾等主機廠多款平臺化車型配套的車載信息娛樂系統產品陸續進行規模化配套量產,結合單體價值量的提升,公司業績或得到保證。

依托供應鏈能力,預計毛利率保持穩定。在缺芯及原材料上漲的背景下,公司為應對供應市場的波動,積極布局并大幅購買原材料以應對風險,截止Q3季報,公司期末存貨余額達1.8億元,較期初增長67%。因此,即使行業影響依舊,但公司前三季度毛利率卻仍能呈現逆勢上漲,我們預計該趨勢或將延續。

4.2.5車聯網:通信模組

美格智能:車載智能模組產品批量出貨,延伸公司成長曲線

公司積極順應蜂窩物聯網模組行業高景氣,車載產品已實現批量出貨打開成長空間。據Counterpoint數據顯示,2021Q3全球蜂窩物聯網模組出貨量同比+70%,整體收入突破15億美元,5G產品由于基數較低,同比高增700%。目前公司傳統數傳模組已廣泛應用于T-Box等車載領域,智能模組在智能座艙、ADAS/DMS等輔助駕駛領域也已驗證成熟,5G智能模組已向國內領先新能源車企量產出貨,應用于智能座艙系統。我們認為伴隨安卓操作系統在車載領域滲透率不斷提升,以及智能座艙一芯多屏、多路攝像頭接入等趨勢不斷發展,公司智能模組產品有望迎來新一輪增長空間。

智能電網產品取得突破,為公司發展帶來全新看點。工信部等5部委印發《智能光伏產業創新發展行動計劃》,目標到2025年光伏行業智能化水平顯著提升,并重點提及要發展智能光伏通信,支持智能光伏在信息通信領域的示范應用,促進網絡設施智能化改造和綠色化升級,推動信息通信行業節能創新水平提升。公司已于智能電網領域布局多年,目前數傳模組產品已于該領域取得突破,疊加云計算、筆電、高清視頻等下游應用領域布局不斷深化,有望進一步延伸公司成長曲線。

有方科技:順應汽車智能網聯,車載模組+終端助力騰飛

車載模組及終端產品布局全球市場,陸續放量下公司未來成長可期。公司于海內外市場全方位多層次布局,提供成熟模組產品的同時積極向下游開拓車載智能終端產品形成完整產品矩陣。海外市場車聯網終端產品已于歐美等全球主要市場實現批量出貨,其中北美市場陸續打開運營商客戶后裝市場的同時也已于準前裝市場取得重要突破,歐洲市場已開拓網聯智能應急燈全新應用領域并實現小批量供貨;國內市場公司車載通信模塊產品已切入吉利等核心主機廠前裝項目,并有望在后續持續拓展其他主機廠客戶,同時公司積極布局電動兩輪車智能化細分”賽道”,有望后續帶來全新業績增量。

其他主營業務領域及產品布局順應“十四五”規劃,為公司發展提供穩健支撐。“十四五”規劃為智慧能源建設提出明確指引,包括國家電網和南方電網將在“十四五”期間增加對電力配網的投資、國務院“雙碳”目標和國家能源局整縣推進分布式光伏試點的政策推動分布式光伏發電儲能的發展、水利部在“十四五”期間增加對智慧水利和國家水網的投資等。公司順應“十四五”規劃于智慧能源領域重點布局,電力、水務和燃氣均實現較大幅增長,其中電力行業營收占比最大。伴隨國內新冠疫情得到有效控制,電力集抄需求恢復;同時國家電網和南方電網對配網投資增加帶動配網聯網設備安裝需求提升;歐洲、中東等地區的電力市場持續開拓有望帶來全新增量。公司于智慧能源領域深度布局疊加海外車聯網終端、國內前裝模組、筆記本電腦模組等產品2022年全面放量,以及城市級物聯感知平臺在新基建中的商用拓展,將有望充分打開公司的成長空間。

4.2.6車聯網:車聯網智能終端

移為通信:全球車載智能終端龍頭企業,電動兩輪車帶來全新增量

汽車和交通是物聯網追蹤定位產品應用核心領域。Analysys數據顯示,全球2013年度汽車與交通行業設備連接相關收入占比32.41%;到2024年,汽車與交通設備連接相關收入將增長至370.67億美元,CAGR有望達52%,是物聯網M2M設備第一大應用行業。北美市場是全球車隊管理M2M設備的第一大市場,2018年全年發貨量950萬臺,預計2023年將達2080萬臺,CAGR達17.0%,同時歐盟、獨聯體、東歐、拉美、南非、澳大利亞和新西蘭等國家或地區保持高速增長的趨勢。BergInsight預計2023年上述地區預計發貨量合計有望達6410萬臺,如按400元人民幣計算,2023年車隊管理市場空間將有望達約256億元人民幣。

公司所布局業務多點開花,未來成長可期。1、車載領域:公司傳統車載智能終端產品訂單穩步推進,同時全新車載視頻產品有望依托公司全球客戶積累,于車隊運營管理與保險等領域快速放量;2、微出行領域:公司近兩年來持續重點布局微出行領域,已可為電動兩輪車、共享電動滑板等微出行場景重要產品提供智能化終端硬件。2021年公司微出行領域業務實現重大突破,與浙江金棒簽訂合計2.7億元采購訂單充分印證公司業務布局與成長邏輯。同時公司積極拓展B\C兩端重要客戶:B端于共享出行領域持續發力,智能化終端產品已與海外知名共享電動滑板廠商Bird、Lime等深入合作;C端面向國內電動兩輪車終端消費者,攜手九號、小牛、雅迪等品牌共同賦能短距離出行;3、工業互聯網領域:工業路由器產品已于2021年成功推出,可于公共交通、自動售貨、自助服務和工業自動化等多場景實現廣泛應用,目前已獲得國內核心主機廠試點小額訂單,未來或將持續拓展;

精選報告來源:。

韓聯社報道截圖據韓聯社報道,韓國外交部長官鄭義溶29日在韓外交部大樓與記者座談時表示,韓美雙方實際上已就朝鮮半島終戰宣言的文本達成協議.

1900/1/1 0:00:00文/蒙山樵夫 去年元夜時,花市燈如晝。月上柳梢頭,人約黃昏后。今年元夜時,月與燈依舊。不見去年人,淚濕春衫袖.

1900/1/1 0:00:00Ethereum上NFT銷售額在2021年已超過90億美元,比2020年的總銷售額增長了2500%.

1900/1/1 0:00:00新京報訊2月23日,中恒集團宣布,控股子公司萊美藥業產品注射用甲潑尼龍琥珀酸鈉收到國家藥監局簽發的《藥品補充申請批準通知書》,通過仿制藥質量和療效一致性評價.

1900/1/1 0:00:00“資情留言板”是36氪推出的新欄目。資產交易市場,信息瞬息萬變,消息真假難辨,即使買賣雙方花費大量的時間、精力,推動成交往往困難重重.

1900/1/1 0:00:002021年7月24日,國家為了規范課外補課機構,減少義務階段學生的負擔,促進教育公平開始實施雙減政策,規定在義務教育階段不得向學生提供主要學科的課外補課.

1900/1/1 0:00:00