BTC/HKD+0%

BTC/HKD+0% ETH/HKD+0.32%

ETH/HKD+0.32% LTC/HKD-0.08%

LTC/HKD-0.08% ADA/HKD+1.53%

ADA/HKD+1.53% SOL/HKD+0.3%

SOL/HKD+0.3% XRP/HKD+0.08%

XRP/HKD+0.08%

代幣經濟學是一個新興的領域。

該行業正在集體探索最佳設計、分配、效用、治理框架和其他一切。而這實際上是一張空白的畫布。

隨著代幣團隊多年來的實驗,我們已經看到了幾個不同的代幣模型作為標準出現。

比如無價值的治理代幣的崛起,如DeFi之夏的UNI和COMP。

還有像MKR和SNX這樣的現金流代幣,多年來也一直是主力軍。Bankless丨最佳DeFi代幣模型:治理代幣or生產性代幣orveToken?

最近,我們還看到了投票托管模型在行業領先的項目中獲得越來越多的關注。

那么,哪一種是最好的模型呢?

這就是我們要深入探討的問題。

首先,概述一下不同的代幣模型及其設計。其次,我們將評估這些代幣的價格表現指數,看看是否會有一個贏家。

以下。

不同類型的代幣模型

如前所述,我們看到的主要有三種類型的代幣模型:

萬向區塊鏈肖風:數字經濟中使用權比所有權更重要,Token或是互聯網平臺反壟斷的最佳解決方案:2月12日消息,萬向區塊鏈實驗室創始人肖風近期在新躍社科大學 DBAC 論壇主題演講時發言表示,數字經濟會造就一個虛擬資產或者叫數字資產這樣的一個市場體系。而且未來 20 年或者 30 年后可能會和現在的股票市場一樣具有同樣的規模,也具有同樣的價值。數字化的產品和服務,具有高固定成本、低邊際成本的價值規律,這造成了目前全球互聯網平臺造成壟斷的現象。同時,在追求價值最大化的路徑當中,使用權顯得比所有權更重要,區塊鏈時代把這個使用權的新價值規律發揮到了極致,而 Token 在數字經濟中即代表了使用權。

區塊鏈的分布式賬本幫助我們從數字化的產品和數字化的服務當中,把使用權單獨的抽取出來。其個人認為 Token 可能是反對互聯網平臺壟斷的最佳解決方案。[2023/2/12 12:01:41]

治理

質押/現金流

投票托管(veTokens)

治理代幣

例子:UNI,COMP,ENS

有一段時間,治理代幣是DeFi的標準代幣模型,由Compound和Uniswap在2020年推廣開來,正如其名,它有著對協議的治理權。

Curve社區發起DAI/USDC/USDT三幣池提案 可提供最佳兌換價格:Curve社區發起三幣池社區提案CIP#13,即在該池中部署流動性最高的三種加密貨幣DAI/USDC/USDT,該池可增長為流動性最高的池,同時提供最佳兌換價格,可避免流動性被稀釋。此外,該資金池還進行gas費優化改進,并將被用作元資金池的基礎池,即允許某些資金池在不稀釋流動性的情況下可與基礎池進行交易。[2020/9/7]

但有種說法是,這些代幣是無價值的。它們沒有經濟權利。一代幣只是等于一投票權--僅此而已。

通常,社區對治理代幣有很多的批評。

沒有現金流!哪來的價值?

這是一個公平的批評。著名的治理代幣如UNI和COMP不從協議的商業活動中獲得任何紅利。這主要是出于法律原因。在大多數情況下,由于缺乏現金流權,治理代幣有助于最大限度地減少監管風險。

但正如JoelMonegro在我們的播客中所概述的那樣,對協議的影響顯然有一些價值。這很難估計,但它是存在的。

還有一個常見的假設是,這些代幣最終會在未來對協議的經濟權利進行投票--Uniswap現在就在做這樣的事情。該協議目前正在討論開啟收費開關,從流動性供應商那里抽取利潤。

聲音 | 澳大利亞金融主持人:以比特幣為基礎建立的金融體系可能是解決債券泡沫的最佳方案:據Beincrypto消息,澳大利亞金融節目主持人Stephan Livera近日在活動中表示,以比特幣為基礎建立的金融體系可能是解決債券泡沫的最佳方案。他認為目前市場正遭受“傻瓜理論”的負面影響,即人們認為可以通過低買高賣獲利,這種現象的加劇正推動債券市場進入負收益率領域,最終會導致泡沫破裂。他同時表示,現在仍然有很多人不明白比特幣可以解決很多金融問題,因為目前它還沒有被視為“硬通貨”。[2019/9/22]

雖然費用轉換的利潤不會直接計入UNI代幣,但這是一個早期跡象,表明這一論點將在長期內發揮作用。而這一切只需要一個提議。

雖然反對者會說治理代幣在投資組合中沒有地位,但Uniswap的90億美元的估值恐怕不同意這種說法。

當然,它是否是表現最好的代幣模型是另一個問題。

質押/現金流

例子:MKR,SNX,SUSHI

雖然有些協議選擇了無價值的治理代幣路線,但其他協議如MKR、SNX、SUSHI決定將經濟權利賦予其代幣持有人。

上述這些代幣都從協議的商業活動中獲得收入。MakerDAO是最早開創這種模型的公司之一。來自Dai貸款的協議收入被用來回購和燃燒MKR。這已經實行了多年。通過持有MKR,你可以通過市場上永久減少的MKR供應量間接賺取現金流權。

動態 | Coinbase Pro被評為市場流動性和交易執行最佳提供商:據bitcoinexchangeguide報道,加密貨幣數據和統計公司Crypto Integrity(CI)發布了有關加密貨幣交易所流動性統計數據的報告。在報告中,Coinbase Pro被評為市場流動性和交易執行最佳的提供商。此外,Kraken和Bitstamp也被選為面向散戶和機構投資者的最佳交易所之一。Bitfinex被評為訂單簿流動性最高的交易所。[2019/5/1]

雖然MKR提供被動持有,但SNX和SUSHI要求用戶質押代幣,以便開始接收收益。這兩個協議都從交易活動中產生費用,并將其重新分配給協議上的質押者。對于SNX來說,除了質押所分配的SNX之外,用戶還可以每周獲得sUSD。另一方面,SUSHI質押者可以從協議中獲得更多的SUSHI,由協議自動在市場上回購。

請注意,對于質押/現金流代幣,我們不應該將原生通脹視為收入的一部分!這方面的主要例子是Aave。它就像一個偽生產性代幣。雖然協議允許用戶質押AAVE,但質押并沒有從協議活動中獲得任何外生的現金流--它只是來自DAO金庫里的AAVE。

投票托管

例子:CRV,BAL,YFI

分析 | Binance 最新報告將XRP稱為“最佳多元化”數字資產:據Binance Research 發布的最新報告顯示,其中詳細說明了各類加密貨幣之間的相互關系。它的結論是,比特幣和以太坊等最大規模應用的加密貨幣表現出最高的正相關或“集群”關系。這種正相關意味著比特幣和以太坊的價格趨向于遵循相同的市場趨勢。隨著價格趨于一致,投資者將面臨類似的收益和風險。另一方面,Ripple與比特幣和以太坊的趨勢相關性較小,因此在報告中被稱為“市值超過30億美元的數字資產中最佳的多元化市場”。[2019/4/28]

投票托管代幣是目前代幣經濟設計鏡頭下的元游戲,由CurveFinance提出。通過這種模型,持有人可以選擇將他們的代幣鎖定在預定的時間內。

通過鎖定他們的代幣,用戶會收到一個基于質押時間的veToken。舉例來說,一個用戶押注1,000個CRV1年,將收到250個veCRV,而如果他們押注同樣的金額4年,他們將收到1,000個veCRV。

這里的關鍵是,veTokens通常對協議有一個特殊的權利范圍。對于Curve,veCRV持有者有權投票決定哪些流動性池子獲得CRV流動性挖礦獎勵,以及在他們LP時給予提升的獎勵。此外,veCRV持有者還可以從交易費和任何流經該協議的賄賂中獲得分紅權。

總的來說--veToken模型采用了上述兩種代幣模型,并在其周圍增加了一些額外的效用,創造了一個非常引人注目的案例。

接下來,讓我們深入了解這些代幣的表現。

歷史表現

我們將采取一個非常簡單的方法進行分析。

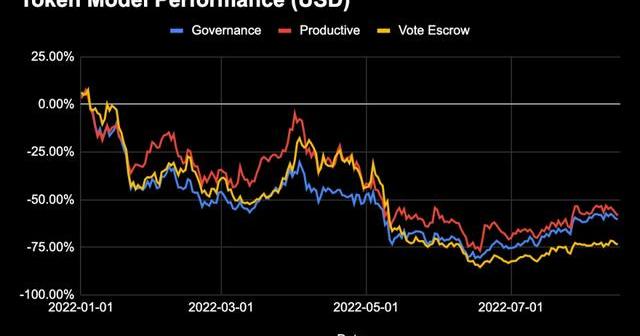

我們將對屬于每個類別的三種代幣進行平均加權,然后衡量它們在YTD的價格表現--接近加密貨幣市場的相對頂部。

由此,我們將能夠衡量哪種代幣模型在市場陷入長期熊市時最具價格彈性。顯然,這里面有很多細微的差別,包括基本面、催化劑、空間內的敘事,等等。

但不管怎樣,我們將對當下不同類型的代幣模型有一個簡單的評估。

不同模型如何疊加

指數:

治理代幣:UNI,COMP,ENS

生產性代幣:MKR,SNX,SUSHI

投票托管代幣:CRV,BAL,FXS

首先,我們得承認2022年對加密貨幣來說并不是最好的一年。BTC和ETH從年初開始都下跌了約-50%。

因此,如果大多數其他代幣的跌幅相同,甚至更糟,都沒什么好驚訝的,因為它們的風險較高,而金融市場作為一個整體處于規避風險的情緒中。

不過,看到這些資產按其代幣模型分類后的表現,確實很有意思。

當在每個類別中取三個代幣的平均加權指數時,以下是我們得到的YTD價格表現。

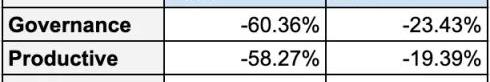

雖然直覺上許多人認為治理代幣應該表現最差,因為他們被廣泛認為是無價值的,但投票托管代幣實際上是三種代幣模型中平均表現最差的。需要注意的是,這一成績不包括持有者從協議費、賄賂和任何其他正向現金流活動中獲得的任何收益。

無論怎樣,鑒于加密貨幣投資者對代幣模型的積極情緒,這仍然相當令人驚訝。投票托管模型是目前代幣經濟設計世界中的元游戲。它具有令人信服的鎖定動態,賺取現金流,并具有強大的治理權利。

有趣的是,vetoken中并不是只有一個代幣拖了另外兩個的后腿。所有這3種代幣對美元和ETH的表現都相當糟糕。Curve,該模型的先驅,下跌了-71%。同時,Frax的FXS下跌了-84%,而BAL即使是在3月份實施的投票托管模型,也下降了-61%。

那么,原因是什么呢?

一個角度是,投票托管代幣通常有大量的代幣釋放量。例如,Curve目前每天向該協議的流動性提供者分發超過100萬枚CRV。根據CoinGecko報告的流通供應量,這相當于在未來一年內超過100%的通脹。同樣,Balancer目前每周分發14.5萬枚BAL,相當于超過21%的年化通脹。

另一方面,Frax只釋放了大約7%的代幣供應作為對LP的獎勵。雖然這一數字并不瘋狂,但Frax的糟糕表現可能主要歸因于Terra之后算法穩定幣的下跌,以及由此導致的4pool的失敗推出。

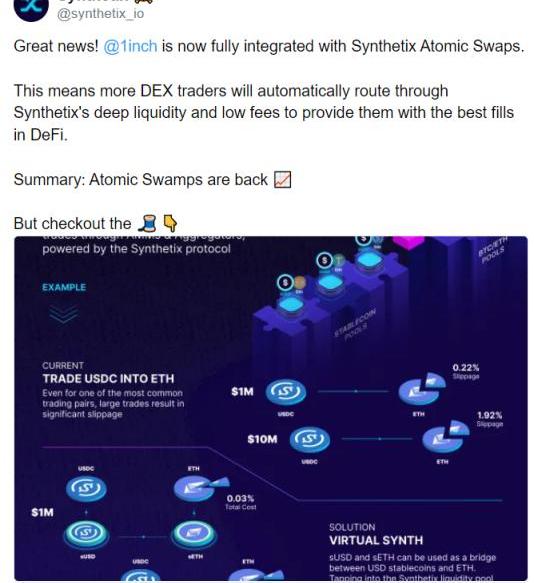

退一步講,平均而言,生產性代幣是表現最好的。這主要是由SNX推動的,它自年初以來只經歷了-35%的下跌。這可能是由于最近該協議的原子交換在聚合器中成功整合所致--該代幣從6月份的底部反彈了135%。

SNX之外,MKR的表現與一籃子資產持平,為-57%,最大的跌幅為SUSHI,在其治理和運營動蕩中下跌-87%。

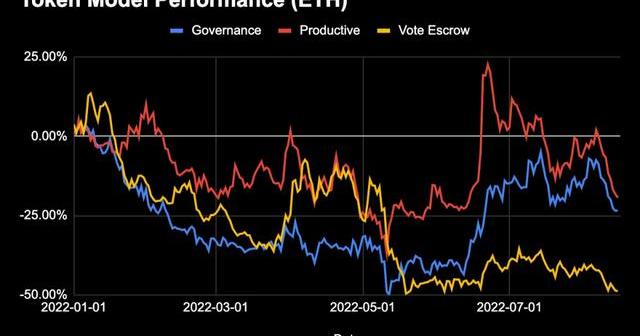

雖然美元價格在波濤洶涌的宏觀條件下表現平平,但當以ETH來看待這些資產時——因為我們總是希望超越ETH——它們并沒有那么糟糕。

有那么一段時間,在最近的市場底部附近,生產性代幣以ETH計算實際上是在上漲的。

基本面>現金流

這里顯然有很多細微差別,但增值的代幣模型并不是萬能的。

每個協議都有自己獨立的驅動力。最終,推動宏觀價格運動的主要是這些催化劑,而不是潛在的代幣模型。雖然擁有鎖定浮動資金的機制或有利于代幣持有者的利潤分配是有幫助的,但這并不是萬能的。

毫無疑問,對于代幣持有者來說,現金流權具有積極的優勢,并增加了持有資產的吸引力,尤其是在協議賺取可觀費用的情況下。

但在一天結束的時候?

基本面很重要。敘述很重要。

底層的代幣模型--除非嚴重崩潰--應該僅僅是引擎蓋下的一種助力。

1.快客網 Quik.com域在去中心化環境中更先進、功能更豐富,因為它可以保存在用戶的錢包中,并具有用戶友好的界面和QuikAPI,它結合了各種功能,用戶可以輕松更改域信息及其使用案例.

1900/1/1 0:00:00穩定幣是一種被誤解的DeFi基礎設施,讓我們把一些事情弄清楚:1."算法穩定幣不好"是錯誤的觀點;2."穩定幣被錨定在另一種資產上"是錯誤的;3.穩定幣從何而來?(重要)讓我們透過這些誤解.

1900/1/1 0:00:00“每年這個時候都會到‘網上農博’app上逛逛,可以搶到很多綠色新鮮的農產品,今天剛好碰上交通銀行的數幣紅包,又多了點實惠,真是太好了”,平時熱衷于網上購物的上班族李女士高興地說.

1900/1/1 0:00:00TL;DR故障 萊特幣價格分析顯示看漲趨勢支持LTC價格為61.20美元LTC/USD價格面臨64.45美元的拒絕今天的萊特幣價格分析顯示出強勁的看漲趨勢,LTS/USD價格為63.16美元.

1900/1/1 0:00:00本文轉自; 在近日召開的第二屆中國數字金融論壇上,中國人民銀行數字貨幣研究所發布了數字人民幣智能合約預付資金管理產品——“元管家”.

1900/1/1 0:00:00如今我們生活在一個物質資源十分發達的年代,在這樣一個時代人人逐利,大家都拼命的追趕,想要賺取更多的財富,讓自己過上更好的生活.

1900/1/1 0:00:00