BTC/HKD+0.76%

BTC/HKD+0.76% ETH/HKD+0.43%

ETH/HKD+0.43% LTC/HKD+1.14%

LTC/HKD+1.14% ADA/HKD-1.05%

ADA/HKD-1.05% SOL/HKD+2.23%

SOL/HKD+2.23% XRP/HKD-0.54%

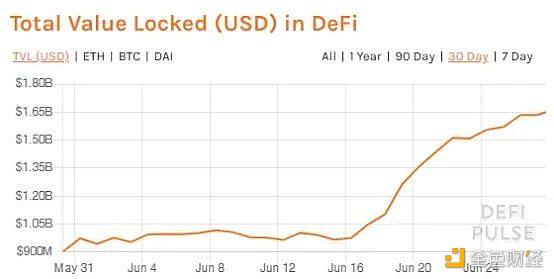

XRP/HKD-0.54%312之前,DeFi鎖定的資產價值最高達約12.5億美元,經過3個月的恢復,最終在6月初回到了312之前的水平。截至6月27號,鎖定在DeFi內的資產達到了16億美元。

這一個月,DeFi板塊的整體代幣市值大幅增長,最高峰突破60億美元。DeFi板塊的價值正被大眾挖掘。

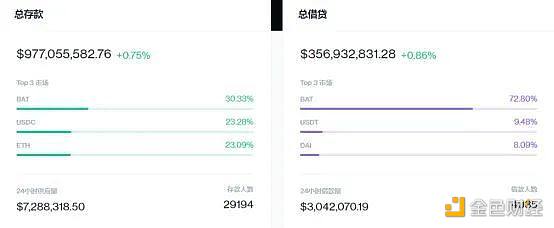

根據5月31日至6月27日的數據統計(如上圖),由于Compound流動性挖礦正式激活,Compound協議中USDT和BAT的供應量大增,存款資金量超10億美元,鎖定資金量占DeFi鎖定總量的38.58%。Compound接力MakerDAO,成為DeFi板塊龍頭。

下面來看看6月份“DeFi三巨頭”的進展吧。

*項目進展以排名順序整理,排名選取Coinmarketcap網站2020年7月2日的數據。

6月進展:

6月16日,Compound開始向用戶分發治理代幣COMP,四年內每天向用戶分發2880枚COMP,代幣分發詳情可以查看頭等倉5月的DeFi月報。

COMP代幣上線后不久,全球最大的交易所Coinbase和Binance相繼宣布上線COMP交易對。

比特幣未平倉合約持倉量創年度新高:金色財經報道,比特幣的未平倉合約(OI)代表尚未在特定時間關閉的衍生品合約,例如期貨和期權。據CoinGlass收集不同衍生品交易平臺上的OI,并將其匯總在一起,數據顯示,目前比特幣衍生品的未平倉合約總額已超過140億美元。比特幣OI最大的加密貨幣交易所是Binance,其份額遠低于50%(32%),但幾乎是CME的兩倍。CME(芝加哥商業交易所)僅占比特幣未平倉合約總量的18%。第三大是加密貨幣交易所Bybit,所占份額略小。值得注意的是,最近幾周比特幣的OI大幅上升。事實上,截至今年3月18日,這一數字一直在100億美元以上,但從6月16日開始大幅上升。然而,類似的事情在4月5日至14日之間已經發生過,但只增加到130億。要找到上一次超過140億美元的時間,需要追溯到2022年5月份,因此,目前的水平是2023年的最高水平。[2023/6/25 21:59:22]

7月1日:Compound社區高票通過了調整COMP代幣分配規則的提案,新提案將根據各個資產池的總借款價值來分配代幣。

看法:

COMP代幣初上線,就引發了“借貸即挖礦”的狂潮,Compound借貸池的資金規模也突破至10億美金。相較于Maker的資金池規模長期維持在5億美元左右,Compound一舉突破10億美元,抬高了DeFi的天花板。

馬斯克已成立一家名為X.AI的公司,正在討論投資的相關事宜:根據美國內華達州的商業文檔,馬斯克于3月9日成立了一家名為X.AI的公司,并將自己列為公司唯一的董事,其秘書是管理馬斯克財富的前摩根士丹利銀行家JaredBirchall。《華爾街日報》稱,X.AI已授權為私人持有的公司出售1億股股份。一位了解情況的人士表示,馬斯克與SpaceX和特斯拉的一些投資者進行了溝通,討論向新公司投資的相關事宜。[2023/4/17 14:08:44]

Compound資金池規模,截圖時間2020-6-28

DeFi全民狂歡的背后,我們也不禁思考:

1)Compound如何在短時間內資產規模翻了近10倍?

可能是因為從Compound中借出的資產可以再次存入該平臺,再借出新的資產,循環往復;最終借出的資產規模最大可以達到 1/(1-x) 倍,x代表指定資產的抵押率。所以,我們目前看到的Compound借貸池的總資產中,包含一部分加了杠桿的虛值。

例如:在不考慮幣價波動和清算的情況下,向USDC池(抵押率75%)中存入1萬美元,理論上極限狀態下可以借出4萬美元。又因為USDC池是Compound支持的代幣中抵押率最高的,所以以最極限的狀態來計算的話,當Compound的資產規模增加了9億美金時,至少需要花費2.25億美元。即便不是所有參與用戶都能以極限狀態挖礦,但也說明Compound現在的資產規模虛高。

Moonshot Commons獲得種子輪融資 HashKey Capital參投:金色財經報道,Moonshot Commons由沃頓商學院和瓦薩學院工程系的學生創立,最近進行了種子輪融資,旨在為Web3的下一代z世代創始人“打破地域障礙”。超過10家頂級投資者和基金參與了本輪投資,包括HashKey Capital、Hash Global、Mask Network、IoTex、ChainIDE、Paeonia Ventures、RSS3;除了IOSG、ODaily等的創始人。Moonshot還計劃為“畢業”的創始人投資技術,以支持他們進行招聘、融資等工作。(businesswire)[2022/10/31 11:59:34]

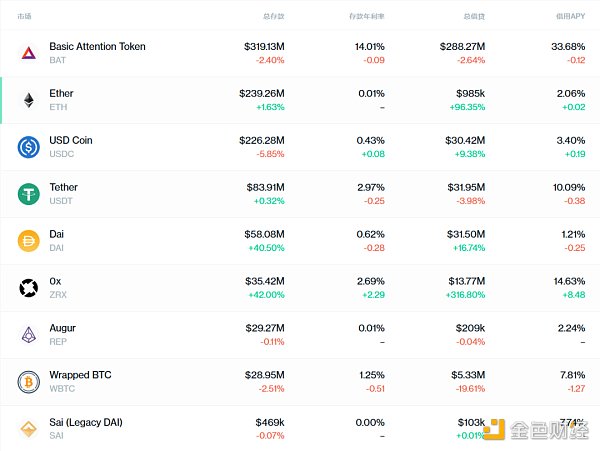

2)Compound資金池中BAT的借貸利率獨樹一幟,為什么偏偏是BAT呢?

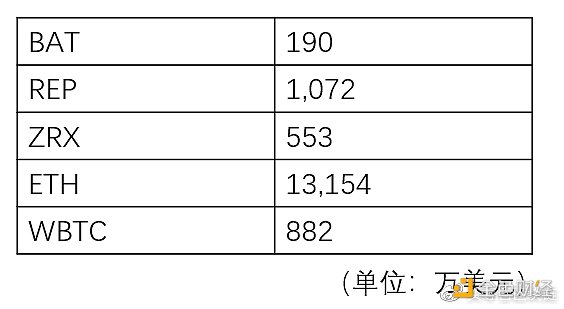

Compound資金池中代幣的借貸情況

在當前COMP價格較高的情況下,無論是存款挖礦還是借款挖礦,基本上都是有利可圖的,所以用戶考慮的是如何擴大自己的“算力”,以獲得最高的收益。COMP借貸即挖礦的模型中,“算力”指的是存/借款所產生的利息。每周2880枚COMP將根據各個資產池產生的借款(或存款)利息的規模等比例地分配給各個資產池。資產池分得的利息會對半分給所有的存款方和借款方,并再根據他們貢獻/分得的利息等比例地分配COMP。所以利息就類似算力,利益最大化的用戶會選擇在等量資金下,能獲得的最大利息(算力)占比的操作方式。在Compound的設計中,不同抵押資產的利率模型不一樣,并且資產規模也不一樣,這兩者的綜合作用就是目前用戶選擇標的的核心考量因素。

美國參議院農業委員會將于9月15日就《數字商品消費者保護法案》舉行立法聽證會:9月13日消息,美國參議院農業委員會將于ET時間9月15日10:00(北京時間9月15日22:00)為《2022年數字商品消費者保護法案S. 4760》舉行立法聽證會,該法案將大幅改變美國對加密貨幣交易所的監管。該聽證會代表著該法案在委員會投票通過并提交參議院之前的最后階段。報道稱,聽證會原定于9月14日舉行,隨后被推遲了一天。

該法案由美國參議院農業委員會主席Debbie Stabenow (密歇根州 D.)和阿肯色州最高級別的共和黨人John Boozman于8月3日提出,如果獲得通過并簽署成為法律,美國商品期貨交易委員會(CFTC)將成為加密貨幣交易所主要監管機構。[2022/9/13 13:26:31]

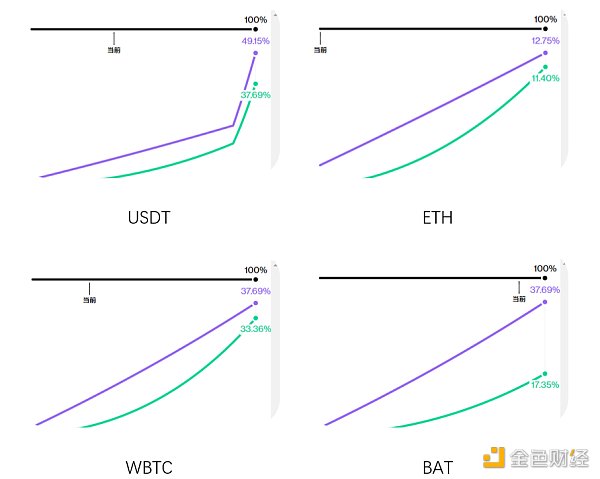

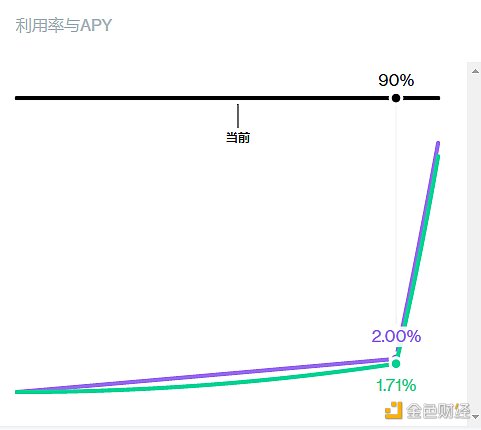

資產的利率模型大致可分為4類:第一類BAT/REP/ZRX,第二類ETH/USDC,第三類USDT/DAI,第四類WBTC了,如下圖所示:

每一類代幣的利率模型代表圖(紫線代表借款利率、綠線代表存款利率,黑線代表借款/存款比例)

跨鏈橋Horizon黑客地址再轉出18,036枚ETH:6月28日消息,據歐科云鏈鏈上天眼監測,被標記為跨鏈橋Horizon黑客地址(0x0d04開頭)于今日11:58:50分轉出18,036枚ETH至新地址(0x809d開頭),隨后新地址(0x809d開頭)又向開頭為0x89f8的地址轉入6,012枚ETH,截止目前0x0d04開頭的Horizon黑客地址余額價值仍超5900萬美元。[2022/6/28 1:35:51]

可以看出,在“當前”的狀態下,如果用戶手上握有100萬資金,那么他將會選擇BAT作為操作標的,因為BAT池當前的借款利率最高,可以貢獻的利息也最高(根據當前的標的價格、存借款利率等因素,當前借款產生的利息是大于存款的利息,所以這里只選擇最高的借款利率即可),最后的結果就是獲得的COMP也最多。但這已經是BAT存款利率高漲后的表現,在一開始,BAT的借款/存款比例比較低,對應的借款利息也并沒有這么高。那為什么在一開始,大家就選擇BAT呢?答案見下表。

這是6月17日的資產池規模。可以看出,各個資產池的規模不一樣,BAT的規模最小,意味著一筆借款去借BAT比借其它資產,可拉高的借款/存款比例最高。結合上述的利率模型,同等資金量下,借BAT產生的借款利率最高,付出的利息也就最高,獲得的COMP數量也就越多。這就是為什么在COMP代幣一出來的時候,精明的用戶就已經把目光鎖定在BAT身上的原因了。

3)新的COMP分配規則,可能產生什么影響?

新規則上線之后,各資產池的利率可能會趨近持平狀態。對于挖礦用戶而言,盡可能付最少的利息是比較好的選擇,根據上述圖中的利率模型,可能導致更多資金流向ETH、USDC和DAI池。

7月計劃:Compound將通過鏈上治理提案來調整DAI的利率模型,最主要的變化是拐點從利用率90%更改為80%(拐點即利率曲線從平緩突然變陡峭的點)。未來,Compound可能還將調整USDT和USDC的利率模型。

當前DAI的利率模型

抵押品類型新增TUSD、KNC和ZRX:6月4日,Maker新增TUSD作為系統內的抵押資產,6月28日新增KNC和ZRX,但是由于TUSD突然升級合約觸發了安全措施,導致TUSD Vault暫時不可用,目前只能等待新合約代碼升級和審核后才能與Maker協議交互。

ETH債務上限提高:6月6日通過執行提案將ETH債務上限提高2000萬,目前債務上限是1.4億。

目前多抵押Dai系統內,由ETH產生的Dai數量在1.14億,Dai總供應量在1.27億,占比90.24%。單抵押Dai巔峰時期,Sai的總供應達到1.02億,按照這個參數來看,系統要實現大的資產規模突破有點困難,現在只能靠不斷增加其他資產類型。之前引流WBTC的效果顯著,已經為Maker系統帶來2000萬的資產規模。新增資產類型也是為了穩步推進Maker資產規模增長,實現資產多元化。

團隊目前正計劃重新設計清算系統,優化Maker協議的抵押拍賣機制,改善對DAI流動性的依賴和用戶參與門檻。

資產規模突破:Aave資產規模在6月10日首次超過1億美元,目前已達到1.23億。

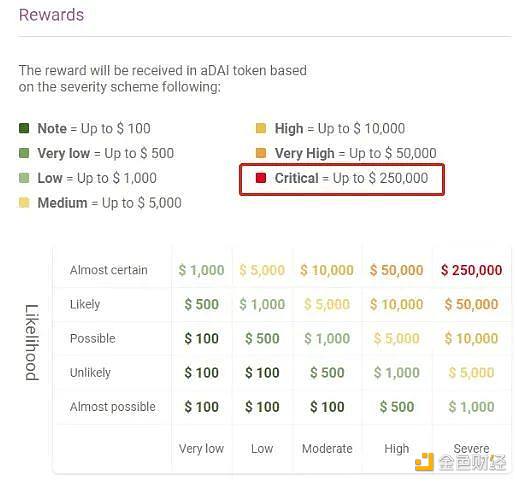

提高漏洞賞金:Aave自主網上線以來一直在舉辦漏洞賞金活動,從初始最高賞金2.5萬美元提高至25萬美元,這是目前DeFi類項目給出的最高賞金。

Aave在主網上線的6個月時間內管理的資產規模達到1億美元,對于Aave來說是里程碑式的成功,然而資產快速上漲的同時,對安全性的要求也就越高,資金安全性是DeFi行業發展的重中之重。為保證資金安全,Aave自推出以來一直都會定期審查代碼庫,同時與區塊鏈安全公司ConsenSys Diligence保持長期合作,這一次更是直接將漏洞賞金擴大十倍,以期提高協議的安全性。

Uniswap市場集成已經完成,接下來的計劃是集成TokenSets。

1)podToken,是一個鏈上期權協議,最大亮點是支持 aToken 作為期權抵押品(保證金),aToken 是借貸平臺 Aave 的計息代幣,這意味著,期權賣方可獲得更高的投資回報率,或者可以以更大的折扣購買標的資產。對于買方而言,則可以較低成本對目標資產價格進行對沖。

2)yToken,是基于「The Yield」的協議框架、可以在以太坊區塊鏈上發行的一種加密貨幣版本的零息債券。截至目前,各借貸平臺提供的借貸產品均無法固定期限和利率,都為浮動利率,且利率變化巨大,由此產生了利率掉期的需求。yToken可構建出特定代幣的利率曲線,為 MakerDAO、dYdX、 Compound 等 DeFi 平臺提供利率預言機,甚至投機(做多或做空)賺取收益。一個名為Yield的團隊正基于「The Yield」協議框架開發首款產品「yDAI」,并獲得了加密投資基金 Paradigm Capital的種子輪融資。

小結

自Defi熱潮開始以來,Maker一直是該領域的龍頭,但Compound 完成啟動「借貸即挖礦」模式、支持USDT、上調USDT存款利率一系列操作后,資金體量迅速趕超Maker。Compound通過借貸挖礦將治理型代幣分配給用戶,但是目前代幣的實用功能還比較單薄,僅有投票權,后期很有可能會借鑒Maker的代幣治理模型。未來一段時間,其他未發幣的DeFi項目很可能會借鑒此模式,吸引資金和用戶。但他們項目能否復制Compound的成績,還需綜合考察項目基本面、市場熱度和資金等因素。

撰文:Jaden、Jill、Gisele

Tags:COMOMPCOMPUNDSAFECOMETCOMPLUS NETWORKcomp幣價格今日行情Compound Meta

首檔行情直播欄目 金晚8點 熱點資訊、現貨合約,一對一實時解答隨時隨地掌握后市行情,把握幣市掘金機會2020/07/01丨今日主題:《9000刀關鍵位置.

1900/1/1 0:00:00昨夜美股低開,比特幣也聯動調整,再次跌破60日均線和20日均線支撐,最低跌至9100美金附近,不過調整量能一般,主力并未大量出貨,持續大幅下砸可能性不大,下方支撐8900-9000區間.

1900/1/1 0:00:00本周技術周刊包含比特幣、以太坊、波卡、Filecoin四個項目的技術類新聞。比特幣核心開發者正為比特幣開發新智能合約語言Sapio金色財經報道,比特幣核心開發者Jeremy Rubin透露了他為.

1900/1/1 0:00:00作為一家成立了近三年的合約平臺,58COIN雖然爭議不斷,但是根據公開渠道信息顯示,其在用戶資金安全方面從未出現過紕漏,要知道58作為合約平臺的領頭羊,單合約日平均成交量早已是億級體量.

1900/1/1 0:00:00(杰內普的水車,梵高)當我們提到DEX賽道,Curve是繞不過去的項目。它鎖定的資產量達到7300多萬美元,當前(截止到藍狐筆記寫稿時)在DEX類別中排名第二,僅次于Balancer,超過Ban.

1900/1/1 0:00:00從BTC長期歷史走勢圖可以發現,第一次產量減半2012年11月,之后的3個月時間BTC便突破了2011年全年頂點,刷新歷史新高,后面價格一路勢如破竹,形成了2013年的大牛市.

1900/1/1 0:00:00