BTC/HKD+1.82%

BTC/HKD+1.82% ETH/HKD+1.02%

ETH/HKD+1.02% LTC/HKD+2.39%

LTC/HKD+2.39% ADA/HKD+1.9%

ADA/HKD+1.9% SOL/HKD+2.1%

SOL/HKD+2.1% XRP/HKD+1.55%

XRP/HKD+1.55%

Balancer在過去兩個月的成長是夢幻般的。2020的夏天屬于DeFi,也屬于Balancer。這也是時機的重要性,剛好遇上流動性挖礦+DEX爆發。但Balancer并不是因為看到了熱點才加入,而是在爆發之前就已經開始做好準備。

Balancer的超高速增長

流動性漲了17.5倍

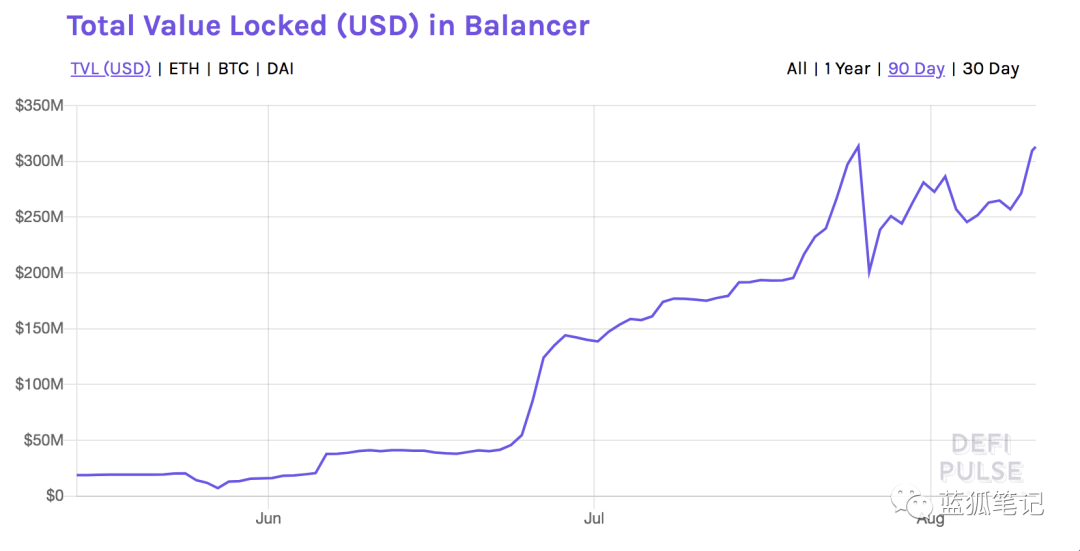

截止到藍狐筆記寫稿時,Balancer的流動性超過3.5億美元。藍狐筆記很早開始關注Balancer,在它推出流動性挖礦之前,其流動性不到2000萬美元,在短短這兩個月時間,漲了17.5倍。在此期間,它還經歷了幣價的漲跌,最低時僅有8美元,不過即便如此,其流動性也沒有大幅下跌。它呈現出了一定的韌性。

GlobalBlock:加密貨幣市場的下跌不太可能持續:11月17日消息,英國數字資產經紀商GlobalBlock表示,加密貨幣市場目前的下行調整可能是暫時的。GlobalBlock銷售交易員Freddie Evans表示,此次回調歸因于一系列因素,包括近期美元指數的走強,以及美國的基建法案尋求對加密貨幣更嚴格的監管。然而,仍有多個技術指標表明,目前加密貨幣的牛市尚未結束,因此這種持續的回調可能不會持續太久。(金十)[2021/11/17 21:58:30]

(Balancer上鎖定資產的趨勢,來源:DEFIPULSE)

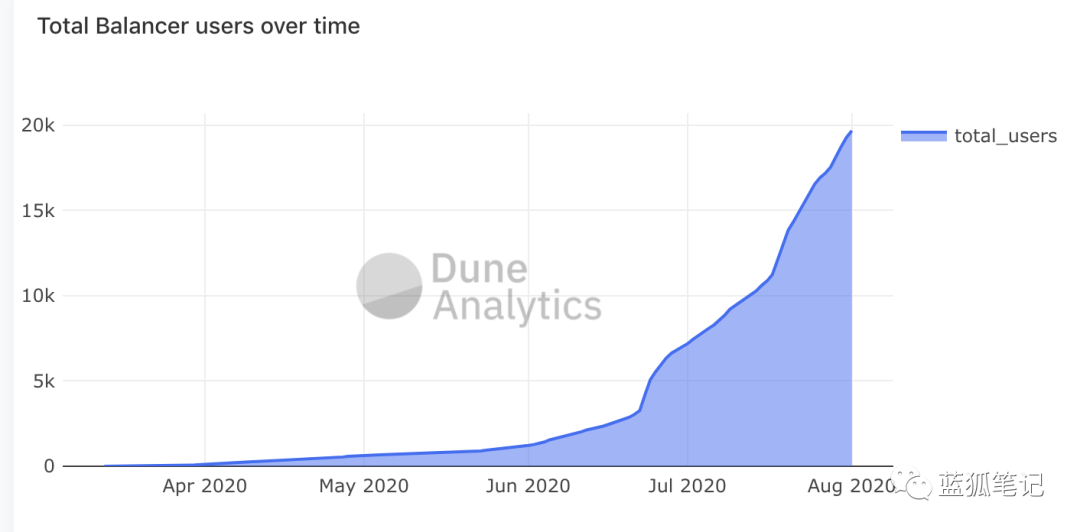

用戶量漲了13倍

截止到藍狐筆記寫稿時,Balancer的用戶量接近2萬人,而在兩個月前大約1500人,超過13倍。

(Balancer用戶增長趨勢,DUNEANALYTICS)

BKEX Global將于今日18:30上線CHI:據BKEX Global公告,BKEX Global將于2020年7月30日18:30(UTC+8)上線CHI(Chi Gastoken),開放交易對:CHI/USDT。

CHI是去中心化交易所1inch的Gas Token,平臺用戶使用CHI支付手續費可享手續費折扣。[2020/7/30]

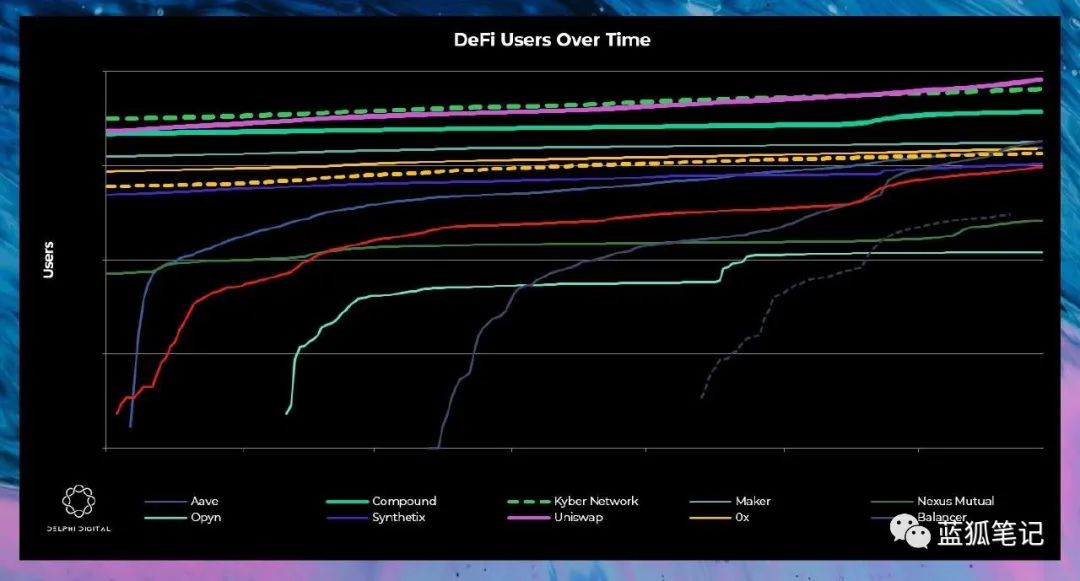

從最近的增長量看,它也是用戶增長最快的行列。根據DELPHIDIGITAL的統計,過去一個月內用戶增速的最快的DeFi協議:

*BAL(864%)

*REN(659%)

*CRV(246%)

*AAVE(94%)

*NXM(92%)

*Uniswap(74%)

*COMP(59%)

Bittrex Global高級副總裁:Bittrex將會推出平臺幣,并打造開發者生態系統:Bittrex Global高級副總裁Chris Sinkey在節目中表示,加密貨幣領域有很多有意思的事情在發生,Bittrex將會推出平臺幣,這是對一直以來積極參與到Bittrex生態系統的忠誠用戶的一種獎勵。未來12個月Bittrex還有一個計劃,會打造開發者生態系統,開發者利用Bittrex的基礎架構,開發各種不同領域的應用。(Cointelegraph)[2020/6/28]

(DeFi協議在過去一個月里的用戶增速,DELPHIDIGITAL)

兩個月時間累計交易量超過5億美元

Balancer最近7天的交易量超過1億美元,累計交易量已經超過5億美元,而這都是發生在短短的兩個月時間內。

(Balancer在過去一天的交易量,DEBANK)

動態 | Global Container Terminals將參與TradeLens區塊鏈平臺:Global Container Terminals Inc.(GCT)表示,它將參與由馬士基和IBM開發的TradeLens區塊鏈平臺。GCT在美國東海岸及加拿大西海岸各運營著兩個海運碼頭。該公司表示,TradeLens將在GCT所有的四個碼頭“分階段”推出。(雅虎財經)[2019/10/19]

種子輪回報超過45倍

Balancer種子輪價格為0.6美元,截止到藍狐筆記寫稿時,當前其代幣BAL價格為27.37美元,種子輪投資者的回報超過45倍;BAL總量為1億個,其中6,500萬個在未來的流動性挖礦中逐步釋放出來。其當前代幣供應量達到35,725,000個BAL,流動代幣量達到6,943,831,也就是其流通市值超過1.9億美元,完全稀釋后的總市值達到27.37億美元。不過由于流動性挖礦需要8.6年逐步釋放完畢,就目前而言,其流通市值更具參考意義。

除了早期種子輪投資者,早期參與Balancer流動性挖礦的用戶也收益不少。

旁氏騙局“BTC Global”致使2.6萬南非人受騙 陣腳已轉移歐亞等其他區域:據印度德班消息,一個名為“BTC Global”旁氏騙局項目已使超過26000名南非人受騙,他們被要求在”BTC Global“的網站上開設在線賬戶,購買至少1000美元的比特幣后轉到騙子提供的錢包地址,并被承諾每周得到14%的利息。據受害人表示,在線注冊不需要任何身份證明,帳戶名可以是”Mr X“的格式,這使得破案變得困難。出早期投資者,大部分人血本無歸。南非調查經濟犯罪的專家Mike Bolhuis表示,”BTC Global“已經違反南非公司法、南非銀行法和南非消費者保護法。據悉,該騙局項目源于南非,但其觸角已經延伸至歐洲、亞洲、澳大利亞和新西蘭。[2018/3/2]

不管如何,早期參與Balancer的種子輪投資者和流動性挖礦者都獲得超高的回報。

而這僅僅發生在2個多月的時間。

Balancer 能否挑戰 Uniswap?

Balancer逐漸成為DeFi流動性挖礦的平臺,而Uniswap逐漸成為投機交易的平臺。藍狐筆記之前提到DEX是新一輪牛市的引擎:《DEX:牛市的助推器?》。在這一輪中,AMM模式目前為止貢獻最大的是Uniswap、Curve和Balancer,后續Bancor也有可能跟上。

Balancer有沒有可能成為格局改變者,超越Uniswap?Uniswap當前一騎絕塵,勢不可擋。但其護城河并非牢不可破。

首先來看看Uniswap的優勢:

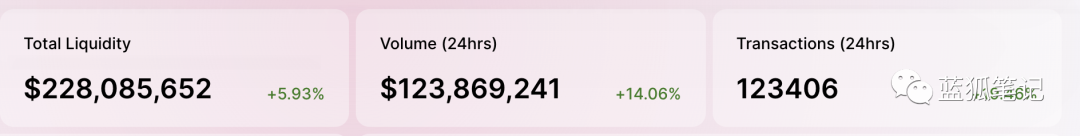

Uniswap沒有發行代幣,不過其交易量依然占據DEX的絕對優勢。從過去24小時看,Uniswap的交易量超過1.2億美元,流動性超過2.2億美元,交易次數超過12萬次。雖然其流動性不及Balancer,但其交易量卻超過Balancer。

其中最大的原因在于Uniswap上頻繁出現一些短期內高漲幅代幣,并由此形成了用戶交易慣性,此外,Uniswap在DEX中用戶體驗占優。由于其用戶體量在DEX中最大,加上一些短期內頻繁交易的代幣,例如AMPL,這導致Uniswap上交易量較大。經常可以看到流動性不大的代幣的交易量是其流動性數倍的情況。有時候用戶為了獲得代幣,有點不太顧及滑點了。

從AMPL、TRADE、DEXT等代幣交易量來看,往往其流動性遠低于交易量。現在Uniswap聚集了大量的新代幣交易,其中有很大比例是投機交易驅動。如果市場情緒持續看漲,就會產生泡沫,而泡沫最大的受益者之一就是Uniswap,這導致它在短期內很難被超越。

不過,如果市場走向平穩,Balancer的優勢可能反而會凸顯出來,因為它有代幣激勵,有更低的滑點。在市場起飛時,Uniswap不可阻擋。但一旦市場遇到阻力,Balancer的機會也許就來了。

同時,Balancer也在著手計劃V2,其V2估計會大量吸收Uniswap在用戶體驗上的長處,也會吸收Bancor的優勢,從而夯實自己的基礎。在某個時候,Balancer也許可以產生加速的基礎。

再來看看Uniswap的短板。Uniswap的短板有幾個:一是沒有代幣激勵;二是其流動性池的比例固定,提供流動性可能造成無常損失,同時對于項目方來說,提供流動性的成本相對較高。針對Uniswap的問題,Bancor V2做了針對性的優化措施。Balancer同樣也可以。

就目前來說,Balancer相對于Uniswap,其最大的牌在于流動性挖礦。

DeFi項目為了引導出流動性,首選是流動性挖礦,而流動性挖礦的首選平臺是Balancer。原因很簡單,它會極大減輕項目引導出流動性的成本。首先在Balancer上流動性挖礦,用戶可以獲得至少兩份收益,一是項目本身代幣激勵;二是BAL激勵。

隨著越來越多的DeFi項目方在Balancer上實施流動性挖礦,Balancer上的流動性會增大,而流動性增大會帶來更低的滑點。更低的滑點會帶來更多的交易用戶。更多的交易用戶和更大的交易量會讓Balancer 的基本面變好。更好的基本面會帶來BAL價格上漲。BAL價格上漲會帶來更大的流動性。

如果BAL價格能保持在20美元以上,BAL會具有持續的競爭力,因為一年超過1.5億美元的挖礦分配是相當具有誘惑力的。這意味著,Balancer在較長時間內都有機會吸引各種DeFi加入進來。

其次,Balancer代幣池設置更加靈活,不是50%:50%比例代幣池,這也是YFI當初選擇Balancer進行流動性挖礦的重要原因之一。

綜上所述,在Balancer上提供流動性的收益有可能會高于Uniswap,Uniswap目前只有手續費收益,而Balancer有代幣激勵和手續費收益。同時流動性提供者可以根據自己的偏好,選擇不同比例的代幣池,減輕無常損失,且有BAL補貼。而Bancor則直接實現100%的單代幣的流動性挖礦,不用擔心無常損失。

從長遠看,在Balancer和Bancor上提供流動性的吸引力要超過Uniswap,這意味著未來的流動性有可能會向Balancer和Bancor偏移,尤其是優質代幣的流動性池。短期內的高速發展可能會掩蓋比較優勢的問題,但如果將時間拉長,如果Uniswap不發行代幣,那么,Uniswap并非高枕無憂,DEX的頭把交椅競爭會日趨激烈。

我們都知道,Coinbase現在正在計劃上市。最近有媒體報道,在對Coinbase2020年上半年的機構性分析當中,揭示出Coinbase現在擁有3500萬的用戶,包括機構和個人用戶.

1900/1/1 0:00:00從6月15日Compound發起流動性挖礦以來,DeFi被徹底激活,并點燃了加密社區的熱情。 DeFi的迅速增長 從鎖定資產量、用戶量到交易量等,都取得了質的飛躍.

1900/1/1 0:00:002020年的世界,因為2月的新冠疫情悄然發生改變,建立好的秩序與格局似乎逐漸走向無序與割裂。但在各國央行共同放水助力經濟復蘇的前提下,全球資本市場似乎擁有某種一致性——各大類資產價格似乎已與基本.

1900/1/1 0:00:00日前,美國聯邦法院表示,根據華盛頓法律,將比特幣定義為“貨幣”。“短時間來看,這些法律上的舉措可以進一步強化比特幣的法律地位,進而得到傳統金融的青睞與認可,可以增加整個幣圈交易的熱度.

1900/1/1 0:00:00為什么要制定區塊鏈標準?為什么要積極參與國際區塊鏈標準制定?為什么要掌握區塊鏈標準方面的國際話語權?制定區塊鏈標準的意義又是什么?大家可以帶著這些問題跟52cbdc一起來看今天的文章:2016年.

1900/1/1 0:00:00加密貨幣社區曾對Bakkt寄予厚望。畢竟,它背靠紐交所母公司洲際交易所,投資者也是巨頭云集,包括波士頓咨詢集團、星巴克、微軟風險投資部門、Horizons Ventures(李嘉誠旗下投資基金).

1900/1/1 0:00:00