BTC/HKD+0.74%

BTC/HKD+0.74% ETH/HKD+0.43%

ETH/HKD+0.43% LTC/HKD+0.99%

LTC/HKD+0.99% ADA/HKD-0.86%

ADA/HKD-0.86% SOL/HKD+1.83%

SOL/HKD+1.83% XRP/HKD-0.49%

XRP/HKD-0.49%撰文:ChainHillCapital管理合伙人Carrie

波動率加權是實現風險分散化的指數構建方法,它可以提升加密貨幣組合的風險調整績效,并獲得主動回報。

加權方式和風險分散化

采用市值加權的指數一直都是監測股票市場的晴雨表,比如標普500指數、上證指數。

雖然市值加權是最普遍的指數構建方法,但近年來它也受到了一些質疑。比如說,雖然跟蹤市值加權指數的ETF或共同基金持有數百只股票,但影響最大的往往只有少數幾只股票。也就是說,這些基金并沒有做到真正的風險分散化。

造成這種質疑的原因在于,市值加權指數往往向規模最大的股票嚴重傾斜,低估了較小成份的業績和貢獻。這種特大型股占據主導地位的情況在目前的市場狀況下似乎不存在問題,因為近年來,那些最大的公司一直都比一般股票增長得更快。但是,當這些巨頭企業動力耗盡,失去市場青睞時,以特大型股為重心的市值加權指數可能會受到影響。

為此,業內提出了一些不同的方案,來探索如何更好的實現風險分散化。其中,最簡單的一種替代方案是等權重加權法,即,將權重平均分配給所有的成份。例如,將標普500指數中每家公司的占比固定在0.20%。這種方式看起來好像更加分散化,因為它解決了市值加權指數中權重過度集中于一些行業和大公司的問題。但實際上,投資組合整體的風險卻提高了,因為這種方法將權重“過度”分配給較小的公司,而長期來看,小公司波動性更大。

DownDetector:數以千計的客戶無法使用推特和ChatGPT:金色財經報道,據網絡狀況監測網站DownDetector的數據,推特的服務一度于周三中斷,數千名用戶無法使用,網站收到了近6000起關于人們無法使用推特的報告。而OpenAI亦表示,大多數用戶無法使用其聊天機器人ChatGPT,當前正在恢復服務的過程中,已經禁用了登錄功能。[2023/7/13 10:51:31]

另一種方法是將指數樣本的范圍限制在低波動率股票,這固然可以實現低波動率的投資組合,但它并不是最佳的風險分散化策略。因為低波動率的股票往往集中在消費必需品、公用事業等防御部門,這樣的投資組合明顯不是理想的股票配置方案。

因此,上述兩種替代方案并不能很好的解決風險分散化問題。相比之下,波動率加權提供了更為合理的解決方案。它的獨特之處在于更好的平衡每個組成部分對整個投資組合的波動性貢獻,從而平衡成份的風險貢獻,使得每個組成部分的敞口更加合理。股票市場的研究和實踐也表明,這種方法有助于創建一個在不同市場周期內持續表現良好的投資組合。

表1:股票市場常見指數加權方式對比

參考資料:VictoryShares

一般而言,表格中的加權方式對應的波動率從上到下遞減

Dogechain宣布已重新恢復運行,維護并未造成任何資金損失:9月12日消息,Dogechain官方宣布已全面重新恢復運行,內部錯誤現已修復,Dogechain鏈與跨鏈橋已可執行操作。維護并未造成任何資金損失,但用戶錢包中的余額顯示可能存在延遲現象。

金色財經此前報道,Dogechain官方于昨日宣布將進行主網維護,預計網絡將停機2-3小時,并表示本次維護將進行關鍵升級,用戶資金是安全的。[2022/9/12 13:24:05]

理解波動率加權

1.波動率與風險之間的關系

對于股票而言,波動率描述了股價波動的程度。而風險是指會導致股票失去價值的因素。

有很多類型的風險會影響股票的價格行為,包括宏觀風險、利率風險、公司特有的風險、貨幣風險、地緣風險、流動性風險等。股票的價格變動受到這些風險因素不同比例和程度上的綜合影響。由于這些風險隨著時間的推移而變化并相互影響,因此很難制定一個全面并且具備前瞻性的風險計算方法來準確地衡量這些因素對個股以及更廣泛的市場的影響。

在實踐當中,價格波動是衡量股票風險的可靠指標。一方面,歷史價格波動通常具備持續性:歷史波動較低的股票在短期內更有可能繼續保持較低的波動,而歷史波動較高的股票在短期內更有可能保持較高波動。另一方面,風險敞口較大的股票的歷史價格波動往往比風險敞口較小的股票來的更大。因此,可以認為波動率是持有某個股票的相關風險的一種表達,也是對該股票風險的一種綜合衡量。標準差是最常用來量化風險的指標。

Blockchain.com將Standard Custody和Trust Company指定為BCAM托管方:4月22日消息,加密貨幣交易和金融服務公司Blockchain.com已將Standard Custody和Trust Company指定為Blockchain.com和Altis Partner的新機構平臺Blockchain.comAsset Management(BCAM)的托管方。根據周四的公告,Standard Custody和Trust Company的服務是由一個來自加密貨幣和金融服務行業的專家團隊監管和領導的。

此前消息,Blockchain.com推出資產管理品牌BCAM,該服務將迎合機構投資者、家族辦公室和高凈值個人的需求,由Blockchain.com與管理期貨投資組合的投資公司Altis Partners合作創建。Blockchain.com為BCAM提供支持,Altis提供投資管理。(Cointelegraph)[2022/4/22 14:42:10]

上述波動率和風險之間的關系同樣適用于加密貨幣。

2.波動率加權如何改進組合的風險分散化

波動率加權的基本原理是,對波動率較高的指數成份賦予較小的權重,對波動率較低的指數成份賦予較高的權重,目標是讓每個成份為投資組合貢獻同等數量的預期風險。這種風險均等化是加強風險分散化的一種直觀方式,在理想的情況下,它可以降低投資組合的總體波動率,波動率水平會低于市值加權法。

Michael Saylor回復馬斯克:可以考慮將TSLA的資產負債表轉換為比特幣,并購買250億美元的BTC:金色財經報道,Microstrategy首席執行官Michael Saylor在推特上回復特斯拉首席執行官埃隆馬斯克的推文稱,如果目標是多樣化,可以考慮的另一種策略是將TSLA的資產負債表轉換為比特幣,并購買250億美元的BTC。這將為所有投資者提供多樣化、通脹保護和更多的上升空間,而且是以稅收有效的方式。

此前消息,特斯拉CEO埃隆·馬斯克在社交媒體上發起一項投票意見征詢。馬斯克表示,“最近有很多人認為未實現收益是一種避稅手段,所以我建議出售10%的特斯拉股票。你們是否支持這項提議?” 馬斯克還表示,無論結果如何,都將遵守這次投票的結果。目前該調查約有149萬人進行了投票,支持占比為53.4%。[2021/11/7 6:36:37]

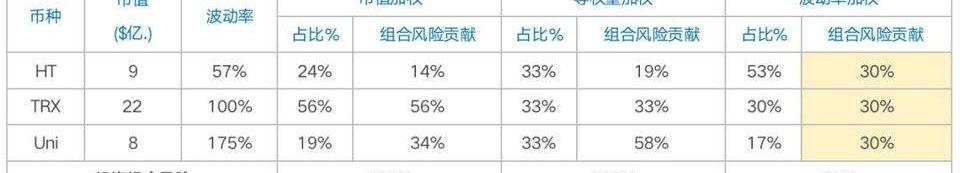

表2的示例比較了三種不同加權方案下的投資組合風險貢獻:市值加權、等權重和波動率加權。在這個案例中,波動率加權的投資組合是三種加權方法中最風險分散化、組合預期風險最低的。

表2:不同加權方式對組合風險的影響

通過這個案例可以直觀看到,波動率加權創造了一個風險均衡分配的組合。

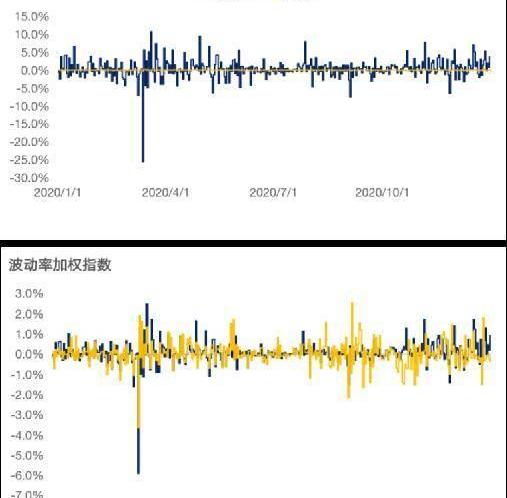

這種風險分散化效果通過每日收益率體現的更為明顯。圖1展示了由市值排名前十的加密貨幣組成的指數中市值最大和最小的成份幣種在不同加權方案下對組合整體的影響。在市值加權指數中,市值最大的幣種對組合的影響要遠遠大于市值最小的幣種,相比之下,小市值幣種對整體的影響幾乎可以忽略不計。通過波動率加權,不同市值幣種的風險貢獻差距變得很小。

Ripple合作伙伴ACI Worldwide與RocketFuel Blockchain合作以支持加密支付:10月26日消息,Ripple合作伙伴ACI Worldwide已經與RocketFuel Blockchain達成合作,后者是一家通過比特幣和其他加密貨幣提供支付解決方案的提供商。ACI Secure eCommerce將通過單一集成提供RocketFuel的解決方案,使世界各地的商家能夠接受加密貨幣支付,而不需要處理費用。RocketFuel的支付解決方案提供比特幣和其他50多種加密貨幣支持。此外,該解決方案還可通過帶有二維碼或NFC功能的Android和iOS智能設備,為商戶及其客戶提供在線和店內的銀行轉賬服務。(helpnetsecurity)[2021/10/26 20:58:20]

圖1:單個成份對投資組合風險的影響

2020年1月1日至2020年12月31日

在加密市場中應用波動率加權

基于我們對加密貨幣波動率指數的研究發現以下結果。

1.波動率加權無法降低組合的波動率

股票市場上,波動率加權指數通常可以降低組合整體的波動率。但是,我們的研究發現,通過波動率加權實現的風險均衡并不能降低加密貨幣組合的波動率。相反,波動率加權指數的波動率相比市值加權指數有明顯的提高。

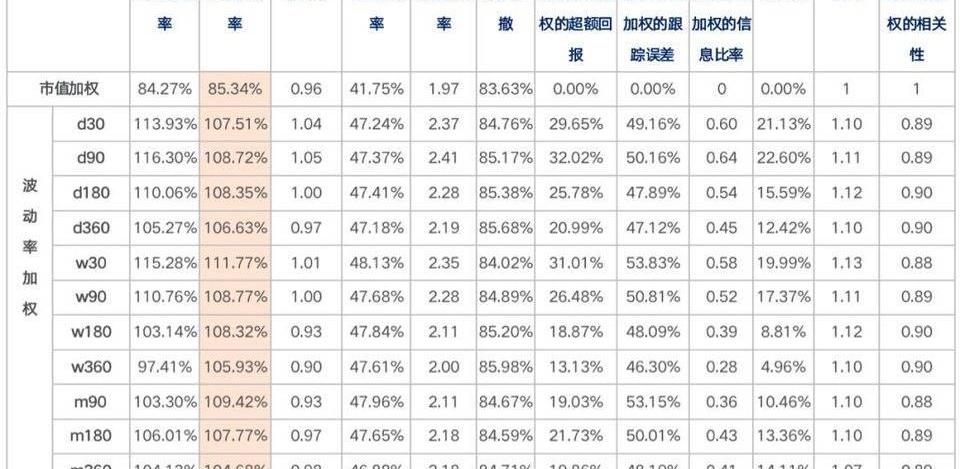

表3:ChainHillCapital波動率加權研究摘要

注:表格展示了市值加權指數和11個基于不同頻率和周期數據的波動率加權指數;

d,w和m代表三種不同頻率的數據,分別為每日、每周、每月;30、90、180、360分別代表基于30、90、180、360日周期計算的波動率;

回測時間從2014年11月31日至2020年11月31日;

表格中數據針對市值排名前10的加密貨幣,這個范圍的加密貨幣從市值占比和流動性上看最具代表性。

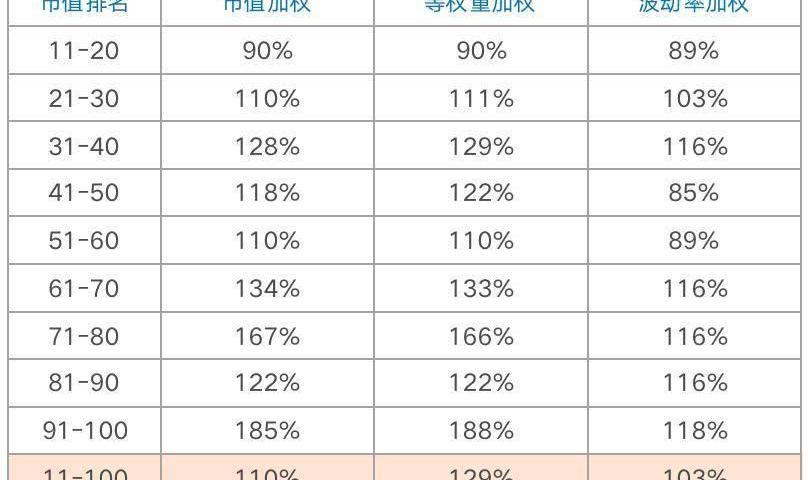

造成這種現象的原因之一在于加密貨幣市場自身特有的結構:市值兩極分化十分嚴重。正如我們在《加密貨幣指數投資研究報告》中指出,“當前加密市場市值分布存在很明顯的頭部效用。排名前10的項目市值占全市場市值的85%,排名11-30的項目市值占比為6%,排名31-100的項目市值占比為4%”。相比之下,美股市場市值排名前10的股票占全市場的比例大約是20%。

更特殊的是,比特幣的市值占比長期超過50%,尤其是在2017年以前,其占比超過90%。同時,比特幣的波動率顯著低于其他幣種。因此,對包含比特幣的組合進行波動率加權時,必然會大幅度降低比特幣的權重,并提高波動率大的幣種的權重,導致組合的波動率增加。表4中可以看到,比特幣的波動率遠遠低于組合中其他成份,而波動率加權將比特幣的占比減少了約55%。

表4:市值前十加密貨幣不同加權方式對比

注:采用2020年11月的市場數據

表4和表5中的組合預期風險只是靜態的預期值,只有在組合中的加密貨幣波動率水平在兩個權重調整日期之間保持不變的情況下,這種預期值才會等于實際的波動率。在2014年11月31日至2020年11月31日的回測當中,波動率加權的中小市值組合波動率的增加更為明顯,其原因如前所述。

需要注意的是,我們應該對波動率進行區分,因為收益率的上下波動通常是不對稱的,向下的波動相比向上的波動具有更大的風險信息。換句話說,向上的波動率是有利的,向下的波動才會對投資組合的價值產生破壞。波動率加權組合的下行波動率增加的幅度遠小于整體波動率,這說明其波動率的增加更多的來自于上行波動率。也就是說,波動率加權帶來的正向波動率要高于負向波動率。

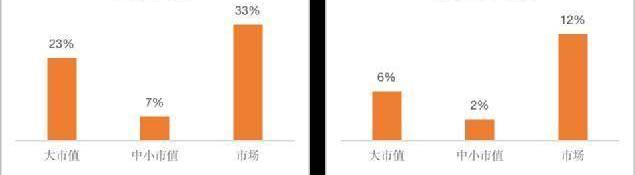

圖2:波動率對比

波動率差=波動率加權組合的波動率-市值加權組合的波動率

**##2.波動率加權可以提高風險調整績效

從表3可以發現,采用較高頻率和較短周期參數的波動率加權組合在夏普比率和索提諾比率等指標上有最為明顯的提升,這可能是由于加密市場變化較快,因此需要更“即時”的波動率來捕捉信息。基于我們的研結果,最近90天的日收益波動率是最佳的參數設置。

圖3展示了三個主要加密貨幣組合的風險和收益情況。可以看到,波動加權對收益的提升幅度要高于波動率的增加。因此,以夏普比率衡量的風險調整績效在三個組合中都有所改善。而索提諾比率的提高更為明顯,這表明,波動率加權的組合在承擔相同單位下行風險能獲得更高的超額回報率。

圖3:風險調整績效對比

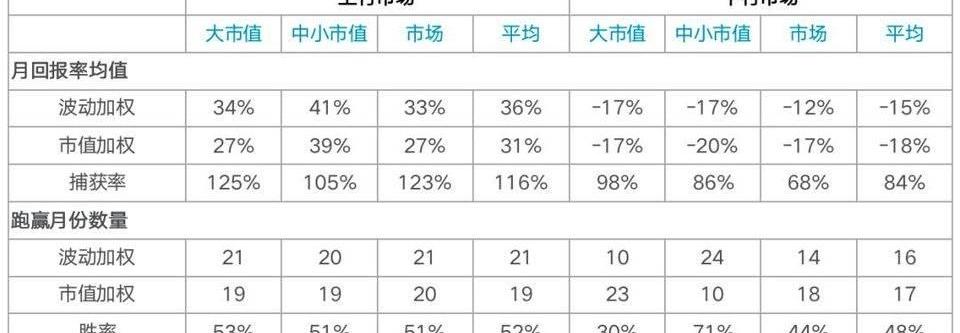

注:上行市場和下行市場由正負基準月回報定義。回測期間2014年11月30日至2020年11月30日。

表格上半部分展示波動率加權指數及其基準指數的平均月回報率。捕獲率計算方法是波動率加權指數與基準指數回報率的比值。

表格下半部分展示波動率加權指數或基準指數跑贏的總月數。勝率計算波動率加權指數跑贏的月數占總月數的比率。

總結

股票市場的研究和實踐表明,波動率加權可以提供更為合理的風險分散化方案,使得組合的風險敞口更加均衡。

我們針對加密貨幣波動率加權指數的研究得出以下結論:

1.由于加密貨幣市場自身特有的結構,波動率加權指數的波動率相比市值加權指數有明顯的提高。但是,其波動率的增加更多的來自于上行波動率。即,波動率加權帶來的正向波動率要高于負向波動率。

2.波動率加權可以顯著提升風險調整績效。以夏普比率和索提諾比率衡量的風險調整績效在主要加密貨幣指數中都有所改善,尤其是索提諾比率。這表明,波動率加權的組合在承擔相同單位下行風險能獲得更高的超額回報率。此外,衡量主動風險回報的信息比率和阿爾法收益指標說明波動率加權方法實現了明顯的主動回報。

3.波動率加權可以超額捕獲市場上行收益,同時在一定程度上限制下行收益。但是這種下行市場的風險管理作用目前對中小市值指數最有效,其在下行市場中跑贏基準指數的概率是71%。而波動率加權的大市值指數在下行市場的勝率明顯落后,其原因還是在于比特幣具有壓倒性的市值占比以及全市場最低的波動率,從而扭曲了波動率加權指數的效果。預計隨著加密市場的成熟,波動率加權指數可以更好發揮風險管理的作用。

另外,需要注意的是,針對中小市值的波動率加權指數可能存在一定的流動性限制。這是因為,相比市值加權,波動率加權會提高小市值幣種的權重,而加密貨幣的小市值幣種往往以流動差著稱。因此,中小市值波動率加權指數在現階段可能不適合大體量資金配置。

Tags:加密貨幣CHAChainAIN加密貨幣交易所排名TransferChainUNT ChainAuditchain

WhaleAlert數據顯示,在2021年的第一天,按照常規操作,Ripple解鎖了大量XRP。不過這一次的解鎖數量比平常稍微少了一點,由10億枚XRP變成了9億枚XRP.

1900/1/1 0:00:00昨天回到母校,和學校老師的交流過程中,突然有老師提到比特幣,馬上大家的話匣子就打開了。一位老師說他始終不明白比特幣的價值在哪里?另外有兩位老師平時相互交流比較多,并且有多次機會接觸比特幣.

1900/1/1 0:00:00近日,關于「漂亮國」總統被包括Facebook、Twitter、Snapchat和Instagram等在內的媒體封號的消息鬧得沸沸揚揚.

1900/1/1 0:00:00據時代財經消息,1月4日,中南財經政法大學數字經濟研究院執行院長、教授盤和林在接受采訪時表示,比特幣是一種資產而非貨幣,比特幣上漲是一種泡沫.

1900/1/1 0:00:00Sifchain發文解釋公共代幣銷售中動態定價模型的好處。Rowan價格根據市場情況動態確定。具體或更好的價格可以通過用戶界面或直接提交給合約,但若不能滿足最低要求,則不能保證完成.

1900/1/1 0:00:00任澤平今日在微信公眾號“澤平宏觀”上刊文稱,投機需求是主導比特幣價格瘋漲的內在原因,包括變相換匯、ICO融資等交易活動.

1900/1/1 0:00:00