BTC/HKD-0.14%

BTC/HKD-0.14% ETH/HKD-0.7%

ETH/HKD-0.7% LTC/HKD-1.02%

LTC/HKD-1.02% ADA/HKD+1.48%

ADA/HKD+1.48% SOL/HKD-0.59%

SOL/HKD-0.59% XRP/HKD+1.22%

XRP/HKD+1.22%在以太坊生態系統中,有多種策略可幫助ETH投資者實現睡后收入。本文總結了三種主要策略:經典質押、DeFi積木和DeFi期權金庫,以及它們的風險和回報。通過選擇適合自己的策略,投資者可以在不需要過多努力的情況下獲得被動收入。無論是通過穩健的質押,還是通過高回報的DeFi期權金庫,睡覺時都能讓資產在睡夢中獲得增值。

以太坊的睡后收入?:從經典質押到DeFi期權金庫

在這篇文章中,作者總結了用$ETH賺取被動收入的3種方式,它們的風險和難度各有不同:

質押

DeFi積木

DeFi期權金庫

每個人都有適合自己的一種策略!

質押

Ethereum的上海升級上周順利完成。

這是繼Ethereum轉向PoS權益證明(即TheMerge)之后的重大升級。

數據:以太坊鏈上持有超100萬美元USDC的地址超過了USDT:金色財經報道,CoinMetrics 的數據顯示,以太坊區塊鏈上持有超過 100 萬美元 USDC 的錢包地址超過了持有 USDT 的錢包數量,USDT 仍然是市值最大的穩定幣。CoinMetrics 自 5 月 9 日以來一直在研究區塊鏈數據,當時 UST失去了與美元的錨定,該公司確定了 147 個以太坊錢包地址,它們的 USDC 余額至少增加了 100 萬美元,同時 USDT 余額至少減少了 100 萬美元。其中,新增至少 1000 萬美元 USDC 并處置 1000 萬美元 USDT 的有 23 家。報告補充說,其中許多地址是交易所、托管服務或去中心化金融協議。(Coindesk)[2022/5/26 3:42:25]

既然現在$ETH的質押獎勵是可兌現的,讓我們看看質押者有哪些選擇。

懶人質押法

錢包內質押是用您的以太坊持有量輕松獲得收益的一種方式。

如果您是@MetaMask用戶,可以選擇@LidoFinance和@Rocket_Pool質押。

Jump Crypto宣布已投入12萬枚以太坊用于恢復Wormhole跨鏈橋資金:金色財經報道,Jump Crypto 宣布已投入 12 萬枚以太坊以彌補 Wormhole 被盜損失,支持 Wormhole 繼續發展。Jump Crypto 稱相信多鏈的前景以及相信 Wormhole 是未來必不可少的基礎設施,因此將繼續支持 Wormhole,幫助其持續發展。

此前報道,跨鏈協議 Wormhole 于 2 月 3 日遭黑客攻擊,經 Wormhole 官方確認,本次攻擊事件中損失達 12 萬枚 ETH。[2022/2/4 9:30:30]

低風險,低回報,去中心化。

去中心化質押

如果您使用的是中心化交易所,例如@binance或@Gemini,您可以使用它們的質押服務。

Binance目前提供約3.84%,Gemini用戶享有4.20%的APY。

以太坊站上3100美元/枚,日內漲超5%:行情顯示,以太坊站上3100美元/枚,日內漲超5%。[2021/5/3 21:19:42]

低風險,低回報,中心化。

中心化質押一覽表

大戶質押法

如果您擁有32個閑置的ETH,那么您可能會選擇單獨質押。

它提供了完全的參與獎勵,并提高了網絡的去中心化程度。

參考鏈接:SolostakeyourETH

https://ethereum.org/en/staking/solo/

關于質押的說明

平均而言,ETH質押APR將在3%到6%之間波動。

動態 | 以太坊開發團隊將7080000區塊定為君士坦丁堡硬分叉激活點:據Coindesk報道,在周五舉行的兩周一次的核心開發人員會議上,以太坊開源開發團隊的成員已經就君士坦丁堡硬分叉的激活時間達成了一致,將7080000區塊作為激活點,用戶屆時可以選擇是否升級到新代碼。根據Parity Ethereum客戶發布經理Afri Schoedon預計,這意味著君士坦丁堡預計將在1月14日至18日之間上線。此外,開發人員還提出了一個代碼更改,旨在為用戶提供更新區塊鏈的附加功能。[2018/12/8]

所有20%/30%/150%的獎池都可能是詐騙或龐氏騙局,所以請小心。

以太坊官網展示的APY

對質押者有用的鏈接

如果質押是您的選擇,我建議您保存下面這個來自@staked_us的鏈接。

+?鏈接:https://staked.us/yields/

阿魯巴希望用以太坊公鏈解決旅游業壟斷問題:阿魯巴希望通過區塊鏈能夠幫助解決旅游壟斷的問題,并將旅游收入保留在本地。加勒比島國在旅游產業上占據一定地位,阿魯巴島人口超過10萬人,主要依靠旅游業,每年接待游客120萬人次。 但由于Expedia和Priceline等少數在線旅行社(OTA)和航空公司都控制了旅游行業,所以Aruba的大部分旅游收入都輸出到了境外。當地ATECH基金會希望利用以太坊公共區塊鏈上的Winding Tree平臺將旅游者直接與旅游供應商聯系起來,以消除所有中間人的角色。[2017/12/4]

這些家伙匯總了做質押決策所需的財務指標,并定期發布關于質押的出色季度研究。

Staking信息匯總

DeFi積木

在DeFi中,我們有所謂的DeFi積木,這意味著您可以在一個地方質押您的以太坊,然后在另一個地方再投資,從而賺取復利收入。

可用的DeFi積木策略

您可以通過@LidoFinance質押,獲得$stETH,然后將您的stETH+ETH存入@CurveFinance提供流動性。

或者,您可以通過@Rocket_Pool質押,然后將$rETH重新投資到@AaveAave的借貸池中。

是一個很棒的策略!

DeFi積木中的LSD

DeFi期權金庫

這樣,您可以在相對風險較低的情況下,用您的以太坊賺取約8%的APR。

想要更多風險和刺激嗎?好吧。

在這種情況下,請關注DeFi期權金庫。

DeFi期權金庫是什么?

首先,DeFi期權金庫是什么?

它是一種自動化的賣出完全抵押認購期權策略。

這是尋求利用閑置資產賺取額外收益的投資者常用的策略。

還是覺得太復雜了嗎?

從新手的角度來看,這意味著一些聰明的交易期權的人將他們的智能策略自動化,以便我們可以投資并賺取比質押或DeFi積木策略更高的利息。

DeFi期權金庫的特點

在了解DOVs時,您需要注意以下幾點:

當您投資ETH期權金庫時,您繼續擁有底層加密貨幣,并且出售一個由金庫創建者設定的行權價的認購期權。

如果價格下跌,您的ETH投資價值會減少,但您可以通過出售期權賺取保費。

如果價格上漲,您的ETH價值會增加,但上限為行權價格,超過該價格的收益將支付給期權買方。

我已經盡可能地簡化了它,但如果您想閱讀更詳細的解釋,可以閱讀由@QCPCapital編寫的這篇精彩指南↓

AnExplanationofDeFiOptionsVaults(DOVs)

https://qcpcapital.medium.com/an-explanation-of-defi-options-vaults-dovs-22d7f0d0c09f

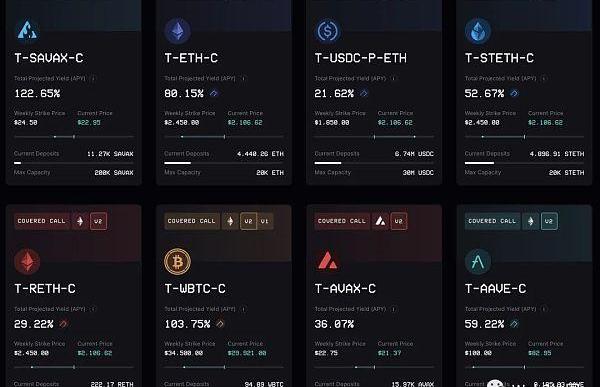

DeFi期權金庫的收益情況

那么這些DeFi期權金庫的收益如何?

平均而言,DOVs根據特定金庫的風險狀況,生成20%至50%的APY。

行權價格離當前價格越近,期權被執行的風險就越高,因此APY也越高。

值得考慮的金庫

@spin_fi—支持ETH,NEAR,stNEAR,USDC金庫。

目前的APY為35%-50%。ETH和stNEAR金庫剛剛推出,所以它們一開始的APY可能會更高。

您需要通過@NEARProtocol連接

Spin

@ribbonfinance—支持BNB,UNI,ETH,stETH,rETH,wBTC金庫等。

目前的APY在6%到122%之間。

一些金庫需要連接到Avalanche、幣安智能鏈或Solana。

RibbonFinance

@ThetanutsFi–支持USDC,WBTC,WETH金庫。

目前的APY在19%到22%之間。

目前還有一些項目處于測試階段,例如位于@Avax的@ArrowMarkets和位于@arbitrum的@sirenprotocol等。

總結

沒有低風險的高收益,請記住這一點。

⊕質押=低風險,低回報。

⊕DeFi積木=低風險,稍高的回報。

⊕DOVs=高回報,部分資金面臨較高風險。

您的選擇是什么?

或許每一次歷史潮流的開場,總是這么熙熙攘攘,年初被ChatGPT引爆的AI大型語言模型(LLM),又迎來一位重磅入局者——StabilityAI.

1900/1/1 0:00:00加密研究員Hoeem最近總結了一些加密億萬富翁和交易大佬在鏈上的活動,涉及杠桿交易、DeFi挖礦等。相關加密資產包括$GMX、$ARB、$SOLID、$EQUAL、$SNEK、$TRX等.

1900/1/1 0:00:0021:00-7:00關鍵詞:Shapella升級、HashkeyPro、OpenAI、FTX1.以太坊已完成Shapella升級;2.Aptos推出2000萬美元獎勵計劃.

1900/1/1 0:00:00作者:王超 從消費者到共創者,社區成員身份和定位正在發生范式轉變。身處Web3世界的每一個人都對樂高很熟悉.

1900/1/1 0:00:00作者:Flowslikeosmo,DeFiKOL;翻譯:金色財經0x25在Arbitrum空投后,像AndrewKang這樣的加密巨鯨已經購買了數百萬美元的ARB代幣.

1900/1/1 0:00:00原文:《WhatcanweexpectfromShapella?》原文作者:HenryAng,MustafaYilham,AllenZhao.

1900/1/1 0:00:00