BTC/HKD+0.36%

BTC/HKD+0.36% ETH/HKD+0.07%

ETH/HKD+0.07% LTC/HKD-0.12%

LTC/HKD-0.12% ADA/HKD-1.11%

ADA/HKD-1.11% SOL/HKD+0.03%

SOL/HKD+0.03% XRP/HKD-2.49%

XRP/HKD-2.49%作者:CloudY,Vincero

編輯:Vincero,YL

審核:Natalia

介紹

從?LSD?火熱至今,有很多優秀文章對?LSD?和?DVT?機制做了講解:

LidoFinance?的先發優勢和潛在風險,以及v2將會給?Lido?帶來的質變。

SSVNetwork?作為?LSD?底層架構捕獲價值的能力與其技術門檻。

FraxFinance?對流動性和收益性平衡的創新。

LSD?質押憑證的高抵押率循環借貸帶來的高資金利用率。

Eigenlayer?的?Re-Staking?為?ETH?質押收益帶來新源頭,也為項目安全性提供保證。

本文將從另一個角度切入,給?LSD?賽道提出一個新方向。

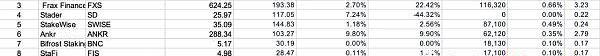

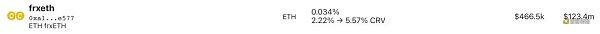

首先本文對當前?LSD?項目(非?DVT?和?Re-Staking)進行了?Mapping,對現有質押機制進行了簡單歸類。

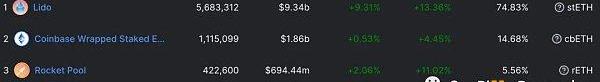

市場份額為圖片項目內?StakedETH?占所有?StakedETH?比例

ETH?2.0質押數據

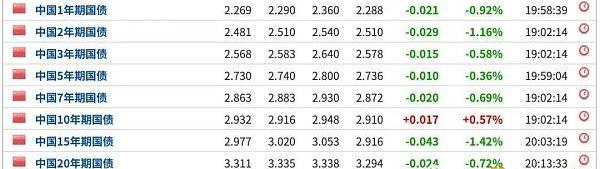

ETH?2.0?質押的上線為鏈上帶來了如國債一般穩定且可信的收益來源,當前?apr?為?4.7%?。由于?ETH?2.0?質押獎勵來自于?Gasfee、MEV?和?ZK?證明等,所以只要?ETH?還在運行,那么這個獎勵就一定存在,只會因為質押節點增加而相對減少收益率。因此,鑒于?ETH?在所有公鏈的統治率,ETH?2.0?質押可以說是如國債般的存在。所以我們可以借鑒國債的機制和吸儲方案來提供未來?LSD?的發展方向。

當前?LSD?方案

本文根據各類?LSD?項目的特性,總結了當前?LSD?的?5?種方案:

1.Binance?和?Coinbase?等?CEX?為用戶提供的中心化托管方案:

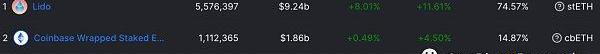

中心化交易所收集用戶?ETH,自己搭建/委托第三方組件驗證節點,中心化運行節點并質押用戶的?ETH。中心化的操作可以最大程度的減少中間商賺差價,但這需要用戶的最大信任。根據?Binance?描述其?apr?約在?10%?左右,十分便捷,并且不收取手續費,而用戶在質押后可以獲得?BETH?作為質押證明。交易所依靠自身流量優勢,可以吸納大量中心化的用戶,因此?Coinbase?的?cbETH?占據了?14.87%?的?ETHLSD?市場份額,位居第二。

OP Crypto推出1億美元的基金,支持早期加密風投機構:6月30日消息,由Huobi前高管David Gan創立的加密貨幣風險投資機構OP Crypto,正在推出一個新的基金,以支持專注于早期加密貨幣投資的新興基金管理公司。

據悉,該基金名為“OP Fund of Funds I”,已從FTX的投資子公司LedgerPrime和FJ Labs等公司獲得5000萬美元的投資承諾,將致力于識別和支持在基礎設施、DeFi、NFT、元宇宙、游戲和其他領域具有獨特專長的加密貨幣基金管理公司。此外,OP Fund of Funds I的目標是1億美元,創始人計劃在第三季度結束前關閉該基金。

OP Crypto的首席運營官Lucas He表示,雖然該基金對亞太地區特別關注,但未來將繼續在全球范圍內進行投資,并尋求接觸拉美、非洲、印度、東南亞等地區的基金管理公司。(Cointelegraph)[2022/7/1 1:42:56]

2.RocketPool?的去中心化方案:

RocketPool?通過智能合約執行?ETH?的收集、質押和分發,并基于?DVT?技術將驗證節點服務商去中心化,實現了?PoolStaking?形式最大程度的去中心化。雖然?RocketPool?也是托管方案,但是智能合約和?DVT?的存在讓其更加去信任化。這也是?Kraken?被?Ban?之后,$RPL大漲的原因。但去中心化的代價是激勵額?15%?的傭金,由此看來?4.30%?的?APR?也就不那么的具有競爭力。因此,RocketPool?憑借其去中心化的?rETH?獲得了?ETHLSD5.61%?的市場份額,位居第三。

3.LidoFinance?的質押憑證生態:

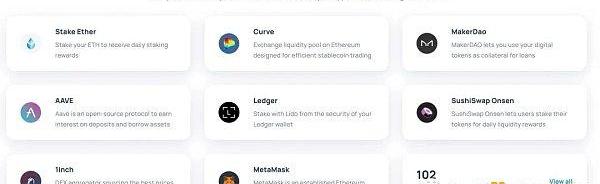

LidoFinance?借助其先發優勢,與眾多?DeFI?項目進行合作,建立了?stETH?的豐富生態。目前在各大主流?DeFi?協議都能看到?stETH?作為對象的金融服務,大量的被接受的?stETH?必然會是大部分質押用戶的首選,因為這意味著更為靈活的策略。

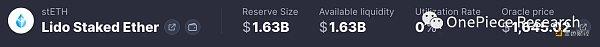

如Aave允許抵押?stETH?借出主流資產,在?E-mode?模式下抵押率能達到?90%?,當前?Aave?中共有價值$?1.63?B?的?991.91?k?枚?stETH?被抵押,占據?stETH?流通量的?17.7%?。

美國饒舌巨星Snoop Dogg以1300枚ETH購買加密藝術家XCOPY的NFT作品:9月28日消息,美國饒舌巨星Snoop Dogg再次以NFT收藏家“Cozomo de‘Medici”的身份在SuperRare以1300枚ETH購買了加密藝術家XCOPY創作的加密藝術NFT《Some Asshole》,約合386.58萬美元。[2021/9/28 17:11:22]

而?CurveFinance上也可以使用?stETH-ETH?組成LP?并質押?LPToken,賺取交易手續費、CRV?激勵和?LDO?激勵。當前共有?535.3?k?枚?stETH?在?Curve?被組成?LP,占據?stETH?流通量的?6.2%?,這部分?LP?共可以獲得?4.9215%?的年化收益。

用戶還可以在?Curve?組完?LP?后,去?Yearnfinance上質押?stETHLP獲得?4.52%?的年化收益。

因此,盡管?LidoFinancev1是相對中心化的選擇質押服務商,同時還有?10%?的服務費,但仍舊無法阻擋?Lido?一騎絕塵的市場份額。

4.FraxFinance?的流動性與收益性的平衡:

不同于之前的方案,FraxFinance?建立一個平衡流動性和收益性的方案。用戶質押?ETH?參與驗證節點,獲得?frxETH?作為憑證,但?frxETH?并不捕獲質押獎勵,所有的質押獎勵都發放給?sfrxETH,用戶需要再次質押?frxETH?才能獲得?sfrxETH。

當前共有?108.23?k?枚?frxETH?被鑄造,只有?59.4?k?枚?frxETH?被進一步質押換取?sfrxETH。因此?108.23?k?枚?ETH?的質押獎勵都集中發放給了?sfrxETH,給?sfrxETH?帶來了?6.43%?的年化收益。

The Block分析師:投資者需警惕NBA Top Shot無明確提款政策:2月1日,區塊鏈媒體The Block研究分析師Ryan Todd發推質疑NBA Top Shot項目,他詢問其背后開發團隊@Dapper Labs是否有明確的提款政策。Ryan Todd表示之前NBA Top Shot提款需要8-9個星期時間才“被允許提款”,然后一度又允許6-8個星期。在過去的一個月中,NBA Top Shot銷售額高達4000萬美元,但這筆巨款可能需要耗費幾個月時間才能被提取,投資者需警惕相關風險。[2021/2/1 18:34:44]

Frax?憑借其在?Curve?統治率向?frxETH?池子提供?5.604%?APR,共有?39,?197?枚?frxETH?在?Curve?組成?LP。

frxETH?和?sfrxETH?的收益都遠超?Lido?的?4.5%?和?RPL?的?4.28%?。從而實現?33%?以上的月度?ETH?質押量增長,躍居?ETHLSDTVL?第四。

5.Stader?的跨鏈質押

Stader?做為?LSD?板塊的老大哥,在?ETHX?還沒上線的時候就在總?LSD?項目TVL?排第四。Stader?支持多鏈的?PoS?質押,目前支持?Polygon、Hedera、Fantom、BNB、Near、Terra2.0?。很快就要上線?ETH,并計劃上線?Avalanche?和?Solana。

Stader?的特殊點在于它允許用戶在?ETH?網絡質押?Matic?獲得?MaticX。如果?ETHX?也能用這個方案,就可以讓跨去其他鏈的?ETH?回流?ETH?網絡,等于開辟?ETHLSD?市場份額爭奪的新戰場。

動態 | BlockApps與Bayer Crop Science合作將區塊鏈運用到農業中:據coindesk消息,ConsenSys旗下公司BlockApps正與Bayer Crop Science合作,Bayer Crop Science全球數字戰略經理Michael Pareles表示,Bayer 計劃在運營和行業中加區塊鏈的應用。[2019/3/22]

國債機制

國債以國家信用背書,給出長期且穩定的收益,各國通過相應機制吸引資金購買國債,并建立基于國債的衍生市場擴大國債使用場景。而?ETH?2.0?質押也與之類似,以?ETH?公鏈的運行作為背書,給出基于鏈上活動活躍度的穩定收益,LSD?項目則使用各種機制吸引市場上的?ETH?來質押,并建立相應的衍生市場來擴大其質押憑證的使用場景。因此,了解國債將可以幫助我們尋找?LSD?賽道的潛在方向。

當前國債機制和吸儲方式:

具有不同到期日

建立國債贖回機制,解放國債流動性

引入多種發售平臺

提供回購與逆回購,引入金融借貸方案

建立健全國債衍生品市場

LSD?項目從國債中可以借鑒的點:

國債具有不同的到期日,而不同到期日的國債對應著不同的收益率,通常到期時間越長,收益率越高,因為承擔了更大機會成本。但也有如美國國債收益率倒掛的情況。基于不同到期日的國債金額,國家可以提前制定相應的政策來調整資金使用。

通常國債為了擴大銷售量,都會允許多個渠道出售。如銀行網點、手機銀行、電話購買、郵局柜臺、金融機構代銷等。

此外,如回購、逆回購等衍生功能,以及如債基、保本浮動收益理財等衍生品市場可以進一步拓展國債的使用場景,增加市場對國債的需求。

LSD可借鑒方案

基于上述的國債機制我們可以得到兩個?LSD?可以借鑒的方案:

1.具有到期日的零息債券與債券息票

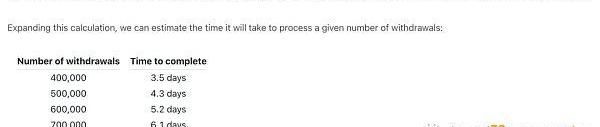

大家都知道上海升級后,驗證節點被允許退出,用戶可以提取之前質押的?ETH,但是每個區塊只有?16?個節點可以退出,其中被質押的?ETH?才能被提取,與此同時只有與退出節點數量相對的節點可以進入,這是為了保證網絡的穩定運行。而建立?ETH?質押的到期日則可以幫助維持?ETH?網絡的穩定,如國債一般,大家可以直觀的了解未來的不同時刻將會有多少?ETH?可以被提取,并針對其做出應對措施。

獨家 | Top fund 創始人劉思宇:公眾資金募集和交易的行為都應受到監管:針對“ICO現狀及其如何發展演化”的問題,金色財經獨家采訪到Top fund 創始人劉思宇,他表示:“某種程度上,ICO是在區塊鏈技術尚未大規模普及應用的背景下,形成的一種前置投資預期,ICO的出現能夠幫助創業者更快的募集到項目開發需要的資金,對于一些早期區塊鏈創業項目是有益的。但我堅持,但凡涉及公眾資金募集和交易的行為,都應受到監管。項目方在ICO時,需要進一步區分通證的類型,即需要進一步明確所發行和ICO的通證是屬于證券型還是積分型通證。如果是證券型通證,需要主動接受政府和法律的監管。同時,募資的項目方應該向社區公開資產管理和財務情況。有序,才會有發展;無序,只有亂象。[2018/9/6]

此外,在建立了到期日之后,將會有更豐富的?LSD?衍生策略。無息債券和債券息票就是其中之一:

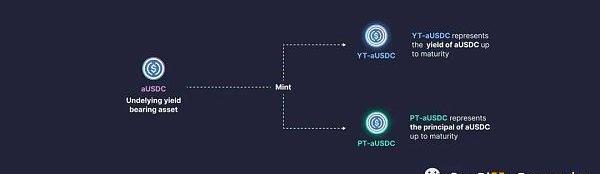

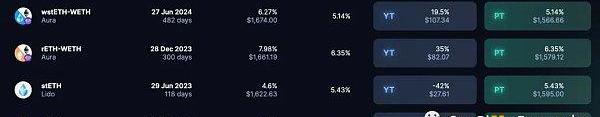

以?PendleFinance?為例,其可以使用?stETH?等?ETH?質押憑證生成:代表著憑證本幣的代幣-PT和代表著憑證收益的代幣-YT,而他們都是具有到期日的。只有在到期日之后,PT?代幣才可以換回一枚完整的本幣,YT?代幣才能取回一枚本幣在這期間產生的收益。

到期日的不同意味著本幣代幣?pt?折價的不同,更長的到期日意味著更高的折價,所以會隨著接近到期日減少折價。同時也意味著收益代幣內在價值的不同,更長的到期日代表著更多的收益,所以會隨著接近到期日而降低價格。

基于?PT?和?YT,用戶可以建立圍繞?LSD?憑證的投資策略:

購買折價的?PT,等待到期日獲得等量的?ETH?質押憑證,等于做多該憑證

賣出/質押?YT,鎖定未來質押獎勵,等于做空質押獎勵

買入折價的?YT,等到到期日獲得全額的質押獎勵,等于做多質押獎勵。

組建?PT?與?ETH?質押憑證的?LP,獲得?PT?隨著時間的價值回歸、LP?手續費、ETH?質押憑證的質押獎勵、LP?質押激勵多種穩定收益。

組合策略:到期日為?ETH?質押提供了多種投資策略。

當?DeFi?協議能直接接入類似?Pendle?的具有到期日的?ETH?質押憑證協議,如在借貸時無縫質押?ETH?并設置到期日,就能增加用戶存款的同時提升?ETH?質押量,即保證了?ETH?運行的安全,又增加了用戶收益。這相當于為?ETH?2.0?質押增加了多個參與渠道。

2.建立健全?LSD?質押憑證衍生品市場

事實上,如?Lido、RocketPool?等協議直接參與?ETH?的質押,算是第一層協議。而?SSV?等?DVT?協議以去中心化的形式提供驗證節點運行屬于第零層。基于?Lido?等質押憑證運作的協議則可以看做是第二層,即?Layer?2?。例如上述的?Pendle,還有?Aura、Curve、YFI、Aave?等。當前的?LSD?板塊,Layer?1?已經十分內卷,而?Layer?2?才剛剛開始。

基于上述的到期日和零息債券與債券息券,我們將可以建立更復雜的策略和產品,啟動?Layer?2?內卷。傳統債券市場中,保本浮動收益型基金占據了大量市場份額,?2022?年下半年保本型基金發行份額占了新法基金總額的?19.05%?,最高的月份占據了?63.88%?。而這一類基金在鏈上卻十分少見,所以這將會是一個基于?ETHLDS?萬億市場之上的新機會。

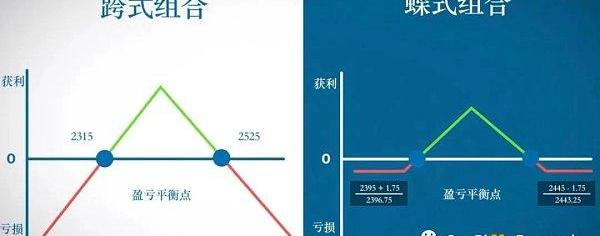

保本浮動收益型基金本質上就是花一部分錢購買與本金等量的零息債券,在零息債券到期后將可以獲得等額的本金。而購買零息債券后剩余的資金就可以做高杠桿/高收益率的投資,來實現保本的浮動收益。?

當然,高杠桿投資有很多,但期權是傳統市場中常用的高杠桿交易手段。由于高回報率往往伴隨著高虧損率,所以這一類操作通常需要一定的主觀判斷。相比于主觀交易的高收益,為了保證鏈上透明,或許需要犧牲部分收益率,使用相對低風險高確定性期權策略會更合適。例如,蝶式策略會比跨式要更可控,在使用期權作為增值方式時,蝶式策略將會是一個不錯的選擇。但,在犧牲一定去中心化的情況下,主觀交易將可以為用戶帶來更高的收益率,或許也能夠被用戶接受。

LSD?作為一個萬億市場,在已經有?Layer?1?的?Lido、RocketPool?等眾多協議爭奪市場份額后,還有?Layer?0?的?DVT?協議和?Re-Staking?的?EigenLayer?等探索其他層級的市場。而?Layer?2?的質押憑證衍生品市場還處于早期階段,擁有著更大的潛力。不論是具有到期日的零息債券和債券息票,還是保本型浮動收益基金,又或者是?YFI?做的?LSD?指數,都是在提供更豐富的投資策略,放大資金利用率和收益率,相信會有更多有趣的項目出現。未來一定會有?DAO?選擇主觀的高風險策略來實現保本浮動收益基金的高收益。而保本型浮動收益基金也只是拋磚引玉,一定會有更高明的方案。?

期待?LSDLayer?2?的發展,這將會是一個萬億市場之上的萬億市場。

未來展望——Cryptopia

基于?LSD?到?ETH?2.0?,我們聊到了國債,這就又聯想到了?Crypto?和國家的未來發展形態,讓我們先來看一些相關的定義:

“網絡國家是目標高度一致的網絡社區,有采取集體行動的能力,能夠在世界各地眾籌領土,最終獲得既有國家的外交承認。”——BalajiSrinivasan

“網絡國家就是一個社會網絡,它有著道德層面的創新、國民意識和公認的創始人;其集體有行動力,成員個人則文明謙恭;它集成了加密貨幣,基于共識設立政府,權力由社會智能合約限制;眾籌而來的列島是其真實領土,首都則是虛擬的;通過鏈上普查來證實其人口、收入和地產規模,使其足以贏得某種程度的外交承認。”——VitalikButerin

隨著人類文明和社會的發展,繼工業革命和信息革命之后,互聯網的發展給人們的生活帶來了巨大的沖擊和改變,在最原始的非洲部落,人們也可以擁有一部智能手機接觸到網絡。互聯網的革命實現了人類信息的互聯,極大提高了信息傳遞的效率,在有了這些基礎設施之上,比特幣和區塊鏈的革命,帶來了人類價值的互聯,極大的提高了價值交換的效率。而?ETH?生態的蓬勃發展,再次帶來了價值應用的創新和奠定了未來“國家”意識形態的基礎。

我們來暢想一下在未來是一個什么樣的世界:通過互聯網,人們超脫了種族,語言,國家,地理限制,通過共識建立了社區;人們的價值是存儲在?BTC?上,真正的去中心化,公開透明,不可篡改,最公平公正的貨幣;人們的交易也不再需要“法定貨幣”,直接通過?cryptocurrency?就能實現在全世界任何地方最高效的交易;社會的規則,權利和義務通過?ETH?智能合約來執行,不受人為干預;人們通過自己的價值觀和偏好的意識形態可以選擇想要加入的社會組織,逃出原生宏大敘事的裹挾;也許這也可能是人類從碳基文明邁向硅基文明的第一步,AI?的革命就讓我們拭目以待吧。

Cryptopia,forLove&Peace。

Reference

如何質押你的?ETH,在保護以太坊的同時賺取獎勵:https://ethereum.org/en/staking/

DefiLlama,ETH?流動性質押衍生品,總價值鎖定的?ETHLSD:https://defillama.com/lsd

Kodi,頂級LSD?解決方案評估:Lido、Frax?和?RocketPool?優缺點分析,深潮?TECHFLOW,?2023?,?30?:https://www.techflowpost.com/article/1981?

Riddler,一文了解?Stader:LSD+真實收益會推動代幣價值的大爆發嗎?,深潮TECHFLOW,?2023?,?18?:https://www.techflowpost.com/article/1953?

CapitalismLab,LSD?高階玩法及其本質,BlockBeats,?2023?,?06?:https://www.theblockbeats.info/news/35245?

中國-政府債劵,英為財情:https://cn.investing.com/rates-bonds/china-government-bonds

期權策略,期權波動率策略--蝶式組合,CMEGroup?芝商所:https://www.cmegroup.com/cn-s/education/courses/option-strategies/option-butterfly.html

Tags:ETHLSDNCEXETHethnographyofspeakingLSD幣Relite FinancexETH-G價格

作者:HCCapital;翻譯:金色財經xiaozou?LayerZero是一個全鏈互操作性協議.

1900/1/1 0:00:00“人工智能想越獄“、”AI產生自我意識”、“AI終將殺死人類”、“硅基生命的進化”.......曾經只在在賽博朋克等科技幻想中出現的劇情,在今年走向現實.

1900/1/1 0:00:007:00-12:00關鍵詞:Celsius、ArkInvest、CathieWood、zkSyncEra1.Celsius債權人委員會:客戶可在4月28日前對任何債務人提出索賠證明;2.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:500.47億美元 DeFi總市值及前十代幣數據來源:coingecko2、過去24小時去中心化交易所的交易量30.

1900/1/1 0:00:00原文標題:THEBITCOINMONTHLY作者:ARKInvest編譯:倩雯,ChainCatcherBTC短線持有者實現盈利,持續牛市或將到來。但宏觀市場顯現不確定性.

1900/1/1 0:00:00原文作者:0xjim 原文編譯:Biteye核心貢獻者Crush 我們之前已經討論過未來數百萬個區塊鏈的樣子,一些是通用的公鏈,但其中絕大多數是用于特定的應用程序,即應用鏈.

1900/1/1 0:00:00