BTC/HKD+0.66%

BTC/HKD+0.66% ETH/HKD+2.12%

ETH/HKD+2.12% LTC/HKD+1.87%

LTC/HKD+1.87% ADA/HKD+2.14%

ADA/HKD+2.14% SOL/HKD+0.5%

SOL/HKD+0.5% XRP/HKD-0.07%

XRP/HKD-0.07%

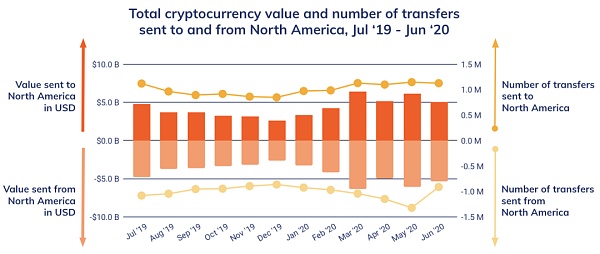

按鏈上移動的加密貨幣量計算,北美是第三大活躍地區,僅次于西歐,遠遠落后于東亞。總的來說,在過去12個月里,北美地區的地址占所有加密貨幣活動的14.8%。與東亞一樣,北美也有一個極其活躍的專業市場,不過該市場的加密貨幣投資策略似乎與東亞同行有很大不同,我們將在后面探討。

北美還容納了越來越多的機構投資者階層,他們轉移的加密貨幣甚至比我們通常看到的專業交易員轉移的加密貨幣更多。在過去的幾年里,機構在市場中的份額一直在增長,這可以被許多人視為將加密貨幣作為一種資產類別的合法性。此外,我們還將探討北美與其他地區的關系,特別是代表該地區兩個最大貿易伙伴的東亞和西歐。

數據:2022年迄今全球NFT交易量超500億美元,增長逾200%:金色財經消息,據加密貨幣市場分析平臺Into The Block 4月18日獲取的數據,NFT的總交易量最近已超過1800萬枚ETH,總價值為540億美元。

具體來說,IntoTheBlock的年度迄今圖表顯示,全球NFT交易額從2022年1月1日的169.4億美元增長到4月17日的545.8億美元,同比增長222.2%。

此外,該平臺曾在4月13日分享過另一個圖表,顯示非NFT的采用曲線實際上“剛剛開始”,因為只有4.5%的ETH地址持有NFT。(Finbold)[2022/4/18 14:31:15]

從專業交易員到機構投資者

數據:當前DeFi協議總鎖倉量為2505.3億美元:1月2日消息,據Defi Llama數據顯示,目前DeFi協議總鎖倉量2505.3億美元,24小時增加1.66%。鎖倉資產排名前五分別為Curve(238.1億美元)、Convex Finance(204.8億美元)、Maker DAO(178.6億美元)、AAVE(143.3億美元)、Lido(123.6億美元)。[2022/1/2 8:20:32]

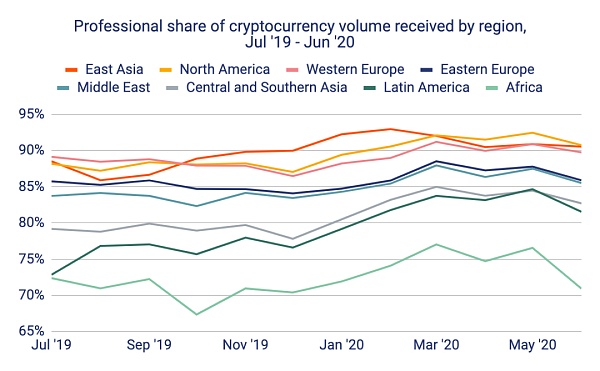

2020年3月,北美地區在過去一年中第二次超過東亞地區,成為專業投資者最主要的地區。

數據:當前Polygon上總鎖倉量為59.8億美元:據DeBank數據顯示,目前Polygon上總鎖倉量59.8億美元,凈鎖倉量47.8億美元。鎖倉資產排名前五分別為Aave(23億美元)、QuickSwap(12億美元)、SushiSwap(5.48億美元)、Curve(5.00億美元)、Balancer V2(2.55億美元)。[2021/8/23 22:30:16]

截至6月,北美約90%的加密貨幣轉賬量來自專業規模的轉賬,我們將其歸類為價值1萬美元以上的加密貨幣。

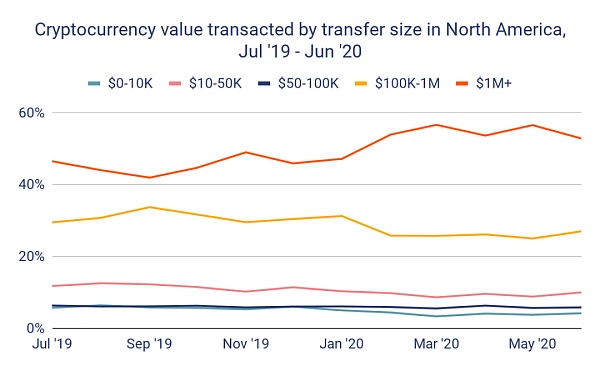

然而,在過去的兩年中,在北美,我們看到了越來越多的機構投資者類別的影響,他們的轉賬占北美市場的主導地位。下面,我們展示了北美按轉賬規模交易的加密貨幣價值,除了最初的1萬美元門檻外,專業規模的轉賬還細分為更大、更精細的大小規模。

數據:比特幣每日活躍錢包數量和巨鯨活動增加:據Glassnode最新數據統計,過去一周每天比特幣活躍錢包從25萬個增加到大約32.5萬個,增長30%,這種大幅增長主要是由于近期比特幣價格大幅上漲所致。上周,比特幣巨鯨活動也迅速增加,根據區塊鏈跟蹤公司Santiment數據,比特幣巨鯨地址在過去4周內增加了近17萬個代幣。截至撰寫本文時,目前持有100至10000 BTC的所有比特幣地址的錢包中總共持有923萬枚代幣,這是該群體的歷史新高。[2021/8/2 1:29:22]

從2019年12月左右開始,北美由100萬美元以上的轉讓總價值所占比例從46%上升到2020年5月的57%的高點。與此相對應的是,北美活動的整體專業市場份額從2019年12月的87%上升到2020年5月的92%的高點。換句話說,自2019年12月以來,北美專業市場的主導地位越來越高,似乎幾乎完全是由價值100萬美元或更多的加密貨幣的轉移所驅動,我們認為其中許多是來自機構投資者。

根據最近的報告,機構投資者對加密貨幣的興趣似乎正在增長。在富達投資在2020年6月對美國和歐洲近800名機構投資者進行的調查中,36%的人表示他們目前正在投資數字資產,而60%的人表示他們認為數字資產在他們的投資組合中占有一席之地。富達本身也在幫助滿足這一需求,其富達數字資產平臺為機構投資者提供加密托管服務。在加密世界,Coinbase也推出了類似的舉措,其Coinbase Custody也面向機構投資者。隨著機構對加密貨幣的參與度不斷增加,這些投資者的首選托管方案是來自主流金融服務公司還是加密原生公司,這將是一個有趣的問題。

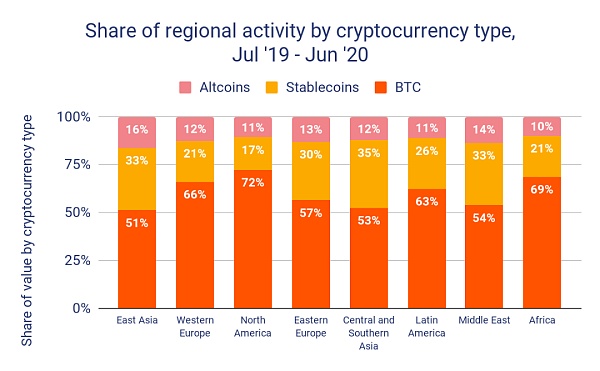

北美的專業和機構投資者在加密貨幣方面的策略是什么?首先我們從數據中看到,北美投資者不同比例地青睞比特幣。

雖然按交易量計算,比特幣是每個地區最受歡迎的加密貨幣,但它占北美加密貨幣活動的總體份額最大,占所有交易量的72%。Altcoins(不包括穩定幣)在北美地區的活動量僅占17%,而東亞地區則占33%。換句話說,與北美相比,altcoins在東亞的地位幾乎是北美的兩倍。

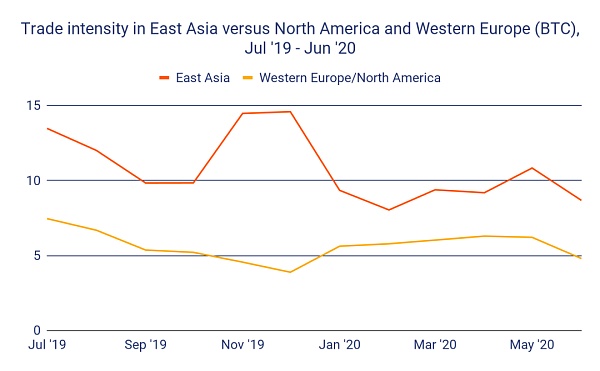

數據還表明,與總部位于東亞的投資者相比,總部位于北美的專業和機構投資者更傾向于購買和持有加密貨幣,他們傾向于以更高的頻率進行交易。我們從下圖中可以看出這一點,該圖比較了以歐洲和北美為主的6家交易所和以東亞為主的6家交易所在一段時間內的交易強度。交易強度衡量的是一個現貨交易所每存入一個比特幣在該交易所的交易次數。

在大多數月份,總部位于東亞的交易所的交易強度接近北美交易所的兩倍,除了在2019年11月和12月期間,東亞交易所的交易強度飆升至北美交易所的3倍以上(目前還不清楚為什么這個數字在這段時間內會有如此大的跳躍)。這些數據表明,更多迎合北美和歐洲用戶的交易所的用戶,交易他們在那里存入的加密貨幣的頻率低于那些迎合東亞用戶的交易所。

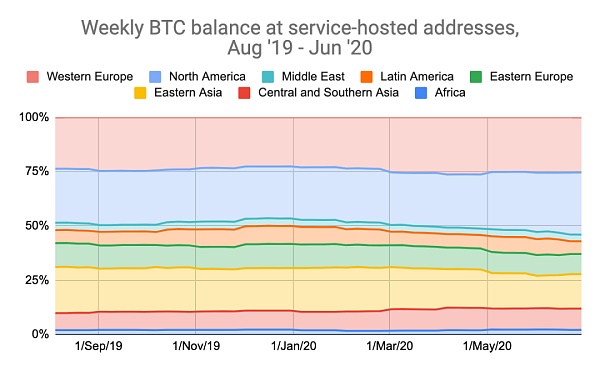

我們按地區劃分的地址余額數據進一步表明,北美用戶比東亞用戶更有可能購買和持有。

盡管截至2020年6月,基于北美的地址約占全球所有加密貨幣活動的15%,落后于西歐的17%和東亞的31%,但北美地址在加密貨幣余額方面處于領先地位。截至6月底,北美地址持有目前停放在服務托管地址的所有加密貨幣的29%,而基于東亞的地址則為16%。這些數字將表明,北美地區的用戶傾向于讓他們獲得的加密貨幣放在錢包里積累,而東亞地區的用戶則傾向于更頻繁地交易這些貨幣。

數脈鏈生態布局最新概況 現階段,數脈鏈區塊鏈生態服務的布局主要集中在以下三個方面:場景、應用和產品.

1900/1/1 0:00:00自2020年4月區塊鏈被納入新基建范圍內,其產業價值便被提升至國家戰略高度。在《產業區塊鏈》一書中,馬化騰在序言中提到,區塊鏈解決一系列問題的技術架構和獨特方案,正在給數字化轉型升級中的各行各業.

1900/1/1 0:00:00文章系金色財經專欄作者牛七的區塊鏈分析記供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00Facebook剛剛宣布新成立一個部門Facebook Financial,內部簡稱F2。這個部門繼續是由David Marcus來領導.

1900/1/1 0:00:00金色財經訊,根據以太坊多客戶端測試網絡Medalla官方的數據顯示,截止發稿,已有497,344枚ETH被質押至以太坊2.0測試網中.

1900/1/1 0:00:00最近一段時間,關于NFT(非同質化通證)的討論此起彼伏,NFT帶有金融屬性,有投機的空間人們的熱情就會調動起來.

1900/1/1 0:00:00