BTC/HKD+1.03%

BTC/HKD+1.03% ETH/HKD+3.65%

ETH/HKD+3.65% LTC/HKD+1.2%

LTC/HKD+1.2% ADA/HKD+3%

ADA/HKD+3% SOL/HKD+1.23%

SOL/HKD+1.23% XRP/HKD+0.44%

XRP/HKD+0.44%作者:比推BitpushNews,LinnLiu

在短短一周內,市場的“劇本”已經發生了翻天覆地的變化。自美聯儲開始加息以應對高通脹以來,已經過去了將近一年的時間。投資者在過去一年中一直關注央行何時可能結束加息行動。起初,很少有投資者將銀行倒閉列入他們2023年潛在的市場風險清單之中。

3月13日,美國KBW銀行指數大跌11%左右,SPDR區域銀行ETF跌幅一度超過12%,均創下過去兩年以來的最大單日跌幅。其中,第一共和銀行跌幅一度超過80%,阿萊恩斯西部銀行則大跌約75%,并遭遇多次熔斷;西太平洋合眾銀行跌幅超過48%,嘉信理財也一度大跌逾20%。瑞信周四盤中股價一度曾暴跌超過30%,達到每股1.55瑞士法郎,創下歷史新低,加劇了市場恐慌。此前以硅谷銀行的破產為開端美國一周內有3間銀行接連倒閉,銀行業掀起了一場前所未有的恐慌。

Clearpool 主網將于3月23日啟動:據官方報道,Clearpool將于北京時間3月23日20點啟動其主網協議,由其原生代幣(CPOOL)提供支持,最初在以太坊網絡上推出,即將在Polygon上推出。主網協議將與加密機構Wintermute、Amber Group和Folkvang推出的單一借款人流動性池一起推出。

Clearpool是一個去中心化的資本市場生態系統,機構借款人可以在其中創建單一借款人流動性池,并直接從DeFi生態系統競爭無抵押流動性。[2022/3/22 14:10:59]

現在,隨著硅谷銀行的破產和由此帶來的市場動蕩,形勢發生了變化。美聯儲將在下周的政策會議上權衡金融穩定和持續通脹面臨的風險。對于投資者而言,這兩種擔憂突然成為了最首要的問題。

管理著近73億美元資產的HorizonInvestments投資組合經理ZachHill對《華爾街日報》表示,近幾個月來“抑制通脹確實是美聯儲的唯一目標,現在,我們引入了金融不穩定的概念。美聯儲如何平衡這一點并不十分清楚。”

美聯儲3月維持利率在0%-0.25%區間的概率為0%:據CME“美聯儲觀察”:美聯儲3月維持利率在0%-0.25%區間的概率為0%,加息25個基點的概率為87.6%,加息50個基點的概率為12.4%;5月維持利率在0%-0.25%區間的概率為0%,加息25個基點的概率為21.7%,加息50個基點的概率為69%,加息75個基點的概率為9.3%。[2022/1/28 9:18:18]

上周,投資者正在爭論美聯儲是否會像官員們在2月份那樣將利率提高25個基點,或像他們在12月份那樣提高50個基點。現在,投資者們更關心的問題是美聯儲是否會在下周加息。

標準普爾500指數在2023年上漲0.4%,在一系列強于預期的經濟數據公布后,該指數幾乎回吐了年初的所有漲幅。政府債券收益率在今年大部分時間上漲后暴跌,反映出對市場對安全資產的突然追捧。

比特幣礦工3月收入達到創紀錄的15億美元:金色財經報道,由于比特幣的價格突破5萬美元,比特幣礦工3月共獲得了15億美元的收入,創下了最高的月度記錄。[2021/4/2 19:38:22]

通貨膨脹依然火爆。勞工部周二表示,2月份的消費者價格指數比一年前上升了6%。盡管物價壓力已經連續八個月降溫,但通脹率仍然遠遠高于美聯儲2%的目標。上周的就業報告講述了一個類似的故事:美國在2月份增加了31.1萬個工作崗位,超過了經濟學家的預期,但與1月份的51.7萬個崗位相比大幅下降。

CFRA首席投資策略師SamStovall對《華爾街日報》表示:“最近的情況已經變得截然不同,現在我們真正需要討論的是可能對經濟、市場和我們的投資組合產生不利影響的事情。”

3月初巨鯨大量拋售ETH 盈利達數百萬:LongHash發文稱,加密市場研究團隊Santiment的數據顯示,大戶在3月8日暴跌前后大量拋售了手中的ETH。在48小時之內,ETH的價格從Bitmex上的最高位252美元跌至190美元左右,在短時間內回落了25%。以太價格的突然下跌導致了數億美元的期貨被清算。據Datamish稱,3月8日,僅BitMEX上的比特幣永續期貨合約就有價值1.85億美元的多頭合約被清算。Santiment的分析師表示,基于對ETH大戶地址的深入研究,大戶在ETH開始暴跌的同時把錢包內的ETH轉移到了交易所。研究小組稱:“為了深度了解大戶目前在加密貨幣市場上的具體動向,我們研究分析了ETH和Chainlink大戶地址近期的操作。就ETH來說,在市場經歷暴跌的前后,大戶都在把他們的存貨轉移到交易所……實際上我們已經追蹤了一個ETH地址,這個地址獲得了大約258萬美元的凈利潤(投資回報率達到59.72%)。”3月5日,Santiment報告表明,持幣量前100名的ETH大戶正在囤幣。這通常暗示看漲情緒,但這一次實際上可能只是大戶在預計熊市到來之前為了實現利益最大化而試圖哄抬幣價的操作。[2020/3/16]

市場動蕩始于上周四,當時硅谷銀行的母公司SVBFinancialGroup的股價在存款擠兌中暴跌60%。該股票周五未開盤交易,當天早上該銀行被聯邦存款保險公司查封,現在正在探索出售資產的各種可能性。

最近幾天,為加密貨幣公司提供服務的兩家最大的銀行SilvergateCapitalCorp.和SignatureBank也倒閉了。

地區銀行股票價格暴跌,但在政府官員采取措施限制影響后又反彈。周二,Moody投資者服務公司下調了對美國銀行系統的展望,理由是“經營環境迅速惡化”。該評級公司將六家美國銀行的信用評級列入了可能下調的審查名單中。

在歐洲監管機構聯系瑞士信貸,詢問其與陷入困境的硅谷銀行的金融風險暴露情況后,瑞士信貸的股票和債券價格周三暴跌。

Moody表示,進一步加息可能會使銀行的問題惡化。期貨交易員認為,下周繼續加息0.25個百分點或不加息的可能性相當。

投資者仍然警惕著是否出現蔓延跡象,摩根大通銀行的策略師周一警告稱,債券市場的損失可能會給其他資產類別帶來壓力,如商業房地產、私募股權和風險投資。

期貨交易員表示,“當經濟放緩且融資成本上升時,所有這些隱性或顯性套利交易都被迫平倉,導致周期結束。”

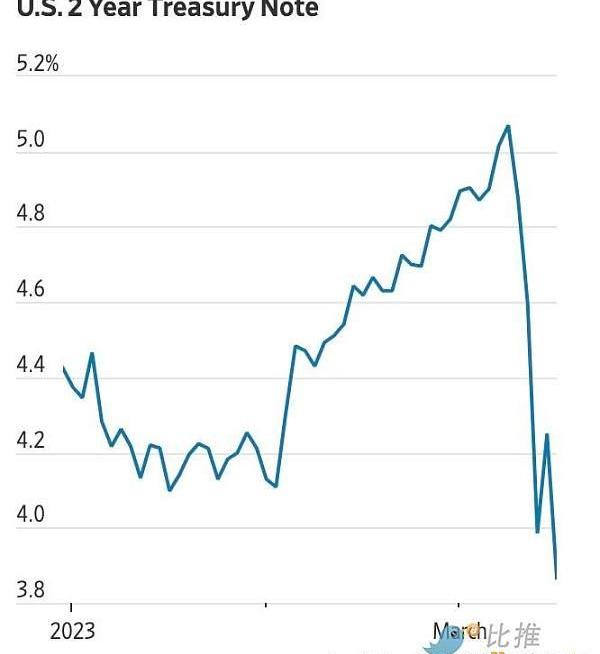

投資者尋求安全資產導致瘋狂交易:截至周一,兩年期美國國債收益率創下自1987年以來的最大三日跌幅。較長期限的國債收益率也大幅下跌。當債券價格上漲時,債券收益率下降。

這場國債上漲行情是短期債券收益率在前一個月穩步上升之后出現的。

GlobaltInvestments的投資組合經理ThomasMartin與《華爾街日報》記者交談時,將市場情緒的突然變化比喻成“就像突然之間,你就挨了一記耳光。”

根據QuantitativeBrokers的數據,現在的10年期美國國債期貨市場的流動性不到硅谷銀行倒閉前水平的一半。流動性下降意味著一個特定的交易可能會對市場價格產生更大的影響。

混亂蔓延到了債券市場以外。標準普爾500指數上周下跌4.5%,這是今年表現最差的一周。在短暫的喘息之后,該指數周三再次暴跌,早盤下跌1.7%。

KBW銀行指數在過去一周下跌了22%。周一,華爾街的恐慌指標Cboe波動率指數達到數月來的最高水平。根據CboeGlobalMarkets的數據,周五所有股票和交易所交易基金的看跌期權交易量均創下歷史新高。而比特幣價格飆升。

投資者擔心信貸恐慌可能會阻礙地區銀行向個人和企業放貸,而這可能會導致經濟收縮。追蹤小型公司的羅素2000指數在過去一周下跌了7.8%。

這一沖擊讓投資者開始等待有關它如何影響美聯儲長期計劃的信號,并重新評估他們的投資組合內容。

Hill先生對《華爾街日報》記者說,“我們正在仔細審視我們所擁有的資產,尋找機遇,以及可能存在的問題。”

一些投資者和策略師對于市場仍然持看漲對態度,前提是信貸危機很快平息并且美聯儲最終決定暫停加息。

CFRA的斯托瓦爾先生對《華爾街日報》表示,他對標普500指數年底的目標價位為4360,大約比當前水平高10%左右。

Tags:ETH比特幣ENTMENTSether比特幣交易所有哪些Decentralized PiratesDGPayment

頭條 ▌?香港財庫局許正宇:香港金融管理局目標在2024年實施穩定幣監管3月20日消息,香港特區政府財經事務及庫務局局長許正宇在AspenDigitalWeb3投資峰會上表示.

1900/1/1 0:00:00當下,藍籌NFT之間正悄然出現分化。即便曾一度引發GasWar,但不少頭部NFT項目卻因未能形成長期品牌敘事和社區賦能的增長飛輪,而使其價值難以支撐,持續下跌的價格和交易量也體現了這點.

1900/1/1 0:00:003月16日消息,以太坊Layer2擴容解決方案Arbitrum正式宣布將發行原生TokenARB并公布Token經濟學。據悉,ARB初始總供應量為100億枚,總供應量將以每年至多2%的速度膨脹.

1900/1/1 0:00:00總結來說 1.熱門幣種方面: RIO:一個數字和現實世界資產的Web3生態系統,測試網已經上線,Alpha版本還有14天上線,代幣24小時交易量127萬美金,近期交易額增大.

1900/1/1 0:00:00作者:鏈上分析師@Lookonchain 編譯:Felix 近日,在硅谷銀行破產事件的席卷下,美元穩定幣USDC本周末開始脫錨并下跌,在監管機構干預下,事件漸息.

1900/1/1 0:00:00頭條 ▌?Coinbase:BUSD仍可隨時提取金色財經報道,據CoinbaseAssets在社交媒體發文稱,雖然Coinbase已禁用了BinanceUSD交易,但用戶的BUSD資金仍可使用.

1900/1/1 0:00:00