BTC/HKD+1.33%

BTC/HKD+1.33% ETH/HKD+0.54%

ETH/HKD+0.54% LTC/HKD-0.37%

LTC/HKD-0.37% ADA/HKD+1.88%

ADA/HKD+1.88% SOL/HKD+2.7%

SOL/HKD+2.7% XRP/HKD+2.1%

XRP/HKD+2.1%原文:《下一輪由LSD驅動的DeFiSummer中,AuraFinance能否成為黑馬?》

本文介紹AuraFinance的基本情況,為什么它能夠在LSD驅動的DeFiSummer中成為一匹黑馬。

LSD,全稱LiquidStakingDerivatives,即流動性質押衍生品。也是筆者之前通過數篇文章著重分析的賽道。

LSD協議是伴隨著ETH2.0升級成長起來的DeFi衍生品賽道,隨著Lido的TVL超越MakerDAO躍居DeFi榜首,RocketPool、Stakewise等產品的資產規模也不斷擴張,儼然LSD已經成為一個蓬勃發展的賽道,方興未艾。

尤其以太坊上海升級臨近,LSD賽道火熱,可以說是今年2023年的一個主旋律。

隨著美國SEC對Kraken平臺的處罰,為中心化質押業務敲響了警鐘。并且市場也在不斷捧高SSV這種,能夠幫助質押協議更加去中心化的技術。

長久看來,無論是從監管層面還是生態系統性安全的考慮,以太坊質押都將走向更加去中心化的道路。

那么第一個問題就來了,去中心化協議上需要充足的流動性來保證stETH這類流行性衍生品的兌付能力。

其中筆者認為潛力最大的項目是AuraFinance,它是由0xMaki創建的基于Balancer生態的收益治理平臺。

用戶通過持有BAL和AURA,為Balancer上的LP和BAL質押者提供最大程度的收益激勵。

不過,相比其他LSD協議,AuraFinance關注度并沒有那么高,很有可能是上海升級LSD賽道最大潛力股。

Web3足球游戲公司Matchday完成2100萬美元種子輪融資:金色財經報道,Web3游戲互動娛樂初創公司Matchday宣布完成2100萬美元種子輪融資,梅西旗下基金Play Time參投。Matchday將 Web3 和移動游戲結合起來,創建一套由FIFA授權的足球游戲,Matchday首席游戲官Sebastien de Halleux表示相信真正的所有權對于為游戲玩家創造一系列新體驗非常重要,希望將數億球迷吸引到Web3,該公司預計第一款游戲將在第二季度發布。[2023/3/8 12:49:50]

1、為什么AURA能夠影響池子的流動性?

首先AuraFinance之于Balancer,就極其類似于Convex之于Curve。因此要來解釋為什么Aura能夠影響協議的流動性,我們就用大家更為熟悉的Convex和Curve來解釋,并最后替換一下主體即可。

在Curve設計的機制中,持有者只有憑借將CRV在鎖定后獲得的veCRV,才能夠捕獲Curve的價值、發揮代幣的功能并行使治理權力。

這種治理權利可以在每周決定每一個池子排放CRV獎勵的權重,APY更高的池子,自然會吸引到更多的LP資金前來獲取收益,更多的LP資金也就意味著個更好的深度,滑點更低的兌換。

所以本質上,veCRV就代表了對Curve的控制權。

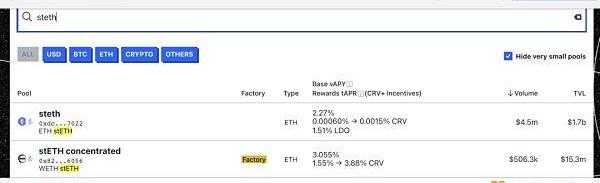

我們可以看到Lido的stETH在Curve上的交易對ETH-stETH的TVL為17億美金,日交易量450萬美元。

如此龐大的TVL為stETH提供了充沛的流動性,保證了它的兌付能力,用戶就可以放心拿著stETH做各種事情了。

因此我們能夠看出veCRV的投票權帶來特定池子的高收益,進而帶來的充沛流動性的重要性。

BitCard?和BHN達成合作,將在部分美國零售商提供比特幣禮品卡:3月2日消息,BitCard?宣布與Blackhawk Network(BHN)建立新的合作關系,后者是全球品牌支付技術提供商。通過此次合作,BitCard?將在BHN的零售商和B2B渠道網絡中的部分美國零售商提供比特幣禮品卡。(BeInCrypto)[2023/3/2 12:38:29]

那么現在就來到Convex了,在Convex中用戶通過質押CRV1:1的持有cvxCRV,即可獲得更高的收益,即Curve平臺費用收入+3Crv獎勵,以及CVX獎勵,但卻損失了直接持有veCRV的投票治理權力。

也就是說用戶通過讓渡自己CRV的潛在投票權,換取了比正常在Curve質押更高的一站式收益。

CVX是Convex的原生代幣,最大供應量為1億枚,持有CVX便相當于擁有了對Convex的控制權——CVX作為Convex平臺的治理代幣,通過鎖定CVX便可以讓LP對Convex的veCRV治理決策進行投票。

一言以蔽之,控制了CVX,就是控制了Convex,而控制了Convex,就等同于控制了Curve。

那么接下來顯而易見的事情就發生了,如果項目方要獲得充足的流動性,那么他就可以去購買足夠的Convex或者去賄賂Convex的持有者。

最終將治理決策權放在自己的手里,將高收益分配到自己的池子里去,吸引大量追求高收益的LP入駐,從而增加流動性。

現在我們把AuraFinance當成Convex,將Balancer當成Curve,就可以大致理解為什么AuraFinance能夠在流動性的選擇上發揮作用了。

基于Arbitrum的DeFi協議Radiant將于2月16日發布V2版本:金色財經報道,基于Arbitrum的DeFi協議Radiant將于2月16日發布V2版本,V2發布的新功能包括僅授予為協議增加價值的“俱樂部成員”的釋放量、對20多個新代幣的抵押支持以及在其他五個區塊鏈上分發產品。Radiant將部署在BNB Chain上,團隊表示其最終愿景是在所在所有EVM鏈上部署Radiant Protocol。

此外,Radiant對其代幣經濟學進行修改的提案已通過,向貸方和借款人發放代幣的期限從兩年延長為五年。[2023/2/10 11:59:17]

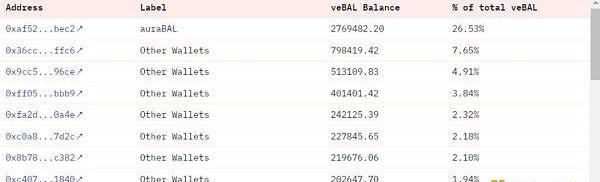

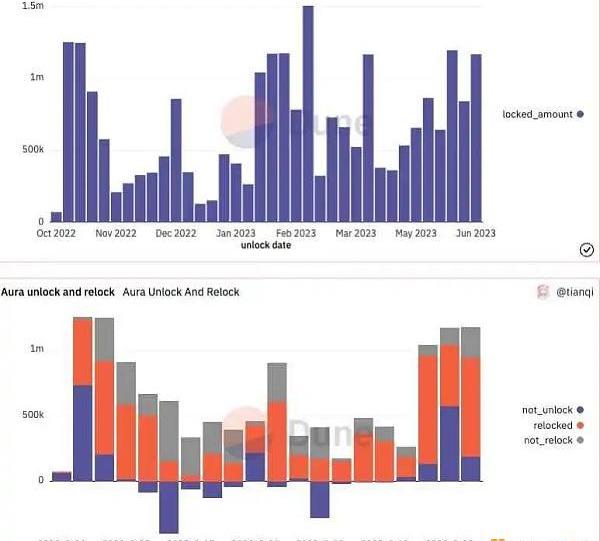

數據顯示,目前veBAL已鑄造總量約為1044.49萬,其中Aura是排名第一的持有者,持有約276.95萬veBAL,占比約26.53%。

由此也意味著Aura平臺整體占據了Balancer約26.53%的治理權,賄賂vlAURA的持有者也成為了項目方們的一個重要選擇。

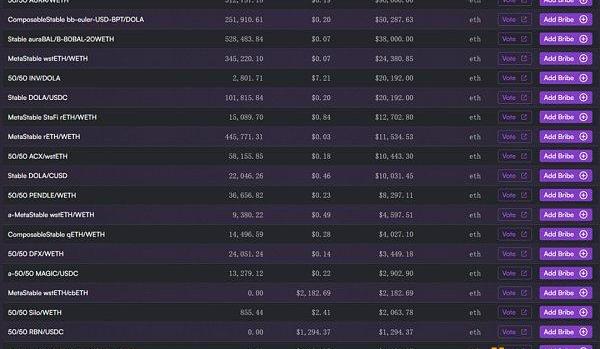

目前可以在HiddenHand平臺為BAL獎勵分配權重的選舉進行賄賂,吸引vlAURA的持有者投票給對應的池子。

2、為什么選擇AuraFinance而不是Convex

更高的APY

AuraFinance有不少機制設計來保證相對高的收益。

例如,對于LP來說,Aura消除了BalancerGauge加速池系統的復雜性,為所有Balancer流動性Gauge存款提供流暢的使用流程。

恒生電子旗下數字藏品平臺予藏啟動“清退”,已暫停發售新藏品:金色財經報道,數字藏品發售平臺予藏已發布公告宣布關停業務并將進行清退。據悉,公告內容提及“目前國內尚未出臺數字藏品相關的明確法律法規和政策文件,數字藏品作為新興領域仍具有一定的不確定性與風險性”,因此該平臺稱經過審慎評估,平臺決定于即日起暫停發售數字藏品,轉贈功能也將暫停開放,同時平臺也將關閉新用戶注冊通道。據悉,予藏是恒生電子區塊鏈業務孵化的數字藝術收藏平臺,而“予藏”公眾號的賬號主體認證也是恒生電子股份有限公司。[2022/6/29 1:38:21]

Aura允許LP通過協議擁有的veBAL提升高額收益,同時還可以積累額外的AURA獎勵。

上圖左邊是Curve,右圖是Balancer,下圖是AuraFinance,很明顯能夠看出AuraFinance的rETH-WETH的收益率高達6.75%,相比其他兩個平臺的收益將近是兩倍的差距。

更高的資本效率

項目方通過賄賂獲得這種收益和賄賂成本的比值也叫做資本效率,數據顯示,每消耗1美元就會產生2.35美元的排放量,AuraFinance的資本效率比Convex高出64%,這樣的結果就會吸引更多的項目方。

鮑威爾的加息計劃面臨通脹沖擊:6月12日消息,據分析,即使早已“實際宣布”6月將加息50個基點,美聯儲主席鮑威爾仍可能在下周四凌晨釋放出人意料的鷹派信號。5月CPI數據強化了市場對于美聯儲到9月份繼續加息50個基點的預期。一些投資者甚至押注,如果通脹壓力沒有降溫,美聯儲可能大幅加息75個基點。在下周議息會議后的新聞發布會上,鮑威爾可能會拒絕排除加息75個基點的概率,強化市場預期。鮑威爾可能表示通脹仍處于上升軌道,只要情況持續,將堅持每次會議都加息50個基點。(金十)[2022/6/12 4:20:02]

更低的Gas費用

在其他DeFi協議上進行交易時,token通常在多個池之間轉移,包括邏輯在內,這是一個高度消耗Gas的過程,被稱之為多跳交易。

比如,下圖是BTC和stETH之間的示例。

在Balancer上,此類大量消耗Gas的操作得到了改善,所有的賬戶都在一個環境之下,只有最終數量的token被轉移到vault和從vault轉出。

BTC>stETH,Balancer消除了對Gas頻繁消耗邏輯的需求,這種創新被稱為BatchSwap。

Gas費消耗的降低,有利于散戶的進入和高頻交易,是行業發展的必定趨勢。

龐大的合作關系網絡

AuraFinance的創始人是0xMaki,也是Sushiswap曾經杰出的領導者,在Maki接受了Sushiswap之后,組建了核心團隊,并且與DeFi藍籌協議建立了合作關系。

最重要的是創造了與Uniswap不同的發展路線圖,幫助Sushiswap成了當時足以撼動Uniswap的DEX之一。

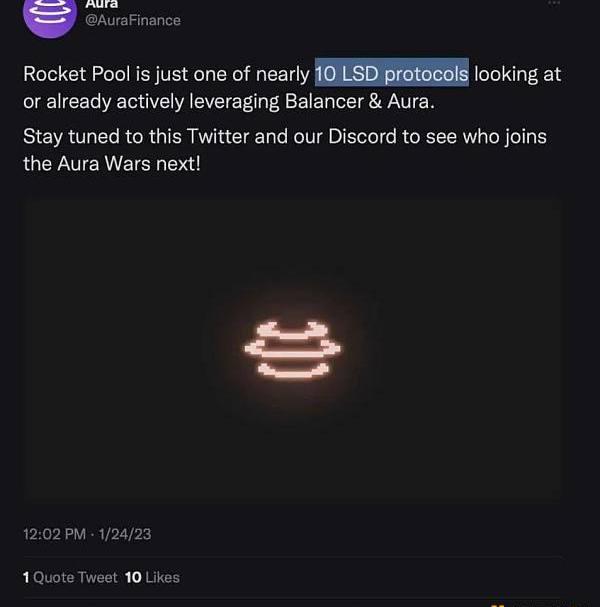

正是由于Maki的特殊身份,這次創業也極大的發揮了他個人的價值和關系網絡,AuraFinance已然默默與幾乎所有主流LSD協議建立了合作關系。

其中包括Lido、Rocketpool、Frax、Swell、Stakewise、Stader、Ankr和StaFi等,所有這些協議都將在上海升級階段開始提供激勵措施。此外,期待更多其他項目的跟進。

Rocketpool算是第一個意識到AURA潛力的項目,自3個月前開始激勵以來,rETH-WETH的流動性增加了6倍,導致交易量和費用大幅增加,目前RPL仍然是AuraFinance上最大的參與者之一。

正如前面分析Curve和Convex的案例所描述的,對于在Balancer建池的RocketPool而言,只要rETH/WETH池的BAL獎勵分配權重越高,就會吸引越多的人在RocketPool質押ETH獲得rETH,然后到Balancer提供流動性進行挖礦,使RocketPool在LSD賽道的市占率上升。

同時,池子的流動性越高,rETH的脫錨風險也就越小。

3、LSD驅動的DeFiSummer正在進行中

對于新的LSD協議來說,尚未開墾的經濟模型是他們的最大優勢,直接以代幣激勵的方式挖礦吸引資金流入,對老牌協議發起一場類似“吸血鬼攻擊”,說不定來一場LSD挖礦Summer呢?

AuraFinance背靠Balancer的流動性支持,或許也能成為一匹黑馬。

RPL的做法為基本的LSD增長給出了范例:支付投票獎勵——增加流動性和TVL——集成以建立安全和差異化的產品。從結果上看,其他合作的協議效仿并開始搶奪投票權只是時間問題。

OlympusDAO購買了20萬美元,并將在未來4個月內再次購入80萬美元,最近還在Aura中存入了價值約7000萬美元的BPT。此外,他們還賣出了CVX頭寸用來買入AURA。

FraxFinance也正在尋求積累AURA,正如其founderSam所暗示的那樣,Frax正在討論針對增強型FRAX池的試點投票激勵計劃。

SynapseProtocol也提議將SYN流動性遷移至Balancer,并開始在Aura上提供投票激勵。每輪大約10萬美元的投票獎勵,這將使vlAURA收入增加約30%。

Redactedcartel將在上海升級后推出其LSD支持的穩定DINERO,且很可能通過其vlAURA持有來激勵流動性。

StargateFinance是Aura的主要利益相關者,最近也提供了21萬美元的激勵措施,也是其迄今為止投入Aura的最大一筆激勵資金。

Aave的激勵計劃近期也提上了日程,將在未來幾天推動鎖定veBAL的提案,也可以通過Aura激勵GHO流動性。

Alchemixfi已將其ALCX的流動性轉移至Balancer,并將通過其TOKE持有的資金購入AURA,未來的Alchemix資產可能會被整合,并且關于提供投票激勵的討論已經在進行中。

談及Arbitrum,一旦可以進行跨鏈,可能會看到很多Arbitrum項目進入其Aura生態。比如,當MAGIC、JONES、GMX、GNS、DOPEX、VSTA等都開始與LSD一起激勵vlAURA投票時會發生什么?

與Aura的合作還在繼續,后續新的合作伙伴包括Ribbon、Liquity、Pendle、Gearbox、Euler等。

最近的解鎖的vlAURA的70-80%都進行了再次鎖定,幾乎沒有賣出。像Gnosis、Badger和Messi這樣的大戶都是長期持有的,他們每幾周都會不斷累積鎖定AURA。

Nansensmartmoney通過在過去一個月內的積累,token數量漲了5倍。Arca也在過去一個月內大量買入:

4、總結

根據DefiLlama的數據,當前Aura的TVL為6.17億。

Aura作為Balancer生態的龍頭,和Balancer的發展是相輔相成的,目前包含大量LSD協議在內的項目方涌入Aura。

目前Balancer流動性最大的前三個池子分別為wstETH/WETH、BAL/WETH、rETH/WETH,第二名是與veBAL相關,另外兩個池均為LSD相關。

本質原因在于其資本效率優于傳統的流動性獎勵模式,也優于同賽道的Convex。

DeFi數據 1、DeFi代幣總市值:488.53億美元 DeFi總市值及前十代幣數據來源:coingecko2、過去24小時去中心化交易所的交易量22.

1900/1/1 0:00:00作者:何不笑 HowdidSVBGetHere? 1、這家銀行的盈利模式 SVB與很多傳統的儲蓄銀行類似,也是吸收存款,并以較高的利率放出貸款賺取利差。但它并不面向C端客戶,只做B端客戶業務.

1900/1/1 0:00:00原文作者:Tendeeno原文編譯:Moni,Odaily?3月19日,鏈上分析平臺DefiLlama?創始人?0x?ngmi?宣布其團隊因為是否發行Token而發生分裂.

1900/1/1 0:00:003月初,首個以太坊Web訪問協議ERC-4804獲得了批準,這意味著Web3URL正式進入以太坊,互聯網用戶也將可以更輕松地訪問以太坊APP和NFT.

1900/1/1 0:00:00原文作者:veDAO?研究院空投作為Web3的一種激勵用戶參與和貢獻的方式,在過去的幾年里,我們已經見證了一些成功的Web3項目空投,如?Uniswap、1inch、Aptos等.

1900/1/1 0:00:00來源:veDAO研究院 春節過后,Web3行業最大的熱點來源,不是L2新星Arbitrum的強勢崛起、也不是兩大新型王牌公鏈Aptos和Sui的明爭暗斗。反而是來自Web3活化石的BTC.

1900/1/1 0:00:00