BTC/HKD+0.17%

BTC/HKD+0.17% ETH/HKD+0.92%

ETH/HKD+0.92% LTC/HKD+0.8%

LTC/HKD+0.8% ADA/HKD+1.39%

ADA/HKD+1.39% SOL/HKD+2.22%

SOL/HKD+2.22% XRP/HKD+1.89%

XRP/HKD+1.89%當地時間周四早晨,硅谷銀行宣布,出售其所有210億美元的可銷售證券,因此遭受了18億美元的虧損,并尋求通過出售普通股和優先股募資22.5億美元。消息發布后,硅谷銀行暴跌60%,創1998年以來最大跌幅,市值迅速蒸發掉94億美元,同時也觸發了美國銀行股的普遍拋售。

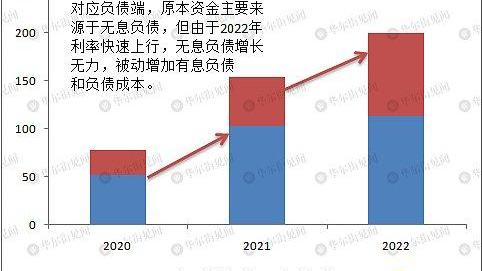

事實上,硅谷銀行的危機是高利率環境下流動性坍塌的一次預示。在2020年美聯儲實施量化寬松期間,硅谷銀行用無息負債購入了大量固定收益債券,而此后美聯儲的大舉加息導致這些低利率債券價格下跌,將資金存在硅谷銀行的科技企業們也爭相要求提款,因此其資產端就開始出現了巨大的資金缺口。

不得已之下,硅谷銀行開始出售證券資產和普通股等募資,而這一信號大力觸發了市場信心危機。

多米諾骨牌的第一張:高比例配置固定收益資產

在2020年下半年,美聯儲仍在如火如荼進行QE,市場流動性十分寬松,美國風投基金支持的初創科技企業掀起了IPO融資熱潮。而硅谷銀行的主營業務之一就是為這些科技企業提供融資服務,其放出的貸款超過了千億美元。

安全團隊:批準未知來源的代幣時請仔細檢查交易的 gas limit:金色財經報道,據慢霧區情報,BSC 鏈上最近出現一個名為 GPT 的代幣,合約地址為0x513C285CD76884acC377a63DC63A4e83D7D21fb5。當用戶對該代幣進行 approve 操作時,錢包會根據余額增大 gas limit,而該代幣合約會使用用戶的 gas 去鑄造 CHI 代幣,當合約收集夠大量的 CHI 代幣后,這個惡意代幣合約的管理者就可以通過燃燒掉 CHI 代幣獲得合約摧毀時返還的 gas 補償。

慢霧安全團隊提醒用戶在對未知來源的代幣進行批準時仔細檢查交易的 gas limit。[2023/3/28 13:31:05]

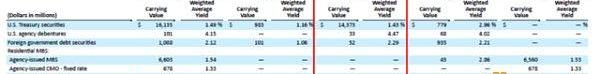

與此同時,這些資金也并非靜止不動地躺在硅谷銀行的賬戶中。持有一定數量的準備金也是美聯儲的要求之一,因此硅谷銀行用無息負債選擇買入大量的美國國債和抵押貸款支持證券MBS。值得注意的是,硅谷銀行的投資多元化程度并不及摩根大通、富國銀行這類大型銀行。

美聯儲主席:正仔細研究美聯儲是否應該發行數字美元:美聯儲主席鮑威爾表示,正仔細研究美聯儲是否應該發行數字美元,不需要成為開發數字貨幣的第一人。(金十)[2021/2/24 17:45:30]

硅谷銀行的最新年報顯示,其投資組合中超過一半都是1年期到5年期的無風險國債。現在看來,該行對這類固定收益資產的高配置比例幾乎已經超過了安全警戒線。

從這時候,硅谷銀行就已經為后來的危機埋下了禍根:該行并沒有為應對客戶提款留出充足的現金。

科技企業的逆風來襲

隨著美聯儲大舉加息、美股IPO市場慘淡,以及市場對經濟衰退的擔憂,整個科技行業都迎來逆風。初創科技企業在市場上融資舉步維艱,相應就需要更多的現金,于是,他們紛紛把目光轉向了自己的「儲蓄罐」硅谷銀行。

動態 | 電報群有人假冒BM行騙 用戶需仔細甄別:據EOS社區成員透露,近日電報群中有人假冒 BM 找社區成員私聊,并假借邀請他們投資 Voice 的理由騙取 USDT。《幣世界》提醒:BM 本人的電報用戶名為 @daniellarimer,在 EOS、EOS Privacy 群內帶有 Admin 標識,請用戶謹慎辨別。[2019/6/7]

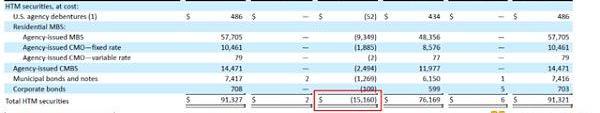

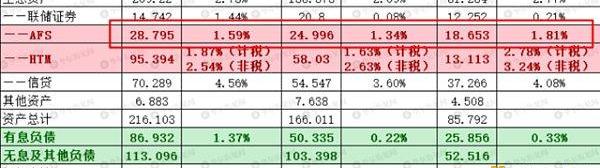

但不幸的是,硅谷銀行如果要滿足提款要求、提前贖回自己之前投的固定資產,只能大打折扣。這里就要引入一個企業會計處理中的「可供出售金融資產」和「持有至到期金融資產」的概念。從字面意義上來看,該行持有的大量固定資產被計入了HTM,其流動性要比AFS差得多。

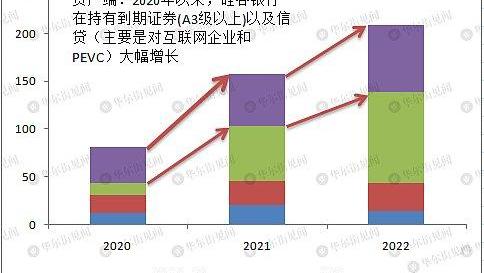

2020年以來,硅谷銀行對HTM的持有數量大幅增長,兩年間暴增了620%!

動態 | BM:每個人都應該仔細考慮 URI 概念:據 IMEOS 報道,BM 在今天發布了另外一篇文章“捍衛普遍資源繼承”。

文章開頭提到上一篇文章“普遍資源繼承”引發了一些自由主義者和無政府主義者的爭議,BM 在文中表示在上一篇文章沒有向新讀者解釋清楚他的所有原則,導致大家不能理解我對所闡述的觀念的深刻承諾。

文中 BM 介紹了他主張的 5% 財富“稅”概念在 URI 是基于哪三種相對自愿的方式進行征收。還有關于 URI 的缺陷,相關改進,協定,反駁為何無法實施和價格不會上漲等問題。

文章最后,BM 呼吁每個人都應該仔細考慮 URI 的概念。[2018/9/20]

在2020年至2021年,美聯儲還是將利率保持在接近于零的水平,因此硅谷銀行持有AFS和HTM資產的平均收益率非常之低。伴隨著美聯儲2022年以來的快速加息,這些低利率債券價格暴跌,持有大量此類債券的銀行資產端開始涌現出巨大的未實現損失:HTM的未實現損失就高達逾150億美元。

法國總統馬克龍:國際貨幣基金組織的職權范圍應該擴大至仔細審視比特幣和加密貨幣:法國總統馬克龍(Emmanuel Macron)表示,國際貨幣基金組織的職權范圍應該擴大至仔細審視比特幣和加密貨幣。我們需要一個國際性的方法監管加密貨幣,同時,我們需要建立對于全球投資的全球契約。[2018/1/28]

然而另一邊,硅谷銀行流動性較高的資產數量增長并不明顯。從2020年到2022年,硅谷銀行的可供出售金融資產僅增長了54%。

只要硅谷銀行能夠將這些資產持有至到期,選擇不出售這些未實現損失,這些損失就不會在賬面上迅速變現。

不幸的是,隨著利率上升,美聯儲MBS、國債等固定收益證券的價格下跌,硅谷銀行隨后就產生了18億美元的稅后虧損。

此外,在科技行業的逆風來襲之際,科技企業們只能寄希望于在硅谷銀行的存款。風投基金要求科技企業把在硅谷銀行的存款全部提取出來,如硅谷風投大佬、風投基金FoundersFund?的創始人PeterThiel和OpenAI?的聯合創始公司之一YCombinator等都要求科技企業控制風險敞口,這就發生了銀行擠兌。

年報顯示,2022年,硅谷銀行的無息存款由2021年的1258億驟降至了807億。

因此該行才宣布用出售股票來填補這一資本缺口,選擇出售其所有210億美元的可銷售證券,以及出售普通股和優先股募資22.5億美元。這就使得硅谷銀行的最終未實現損失變成了實際虧損和整個資產負債表的坍塌。

負債端成本持續上升

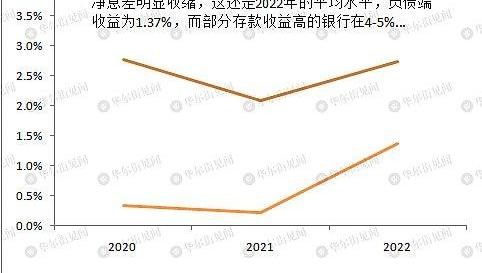

華爾街見聞此前提及,硅谷銀行搭建的業務模式十分出色,在利息收入上,該行倚仗的是「高息差」策略:

負債端,銀行通過同時吸收風投企業與科技企業的存款,達到了即使資金在投資者與被投資企業間轉移,也可以最大限度留存在銀行內部的目的。同時貸款條件附加要求企業存款無息,大大壓低了負債端成本;而在資產端,通過對利率相對不敏感的科技初創企業投放信貸,拉高了信貸資產收益率,最終實現「高息差」。

但當利率上升的時候,硅谷銀行所持有MBS的久期,即債券持有者收回其全部本金和利息的平均時間會被拉長,這導致其越來越難以應對負債端持續的資金流出。

無奈之下,硅谷銀行只能增加有息負債,因此間接推高了負債成本。硅谷銀行引以為傲的高息差策略逐漸失效,其資產端和負債端的凈息差從2020年到2022年逐漸收窄。另一邊,與之對應的資產端現金儲量仍十分不足。

事實上,這種狀態就好像一把「達摩克利斯之劍」一直懸在硅谷銀行的頭頂。市場擔憂,未出售的HTM資產的未實現損失是否會迅速變成賬面上的實際損失。

并且,市場的信心危機也蔓延到了其他對科技企業有大量敞口的銀行,因此同時觸發了美國銀行股的普遍拋售:四大銀行市值蒸發524億美元,股價一夜之間紛紛跌超或跌近5%。

這場危機是否會演變成一場巨大的金融風暴,仍需時間觀察。

撰文:韓旭陽

來源:華爾街見聞、DeFi之道

DeFi數據 1、DeFi代幣總市值:489.5億美元 DeFi總市值及前十代幣數據來源:coingecko2、過去24小時去中心化交易所的交易量71.

1900/1/1 0:00:00頭條 ▌Mt.Gox最大債權人計劃保留歸還的比特幣金色財經報道,據知情人士透露,破產的加密貨幣交易所Mt.Gox的最大債權人Mt.Gox投資基金打算持有而不是出售將于今年支付給它的比特幣.

1900/1/1 0:00:00導讀:一家引領全世界的搜索引擎巨頭,已經手握類ChatGPT技術兩年,卻被微軟和OpenAI步步搶先,正在逐漸失去自己曾經制霸的領土。谷歌的故事,值得所有人深思。 最近,微軟是喜訊連連.

1900/1/1 0:00:00新加坡的DPT牌照,即數字支付代幣牌照,是由新加坡金融管理局頒發的一種許可證。這種許可證允許持有者在新加坡境內從事與數字支付代幣相關的服務.

1900/1/1 0:00:00生態大事件 AQUA與PolygonLabs合作AQUA是一個以游戲玩家為中心的Web3市場,此次合作將在Polygon上構建一個更好的Web3游戲入口,幫助項目和玩家充分利用Web3中的機會.

1900/1/1 0:00:00作者:戴老板/何律衡 2017年6月,Google發表了一篇名為AttentionIsAllYouNeed的論文.

1900/1/1 0:00:00