BTC/HKD-0.62%

BTC/HKD-0.62% ETH/HKD-1.43%

ETH/HKD-1.43% LTC/HKD-1.14%

LTC/HKD-1.14% ADA/HKD-1.4%

ADA/HKD-1.4% SOL/HKD-1.44%

SOL/HKD-1.44% XRP/HKD-1.25%

XRP/HKD-1.25%撰文:AndrewKang

在金融市場中,泡沫破滅后有時會發生泡沫后反彈,也就是所謂的回聲泡沫,這種情況與泡沫階段初期的市場結構相似。實際上,加密市場似乎正處于中期底部,而且「回聲泡沫」很可能即將到來,本文將從技術分析、鏈上數據和交易所/衍生品市場等方面進行剖析解讀。

從一個技術分析師的角度,加密市場剛剛給了每個在交易/投資中考慮技術因素的人開始尋找長期敞口的理由。比特幣和以太坊都已經突破了對角趨勢線和均線,每周交易動量也來到了交叉點,關鍵價格支撐位也已經反彈。

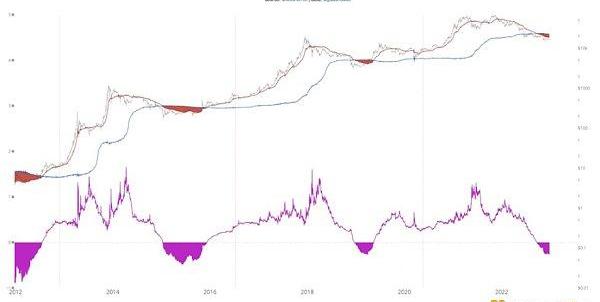

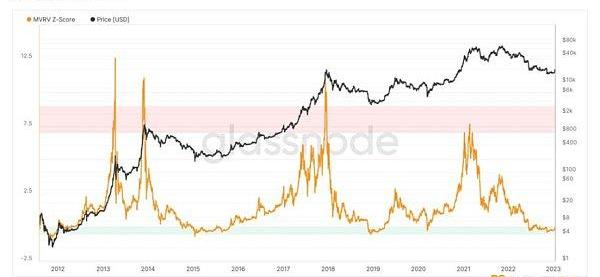

對于近期到來的加密市場反彈,其中一個值得關注的重要指標是每周相對強弱指標,相比于之前相當長時間里的看跌勢頭,目前該指標出現反彈并來到了突破交叉點,這意味著基于市場供應緊縮,加密市場蘊藏著復蘇走高的巨大潛能。自2015年以來,每周相對強弱指標交叉的情況僅發生過5次,每次出現這種情況之后都會引發市場明顯反彈,從交叉到頂部的平均漲幅為1775%

華泰證券:上調2021年美國增長和財政赤字率預測:華泰證券將2021財年美國赤字率預測上調至GDP的12.9%(此前預測為11.6%),認為民主黨“橫掃”伴生的擴張性財政政策仍可能帶來赤字率的小幅上行。現金派發、失業救濟等非常規財政支出仍可能是財政赤字的主要推手。如2021年1季度兩項財政刺激計劃能夠落地,可能推動1季度美國居民可支配收入增速加速至15%以上,大幅拉動美國消費及全球貿易需求。今年一季度美國名義經濟增速有望明顯高于去年Q2,居民部門的工資性、財產性、經營性收入增速均有望高于去年Q2。[2021/1/18 16:23:58]

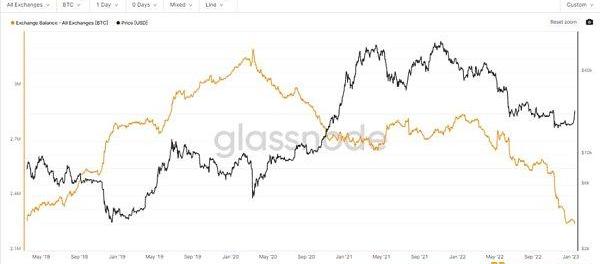

比特幣和以太坊在交易所的各項鏈上指標和礦工拋售壓力的減少表明了加密市場正在進入供應緊縮。

報告:2020年未受監管的出境虛擬貨幣價值?達175億美元:派盾PeckShield發布2020年年度數字貨幣反洗錢報告。報告顯示,2020年未受監管的出境虛擬貨幣價值?達175億美元,較2019年增長51%,且仍在快速增長。

涉及虛擬貨幣的詐騙案件持續?發,達到151起,較2019年增長655%。勒索類案件快速增長。國內實施「凍卡」?動,反洗錢法?效,傳統的洗錢途徑遭遇沉重打擊,繼而轉向虛擬貨幣,虛擬貨幣洗錢形式嚴峻。2020年下半年開始,詐騙、攻擊、勒索、賭博等?產,以及洗錢、跑分等灰產,轉為使?虛擬貨幣洗錢,特別是恐怖組織開始轉向虛擬貨幣領域融資以?持其活動。[2021/1/11 15:53:11]

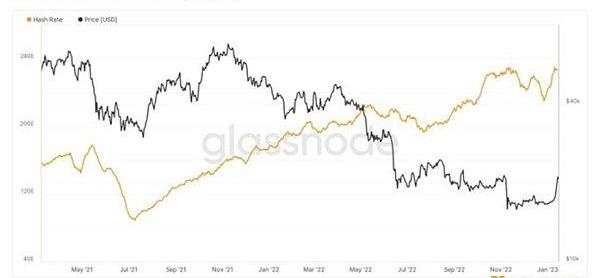

2022年看跌勢頭的一個主要驅動因素是礦工采用了過度杠桿化的金融策略,最終導致他們都變成了「被迫賣家」——不得不出售自己挖出的BTC、甚至是庫存。最近,比特幣網絡哈希率已經開始出現趨勢逆轉,這表明在一些重大投降之后,礦工健康狀況已經逐漸穩定。

Findora公布審核代碼庫結果并計劃于2021Q1發布開源代碼:據官方消息,Findora與一家美國上市的軟件行業安全審計公司合作,對方對Findora即將開源代碼庫進行分析檢測。 針對安全性和風險的初步審核結果顯示代碼庫的結構設計和抗攻擊性等方面均表現非常出色,在各個方面均達到或者超出行業內認可的標準。

審核一共掃描和分析了超過9800多個文件,該審計報告指出Findora代碼庫在安全薄弱程度方面的評價結果是“極低”。在完成全面的安全審核后,Findora將在未來公布開源時間表,從2021年第一季度開始逐步發布其開源代碼。

Findora旨在成為金融服務行業的粘合劑-即實現任何性質的資產并應對支持和統一各種加密貨幣和傳統資產的必要挑戰-安全仍然是我們的首要任務,并且是實現廣泛采用并建立全球信任這一目標的基礎。進行端到端的第三方安全審核并取得優異的結果是朝此方向邁出的兩個重要步驟。[2021/1/5 16:27:50]

聲音 | Skew 2020預測:USDT市場份額將會下降,某家投行會推出比特幣交易平臺:加密數據分析提供商Skew連發多條推文就2020年的加密貨幣市場進行了預測。其部分預測內容為:在交易方面,ETH將超過BTC;位于倫敦的LMAX交易所將成為法幣-加密貨幣交易所中的領導者;總部位于美國、專注于零售業務的Peak交易所將轉向只針對經紀商的模式;FTX/Binance可能會占據衍生品交易的頭把交椅;USDT的市場份額將會下降;一家頂級投資銀行將推出比特幣交易平臺;CME將在BTC期權交易中占據榜首位置。(AMBCrypto)[2020/1/8]

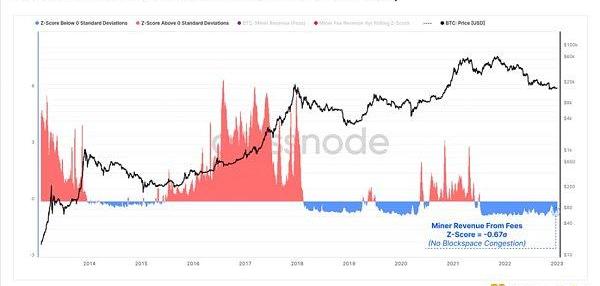

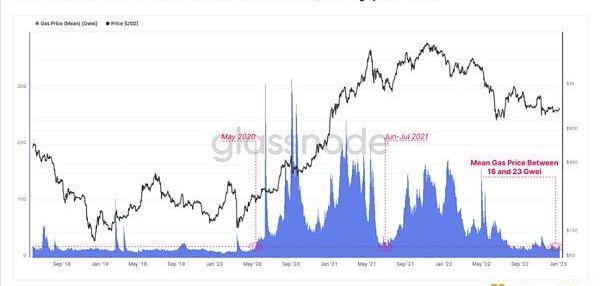

如今礦工不再顧忌牛「奢侈」的交易費,這也反映了之前熊市周期的觸底過程。

分析 | 技術開發、機構投資等將推動2020年加密貨幣的采用:12月25日,Cointelegraph發文稱,加密領域技術開發、機構投資等將推動2020年加密貨幣的采用。目前加密行業有各種各樣的應用,人工智能可以用來讓加密貨幣對主流公眾具有吸引力。例如,在采礦過程中有效地優化能源消耗。一旦AI和加密結合,AI就可以潛在地計算特定節點的性能概率,并推薦可以用于在區塊鏈上實現更快、更便宜的事務的方法。此外,當與物聯網技術相結合時,不同的節點將能夠自主通信,提高效率。到2020年,加密貨幣將成為主流的另一原因是,機構投資者對加密相關項目的興趣增加。最后,全球無現金社會步伐正在加快,微芯片和無現金系統的使用也在增加。這都將推動2020年加密貨幣采用。[2019/12/25]

相對于比特幣美元價值的365天均線,當前供應發行的比特幣美元價值也處于底部區域,表明能夠承受此前收入大幅下降的礦工相當堅韌。

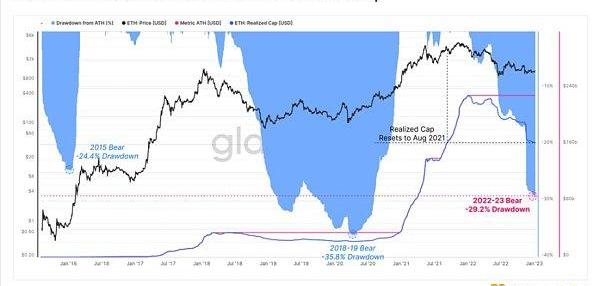

在此前的熊市周期里,比特幣和以太坊的總持有人基數遭受了極大影響,但就目前而言,該指標的表現其實非常堅韌,最近也不再處于水下。

除了比特幣和以太坊總持有人數量開始上升,我們可以看到在加密貨幣總市值中依然有大量穩定幣資產,這些穩定幣可以作為助推加密市場反彈的「燃料」。宏觀基金、散戶投資者、巨鯨、加密基金、主權財富基金,家族辦公室都將是未來的潛在買家。

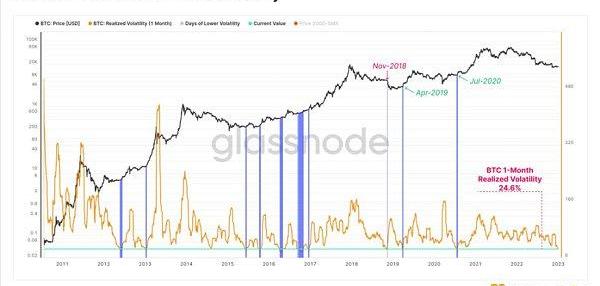

從歷史上看,加密貨幣市場規模最大/時間最長的反彈通常發生在低波動期之后。事實證明,當前加密市場正處于歷史低波動水平。

鑒于杠桿多頭尚未推高市場,當前加密衍生品的狀態也為市場反彈提供了空間。以期貨基差指標為例,目前該指標已接近0,與上一次牛市之前的情況十分相似。

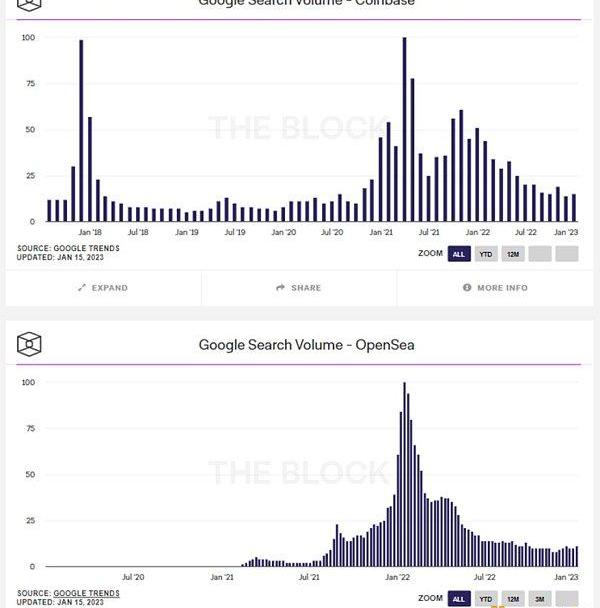

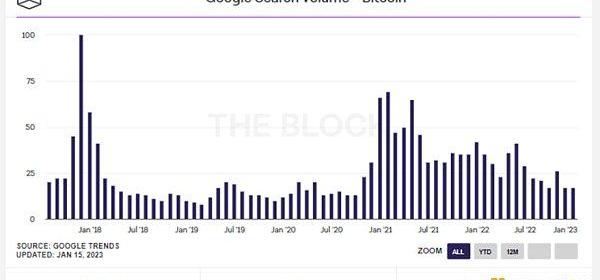

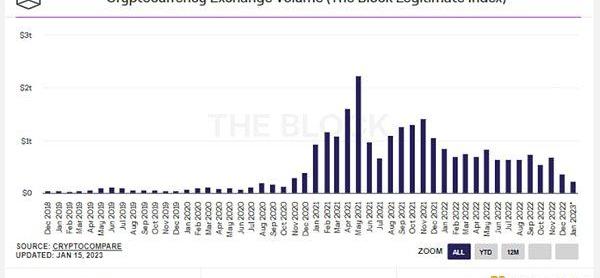

需要注意的是,過去很長一段時間以來,公眾對加密技術依然缺乏興趣,相關搜索量和交易量已經下降到2020年的水平。

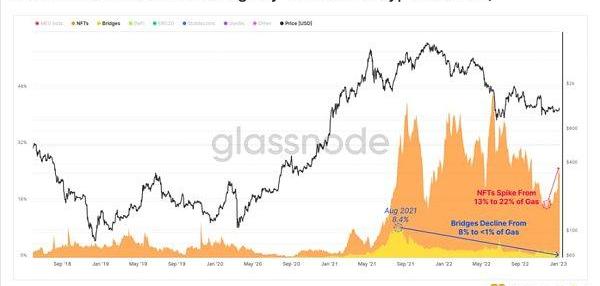

可即便如此,最近NFT交易活動復蘇成為了引領加密市場反彈的另一個催化劑。NFT活動增加導致鏈上活動增加,隨著人們對NFT的興趣重新被點燃,鏈上活動預計將會進一步增加。

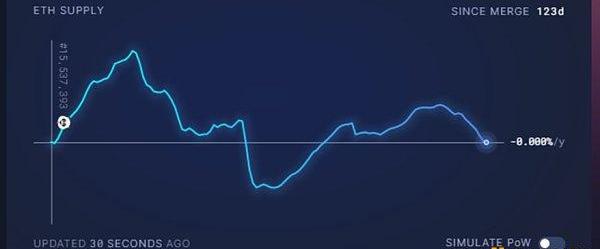

不僅如此,NFT市場反彈可能導致ETH燃燒速度加快,加劇了以太坊供應從PoW轉向PoS后的影響。

「然而,宏觀市場表現又將會如何呢?」

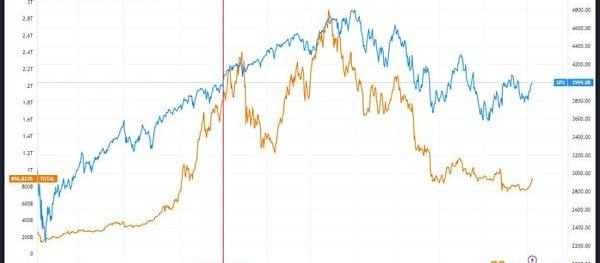

事實上,上一次牛市的起點大約從2020年4月開始,當時標準普爾500指數處于低位,但加密貨幣總市值在短暫下挫后很快就反彈到2萬億美元的牛市中期水平位,幾乎是當前加密貨幣市值的兩倍,這意味著現在風險資產的流動性依然充裕。

由于MtGox賠付發布推遲到2023年9月,FTX也出售了大部分客戶資產,加上主要市場參與者已經完成清算,不少加密資產更是陷入破產程序難以「脫身」,市場上的加密貨幣供應量大幅減少。所以,鑒于市場整體供給存在問題,預計將為持續多周、甚至持續多月的「回聲泡沫」奠定基礎。

目前,市面上基于GLP的真實收益而搭建的DeFi項目至少有5-10家,爭奪GLP的競爭格局逐漸豐富.

1900/1/1 0:00:00原文標題:《CryptofugitiveDoKwonplotscomebackafter$?60?bnTerracollapse》原文作者:RobStevens、TristaKelley、Eki.

1900/1/1 0:00:00文/Lytera,Web3分析平臺;譯/金色財經xiaozouUSDC是當前第二大穩定幣,市值430億美元。Circle開發并鑄造了USDC,近日宣布了一種新的橋解決方案,稱為“跨鏈傳輸協議”.

1900/1/1 0:00:00CZ:Binance創始人兼首席執行官 多事之秋的采用率 CMC:在2022年,我們看到許多大公司的倒閉——3AC、Luna、Celsius、Voyager、FTX——這些倒閉對行業的用戶采用率.

1900/1/1 0:00:00近年來,在美國,私營公司發行了數以千計的大大小小的新型加密貨幣。這些后來在沒有任何政府預先批準披露的情況下公開交易.

1900/1/1 0:00:00加密市場春節不打烊,比特幣繼續保持積極勢頭,數據顯示,在周末觸及2.3萬美元的水平后,比特幣于周一短暫突破2.31萬美元,截止發稿時回落至2.3萬美元以下,月初至今漲幅超過35%.

1900/1/1 0:00:00