BTC/HKD+0.49%

BTC/HKD+0.49% ETH/HKD-0.44%

ETH/HKD-0.44% LTC/HKD-0.34%

LTC/HKD-0.34% ADA/HKD-0.2%

ADA/HKD-0.2% SOL/HKD+1.72%

SOL/HKD+1.72% XRP/HKD+0.26%

XRP/HKD+0.26%原文來源:Bankless

原文作者:JackInabinet

FTX崩盤余波的威懾力不減,導致加密借貸平臺Genesis陷入一連串的市場質疑之中,Bankless作者JackInabinet發表文章梳理事件始末,Genesis、Grayscale和DCG之間是什么關系?竟然和三箭資本存在「可疑關聯」?Genesis的風險來源是什么?事件將如何發酵?BlockBeats對其整理翻譯如下:

Genesis,連你也這樣?

上周,Genesis旗下專注服務于機構客戶群體的貸款部門GenesisGlobalCapital暫停了贖回和新貸款發放服務。

隨后,推特上關于Genesis即將破產的謠言開始漫天四起。

Genesis作為加密市場中唯一提供全方位服務的主要經紀業務公司,其償付能力受到質疑。然而,Genesis并不是唯一遭遇危機的機構,比特幣信托產品GBTC的資產情況也受到了類似的質疑。此前其發行商Grayscale表示不會分享其儲備審計證明,理由是出于「安全問題」考慮。

Genesis和Grayscale有什么共同點?

首先,他們都是加密公司DigitalCurrencyGroup(DCG)的子公司。

HV Bancorp參與MakerDAO Protocol和穩定幣DAI的首筆商業貸款:8月20日消息,納斯達克上市公司HV Bancorp(HVB)宣布與MakerDAO Protocol和穩定幣DAI之間進行了其首筆商業貸款業務,有效將數字貨幣轉換為現實世界資產,為MakerDAO的穩定幣DAI產生穩定的收益,同時也讓HVB有機會提供商業貸款資金。通過這項交易,作為美國受監管經紀交易服務提供商的HV Bancorp將會把DAI轉換為美元并存入特拉華州信托賬戶(DTA),MakerDAO將使用從DAI穩定幣轉換而來的1億美元預先為DTA提供資金,并將這些資金的余額提供給HVB貸方,旨在讓DAI得到來自美國監管金融機構的收益性商業資產支持。(FinTech Futures)[2022/8/20 12:37:37]

有傳言稱,DCG在上周向Genesis注入1.4億美元新資金后,其流動性已經幾乎耗盡。此前由于Genesis的貸款部門在FTX賬戶中的1.75億美元無法提款,隨之引發Genesis宣布停止贖回和新貸款發放服務。

這些消息讓加密用戶都迫切地想知道:這事兒還能糟糕到什么地步?

今天我們終于有了答案:Genesis確實瀕臨破產......

但Genesis并沒有任何立即申請破產的計劃。那么……這是利好消息,對吧?

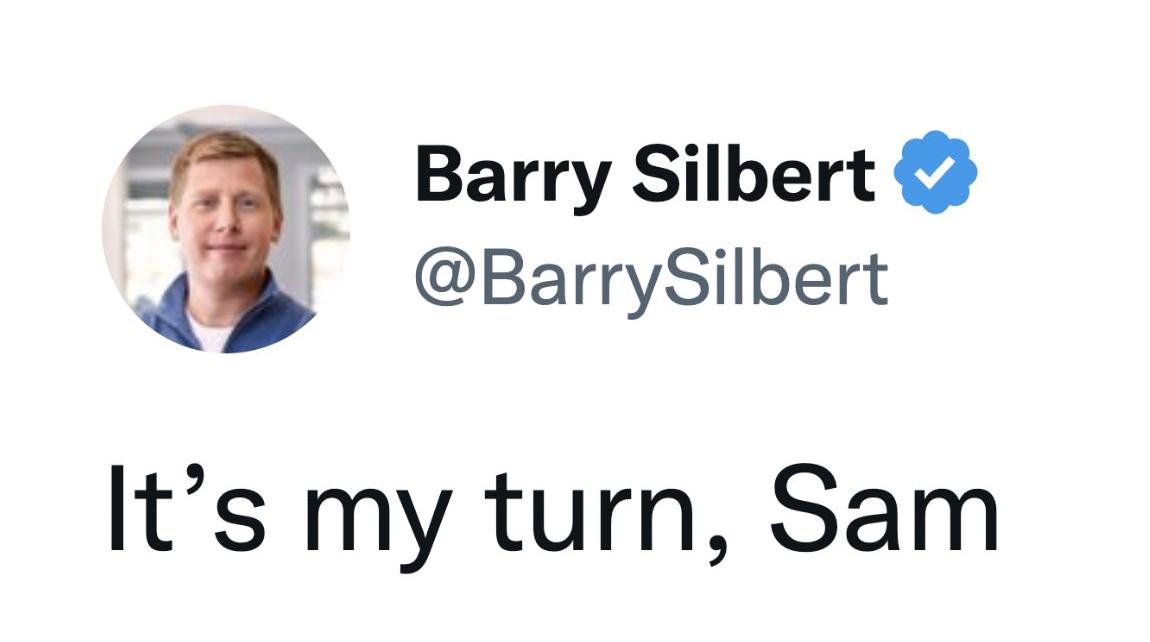

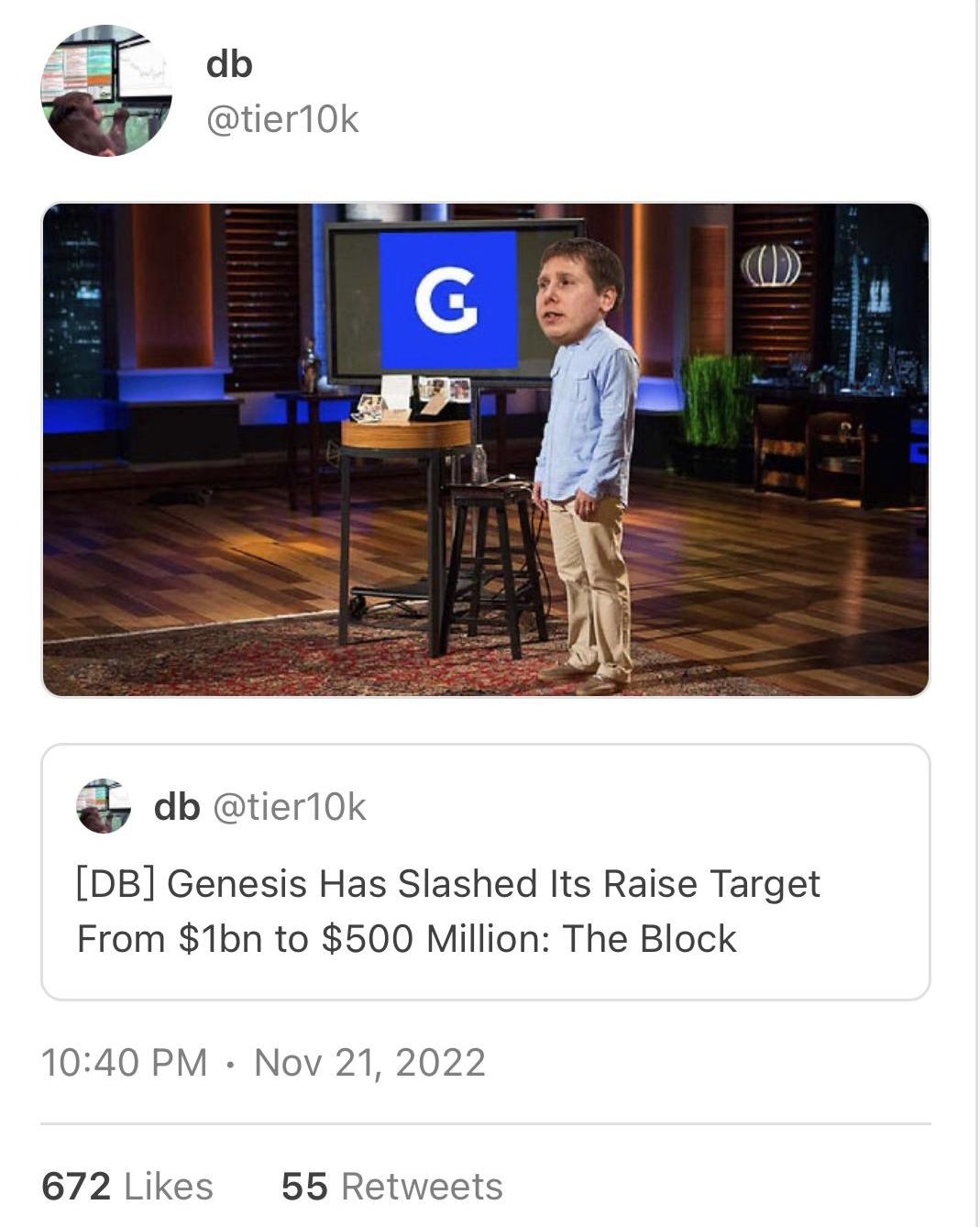

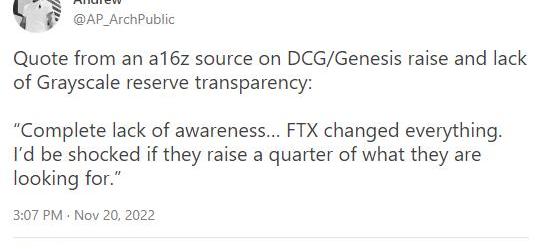

實際上,并不是。FTX崩潰和隨之而來的加密信貸緊縮造成了波及全行業的信貸危機,導致Genesis發生了擠兌。目前Genesis的緊急融資目標為額外注資5億美元,這比起最開始的籌款目標10億降低了一半。Binance被認為是潛在的資金來源,盡管WSJ也并不確定Binance是否會真正進行交易。

DeFi借貸協議NAOS Finance獲Crypto.com Capital和Bancor Network創始人戰略投資:DeFi借貸協議NAOSFinance宣布獲得了Crypto.com Capital和Bancor Network創始人的戰略投資。投資金額未披露。NAOS Finance旨在允許鏈外借款方通過DeFi協議獲取資金,并通過KYC和保險池為貸款方提供風險敞口,連接DeFi和鏈下資產。此前報道,NAOS Finance此前已完成種子輪融資以及510萬美元私募輪融資。[2021/4/28 21:08:21]

那么,Genesis是什么

讓我們先從這件事兒跳出來,搞清楚Genesis這家公司是什么以及Genesis潛在的財務風險來源。

關于Genesis所提供的所有服務,請參閱RamAhluwalia這篇推特Thread。

比起傳統經紀公司,Genesis提供同樣的服務與功能,同時針對機構客戶量身定制其產品。像Genesis這樣的主要經紀公司產品包括借貸服務和場外交易服務。

在傳統金融市場中,高盛等主要經紀商通過對手盤抵消頭寸。假設高盛客戶想做多1億美元的美國國債:如果高盛在沒有對沖的情況下完成這一訂單,他們將做空1億美元的美國國債。如果收益率開始下降,高盛將處于虧損狀態,但如果收益率繼續上升,高盛將從頭寸中獲利。

高盛不會讓自己暴露在標的證券的價格波動中,而是同時與摩根大通建立多頭頭寸,向其客戶提供略高于其從摩根大通獲得的價格。

這使得交易商在執行客戶訂單時捕獲買入/賣出價差,而不需要承擔方向性風險。

納斯達克上市公司中國茶葉品牌茗韻堂母公司Urban Tea轉型比特幣挖礦:2月17日,在納斯達克上市的中國茶葉品牌茗韻堂母公司Urban Tea宣布將在區塊鏈和加密貨幣采礦方面啟動關鍵戰略擴展,據該公司CEO透露,隨著區塊鏈技術和加密貨幣正在變得越來越普及,該公司后續還會逐漸把業務擴張到整個區塊鏈生態系統,包括加密貨幣挖礦、區塊鏈礦場建設、以及加密貨幣交易操作等。Urban Tea成立于2011年,總部位于中國湖南,擁有茶葉品牌茗韻堂,目前市值約為4500萬美元。[2021/2/18 17:25:47]

作為加密場外交易和大宗經紀市場的先驅,Genesis沒有獲得與傳統金融機構一樣的機會來進入強大的交易商間市場。Genesis試圖提供與傳統同行相同的服務,盡管缺乏類似的風險管理解決方案。

Genesis的風險來源

我們知道Genesis不再執行提款請求。但原因是什么?

Genesis正面臨有關流動性和潛在償付能力的問題。

流動性問題

就像一家主要由活期存款融資的銀行一樣,Genesis依賴于短期資金來源,包括Circle的收益計劃和GeminiEarn。此外,Genesis也有資產到期轉換的相關業務,這意味著Genesis可以用這些短期存款提供長期貸款。

借出資金的期限更長,使Genesis能夠捕捉其資本成本和利息收入之間的差價,為潛在的盈利商業模式奠定基礎。然而,這種策略存在風險,即類似銀行的實體沒有足夠的流動性來滿足意外出現的大量提款請求。

歐洲區塊鏈銀行Bank?Frick現已支持穩定幣USDC:歐洲區塊鏈銀行Bank?Frick現在允許客戶交易和托管穩定幣USDC,客戶也可通過USDC處理美元支付。據悉,這是該銀行首次增加對穩定幣的支持。(TheBlock)[2020/6/9]

在經濟不穩定時期,貸款人通常希望盡可能收回未償信貸,以支撐自己的現金/流動資產儲備。短期存款來源,如以前用于資助Genesis的資金、允許用戶按需提款,是貸款人尋找流動性的首要場所之一。

就在Genesis凍結提款之前,在FTX上擁有資金的個人和機構突然失去了所有被認為具有流動性的資金。此外,FTX對用戶資金的管理不善,再次激發了用戶對加密貨幣借貸行為的憤怒之情,并且業界要求重新審查擔保不足和鏈外借貸行為的呼聲愈發強烈。

FTX崩盤激發了市場對鎖定在交易平臺資金的流動性需求,這大幅降低了加密生態用戶向中心化黑箱貸款的意愿,導致Genesis的可用資金來源減少。

不幸的是,Genesis放出的貸款期限很長,且沒有足夠的流動資金以滿足FTX暴雷之后異常大量的提款請求。

Genesis的流動性問題可能是「不幸之中的萬幸」,近期恢復提款的可能性并不小。在這種情況下,如果像上文提到的一樣,假如Binance入場幫忙,或者其他潛在解決方案出現,Genesis之后可能會很快恢復提款。

BlockBeats注:?11月22日,據華爾街日報報道,因為擔心Genesis的一些業務可能會在未來產生利益沖突,Binance已決定不投資Genesis。

阿曼金融投資管理公司BankDhofar加入RippleNet :近日,Ripple公司宣布,總部位于阿曼的金融投資管理公司BankDhofar已經加入RippleNet,將會使用Ripple公司的區塊鏈技術提供全球跨境支付服務。BankDhofar是中東地區早期區塊鏈推動者之一,今年年初曾加入中東地區的區塊鏈聯盟BankChain。[2018/5/7]

償付能力問題

Genesis可能存在與久期管理活動和頭寸對沖有關的對手方風險。

久期可以用來衡量資產和負債價值對利率變化的敏感性。久期較長意味著資產與負債對利率波動的價格敏感性更高,較高的利率對估值會產生負向影響,而較低的利率則能產生正向影響。如果我們在采用較短期資金來源的同時提供較為長期的貸款,那么二者久期的差異就會讓金融實體面臨久期錯配的風險。

這意味著,對于Genesis來說,在利率發生變動的情況下,Genesis的資產將受到比其負債更大的影響。

在管理其持續期缺口之前,Genesis的償付能力與利率變化將呈現負相關關系。考慮到當前加密貨幣信貸市場的停滯狀態以及無風險利率的上升,在緊縮性貨幣政策的影響下,沒有進行風險對沖的Genesis將在償付能力方面陷入困境。

雖然Genesis可能會對沖利率上升的風險,但如果其久期管理戰略中的主要對手方破產,Genesis將會面臨定向風險敞口,進而增大其自身破產的風險。

還記得LunaFoundationGuard用UST購買的那些比特幣嗎?

Genesis從這次掉期交易中獲得了10億美元的UST。雖然Genesis很可能會對沖他們對UST的風險,但一旦對沖中的對手方發生破產,UST也將面臨定向風險。

當前,這10億美元UST的市場價值僅有2300萬美元。

每一個Crypto對沖基金的破產,都會增加Genesis對加密貨幣資產的定向風險,其中也包括未售出的UST。

與流動性問題相比,對手方風險對Genesis構成的威脅要大得多。流動性的多寡只會影響到Genesis的還款時效,而對手方風險則會直接影響Genesis的償付能力。

受到對手方破產的影響,風險管理策略的失敗將對Genesis的償付能力產生負面影響,并導致其對債權人的償付減少。

可疑的聯系

Genesis、三箭資本、GBTC和DCG,他們之間有什么共通點呢?

Grayscale是GBTC的受托人。作為其服務的交換,Grayscale每年收取信托管理下所有資產的2?%作為管理費。根據其向SEC提交的2022年第三季度監管聲明,Grayscale年初至今從GBTC獲得的費用收入超過3.02億美元,而2021年同期為4.33億美元。

Genesis是三箭資本的主要貸款人。根據DataFinnovation在7月份對公開的美國證券交易委員會和投資者文件進行的分析,Genesis基本上是以其單一交易對手限額向三箭資本放貸。

分析推測,三箭資本為了換取抵押物,會向Genesis借BTC,將BTC返還給Genesis創建GBTC,再將GBTC返還給Genesis,周而復始。

當GBTC以高于BTC的價格進行交易時,三箭資本本質上是在躺賺并利用利潤來增加對GBTC和其他加密資產的敞口。假設溢價持續下去,理論上三箭資本可以永遠重復這個套利過程。

通過增加Grayscale的BTC信托的AUM來增加手續費收入,DCG在此交易中也賺的盆滿缽滿。

不幸的是,隨著GBTC拋售壓力的增加和對該產品的需求減少,這種溢價變成了折價。再加上Luna的死亡螺旋,最終結果是三箭資本資不抵債。

Genesis不太可能完全收回對三箭資本的未償還貸款,并且鑒于加密貨幣中缺乏成熟的交易對手,他們可能對三箭資本有不可忽略的交易對手風險。

既有的借貸關系和與潛在的三箭資本交易對手風險為Genesis帶來了持續的流動性壓力,并成為了其破產違約的風險源。

GrayscaleFUD

DCG不僅要處理與Genesis提款及其償付能力有關的問題,還由于DCG拒絕發布持有Grayscale信托資產的錢包地址或他們的完整儲備審計證明,該集團還被迫捍衛對GBTC的支持。

在FTX事件和對交易平臺偽造儲備金審計證明的擔憂之后,Grayscale對出示其儲備金審計證明的猶豫絕對是一個糟糕的做法!

有第三方曾試圖在鏈上驗證約50?%的GBTC持倉可追溯至信托機構持有的的BTC。

然而,CoinbaseCustody為Grayscale辯護,確認GBTC和其他Grayscale產品仍然完全由CoinbaseCustody控制的資產支持。

NansenCEOAlexSvanevik通過相關分析發現,Grayscale的ETH產品很可能完全由CoinbaseCustody持有的儲備支持,進一步證實了GBTC得到了完全支持。

CoinbaseCustody不太可能歪曲GBTC的持有量,因為此類行為具有欺詐性,并可能使Coinbase背負法律責任。但在FTX崩潰和由此產生的丑聞指控之后,Coinbase在代表Grayscale持有BTC一事上進行欺詐也并非完全不可想象。

DCG事件發酵

圍繞Genesis的償付能力和Grayscale的支持的擔憂仍然存在,且這些組織中任何一個的失敗都將對加密行業造成災難性的影響。

Genesis的影響范圍比FTX大得多,其提供主要經紀服務,使機構投資加密貨幣成為可能。

如果事件以Grayscale清算其信托而告終,則會給BTC、ETH和其他Grayscale資產帶來數十億美元的拋售壓力,這一事件將摧毀加密市場。然而,考慮到產品產生的費用收入和集團的盈利能力,這一結果仍然不太可能。

雖然尚不清楚Genesis事件將如何平息,但更廣泛的加密行業的短期命運再次取決于另一個黑箱CeFi實體的償付能力。考慮到Genesis是機構投資加密貨幣的紐帶,如果它失敗了,后果真的不堪設想。

系緊安全帶吧。前路崎嶇!

Tags:GENESGENESIGENEgenesischainGENGAR價格GenesisGenerative GPT

最近加密資產最大的新聞,就是國際頭部加密資產交易所FTX依據美國《破產法》向特拉華州某法院申請破產重整一事.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:356.37億美元 DeFi總市值及前十代幣數據來源:coingecko2、過去24小時去中心化交易所的交易量39.

1900/1/1 0:00:00文/MartinLee,Nansen;文/金色財經xiazozu我仔細研究了nansen的FTX報告.

1900/1/1 0:00:00足球世界杯,這個四年一度的體育盛宴正在吸引全世界的矚目,無論你是球迷,還是非球迷。圍觀世界杯不難發現,涵蓋區塊鏈和Crypto的各種Web3元素正在以各種方式出現在賽場內外.

1900/1/1 0:00:00來源|medium、Alchemy編譯|Dali@iNFTnews.com11月24日,百事可樂公司宣布在Polygon上鑄造全新NFT系列「PepsiBlackNFTCollection」.

1900/1/1 0:00:00撰寫:RussianDefi比特幣和以太坊存儲用戶數據的方式,以及智能合約與上述數據互動的方式,都有很大不同。因為比特幣采用的是UTXO模型,而以太坊采用的是基于賬戶的模型.

1900/1/1 0:00:00