BTC/HKD+1.4%

BTC/HKD+1.4% ETH/HKD+0.68%

ETH/HKD+0.68% LTC/HKD+3.03%

LTC/HKD+3.03% ADA/HKD-1.31%

ADA/HKD-1.31% SOL/HKD+2.91%

SOL/HKD+2.91% XRP/HKD-0.78%

XRP/HKD-0.78%從Compound 6月15日推出COMP代幣的流動性挖礦以來,DeFi的流動性挖礦成為早期項目引導出流動性的關鍵手段。在Compound之后,Balancer、Curve等也開啟了流動性挖礦,如今Balancer和Curve的流動性分別超過3.6億美元和10億美元。

YFI的流動性挖礦聚合將挖礦引導到更高的收益層面,而YAM和SUSHI的流動性挖礦幾天內之內就聚集了數億美元,其中YAM最高時候曾聚集大約8億美元,而SUSHI最高時聚集超過10億美元,其流動性最高時甚至超過Uniswap整體流動性的70%。

吸引這么多資金參與的最大原因是年化收益高,剛開始挖礦時,有的年化收益甚至超過10000%,即便考慮到它的極高風險,這也是非常瘋狂的回報。長遠看,這些會逐步下降到100%以內,即便如此,也是非常高的收益。

這些都只是流動性挖礦的一部分,還有很多的流動性挖礦正在進行,或者在路上。不過,流動性挖礦逐漸成為大戶或機構的游戲。

其中的最大原因之一就是挖礦的高手續費,完成一次挖礦動輒近百美元以上,如果不是大額的資金挖礦可能收益并不高,再考慮到挖礦可能產生的無常損失、幣價波動等因素,對于普通用戶來說,參與流動性挖礦并不劃算。

此外,流動性挖礦還有一些潛在的安全擔憂,例如中心化的跑路風險、智能合約的漏洞風險,這些都是用戶所擔心的。

流動性挖礦收益這么高,普通用戶有沒有機會參與?隨著整個加密領域樂高積木的完善,這一切都會變得可能。為了解決普通用戶參與挖礦的問題,Farmland提出了跨鏈挖礦的解決方案。

跨鏈DeFi的端倪

Moonbirds持有者已支持訪問Phantom跨鏈錢包:金色財經報道,NFT項目Moonbirds在社交媒體宣布,當前Moonbirds NFT、Moonbirds Oddities、以及Collective Pass持有者現在可以訪問最新的Phantom跨鏈錢包,目前已支持以太坊和Polygon區塊鏈。[2023/3/27 13:28:03]

當前絕大多數的流動性挖礦都是基于以太坊的,不過隨著波卡、Cosmos、Solana等公鏈生態的項目開啟流動性挖礦,跨鏈流動性挖礦的趨勢逐步發展起來了。

以太坊是DeFi活動的中心,是目前最大的智能合約平臺,它相對于比特幣具有構架智能合約的能力,相對于其他公鏈,具有更大的市值,更大的安全性。但由于以太坊的費用過高,吞吐量過低,速度過慢,在目前情況下,很多DeFi開始考慮其他公鏈,比如Serum就構建在Solana公鏈上,Cosmos和波卡的DeFi項目也越來越多,具有生態化的趨勢,這些都意味以太坊無法一統所有公鏈,DeFi會存在多元化的趨勢。

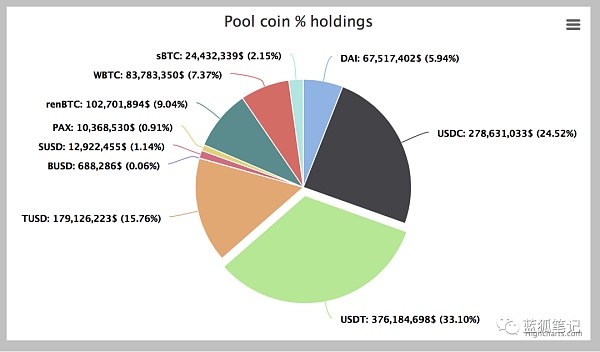

這就為跨鏈DeFi提供了土壤。如今跨鏈DeFi的流動性挖礦初現端倪。目前從wBTC、renBTC等可以看出來,截止到藍狐筆記寫稿時,目前以太坊上流動的比特幣(代幣化的BTC,也就是常說的包裝后的BTC),達到59,392個,總額超過7億美元。其中相當部分都在Curve上挖礦,其中renBTC在Curve挖礦的總超過1億美元左右,而renBTC的總為1.68億美元,wBTC在Curve上的挖礦總額也達到了8300多萬美元。

Sakura Finance:將建立更多合作伙伴關系,發揮Sakura跨鏈DeFi體驗價值:據官方消息,8月20日,Sakura?Finance&Clover?Finance項目聯合創始人Norelle做客Huobi中文社區“蛇叔開火”線上AMA活動,在談及Sakura的未來計劃時,Norelle表示,Sakura Finance所有構建和即將推出的產品都以互操作性、跨鏈集成和無縫多鏈DeFi UI體驗等原則為優先。在Clover現有的合作伙伴關系之上,Sakura計劃于DeFi社區內建立更多的合作伙伴關系,以發揮出Sakura優越的跨鏈DeFi體驗的應用價值。

Sakura?Finance作為Clover?Finance的姐妹網,是Kusama上的智能合約平臺,旨在為用戶提供跨鏈和Defi的一站式解決方案。Sakura能完美兼容EVM鏈,用戶可以很方便的將他們的DApp一鍵遷移到Sakura上,除了享受到低Gas費,高性能外,還能通過Sakura獨有的Gas分配模型激勵機制為智能合約開發者以及網絡維護者創造獎勵。[2021/8/20 22:27:23]

(Curve上池中不同代幣總額,Source:Curve)

Farmland跨鏈DeFi挖礦三部曲

1)跨鏈聚合挖礦

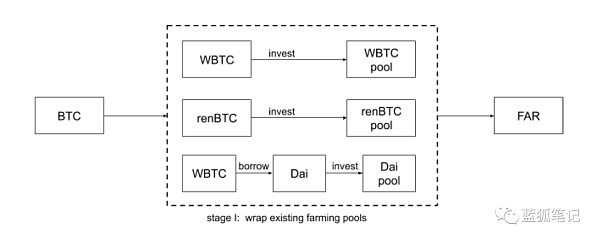

Farmland為了快速落地,首先利用現有的基礎。這在DeFi領域是常見的做法,因為DeFi本身是可組合的樂高積木。

Farmland計劃在跨鏈聚合挖礦的階段集成wBTC和renVM的代幣化跨鏈技術。從用戶體驗的角度,其流程是這樣設計的,用戶將BTC直接存入Farmland,并綁定以太坊地址,以太坊地址用以接收收益。當用戶將BTC存入Farmland,它會將其通過wBTC和renVM轉換成可以在以太坊上流通的wBTC和renBTC,然后再使用它參與挖礦,挖礦的收益將發送到用戶的以太坊賬戶。

HyperGraph開通跨鏈并支持HSC HGT充值:據官方消息,HSC、BSC、Heco的HGT 跨鏈充提互通于2021年7月5日在虎符交易所HOO正式開通。HyperGraph已經支持HSC公鏈HGT對數據索引與查詢服務進行充值,用戶可在PuddingSwap兌換HSC HGT,在HyperGraph控制臺費用中心充值HGT鎖定為服務費用。[2021/7/5 0:27:28]

(Farmland的跨鏈聚合挖礦階段,Source:Farmland)

(Farmland的跨鏈聚合挖礦階段,Source:Farmland)

2)合成資產

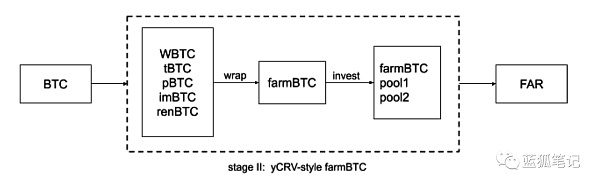

Farmland第二個階段會引入FarmBTC。F armBTC是聚合wBTC、imBTC、renBTC等代幣化BTC的資產,是一種合成資產,有點類似于mStable對當前usdt、usdc、dai等穩定幣的聚合,也跟Curve上的ycrv類似。

這種聚合的好處是更能抗波動性,更具韌性。

(Farmland的合成資產階段,Source:Farmland)

(Farmland的合成資產階段,Source:Farmland)

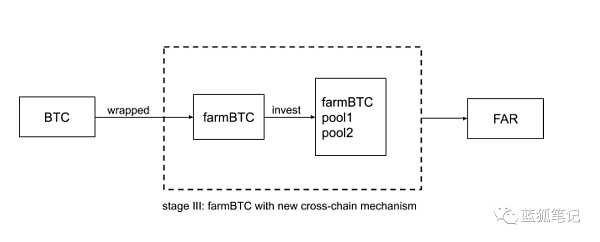

3)farmBTC

這是Farmland的最后一個階段,用戶將BTC存入到Farmland中,可以直接轉換成為FarmBTC。也就是說,在這個階段Farmland會有自己的代幣化跨鏈技術,用戶將BTC存入Farmland,Farmland通過其去中心化的節點網絡,完成BTC的包裝過程,最后形成去中心化的代幣化資產farmBTC。

跨鏈協議 KList 宣布完成百萬美元種子輪融資:據官方消息,跨鏈 IDO 平臺 KList 宣布完成百萬美元種子輪融資,投資方包括 Advgrowth Fund、VEGA Ventures、Alphacoin Fund、Zonff Partner、7 O'Clock Capital、Redline Capital、Blockway Ventures、Hoo labs、Hot Labs、Panda Capital 、Win Capital、K24 Ventures、Bitmart、HappyBlock。[2021/6/7 23:18:29]

從這個可以看出Farmland的目標是形成去中心化的資產跨鏈,并在這個資產跨鏈的基礎上參與到跨鏈挖礦中來。

(Farmland的farmBTC,Source:Farmland)

(Farmland的farmBTC,Source:Farmland)

那么,具體來說,它是如何實現去中心化的資產跨鏈?

資產跨鏈很大部分都存在中心化的潛在風險,如何形成去中心化的資產跨鏈是加密領域大家非常關注的話題。

截止到藍狐筆記寫稿時,在以太坊上流動的比特幣達到59,392個,超過7億美元。其中wBTC達到39,104個,renBTC達到14,159個,HBTC達到2,810個,sBTC達到2,243個.....目前的代幣化BTC大部分是wBTC和renBTC。

目前wBTC是通過中心化機構進行托管的,由BitGo、Kyber等發起。由托管者聯盟進行BTC托管,且只有具有KYC/AML資格的注冊商戶才能發起wBTC。它有一個DAO治理,BTC托管采用多簽合約來保證。因此當用戶想要獲得wBTC,要么跟wBTC的合作商戶聯系,通過商戶存入BTC換取wBTC,要么通過交易所兌換wBTC。

V神:我個人對跨鏈交流并不感冒:今日V神在王峰十問上表示:我知道有些團隊正致力于跨鏈交流,但我個人對此并不感冒。[2018/6/22]

imBTC則通過Tokenlon錢包鎖定BTC生成。BTC存入一個多重簽名地址,然后生成相應的imBTC代幣。renBTC則是通過renVM來實現BTC的代幣化,renVM由暗節點組成網絡。

目前加密領域對完全去中心化的資產跨鏈有很大的需求。Farmland在第三階段要做的,也是代幣化資產跨鏈。

為了實現去中心化的代幣化資產跨鏈,Farmland也會構建節點網絡,這個節點網絡稱為“看守人”網絡。“看守人”負責存入資產的保管和包裝資產的生成。既然賦予“看守人”這么重要的責任,那么,如何防止他們作惡?他們會不會將存入的BTC瓜分掉?當生成代幣化資產的時候,如何保證生成足額的相應資產,當用戶贖回的時候,如何保證給予用戶足額的相應資產?

從Farmland的白皮書來看,它設計了一套防止作惡的博弈機制。首先“看守人”必須質押超額的資產,一旦發現“看守者”作惡, 其資產會被罰沒。

但是抵押資產本身也會是波動的,如果快速下跌可能來不及清算,Farmland的抵押資產也采用了多資產抵押的模式,以增加系統的韌性和安全性。

除了需要抵押超額的資產之外,Farmland會額外獎勵正直的節點。所謂的正直節點是指有良好歷史記錄的節點。真正節點可以增加在系統中的權重,這些預期的回報將“看守人”利益和系統利益保持一致,減少作惡動機。

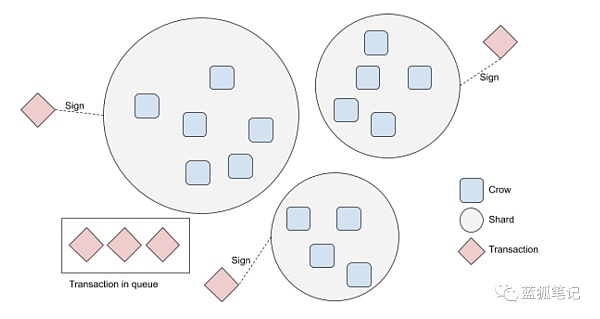

最后,為了防止“看守人”合謀,Farmland引入類似于renVM的“分片”概念,通過隨機分組方式,減少攻擊的可能性。

(Farmland的“分片”,Source:Farmland)

(Farmland的“分片”,Source:Farmland)

當“看守人”不簽署正常交易,或者簽署虛假交易時,他們的資產會被清算,以保持存入資產的可贖回。

當Farmland完成BTC等資產跨鏈之后,這些資產可用來挖礦,那么具體怎么挖礦?這里就涉及到Farmland的一站式聚合挖礦和收益分發。

目前DeFi挖礦的手續費非常高,比如用戶挖最近炙手可熱的SUSHI,首先要在Uniswap上構建流動性池,例如SUSHI-ETH池。要在Uniswap上構建流動性池,首先要對ETH和SUSHI資產進行授權,這是第一筆費用。在授權之后,需要向SUSHI-ETH代幣池添加流動性,這是第二筆費用。在為SUSHI-ETH流動性池存入代幣之后,用戶獲得了該池的LP代幣。用戶需要將Uniswap上的SUSHI-ETH池流動性LP代幣存入SUSHI的礦池進行挖礦,這是第三筆費用。最后當用戶提取收益時,還需要產生一筆費用。根據擁堵情況的不同,有時候一筆費用可能高達數十美元。整體下來,完成一次挖礦可能超過100多美元甚至更高。除非有高額收益,否則用小額資金挖礦是不劃算的。

為了解決高額手續費問題,有些服務商提出聚合用戶代幣的方案,以此來均攤高額手續費用。不過,有些方案存在中心化風險,收益不透明,機構可以拿走用戶收益的較大部分,最后如果挖礦協議出現漏洞,機構也不會進行損失的補償。

Farmland的方式是通過智能合約的模式進行自動聚合挖礦,并實現收益自動化分發,一是解決中心化的風險,二是解決收益分配的透明化問題。

首先用戶存入的代幣達到一定規模時會存入礦池,且收益達到一定規模后提取到收益池,用戶可以向收益池發起提取收益的請求從而獲得收益。收益池會均攤所有人的挖礦費用,因此費用成本大大降低。此外,還可以將收益池中的收益進行staking,也可以獲得部分額外回報。也就是,在這種情況下,用戶挖礦基本上只需承擔轉入和轉出代幣的費用,不用擔負挖礦的高費用。

除了聚合用戶資金均攤費用成本,還有一個可以減少費用的原因是,通過聚合挖礦的模式,可以減少調用錢包、同意協議的次數等。如果是10,000人,每位用戶都得重復所有的挖礦流程,要進行資產授權、增加流動性等多個操作,如果每次挖礦需要進行4次以上的交互,那么,10,000人至少需要40,000次交互,要交40,000筆費用,40,000筆費用可能耗費高達1,000,000美元。而聚合挖礦,可以極大減少重復調用錢包和同意協議的次數,這里可以省下極大的一筆費用。

此外,為了防止有人對Farmland進行女巫攻擊,Farmland會對用戶有存入資金和時間的要求,具體數據根據其兩者的乘積(Duration=Amount*LockTime)進行計量。如果該乘積值低于合理值,系統拒絕服務或預先收取手續費。

在極端情況下,比如資產價格的大幅波動下,Farmland的收益不及手續費,這樣會產生虧損,導致系統無法運行。Farmland通過預言機獲得預期收益,并跟以太坊費用比較,如果收益低于費用,則提高挖礦成本比例或延長抵押代幣時間。此外,還通過將收益的1%作為預留安全池,在極端情況下,可以幫助合約獲得運行費用。

目前很多的挖礦項目沒有進行審計就開始提供服務,基本上算是裸奔狀態。此外,挖礦協議也是有可組合性的風險,其風險隨著參與的協議增加而疊加,挖礦是一個極高風險的活動。

為了緩解用戶的擔憂,Farmland計劃引入挖礦保險機制,會根據代碼是否經過審計、安全運行的持續時間等因素進行評估,并對不同的挖礦產品進行安全的評級。對于危險等級較高的挖礦協議,Farmland會建議用戶購買保險。

用戶可以根據自己的本金金額購買相應的保險,保費會使用穩定幣、ETH或Farmland治理代幣進行支付。其中保費中的部分(不大于10%)會兌換成為Farmland治理代幣并銷毀。Farmland保險目前的賠付金額計劃有最大賠付上限和下限:單一合約的償付金額上限為償付資金池總量的15%,下限為損失本金金額和5倍于保費兩者間取最小值。賠付采取社區投票機制,只有合格的償付池參與者才能參與投票,償付池參與者是投入超過一定數額保費且沒有不良信用記錄的用戶。

同意賠付的投票人所擁有的償付池金額高于該項目賠付金額4倍時,賠付通過。如果不同意賠付的投票人所擁有的償付池金額超過該項目賠付金額3倍時,則賠付不通過。參與投票的用戶會獲得一定的投票獎勵。如果通過社區后期認定,投票人存在惡意騙保或惡意不賠付情況,該投票人地址會留下不良信用記錄,會減少甚至沒收其投票權。

從Farmland的保險賠付模式看,它采用了跟Nexus Mutual不同的保險模式,Farmland保險賠付資金池由用戶的保費聚集而成,而非Nexus Mutual承保人提供資金池的模式。

Farmland目標最終是DAO治理,一開始由項目團隊選擇協議參數和挖礦的對象,例如選擇新的礦池、更改收益比例等等。后續這些都會通過社區治理的模式進行迭代升級。社區的治理則需要通過治理代幣進行。

各級別性質:日線-上漲,4小時-盤整(偏多格局),1小時-上漲截圖來自OKEX BTC/USDT永續合約2小時圖:對于行情從兩個角度來說.

1900/1/1 0:00:00資源顯示的數字可能會有所偏高,但正如一位推特用戶所指出的那樣,這在傳統金融中也會發生。DeFi協議中鎖定的總價值可能很難計算,因為一美元在鎖定中可以多次創造其價值.

1900/1/1 0:00:00上周末,因SushiSwap匿名創始人Chef Nomi賣出devpool的全部SUSHI,造成SUSHI大跌,并帶動大盤下跌。SushiSwap一時面臨生死考驗.

1900/1/1 0:00:00在DeFi領域,DEX是第一大陣地。目前Uniswap、Balancer、Curve三駕馬車位居三甲,此外,還有十多個DEX日交易額也超過1000萬美元,DEX的最近7天交易額已經超過26.8億.

1900/1/1 0:00:00按照西方經濟學上的一般定義,凡是被普遍接受的支付工具,都可以看作是貨幣。虛擬貨幣僅僅是在特定社交場景下(比如在線游戲),用于購買商品和服務的電子支付工具,因此不是數字貨幣.

1900/1/1 0:00:00金色財經 區塊鏈8月22日訊 如今人們僅通過在DeFi平臺和DeFi服務上存儲自己的加密資產就能獲得被動收入.

1900/1/1 0:00:00