BTC/HKD+1.2%

BTC/HKD+1.2% ETH/HKD+0.42%

ETH/HKD+0.42% LTC/HKD+2.78%

LTC/HKD+2.78% ADA/HKD-1.85%

ADA/HKD-1.85% SOL/HKD+2.6%

SOL/HKD+2.6% XRP/HKD-1.12%

XRP/HKD-1.12%01摘要

TL;DR:

以NFT形式封裝的資產是上一輪牛市的一大爆發點之一,但除現貨交易外,其他NFT-Fi相關項目發展則有些滯后,尤其是在借貸市場方面。而反觀DeFi?Summer時,DEX與Lending?Protocol的興起幾乎是同步的。

從絕對水平看,NFT借貸總金額不高更多是因為NFT仍是長尾資產;從相對水平看,NFT借貸滲透率較低并不是市場中缺乏供求關系,更多是缺少適應NFT特點的、能夠高效匹配供求雙方的借貸協議。

借貸協議主要解決三個問題:一是高效地匹配、撮合資金供求雙方;二是安全地保管抵押品;三是借款人違約時按約定處置抵押品。現有的Peer-to-Pool模式和Peer-to-Peer模式沒能解決好第一個問題,它們的撮合效率都不高,要么隱性資金成本高,要么時間成本高。

Peer-to-Pool模式的優點在于時間成本低,能夠實現“Instant?Borrowing”,缺點在于隱性資金成本高且依賴預言機報價。Peer-to-Peer模式的優點在于隱性資金成本低且無需預言機報價,缺點在于時間成本高。

基于Peer-to-Pool模式和Peer-to-Peer模式的前車之鑒,可以設想一種兼顧兩者優點的Peer-to-Orderbook模式。例如,可以將抵押品、可貸金額上限和期限相同,但利率不同的訂單集中到一個訂單簿上,讓借貸雙方在不同利率水平上競價并進行撮合,從而降低隱性資金成本和時間成本,實現更高匹配效率。

Alpaca Finance擬停用Fantom上的治理金庫,將所有ALPACA橋接回BNB Chain:6月2日消息,杠桿挖礦平臺 Alpaca Finance 發推表示,由于 MultiChain 存在持續問題,將停用 Fantom 上的治理金庫,且今后 Fantom 鏈上的收入將分配給 BNB Chain 上的 xALPACA 持有者。其中 Alpaca Finance 將升級 Fantom 的治理合約,允許管理員提取鎖定的 ALPACA,然后將所有 ALPACA 橋接回 BNB Chain,并進行 Merkle 分發,使用戶可以在 BNB Chain 上領取他們的 ALPACA。此項操作將在周末開始,并且 ALPACA 代幣將在下周初可供認領。[2023/6/2 11:54:35]

02正文

以NFT形式封裝的資產是上一輪牛市的一大爆發點之一,NFT總市值在2021年初僅不到七千萬美元,而到2021年8月已暴漲至427億美元,即使是在市場轉熊的2022下半年,也基本保持在210億美元以上。NFT現貨交易的火熱催生出了Opensea這樣估值超百億美元的獨角獸,但除現貨交易外,其他NFT-Fi相關項目發展則有些滯后,尤其是在借貸市場方面。而反觀DeFi?Summer時,DEX與Lending?Protocol的興起幾乎是同步的。

科幻游戲《Reboant:源震》將于近期上線:9月6日消息,由 Punk.Network,DarkLord,Xirang Protocol 聯合制作的科幻游戲《Reboant:源震》將于近期上線。

Punk.Networ致力于生態的搭建,此外,Punk也會在近期同步上線中手游旗下的卡牌游戲《天際征服》,給用戶帶來豐富的內容選擇。[2021/9/6 23:04:13]

MarketcapandTradingVolumeofNFT(source:nftgo.io)

那么,NFT借貸不活躍、滲透率較低的原因究竟是什么?

從絕對水平看,NFT借貸總金額不高更多是因為NFT仍是長尾資產,對于單獨的Collection,總市值和交易量不高、即時流動性深度不足;

從相對水平看,NFT借貸滲透率較低并不是市場中缺乏供求關系,更多是缺少適應NFT特點的、能夠高效匹配供求雙方的借貸協議。

相較于FT,NFT仍是長尾資產的事實是顯而易見的。即使是最頭部的項目,如BAYC,其總市值仍在100萬枚ETH附近波動,僅有不到15億美元,甚至比Ape?coin的FDV還要低不少。

Pantera Capital創始人:倫敦升級將幫助以太坊趕超比特幣:Pantera Capital創始人,同時也是被譽為加密投資大師的Dan Morehead在周一的路透社全球市場論壇中表示,即將到來的倫敦升級將幫助以太坊趕超比特幣,使以太坊更像一種固定資產。“我們將看到人們的轉變,他(她)們也將用ETH存儲財富,而不僅僅是用比特幣。”此外,Dan Morehead還表示,以太坊升級到2.0后將大幅降低挖礦能耗。以太坊DeFi的廣泛采用也將使其的規模超越比特幣。

盡管Dan Morehead認為以太坊的未來比比特幣更光明,但是其對比特幣未來的發展也表示樂觀。其認為到2021年底,BTC價格能達到8-9萬美元,1年后達到12萬美元。(Cointelegraph)[2021/8/4 1:33:15]

這一事實短期內我們無力改變,但作為Web3投資人,我們看到了NFT的潛力,在下一輪牛市中,大概率會有更多類型的資產采用NFT的形式封裝,NFT總市值很可能還會有十倍乃至百倍的漲幅。所以,站在現在的時點上,可以挖掘匹配效率與資金利用效率更高的借貸協議,這樣的項目將更有潛力在下一輪NFT牛市中爆發。

在評估現有NFT借貸協議的模式前,不妨先梳理一下抵押借貸的本質與借貸協議發揮的作用。

Quantstamp已完成對KIRA Network ERC-20合約的審計:據官方推特消息,KIRA Network宣布Quantstamp已完成對其ERC-20合約的審計。唯一合法的KIRA代幣合約地址是0x16980b3B4a3f9D89E33311B5aa8f80303E5ca4F8;代幣符號為KEX。[2020/11/18 21:06:30]

抵押借貸的具體流程是,借款人提供一攬子資產作為抵押品,與貸款人就可貸金額上限、利率、期限和清算條件與方式等關鍵參數達成共識后,再從貸款人處獲得流動資金,并按約定償付本息。借貸關系存續期間,如果借款人違約或觸發了清算條件,那么抵押品將按照約定的方式被清算。

在上述過程中,借貸協議發揮的作用可以從三個角度/階段考慮:

1.借貸關系發生前,協議需要高效地匹配資金供求雙方,即撮合能夠對抵押品、可貸金額上限、利率、期限和清算條件與方式等關鍵參數達成共識的借款人和貸款人,幫助雙方建立借貸關系。

2.借貸關系存續期間,協議需要安全地保管抵押品。

3.借貸關系存續期間,如果借款人違約,協議需要按照約定處置抵押品。

明確了抵押借貸的本質與借貸協議提供的核心價值,我們可以開始評估現有模式的優劣。

BitMEX即將推出EOS LINK XTZ ADA 的 Quanto 合約交易對:BitMEX即將推出EOS LINK XTZ ADA 的Quanto 合約交易對。 雙幣種合約(quanto)是一種衍生品,其中標的資產以一種資產計價(如ETH),但衍生工具以另一種資產(如BTC)結算。 BitMEX表示合約的全部詳細信息將在2020年9月4日12點的下一次BitMEX指數和季度未來清單更新中發布。[2020/9/4]

1.Peer-to-Pool模式:

優點:能夠實現“Instant?Borrowing”,匹配的時間成本低

缺點:隱性資金成本高、依賴預言機報價?

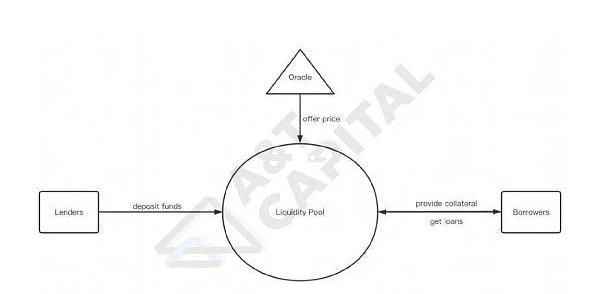

Peer-to-Pool模式

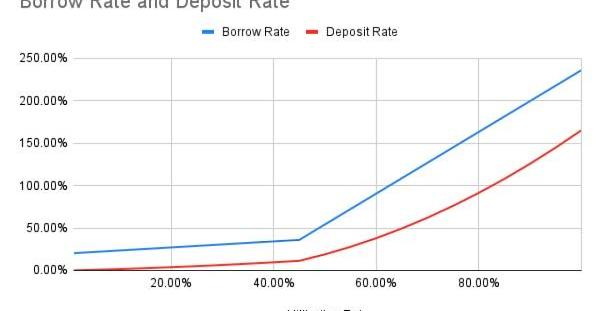

這一模式本質是對AAVE的模仿,盡管AAVE模式在FT市場取得了成功,但它并不是沒有缺點。AAVE模式的缺點主要有三,一是資金利用率不高,二是借貸利率存在較大利差,三是依賴預言機報價來判斷是否達到觸發清算的條件。

由于利率曲線的設置,貸款人存入的資金基本不會被全部借出,實際的資金利用率往往低于50%,而這一問題又進一步導致了借貸利率存在較大利差,因為借款人支付的利息需要分給所有的貸款人。這大大地增加了匹配借貸雙方的隱性資金成本。例如,本來貸款人愿意為市場提供100,000枚ETH的流動性,但借款人實際只愿意借出50,000枚;本來借款人愿意支付36%的年利率,但貸款人平均只能收到12%。?

BendDAO目前的利率曲線

在匹配資金供求雙方時,協議代替貸款人做了決策,貸款人并不能決定哪些是被貸出資金的抵押品,也無法控制貸款的利率和期限。于是乎,為了控制系統的風險、保障貸款人利益,Peer-to-Pool模式需要引入外部預言機報價,實時確保抵押品能夠償付貸出資金。

然而,由于為NFT評估公允價格仍是一大難題,依賴預言機報價的缺點在NFT借貸中被放大了。例如,對于不成熟的外部預言機的依賴可能導致協議錯誤地估計市場中的流動性,為后續清算環節埋下流動性風險的隱患。

綜合而言,目前的Peer-to-Pool模式并不高效,借貸雙方隱含支付的匹配成本較高,且存在依賴預言機的風險,并不是理想的模式。

2.Peer-to-Peer模式:

優點:無需預言機、資金成本較低

缺點:匹配的時間成本較高、成為貸款人的門檻高?

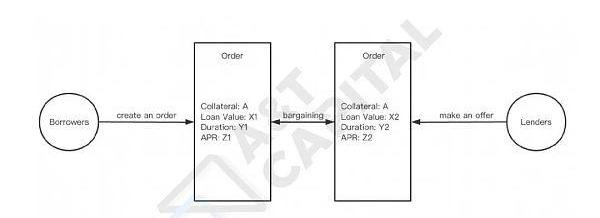

Peer-to-Peer模式

本質上來說,造成Peer-to-Pool模式種種缺陷的原因在于,在匹配資金供求雙方時,協議代替貸款人做了決策。那么,如果將決定合同中關鍵參數的權利交還給貸款人,這些問題是否就迎刃而解了呢?

的確如此,在以NFTf為代表的Peer-to-Peer模式中,由于接受哪個NFT作為抵押品、借貸金額的上限、期限、利率和清算條件與方式等關鍵參數都是由借款人與貸款人雙方共識過的,所以貸款人提供多少資金,借款人就能借出多少資金;借款人支付多高利率,貸款人就能得到多高利率。并且,只要借款人能夠在到期日前償付本息,就不會觸發清算,也就不需要依賴預言機。

盡管以NFTfi為代表的Peer-to-Peer模式解決了Peer-to-Pool模式的問題,但這種解決方法也是有所犧牲的,同樣不是完美的方案。

Peer-to-Peer模式的缺點在于,匹配過程的時間較長,借貸雙方達成共識往往需要來回好幾輪的報價;并且,由于目前尚未支持一個借款人向多個貸款人借款,阻擋了資金體量較小的潛在貸款人進入市場。

3.Peer-to-Orderbook模式:

基于Peer-to-Pool模式和Peer-to-Peer模式的前車之鑒,可以設想一種兼顧兩者優點的Peer-to-Orderbook模式。

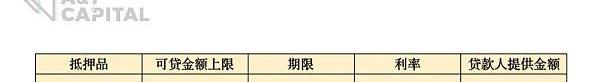

其實在Peer-to-Peer模式中,已經用到了標準化的借貸訂單:

如果將這些分散的訂單集中到一個公開的訂單簿上,就能夠在保留Peer-to-Peer模式優點的前提下,降低匹配的時間成本。因為,在借貸前,雙方是在一個Pool里尋找對手方,有Peer-to-Pool模式的優點;借貸后,實際的借貸關系是精準的、點對點的,也就有Peer-to-Peer模式的優點。例如,可以將抵押品、可貸金額上限和期限相同,但利率不同的訂單集中到一個訂單簿上,讓多個貸款人在不同利率水平上提供流動性,借款人則能夠隨時從訂單簿上提取他們愿意接受的資金,實現所謂的“InstantBorrowing”。

例如,圖中展示了一個可能的訂單簿。表頭“BAYC-40ETH-90Days”代表著,這個訂單簿中的借方接受每提供一個BAYC作為抵押品,就能夠獲得借出金額上限為40ETH、期限最長90天的借款。左側“借”列代表著,在不同利率水平下,各有多少借款需求沒有被滿足;右側“貸”列代表著,在不同利率水平下,各有多少資金尚未被借出。

我認為,讓借貸雙方在公開的訂單簿上競價,撮合的效率將會大大提升。從匹配的時間成本與隱性資金成本綜合考慮,Peer-to-Orderbook模式將優于Peer-to-Pool模式和Peer-to-Peer模式。

作者:Liam,A&TCapitalAnalyst,DeFifarmer

Tags:PEEREERNFTANTLivepeer TokenCheersLandLaunchMyNFTsantos幣前景

吳說作者?|?劉全凱 本期編輯?|?ColinWu近幾日,自稱是谷歌第21號員工JackLevin創立的項目XENCrypto在海內外社區引起了FOMO.

1900/1/1 0:00:00撰文:KelEleje 編譯:Babywhale 要點: 吸引散戶的新型代幣分發機制可以催化牛市,而社交代幣就是這樣一種分發機制.

1900/1/1 0:00:00原文作者:biconomy研究員Nishil?以太坊的主要缺點之一是用戶體驗復雜,讓我們了解一下由nethermind以及opengsn研究者提出的EIP4337?是如何嘗試用賬戶抽象來解決這個.

1900/1/1 0:00:00頭條 ▌谷歌現支持搜索顯示以太坊錢包余額10月11日消息,谷歌現在支持在搜索時直接提供有關以太坊地址的數據。當在谷歌上搜索以太坊地址時,搜索引擎現在會顯示錢包的ETH余額.

1900/1/1 0:00:00近日,字節跳動社交戰略的”一進一退“引發媒體普遍關注。一方面,據Tech星球報道,繼推出虛擬形象”抖音仔仔“后,抖音又在近期推出了虛擬空間”抖音小窩“.

1900/1/1 0:00:00“區塊鏈互聯網”認為,未來的建設者將優先考慮專業化和主權。這一對加密貨幣未來的獨特看法,正獲得越來越多的動力和支持.

1900/1/1 0:00:00