BTC/HKD+3.57%

BTC/HKD+3.57% ETH/HKD+5.64%

ETH/HKD+5.64% LTC/HKD+3.9%

LTC/HKD+3.9% ADA/HKD+4.35%

ADA/HKD+4.35% SOL/HKD+5.02%

SOL/HKD+5.02% XRP/HKD+3.14%

XRP/HKD+3.14%跨鏈橋使數據和資金能夠在區塊鏈之間自由流動,從而在多鏈世界中發揮不可或缺的作用。然而,在一系列破壞性的黑客攻擊之后,這些跨鏈橋在過去幾個月中飽受爭議。

8月2日,黑客從以太坊和Moonbeam之間的跨鏈橋Nomad上?竊取了超過1.9億美元。加上這起最新的黑客事件,Defi跨鏈橋用戶已經在不到12個月的時間里損失了近20億美元。

本文并不是推薦用哪些橋,而是想陳述事實,以便幫助用戶作出明智的選擇。在這篇文章中,我們將詳細介紹每種跨鏈橋的優缺點以及他們實際的工作原理。

跨鏈橋如何分類:以傳輸類型分

1.?鎖定&鑄造Examples:Polygonofficialbridge,StarkNetofficialbridge,Shuttle.?

2.?通證發行商燃燒&鑄造MakerDao,ArbitrumTeleport.?

3.?特定的燃燒&鑄造Hop,Debridge.?

4.原子兌換?Stargate.?

5.?第三方網絡/鏈Thorchain.?

跨鏈橋以兩種類型進行區分:傳輸類型以及信任假設型。我們先從傳輸類型去分。跨鏈聚合協議Lifi根據傳輸類型確定了三種主要類型的跨鏈橋。因為分界線有點模糊,它其實可以分為五種類型。

鎖定&鑄造

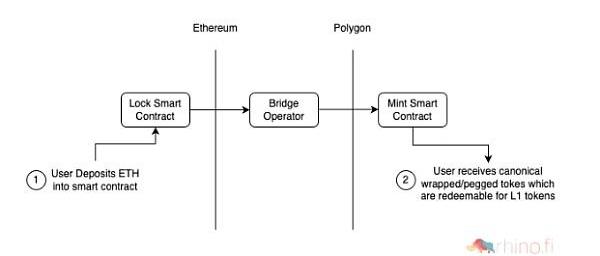

最簡單和常見的跨鏈橋涉及了鎖定并鑄造通證并進行銷毀。下面是工作流程圖:

The Sandbox將在質押流程中實施KYC驗證:8月3日消息,The Sandbox宣布為增強用戶的安全性和合規性,將對SAND質押流程實施KYC(了解你的客戶)驗證,用戶需要確保自己的賬戶在參與質押或領取獎勵收入之前完成相應的驗證。未經驗證的用戶仍然可以提取自己的SAND代幣,但只有通過KYC驗證的用戶才能存入新的SAND代幣并領取每周質押獎勵。[2023/8/3 16:17:02]

當資產跨鏈時,來自源鏈的通證被鎖定到跨鏈橋的智能合約中,然后在目標鏈上生成新版本,它可以是映射通證&標準通證。

映射通證(wrappedtoken):它會和原生通證保持1:1錨定。

標準通證(canonicaltoken):指的是各個鏈上流通的原生通證。

這兩種通證都以其基礎資產完全抵押而鑄造完成。當資產跨鏈回去時,新通證在目標鏈上被燒毀,原生通證隨后在源鏈上解鎖/釋放。這個公式非常常見:大多數“官方”的layer1><layer1和layer1><layer2橋都是這樣構建的,包括Polygon、Arbitrum和StarkNet官方橋。

優點:

?100%的抵押品以支持目標鏈通證,使規模化成為可能。

缺點:

1.源鏈上的智能合約易成為黑客的目標,如果源鏈資金被盜,目標鏈通證可能一文不值。黑客攻擊針對的是持有大量通證的跨鏈橋智能合約,例如2022年3月黑客利用RoninBridge漏洞盜取6億美元。

BTC最近活躍2年以上的供應量百分比達到歷史新高:金色財經報道,據Glassnode數據顯示,BTC最近活躍2年以上的供應量百分比剛剛達到55.161%的歷史新高。[2023/5/22 15:17:28]

2.目標鏈上的項目和應用程序都依賴于這一個跨鏈橋,并且在安全性、運行時間、成本等各方面受到跨鏈橋運營商的牽制。這也被稱為“lockinproblem”。

3.跨鏈速度慢——當涉及從Polygon到Ethereum或從StarkNet/Ex到Ethereum的跨鏈時,用戶可能還愿意等待幾個小時,但對于Arbitrum和Optimism等OProllup上的跨鏈,用戶可不愿意等幾天。

由通證發行商燃燒&鑄造

這種方法略有不同,它通過激勵通證發行商來為跨鏈提供流動性。換句話說,在嘗試OProllup挑戰期比較長的時候,通證發行商可以介入,而不是依賴第三方來“提供”流動性。

舉例說明,MakerDaoArbitrumTeleporter。MakerDAO使Wormhole在從Arbitrum跨鏈回來Layer1時,用戶可以快速獲得跨鏈資產DAI。在這種情況下,MakerDAO協議通過預言機網絡在后臺跟蹤最終的資金結算。

優點:

這種方法消除了最用戶的摩擦成本,同時在預言機網絡離線時也通過防欺詐冗余以保證發行商的安全。

缺點:

安全團隊:約5817萬枚BUSD已從幣安轉入Paxos金庫:12月5日消息,據派盾監測數據顯示,北京時間13:54:35,58174997枚BUSD從未知地址轉至Paxos金庫。此前,趙長鵬在接受采訪時表示BUSD由Paxos發行和維護。[2022/12/5 21:23:16]

如果MakerDaoArbitrumTeleporter被利用,Dao內部產生了壞賬,通證發行商需要承擔負債的風險。?

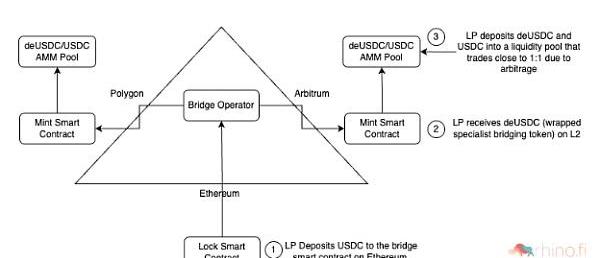

特定的燃燒&鑄造

一些跨鏈橋協議將“燒毀和鑄造”模型與AMM流動性池相結合。該流動性池可以包含兩個或更多的資產,其中包括特別鑄造的跨鏈資產。重要的是,就像Lock和mint橋一樣,這種模型有助于在Layer2與其他鏈之進行快速資產跨鏈以及返回源鏈。deBridgeFinance和HOP屬于這一類。當用戶將ETH鎖定在一層以太坊上時,deBridge會在Arbitrum和其他鏈上鑄造特定的跨鏈橋通證。

就deETH本身而言,它在Arbitrum上的用例不多,因為在該生態上存在更廣泛使用的其他ETH形態。流動供應商可以將ETH和deETH的組合存入DeBridge流動性池,也可以從跨鏈橋用戶那里獲取交易費用和套利機會。然后通過在每條鏈上鑄造特定的跨鏈橋通證,然后通過AMM流動性池來設置/初始化跨鏈。

當用戶想要將USDC從一個Layer2跨鏈到另一個Layer2上時,用戶的ArbitrumUSDC首先使用Arbitrum上的AMM池換成deUSDC,然后deUSDC在Arbitrum上燒毀并在OP上進行鑄造。最后一步是使用Optimism上的AMM池將deUSDC換成USDC。鎖定在Layer1跨鏈橋合約中的USDC數量在整個過程中保持不變,這意味著Arbitrum和Optimism上的deUSDC仍然是100%抵押并可以完全贖回以太坊鎖定的USDC。

Coinbase CEO:Coinbase不從事濫用用戶資產等風險活動:11月9日消息,Coinbase聯合創始人兼CEO Brian Armstrong 在社交媒體上表示,FTX 事件“讓我感到壓力很大”,Coinbase 與 FTX 或 FTT 沒有任何實質性接觸(也沒有與 Alameda 接觸),FTX 事件似乎是風險商業行為的結果,包括深度交織的實體之間的利益沖突,以及客戶資金的濫用(借出用戶資產)。Coinbase 不從事此類風險活動,除非客戶指示,否則不會使用客戶的資金做任何事情,用戶可以隨時提取他們的錢。

Brian Armstrong 再次強調了加密交易所合規和監管的重要性:監管機構一直將重點放在各自市場的境內,而客戶已將注意力轉移到離岸業務更不透明和風險更大的公司。應該繼續與政策制定者合作,為每個市場的中心化交易所/托管人制定合理的監管。[2022/11/9 12:35:44]

當AMM池發生滑點時,外部LP通過存入或者提取資金來重新平衡流動性池。相較之下,普通的Lock&mint在贖回抵押品時需要較長的等待期。Hop橋的工作方式大致相同,并且Hop和DeBridge都對節點驗證者有獎懲制度以保證跨鏈橋在一定的服務水平協議內運行。

優點:

通過使用AMM池中特定的跨鏈橋資產作為跨鏈的中間步驟,可以有效地增加生態內的流動性,同時也可以讓LP賺取因為存在滑點而產生的套利收益。

缺點:

這種方法對用戶來說成本更高,因為AMM流動池沒有提供1:1的匯率,從而導致有滑點存在。對于將資金存入專門的跨鏈橋流動性池或持有跨鏈橋資產的LP也存在風險。

機構分析:美國國債收益率曲線持續倒掛,但有所趨平:8月31日消息,美國國債收益率曲線持續顯示經濟衰退。對美聯儲將進一步大幅收緊貨幣政策的預期推動美國2年期國債收益率升至3.50%,創多年新高,美國10年期國債收益率目前報約3.11%。投資者將長期收益率低于短期收益率的收益率曲線倒掛視為預期經濟收縮的指標。不過,這兩種債券的收益率差較本月初有所收窄。另一個潛在的經濟衰退指標是美國3個月/10年期國債收益率曲線,該指標尚未倒掛,但正在趨平。(金十)[2022/8/31 12:58:57]

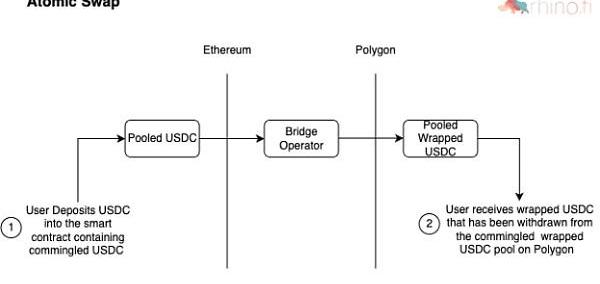

原子兌換

原子兌換橋利用已經跨鏈到目標鏈的預先存在的標準/映射通證,并將這些通證匯集在源鏈和目標鏈上的單個資產池中。

當用戶使用Stargate將USDC從Ethereum跨鏈到Polygon時,將USDC存入源鏈由Stargate智能合約控制的USDC池,以及從目標鏈上的USDC池中提取。這種方法可以被認為是“左手倒右手”。

在原子兌換橋的基礎上,一些橋還在末端添加了自動做市商交易功能,構建了額外的服務。

優點:

用戶將不再依賴該跨鏈橋的安全性來確保目標鏈上的通證保值。你可以依賴于另一個跨鏈橋,也可以就在目標鏈上持有原生通證。資產轉移也可以非常快速和便宜。

缺點:

由于目標鏈池需要大量通證以擴展,而通過流動性挖礦來激勵通證存入可能成本高昂。當存在大量單向流量時,池也很容易耗盡。

第三方網絡/鏈

可以說,這種傳輸類型根本不算是跨鏈橋,而是完全獨立的鏈或網絡在充當中間鏈。當智能合約和消息傳遞不兼容時,或者跨鏈協議需要達成通用化目標時,以去中心化的方式進行資產跨鏈需要第三方網絡/鏈充當記賬和中間層。這樣的網絡依賴于源鏈和目標鏈上的閾值簽名系統,需要激勵各個節點以保證誠實。

優點:

第三方網絡和鏈使更多的區塊鏈能夠以去中心化的方式進行跨鏈。

缺點:

這些跨鏈橋需要部署大量資本,一激勵每條鏈上的節點以保持誠實,二建立流動性池需要不斷注入資金。這些系統在架構上也更加復雜,最著名的例子是遭遇三次黑客攻擊的ThorChain。另一個案例是第三方網絡Synapse在發現其AMM池中的異常活動后,在2021年底預防了800萬美元的黑客攻擊。

以信任假設區分跨鏈橋

除了不同的傳輸方式,我們還需要考慮不同的信任假設。

不同級別的可信度可分為以下幾類:

1.中心化橋:幣安到Arbitrum

2.驗證/多簽橋:Wormhole,Axelar,Connext。

3.狀態證明橋梁:StarkEx到Ethereum,ZKSync到Ethereum、Nomad、Hop、Axelar和Mina。

4.協議級網橋:CosmosIBC。

中心化橋

中心化橋通常依靠單方簽名來處理和控制資金的流動。例如,當您從Arbitrum提前到Binance時,您依賴Binance將存在智能合約的資金記入您的賬戶中。

Binance和Binance的Arbitrum智能合約都需要抵押品以促進轉賬。如果操作員離線,也無法自動實現故障保護。

中心化橋解決了快速轉賬的短期需求。然而,它們是不透明的,不可擴展或不抗審查的,因此僅限于簡單的跨鏈。

驗證/多簽橋

這些類型的橋比中心化橋更安全,其信任假設較弱。

它激勵了幾種不同類型的代理商充當預言機監測橋兩端的活動并報告正在進行的存款/取款。但是,這種機制對于中心化的驗證器需要一定的信任,在大多數情況下,它只不過是一個基礎的多重簽名。

因為橋兩側仍需要抵押品,特別是對于不常用的跨鏈路徑,這會增加成本。因此這種解決方案要么需得到大型實體公司的支持,要么流動性挖礦計劃成本高昂。

這是Connext橋的示例。

狀態證明橋

與驗證器相比,狀態證明橋需要的信任假設更弱。它們能證明鏈之間的狀態,這意味著驗證器不需要充當預言機。此外,盡管可能仍需要中繼器,狀態證明橋不需要對任何第三方信任。橋的兩側不需要抵押品,因為這些狀態證明橋可用于安全地鎖定源鏈上的資產,然后在目標鏈上“鑄造”資產。

狀態證明橋可能很慢,尤其是像Nomad和Hop這樣的OP證明橋。因此,這些項目通常與等待跨鏈橋結算時提供臨時流動性的解決方案合作。例如,Nomad與Connext合作。Hop在OP驗證的等待期會激勵LP短期提供流動性。

這是HopBridge的機制。

協議級跨鏈橋

協議級跨鏈橋對于信任假設是最友好的。其中最值得注意的例子可能是Cosmos生態系統中的互通區塊鏈協議。這確實是一個狀態證明橋,但它也是協議級別在不同鏈上都能進行操作的。

通過在協議級別實現,可以:

1.完全消除橋兩側的抵押品需求。

2.確保所有鏈都有相同的資產來鑄造和燃燒。

3.標準化每條鏈上的接口。

4.降低基于智能合約的跨鏈橋被黑客入侵的風險。

這是IBC的可視化界面:

總的來說,所有主流的公鏈和生態會采用協議級別跨鏈來最大限度保證鏈上資產的流動性和安全性。直到現在,跨鏈橋也未能給出一個資產安全上的允諾。

這并不意味著你不能信任橋:盡管一有風吹草動媒體就大肆報道,黑客攻擊仍然是小概率事件,而跨鏈橋幫用戶解決了鏈之間資產流通問題,盡管這個過程頗為艱難。

當然用戶也需要做一些調查。在使用橋之前,您應該查看它的類型,并了解它過去是否遭受過任何黑客攻擊。隨著技術的不斷發展,橋安全性可用性便捷性更高,這部分工作也省去了。

Tags:USDTRUBITArbitrumbtc交易平臺usdtTRUC幣bitbull幣有投資價值嗎arbitrum幣最新消息

原文標題:Ethereum’sPost-MergeEconomics—IsETHDeflationary?On-ChainAnalytics.

1900/1/1 0:00:00DeFi數據 1.DeFi代幣總市值:452.31億美元 DeFi總市值數據來源:coingecko2.過去24小時去中心化交易所的交易量21.

1900/1/1 0:00:00來源:加密投資公司CoinArkCapital編譯:比推BitpushNews,MaryLiu在各大財經文章中,我們經常看到諸如“市場Beta”和“Alpha”之類的術語.

1900/1/1 0:00:00在DeFi市場,「點對池」的設計與使用,為深受流動性桎梏的協議提供可行性的解決方案。前不久,備受推崇的NFT交易平臺Sudoswap,同樣也成為該模式的使用者與受益者.

1900/1/1 0:00:00眾議院民主黨高級官員準備推出承諾已久的立法,以限制國會議員、政府高級官員和最高法院法官的股票所有權和交易.

1900/1/1 0:00:00原文作者:Naly,由DeFi之道翻譯編輯。Cosmos生態系統正在蓬勃發展。ATOM2.0即將到來。快來發現你需要知道的一切.

1900/1/1 0:00:00