BTC/HKD+0.57%

BTC/HKD+0.57% ETH/HKD+0.03%

ETH/HKD+0.03% LTC/HKD+0.28%

LTC/HKD+0.28% ADA/HKD+2.62%

ADA/HKD+2.62% SOL/HKD+1.08%

SOL/HKD+1.08% XRP/HKD+3.74%

XRP/HKD+3.74%文章作者:SamiKassab

文章編譯:Blockunicorn

關鍵的見解

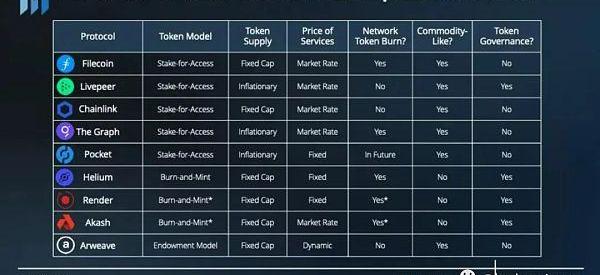

Burn-and-MintEquilibrium(BME)模型和Stake-for-Access(SFA)模型是Web3基礎設施協議使用的兩種最常見的代幣模型。它們解決了速度問題,并建立了網絡使用和代幣價格之間的關系。

在使用BME模型時,終端用戶需要燃燒制協議的原生代幣來訪問服務,本質上將協議使用轉化為代幣購買力。

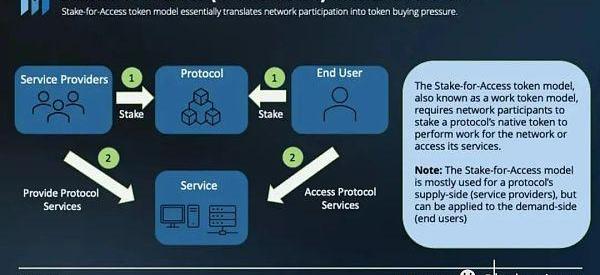

SFA模型要求服務提供商質押協議的原生代幣在網絡上執行工作,這將網絡參與轉化為代幣購買力。

SFA模型最適合于提供無差別商品服務的協議,而BME模型最適合于與商業運作類似的協議,因為它們可以自己定價,并在業務發展和合作中競爭。

價值創造和價值累積并不是一回事。雖然加密貨幣在價值創造方面取得了成功,但該行業仍在摸索價值累積方面的問題。價值創造和價值累積之間的差距可以在Uniswap清楚地看到。雖然它是最受歡迎的去中心化交易所,擁有最大的交易量,但Uniswap的代幣一直在努力累積價值,因為它的唯一效用是協議治理。

在過去的幾年里,服務于Web3堆棧中間件層的基礎設施協議出現了爆炸性增長。他們都面臨著將網絡的使用與代幣價格相一致的挑戰。本報告評估了Web3基礎設施協議用來獲取價值的兩種最流行的實用代幣模型:Burn-and-MintEquilibrium(BME)模型和Stake-for-Access(SFA)模型。

基于PlatON構建的Web3.0密態支付清算體系TOPOS正式發布:4月13日消息,由萬向區塊鏈實驗室、HashKey Group、PlatON聯合主辦的 2023香港Web3嘉年華“全球Web3支付創新論壇”在香港正式召開。PlatON創始人孫立林進行了《Web3.0密態支付清算體系》的開場演講,并正式發布了基于PlatON構建的Web3.0密態支付清算體系——TOPOS。

TOPOS是一個基于區塊鏈底層的開放支付清算操作系統,堅持OPEN LOOP的多邊架構,其支付核心基于Tokenized Money,旨在讓Web3的“錢”由用戶自我鑄造并安全的完成價值的受控轉移。任何人都可以通過TOPOS提供的底層調用區塊鏈能力在生態當中組裝最終的支付清算服務。商戶和用戶可以非托管的持有Web3的資產,并且依賴收單機構、錢包機構、Tokenized Money支付場景標準制定者開發的標準來完成支付和交換價值。

TOPOS將致力于在全球監管合規框架之下,廣邀全球開發者、發卡機構、收單機構、錢包、其他第三方專業化服務機構共同參與構建基于多方共識的多邊支付清算架構。[2023/4/13 14:01:34]

速度問題

投資者普遍認為,如果協議的實用代幣供應量是固定的,那么價格會隨著對協議服務需求的增加而上漲。然而,這種信念并沒有考慮到代幣的流通速度,它衡量的是貨幣改變所有者的次數。速度是交換方程(MV=PQ)中的關鍵輸入。ChrisBurniske通過將變量定義為:

Web3 SaaS開發者工具集平臺Hamster Network完成百萬美元種子輪融資,測試版產品正式上線:1月30日消息,據官方消息,Web3 SaaS 開發者工具集平臺 Hamster 宣布完成種子輪融資,本輪融資由 Waterdrip Capital 和 Stratified Capital 等機構參投。

Hamster 是一個一站式 DevOps 開發及運維工具,此次 Hamster 發布的版本里,Solidity5 模板、NFT,DAO 等多個合約模板被順利集成,用戶可以選擇相應模板來實現快速創建智能合約以及一鍵部署。同時可以使用 Hamster 進行合約的檢測和運維、有效提高開發的效率及質量。

Hamster 目前已開放公開測評,用戶可以自行注冊測試并在 Hamster Discord 相應頻道中提供反饋。[2023/1/30 11:36:31]

M=資產基礎規模

V=資產的速度

P=提供的數字資源的價格

Q=提供的數字資源數量

根據伯尼斯克的方程,當求解M時,可以除以流通供應量來求解代幣價格,代幣的速度與代幣的價值成反比。換句話說,人們持有代幣的時間越長,其價格就越高。在沒有額外代幣效用的情況下,用戶將獲得代幣來使用服務,然后拋售代幣,這個周期造成了價格下行壓力。

基于波卡的去中心化借貸和質押平臺Parallel Finance獲得Web3基金會資助:Parallel Finance宣布獲得Web3基金會資助,將用于在Polkadot上建立去中心化借貸和質押平臺。

截至目前,Parallel Finance已在測試網上構建借貸和質押界面,可以用來在Kusama上對主網即將推出的功能進行回溯測試,Parallel將在贏得平行鏈拍賣后立即進行部署。此界面可用于測試稱為“杠桿質押(leverage staking)”的協議,該協議允許用戶利用其質押的KSM和DOT進行借貸,以便在獲取質押收益的同時獲得貸款收益。Parallel還構建了節點驗證者評估模式,

該模式使用其質押界面。此模式用于根據驗證者的信譽歷史為用戶指定最佳驗證者。Parallel已經提供教育材料(教程和媒體文章),允許用戶與新的借貸界面進行交互,并對其第一個版本進行Beta測試。在不久的將來,Parallel Finance計劃部署固定利率平行鏈貸款界面。此外,Parallel正在開發一種動態跟蹤利率的新方法。[2021/7/4 0:25:30]

為了解決速度問題并增加用戶持有代幣的時間,協議實現了增加代幣實用性、吸引持有代幣動機的機制。

代幣價值累積

代幣價格由兩個部分驅動:一個是投機部分,一個是基本部分。最初,實用代幣的價格通常由投機驅動。隨著時間的推移,隨著協議的成熟和網絡使用的增加,一個代幣的價值應該過渡到由它的實用性和需求驅動。

Web3基金會公布第六批Grant名單,Phala Network 數據產品W3A在列:金色財經報道,7月13日,Web3基金會公布了第六批Grant資助名單,基于Phala Network隱私計算協議的數據產品Web3 Analytics (簡稱W3A) 獲得資助,W3A是一款去中心化數據分析工具,通過保密智能合約實現了數據采集和數據分析的隔離,解決了因為數據遷移和保管不力導致的泄露和濫用問題。

據悉,在W3A中,用戶數據在用戶瀏覽器和后端之間進行端到端加密,加密后的數據將存儲在一個分散的存儲網絡中。加密密鑰只有其所有者和智能合同才能訪問,智能合同允許用戶隨時隨地提取或刪除用戶數據。[2020/7/13]

基本價值是由對協議服務的需求和協議的價值捕獲機制驅動的。OutlierVentures和LongHashVentures描述了如何通過各種機制來積累價值,包括但不限于:

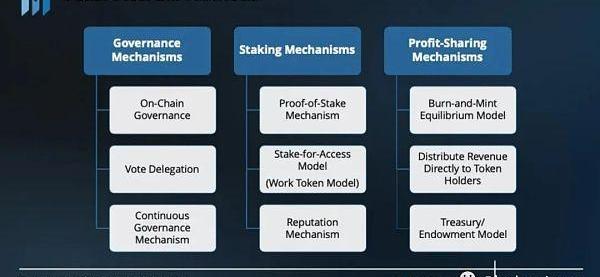

治理機制

鏈上治理:賦予代幣持有者制定協議的權力。

投票委托:允許代幣持有者將他們的投票權委托給另一個參與者。

持續治理:激勵代幣持有者保持其治理代幣的質押以最大化投票權。

Gate.io發動態功能已支持Web端使用:據官網公告,Gate.io動態功能已支持Web端查看和發布,用戶可同時在手機和電腦上使用動態功能。目前,安卓端V2.6.2及以上版本,iOS端更新至TestFlight 2.4.7版本均可使用發動態功能。Web端用戶可在官網首頁上方-“幣圈”-“動態”進入動態頁面,App用戶可手機APP“行情”頁中部-“動態”查看動態。詳情點擊原文鏈接。[2020/5/25]

質押機制:

Proof-of-Stake:共識機制,要求驗證者質押代幣,以便有機會創建新區塊并獲得獎勵。

Stake-for-Access模型:要求參與者質押代幣,以便作為網絡的服務提供商參與。

聲譽機制:激勵代幣持有者質押他們的代幣,為協議提供真相來源。

利潤分配機制

Burn-and-MintEquilibrium模型:要求用戶燃燒原生代幣才能訪問協議的服務。

直接收入分配模型:協議將產生的部分收入分配給質押的代幣持有者。

金庫/捐贈模型:產生的一部分收入分配給協議的金庫,在那里可以分配用于各種目的。

這些機制幫助代幣累積價值。它們通過鎖定代幣和激勵用戶持有代幣以換取獎勵或協議投票權來降低速度。此外,代幣燃燒和減少代幣總供應量,導致追逐相同價值的代幣減少。代幣價值也受到其他幾個重要的設計考慮因素的影響,包括一個協議代幣的固定供應、通貨膨脹、通貨緊縮。

為了使協議的代幣能夠捕獲價值,精心設計的代幣經濟學是必不可少的。由于Web3協議仍處于起步階段,它們仍然需要就最佳的代幣經濟學標準達成共識。因此,協議將繼續嘗試不同的價值捕獲機制和代幣經濟模型。

將網絡使用情況與代幣價格相關聯

兩種最流行的代幣模型是Burn-and-MintEquilibrium模型和Stake-for-Access模型。Web3基礎設施協議使用這些模型來創建網絡使用和代幣價格之間的聯系。本質上,BME模型通過將協議使用轉化為代幣購買壓力而工作,而SFA模型將網絡參與轉化為代幣購買壓力。

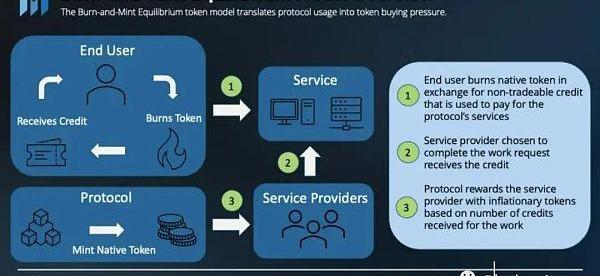

Burn-and-MintEquilibrium模型:

Burn-and-MintEquilibrium使用雙代幣模型:

1.?一種可交易的價值尋求型代幣

2.?不可交易的支付代幣,稱為信用

要使用BME模式獲得協議的服務,最終用戶必須燃燒協議的可交易代幣,以獲得支付所需的專有支付代幣。代幣信用的工作方式與手機卡預付話費類似。

雙代幣系統允許協議的服務有固定的價格,并以美元或其他波動較小的資產/貨幣計價。與其在價格波動的情況下以尋求價值的代幣為服務定價,協議為信用額度設定了一個固定的美元價格。

為了幫助解釋,讓我們看看Helium網絡,每個積分固定為0.00001美元。為了獲得在網絡上使用的10萬個積分,必須燒毀價值100美元的Helium的價值尋求代幣。因此,積分與HNT的比率最終會波動,而不是在Helium網絡上傳輸數據的價格。

一旦尋求價值的代幣被燒毀,并獲得了支付信用,最終用戶就會用這些信用來支付協議的服務供應商。在網絡驗證了服務提供商完成了最終用戶要求的工作后,該協議鑄造了預定數量的尋求價值的代幣,與代幣燃燒過程無關,以獎勵服務提供商。

因此,如果燃燒的代幣數量等于新鑄造的代幣數量,系統將處于平衡狀態。然而,如果燃燒的代幣多于鑄造的代幣,就會出現凈通貨緊縮的效果,代幣供應的減少最終會造成價格上漲的壓力。在這種價格上漲的壓力下,為了獲得相同數量的信用,需要燃燒更少的代幣,這最終使系統回到了平衡狀態。

代幣供應上限是協議的一個常見設計特征,盡管它們有一些缺點。一旦達到供應上限的限制,就不可能繼續激勵網絡參與者。幸運的是,一種被稱為"凈排放"的新的加密貨幣經濟創新允許BME模型與供應上限協調工作。

NetEmissions回收燃燒的代幣,并將其作為獎勵重新發行,以確保該協議能夠持續激勵參與者,直到永遠。為了不抵消所需的通貨緊縮效應,對每個周期可回收的代幣數量設置了上限。因此,如果燃燒的代幣數量超過了這個上限,仍然可以實現通貨緊縮的效果。早在2020年11月,第一個實施這種機制的協議是Helium。從那時起,該機制已經成為使用BME模式的協議的標準,其供應量有上限。

Stake-for-Access模型:

Stake-for-Access模型,也稱為工作代幣模型,要求服務提供商質押原生代幣,以便為網絡執行工作。質押的代幣可以作為抵押品,也可以懲罰節點的惡意參與者。

以Graph為例,該協議要求供應端參與者(Indexers和Curators)持有本地令牌(GRT),以便能夠為網絡提供索引和查詢處理服務。GRT投資越多,服務提供商獲得的獎勵就越多。

通常,代幣質押的數量與服務提供商可以執行的工作量成正比。這種關系創建了一種動態,其中服務提供商根據他們持有的代幣金額賺取收入(以本地代幣形式)。因此,使用SFA模型時,代幣價格應隨網絡使用情況而增加。MulticoinCapital的管理合伙人KyleSamani雄辯的解釋了其中的博弈論:

“?隨著服務需求的增長,更多的收入將流向服務提供商。考慮到代幣的固定供應量,服務提供商將合理地支付更多的每一個代幣,以獲得增長的現金流的一部分的權利。”

雖然SFA模型通常只適用于供應方的參與者,但它也可以用于協議的需求方。口袋網絡不僅要求服務提供者入股以進行工作,而且還要求訪問協議的RPC服務。這種需求方的方法捕獲了更多的價值,但它是以犧牲終端用戶的體驗為代價。

最后的想法

SFA和BME都解決了速度問題,并創建了網絡使用和代幣價格之間的關系。隨著網絡使用量的增加,代幣的價格也應該增加。然而,這種關系的缺點是,如果網絡使用量下降,代幣的價格也會下降。無論哪種方式,這兩種代幣模型都通過激勵社區參與和利用網絡來對齊所有參與者的激勵。

KyleSamani?認為SFA模型比BME模型更有價值,但SFA不能應用于所有協議。SFA模式僅適用于提供無差別商品服務的協議。對于服務提供商不提供純商品的協議,BME模型是最有效的。BME模型允許協議像商業一樣運作,協議可以設置自己的變量和定價,同時還可以在業務發展和合作等方面進行競爭。

隨著開發人員繼續試驗,新的變化甚至新的模型可能會出現。對于協議的代幣來獲取價值,創造基本價值的精心設計的代幣經濟學是必不可少的。代幣價格的投機成分永遠不會完全消失,但隨著越來越多的項目團隊專注于代幣的增值,代幣價格由實際網絡使用驅動的未來似乎是可行的。

Tags:WEBWEB3BMEParallelWEBOO價格web3域名有什么用bMeme Cashparallelworld

本文將介紹以太坊合并后可能發生的共識級攻擊。 ETHPoS安全性 本節主要討論以太坊采用PoS共識機制后可能出現的共識級攻擊.

1900/1/1 0:00:00何為0LNetwork 0L是一個社區驅動的Layer1公鏈開源項目。它沒有企業贊助商、風險投資、基金會,是一個完全中心化的社區。項目的決定也由社區成員投票做出。0L也是基于Move語言的程序.

1900/1/1 0:00:00撰文:KristinMajcher&KariMcMahon除了VitalikButerin,以太坊合并還有哪些「幕后英雄」?作為最近加密行業最大事件之一.

1900/1/1 0:00:00作者:MystenLabs首席執行官兼聯合創始人??EvanCheng 編譯:Azuma 過去一段時間,市面上出現了解析?Sui??的文章.

1900/1/1 0:00:00?a16zcrypto出過一系列經典文獻,從去年的DAO經典到更早的NFT經典。本文,?a16zcrypto為那些尋求理解、深入和構建零知識的人挑選了一組資源:強大的基礎技術,這些基礎技術掌握著.

1900/1/1 0:00:00過去一年,整個去中心化金融(DeFi)生態系統被盜超過30億美元,其中超過?的被盜案件源自跨鏈橋。為了使DeFi發展成為一個可信且安全的生態系統,需要減輕該領域內的漏洞.

1900/1/1 0:00:00