BTC/HKD+0.05%

BTC/HKD+0.05% ETH/HKD-0.56%

ETH/HKD-0.56% LTC/HKD-0.56%

LTC/HKD-0.56% ADA/HKD-1.72%

ADA/HKD-1.72% SOL/HKD-0.57%

SOL/HKD-0.57% XRP/HKD-2.68%

XRP/HKD-2.68%作者:FrogsAnonymous,本文由DeFi之道編譯

當今市場上不乏DeFi協議,并且有大量機會通過為它們提供流動性來賺取收益。UniSwap、Balancer和Curve等“老牌”協議,開創了現在幾乎所有AMM協議都使用的恒定乘積做市商模型和StableSwap不變量。他們的主張很簡單:用戶提供流動性,當池子被用來交易時,每個協議根據這些公式分配費用。

然而,使用這些不變量的LP會注意到一個關鍵問題:價格變化會導致損失,而費用一般無法彌補。這種利潤損失——無形的,但可衡量的,被稱為無常損失。那么,當你可以通過簡單的持有和出售獲得更多收益時,為什么還要提供流動性呢?

如果我們能改變這個想法,讓自己從這種最初的損失中獲利呢?如果我們能夠利用這一現象,在更廣泛的多/空策略中作為一個有利可圖的對沖呢?

這一切都可以通過我稱之為“LPDiving”的技術來實現。為了更好地理解它,讓我們先回顧一下無常損失的基礎知識。

無常損失

無常損失是一個相當簡單的概念,但其含義是可怕的:持有和出售資產比將其部署在流動性池中并收取費用更具收益性。這是因為兩個池子里的資產之間的價格差異造成了損失。那么,無常損失更準確地描述為差異損失。

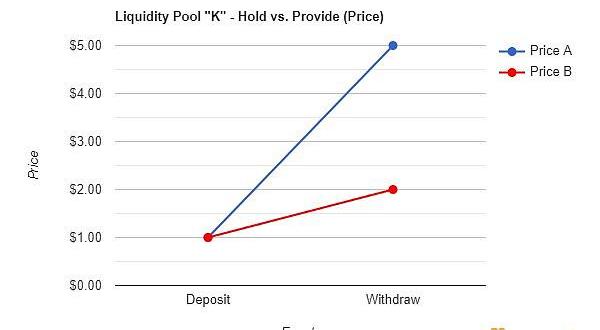

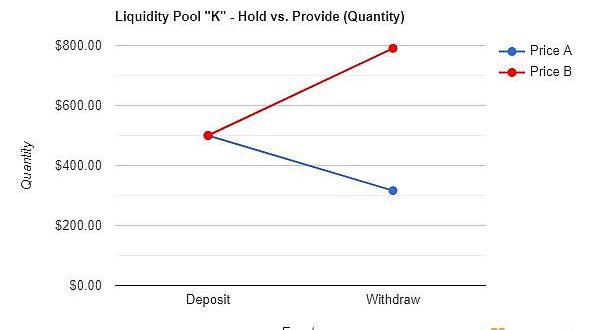

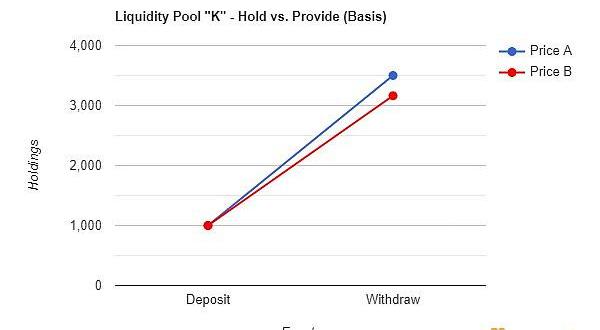

以LP池K中的兩種資產為例,它們的可變價格升值不受AMM/LP本身的影響。想象一下,你投入了:

500個代幣A,價格為1美元

500個代幣B,價格為1美元

以1000美元的價格存入1000個代幣

現在,考慮一種情況:

代幣A從1美元增加到5美元

代幣B從1美元增加到2美元

最終價值為3500美元

合理的假設是,存款人以后可以在價格升值或貶值后以1:1的比例提取存款,就像買入并持有一樣。500個代幣A,500個代幣B。

但是,這不會發生。這個池被指示根據預言機價格以及每當交易通過它們進行做市。因此它的名字——恒定乘積做市商。

烏克蘭危機全面爆發會如何:高盛預測納斯達克大跌近10%:2月21日電,高盛估計,標普500指數在俄烏危機全面爆發中的下行空間為6.2%,若降溫則有5.6%的上漲潛力。以Dominic Wilson為首的策略師預計納斯達克有9.6%的潛在下行空間,反之有8.6%的潛在上行空間。(財聯社)[2022/2/22 10:06:59]

除非兩種資產有足夠強的相關性,以至于每種資產的價格delta相等,否則每當價格出現分歧時,儲戶就會提取不規則的數量。實際上,存款人將提取:

316.23個代幣A,價值1581.14美元

790.57個代幣B,價值1581.14美元

如果存入,最終價值為3162.28美元

存款人經歷9.65%的無常損失。

A.1-持有與提供的對比

A.2-持有與提供的比較

A.3-持有與提供的對比

這個利潤明顯低于完全不提供流動性所能獲得的利潤,這往往會使池子里的存款人首先不愿意存款。許多協議試圖通過發放來激勵流動性,作為向儲戶支付費用的一種方式,但這些費用幾乎總是不能彌補價格差異帶來的損失。

考慮一下:協議是否有能力向每個存款人支付差價——在上面的例子中是337.72美元?通常情況下,作為費用支付的代幣通過分配膨脹的低成本供應來補償,這通常會迫使儲戶簡單地重新復合所賺取的邊際利潤。對無常損失的受害者來說,這是個小小的安慰!

顛覆想法

這就是為什么不鼓勵將超過一種資產集中在一起的核心原因——它增加了做市商的復雜性。此外,根據利潤不斷地重新分配資產,使得儲戶很難預測他們是否能通過領取LP代幣來拿回他們的錢。

聲音 | 新加坡金管局高管:金管局正在研究如何通過監管應對加密貨幣帶來的風險:據Finance Magnates消息,新加坡金融管理局(MAS)高管Damien Pang在本周四舉行的年度金融科技聯合大會上表示,許多監管機構和行業人士呼吁以自上而下的方式對加密貨幣行業進行監管。金管局正在研究加密貨幣帶來的風險,以及如何通過監管來予以應對。 Pang稱:“我們絕對需要監管加密貨幣,這是為了正確應對風險。例如使用加密貨幣為恐怖主義融資等,這是我們需要解決的問題。因此,問題不在于加密貨幣是否應該受到監管,而是關于(區塊鏈)技術所帶來的風險,以及我們如何在不對整個加密貨幣行業一網打盡的情況下,試圖減輕這些風險。”[2019/6/27]

然而,在觀察AMM行為時可以看到一個獨特的價值記錄。再看看我們前面提到的例子的結果。

316.23個代幣A,價值1581.14美元

790.57個代幣B,價值1581.14美元

請注意,雖然A和B的價格相同,但提取的代幣數量不同。我們從500個代幣B開始,現在有790.57個。自動做市商的效果是存款人用A的股份換B的股份,而這兩種資產的價格都會隨著時間的推移而上漲。隨著它們之間的價格出現分歧,我們利用我們對A的分配,將更多的股份分配給B。

那些從事流動性池工作的人可以應用一種更復雜的方法,通過利用重新分配機制,從基于CPMM的LP中獲利,我稱之為“LPDive”的一種相互作用。

初學者的高級流動性

這個概念相當簡單:將資金存入流動性池,然后在價格出現分歧時提取資產。然后,為數量較多的資產建立一個多頭頭寸。

盈利的跳水源于利用差異損失的現象。核心押注是,在分歧之后,多頭資產頭寸的升值速度是指數化的,收益大于持有或存款。對于常見的代幣LP設置,本文提供了兩個例子:代幣穩定池的CompressionDive,以及Token-TokenPool的TwinDive。

示例一:代幣穩定礦池跳水

代幣穩定池的工作方式就像一個原生的美元成本平均機制,在任何方向都是如此。這是對沖的核心——存入代幣穩定池允許用戶在上升或下降的過程中以較低的收益進行DCA,同時賺取一些費用。這將被稱為壓縮跳水。

動態 | Kyle Samani發推質疑Block.one如何在兩年時間花掉 8 億美元:著名區塊鏈投資機構 Multicoin 創始合伙人 Kyle Samani 發推質疑 EOS 背后的開發公司 Block.one 如何在兩年時間中燒掉 8 億美元。Kyle Samani 發表推文稱,如果 Block.one 通過 ICO 融資了 40 億美元,現在的資產負債表上有 32 億美元的資產,那么這家有 200 名員工的公司如何在兩年時間里花掉了 8 億美元現金?Kyle Samani 還稱,Block.one 進行了 1.8 億美元風險投資,但這不是支出,即便把這些投資的賬面資產都減記為 0 ,時間也不夠用。而 Staked.us 的聯合創始人 Jonathan Marcus 則表示,Block.one 花費的那 8 億美元中,最少有 5.3 億美元用于股權回購,因為 Block.one 過去兩年共進行了兩次股權回購,一次花費了 3 億美元,最近又回購了 2.3 億美元的股權。[2019/6/3]

讓我們來看看這個例子。假設投資者LP具有:

500個代幣A和500個穩定幣B,每人1美元購買

該投資者使用靈活的多/空策略

投資者做多A,靈活做空B

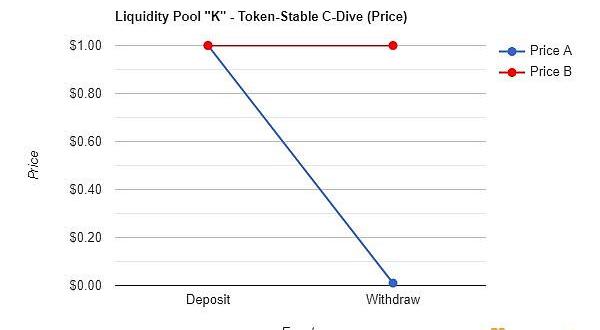

然后,假設發生以下情況:

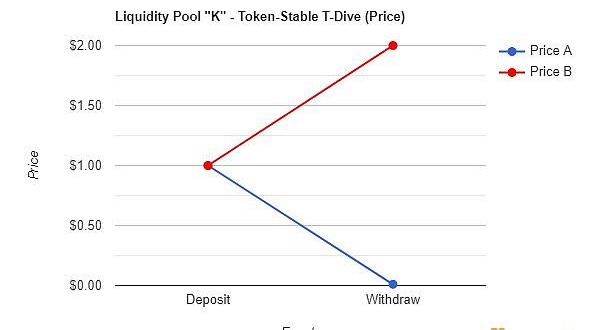

代幣A的價格降至0.01美元

穩定幣B的價格保持在1美元

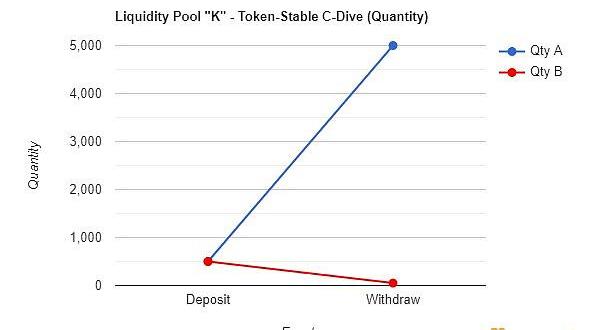

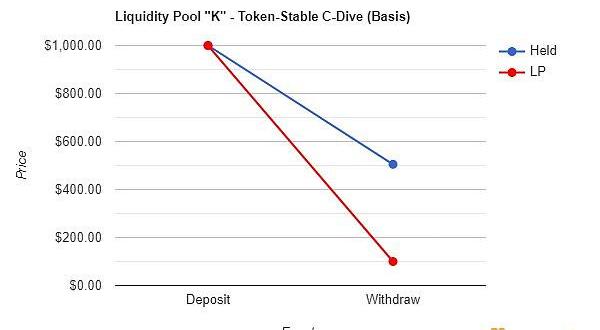

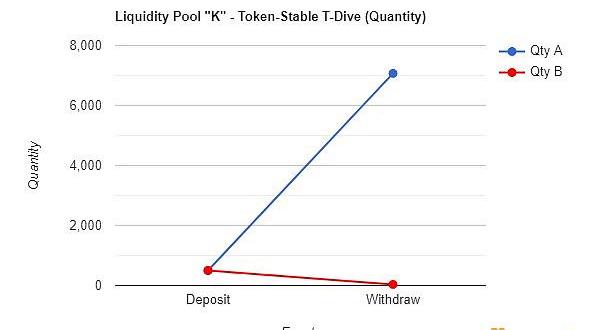

由于投資者希望在A上持有一個多頭頭寸,因此如果價格貶值,他們可以簡單地撤回其流動性池代幣K。在此示例中,當代幣A達到0.01美元的價格點時,投資者退出,留下5000代幣A和50個穩定幣B。

D.1-壓縮跳水價格變化

D.2-壓縮跳水數量的變化

現場 | 降維安全CTO:交易所應該如何保護數字資產:12月16日,由ChainUP主辦,節點資本等聯合主辦的“Future BlockChain”全球行活動在韓國舉辦。降維安全CTO在會議中表示,交易所主要面臨Hacker、惡意量化團隊、惡意用戶、惡意項目方這些外部攻擊。具體到黑客攻擊有以下四點:DoS勒索、Web滲透/APT社會工程學攻擊以及利用區塊鏈項目自身的漏洞進行攻擊。據降維安全統計,交易所應用(不涉及期貨合約)風險,共有5大類,14個子類,68個風險點。他表示:專業的事情應該交給專業的人做,選擇專業的交易所系統和專業的安全服務商,非常重要。[2018/12/16]

D.3-壓縮跳水基礎變化

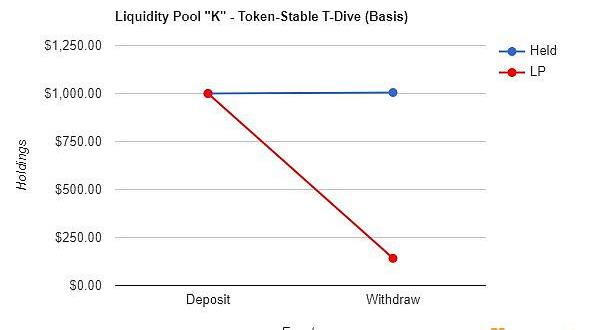

其結果是存款人的損失增加了!

LP'ing給他們總共剩下了100美元,而如果他們簡單地持有,他們會有505美元。對于流動性池的儲戶來說,這似乎是一個相當糟糕的情況,因為應計費用不能補償這種程度的損失。

在這個例子中,無常損失被計算為80.2%,如果儲戶沒有監控他們的頭寸,凈損失非常大!存款人損失慘重,他們可能會傾向于割肉。

這就是我們在這個流動性資金池中“跳水”的地方。即使池子的價格下降了,A的數量還是呈指數增長。無論他們知道與否,隨著價格的下降,儲戶用他們的穩定幣B購買了更多的A。

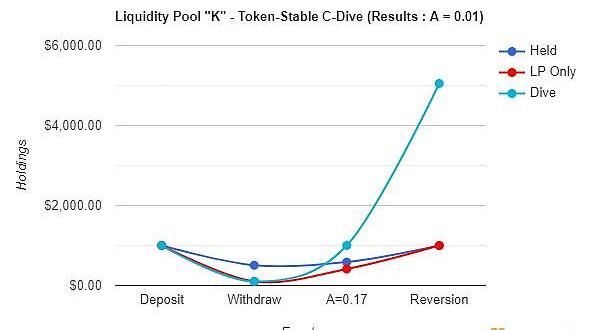

這里LP跳水的核心前提是:將無常損失重新規劃為對代幣的重新分配,相信它們會回到初始價格。投資者沒有放棄代幣A的頭寸,而是退出以持有多頭頭寸。通過持有這個多頭頭寸,投資者實際上降低了他們的盈虧平衡價格!

存款人擁有5000個代幣A

存款人有850美元的無常損失

用無常損失除以代幣A的數量

當代幣A價格=0.17美元時,儲戶收支平衡

這就是指數收益發生的地方。在這個例子中,當代幣A升值超過0.17美元時,多頭頭寸的風險回報率也會呈指數級增長。

動態 | Block.one 總裁發文闡述區塊鏈如何解決銀行的 KYC 和 AML 問題:據 IMEOS 報道,Block.one 總裁 Rob Jesudason 十分鐘前發文《How Blockchain Offers an Answer to Banks’ KYC and AML Issues 》闡述區塊鏈如何解決銀行的 KYC 和 AML 問題。他認為區塊鏈不是官僚或新聞中想象的監管雷區; 相反,它可以成為監管機構的資產。

文中提及在過去十年中,許多世界領先的銀行都因反洗錢問題而被罰款,罰款總數達260億美元之多。而在過去12個月中,監管機構如何考慮如何鼓勵使用區塊鏈技術方面取得了進展。區塊鏈技術可以減輕數據模糊性并減少欺詐的可能性。如果所有銀行都在區塊鏈上,那么KYC和AML數據可以以安全,透明和無縫的方式在金融機構之間共享。[2018/10/16]

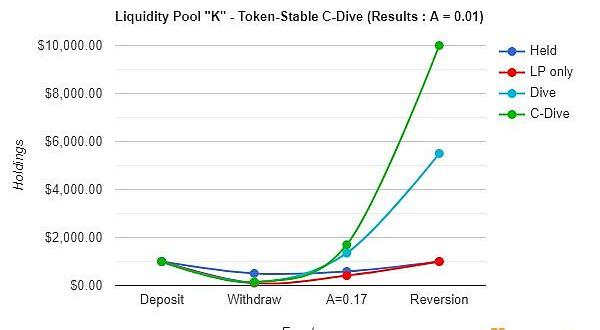

D.4-A=0.01美元時的壓縮跳水回歸比較

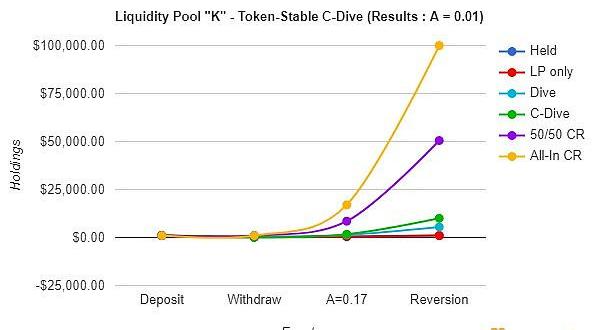

這個時候,精明的觀察者可能會考慮在沒有流動資金池的情況下采用這種策略:他們不再存入1000美元,而是簡單地使用初始1000美元的一半或全部以0.01美元的折扣價購買100000個代幣A。這種策略在沒有LP的情況下表現更好,因為交易者在沒有額外工具的情況下做市。

D.5-50/50或All-InPico底部交易的壓縮跳水回歸比較

這就引出了一個問題:當確定Pico底部是最賺錢的時候,為什么還要使用跳水策略呢?這個想法是,使用跳水策略允許投資者在功能上使用LP作為對沖工具。下行風險通過AMM的機制自然得到保護,因為確定Pico底部的時機說起來容易,做起來難。

通過整合來壓縮代幣價格以獲得收益

我們可以通過借鑒底部做市商的思路,并在跳水策略中實施來重新平衡風險配置。那么,壓縮就是行使靈活的空頭頭寸。

跳水者可以選擇在他們立即撤出后鞏固他們的穩定幣B頭寸,以現貨價格買入代幣A。在恢復到初始價格的前提下,這進一步放大了跳水策略的收益。

總結:

使用50個穩定幣B增加5000個代幣A的頭寸

存款人現在有10000個代幣A

我們仍然假設這是一個不使用集中流動性頭寸的LP

D.6-壓縮跳水的杠桿作用示例

這是C-Dive最吸引人的地方:最終的總頭寸為10000美元,初始存款后有9000美元利潤。在流動性池上使用壓縮跳水策略,可以對代幣A的頭寸進行原生對沖,并獲得類似于選擇本地或pico底部的利潤。

示例二:Token-TokenPoolDive

真正神奇的是當你開始處理兩個具有波動性的代幣時。如果使用得當,LP會你最喜歡的對沖工具。使用Token-TokenPool開始引入杠桿跳水策略,通過將一種資產與另一種資產壓縮,以獲得成倍的收益。

讓我們假設一個投資者的投入與以前相同:

500個代幣A,500個代幣B——每個1美元

1000美元的初始存款

該投資者使用靈活的多/空策略

該投資者做多A,靈活做空B

然后,假設發生以下情況:

代幣A的價格降至0.01美元

代幣B的價格上漲至2美元

E.1-Twin-Dive價格變化

E.2-Twin-Dive數量變化

E.3-Twin-Dive基礎變化

跳水退出總結:

7071.07代幣A

35.36代幣B

如果持有,價值1005美元

如果存放在LP中,則為141.42美元

在這種情況下,無常損失計算為85.93%-比Token-Stable池的IL高5.73%!從這個角度來看,差異損失看起來非常可怕。

讓我們評估盈虧平衡點:

7071.07的代幣A需要補償初始存款的-858.58美元的損失

存款人擁有35.36個代幣B,即70.72美元

我們必須補償代幣B在回升過程中的定量IL損失,以計算收支平衡

我們從存款價值中減去代幣B持有量(1000-70.72)

將此IL補償值除以代幣A的數量(929.28/7071.07)

當代幣A=~0.13142美元時,存款人達到盈虧平衡

此外,儲戶可以通過事后立即買入來選擇是否在取款時行使空頭頭寸。我們可以像在最初的壓縮跳水法中那樣,在提款時取B的價值,并以此為杠桿。這使我們的代幣持有量增加了一倍,達到14,143.07。

E.4-A=0.01時的壓縮跳水回歸比較-使用A=0.13142作為盈虧平衡點

正如人們開始看到的那樣,使用TwinDive是根據B的杠桿購買力利用壓縮跳水的一種杠桿形式。這是在Token-TokenPool上使用跳水方法的嚴格好處。計算Token-Token雙跳水策略上可用的基本杠桿的最簡單方法是,將杠桿代幣或代幣B,在這種情況下,將其除以代幣A的價格。

例如:

代幣B在提款時的價格為2美元

代幣A的提款價格為0.01美元

基本杠桿為200

這種策略通常被稱為流動性“吸血鬼”。這是因為流動性通過代幣數量有效地從儲戶那里獲取,并根據杠桿率轉移給跳水者。一般來說,這種流動性是根據其MEV提取的,也就是說它是一種有效的做空工具。

LPDive的積極和消極影響

假設價格預測有利于多頭/空頭投資者的方法,并且收費收益代幣具有價值,那么使用跳水方法可以減輕無常的損失,并將利潤復利給存款人。任何投資者都可以在任何利用CPMM不變量的LP上使用這一策略,或其一些衍生品。在集中的LP頭寸上使用這種方法有額外的細微差別,一般效果因個人協議而異。

與簡單的買入、持有和賣出相比,相對于協議功能允許的標準行為,LPDive自然會產生指數級的利潤。規模較小的存款人可以通過這種方法獲得更多利潤,并且更容易在較便宜的鏈上進行測試。

人們更容易將AMM和LP視為原生對沖工具,而不是存款以賺取收益的工具。該工具所提供的收益過程是,自然地做空一種資產與另一種資產,一直到較低的估值,收益減少,并自動進行多空對沖策略。使用基于delta的對沖策略的基金或投資者可以將價格變化視為delta,將LP的價格/數量變化視為gamma。

對于除跳水者之外的所有其他參與者,此動作的負面影響通常都很高。從更廣泛的市場環境來看,持續執行此操作會導致價格壓縮或臨時價格等價,以及分配給跳水者更多代幣,作為承擔他們跳水的任何資產風險的補償。也就是說,在所有資產池中的所有資產中,所有的現貨價格都向最低的平衡值移動。在此期間,跳水者可以使用LP作為本地對沖工具來利用杠桿,這使得池中的TVL粘性降低,或者更容易出現“吸血鬼”。

對于沒有跳水的投資者來說,通常情況下,資金池APR產生的協議代幣的費用數額是有利可圖的,盡管不是最大的利潤,因為它承擔的風險比跳水小。如果使用LP跳水方法增加,儲戶通過深度流動性來鞏固資金,賺取費用的做法將變得更有利可圖。

耦合風險與兩者之間的價格行為相關,這意味著資產的波動性在它與AMM配對的那一刻就降低了。持續使用跳水策略,特別是杠桿式C型或T型跳水,進一步降低了波動性,這導致杠桿式跳水策略的有效性降低。

結論

Yieldfarm無利可圖的假設是正確的——跳水者承擔多頭/空頭風險,在短期內比儲戶賺更多的錢。當前使用基于CPMM的不變量的LP存在跳水者利用這些軟漏洞的風險,這是不變量使用的機制的副產品。另一方面,這為AMM和LP開辟了新的實施和研究領域,尤其是與自動化DEX相關的領域。通過收集關于這些概念的知識,可以在這些協議中深化鏈上流動性,并且可以圍繞流動性池開發更強大的功能。

頭條 ▌比利時監管機構將加密貨幣視為一種證券金色財經報道,比利時金融監管機構在周三發布的咨詢中表示,數量有限或可交易以獲取利潤的加密資產可能被視為必須為潛在投資者發布招股說明書的投資工具.

1900/1/1 0:00:00在最近的市場低迷期間,去中心化金融(DeFi)一直是受加密貨幣影響最大的領域之一。從Terra網絡中Anchor和其他DeFi協議的崩潰,到LIDO和stEth的持續壓力,以及活躍在不同協議中的.

1900/1/1 0:00:00撰寫:TomLoverro?加密貨幣的冬天來了。直到2021年,我一直在Coinbase董事會,并領導了IVP的D?輪融資系列,自2013年以來,我一直生活在加密貨幣周期中,以下是我對如今的加密.

1900/1/1 0:00:00NFT為什么要和實體商品結合?當NFT形成一種熱潮時,我們不禁會思考,今后的世界是完全數字化的世界嗎?這種猜想在早期似乎會成為現實.

1900/1/1 0:00:00頭條 ▌青浦區首次發出數字人民幣人才獎勵金色財經消息,近日,青浦區人社局探索開展了應用數字人民幣方式兌付人才資金的試點工作.

1900/1/1 0:00:00吳說作者|吳卓鋮 6月融資概況 根據DoveMetrics統計,本月加密VC公開的投資項目共191個,環比下降15%,同比增長42.5%.

1900/1/1 0:00:00