BTC/HKD+0.11%

BTC/HKD+0.11% ETH/HKD+0.15%

ETH/HKD+0.15% LTC/HKD+0.04%

LTC/HKD+0.04% ADA/HKD+0.07%

ADA/HKD+0.07% SOL/HKD+0.06%

SOL/HKD+0.06% XRP/HKD+0.18%

XRP/HKD+0.18%在近期的加密市場大崩盤中,加密借貸平臺Celsius是公認的最重要導火索之一,如今被普遍認為資不抵債、瀕臨破產。對于一家8個月前融資超7億美元、管理資產價值超200億美元的加密公司,為什么會突然面臨如此災難?

表面上看,直接原因是用戶在市場恐慌情緒下大規模擠兌存款,該公司由于流動性不足而陷入困境,更深層次原因在于該公司的運營機制、風控策略長期存在嚴重問題,同時又交織著DeFi市場固有的高風險問題,進而導致本次暴雷。

一、Celsius是如何運作的?

Celsius成立于2017年,是一家頗具影響力的加密貨幣借貸平臺,但不同于Aave等去中心化借貸平臺,該項目是中心化的,所有用戶資產都存入平臺錢包地址,而不是由用戶錢包控制。目前,Celsius提供借貸、交易、支付、托管、比特幣挖礦等多種類型的業務,其中核心業務是名為賺取的服務,用戶可將任意平臺支持的加密貨幣存入平臺賬戶,按周獲取利息,本金隨時可以提取。

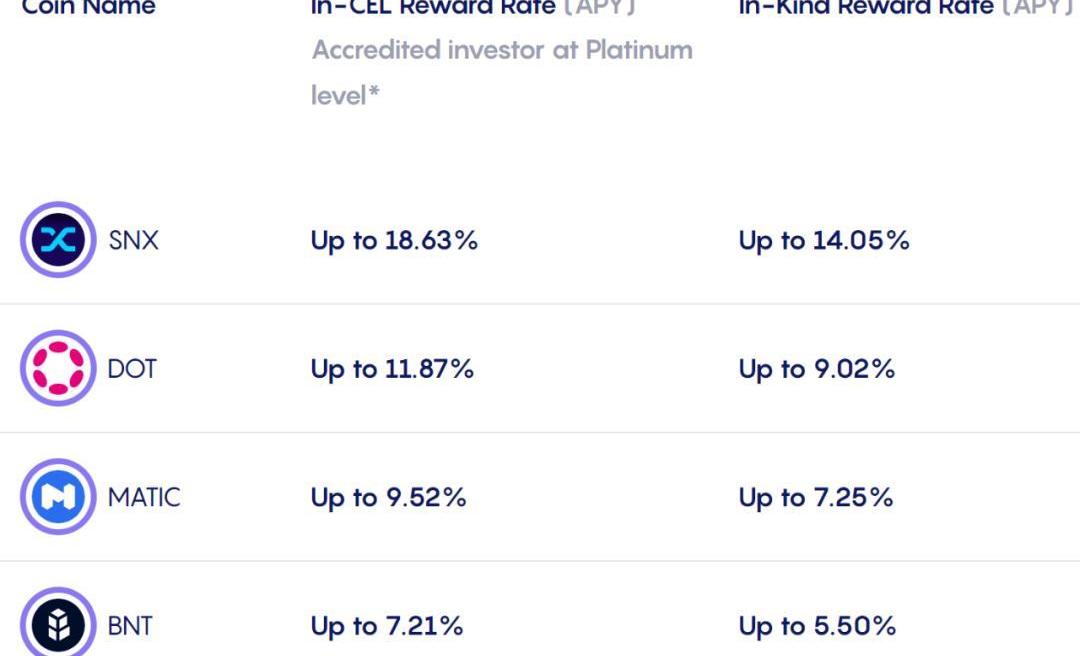

不過,Celsius平臺用戶的存款利率不是由借貸市場行情決定,而是該平臺自主設定的。例如ETH在Celsius的存款年利率為6%,而Aave等去中心化借貸平臺的ETH存款年利率長期低于1%,中心化交易所幣安的ETH活期理財年利率也僅為2.4%。此外,Celsius平臺的SNX年化利率為18.6%,在其所有資產中利率最高,USDT等穩定幣的年化利率則多在9%左右。

CFTC執法主管:Celsius案是CFTC針對加密貨幣借貸平臺提起的第一起案件:金色財經報道,CFTC執法主管:Celsius案是CFTC針對加密貨幣借貸平臺提起的第一起案件。法律要求Celsius在商品期貨交易委員會注冊。[2023/7/14 10:53:52]

Celsius平臺部分幣種的存款利率

高企的活期存款利率,為Celsius在去年12月吸引了最高價值超240億美元的加密貨幣資管規模,較一年前增長超10倍,在同類平臺中位居前列,也大幅高于Aave等去中心化借貸平臺,用戶數量則已經超過170萬。

在如此成績加持下,Celsius也獲得資本方的青睞,于2021年10月獲得前Airbnb高管LaurenceTosi創立的WestCap和加拿大第二大養老基金Caissededép?tetplacementduQuébec(CDPQ)領投的4億美元B輪融資,此后11月該輪融資擴大為7.5億美元,其規模在去年所有加密公司中排名第五,估值則達到32.5億美元。此前,Celsius還曾獲得Tether的1000萬美元融資。

問題在于,作為Celsius核心競爭力的高存款利率來自于哪里?根據該公司官網的風險披露聲明,Celsius在各種創收活動中部署用戶借給Celsius的數字資產,包括將此類數字資產借給第三方并將其轉移到外部平臺和系統。換言之,Celsius不僅會將用戶資產用于平臺用戶的抵押借貸,還會將其借出至第三方平臺賺取收益,以將收益最大化,并將部分收益用于向用戶發放利息。

報告:2022 H1加密融資交易近1200筆,集中在Web3和NFT領域:9月4日消息,加密市場情報公司Messari和加密融資數據庫Dove Metrics聯合發布的報告顯示,2022年上半年完成了近1200筆加密融資交易,其中Web3和NFT領域完成630筆融資交易排名第一,其次是加密基礎設施領域(252筆)、CeFi領域(222筆)、以及DeFi領域(195筆)。在融資規模方面,CeFi領域以102億美元排名第一,其次是加密基礎設施領域(97億美元)、Web3和NFT(86億美元)、DeFi領域(18億美元)。[2022/9/4 13:07:52]

根據公開資料可知,Celsius合作的第三方平臺包括MakerDAO、MapleFinance、Lido、CoreScientific、Stakehound等,涉及去中心化借貸、以太坊2.0質押、礦企融資等,例如今年初向MapleFinance的流動性池提供價值3000萬美元的WETH,或用于去中心化質押/提供流動性,或用于基于抵押品的貸款。

這些行為具體能為Celsius帶來怎樣的收益率尚且未知,不過有多名行業人士對其收益率等否覆蓋其給用戶的高利率表示質疑。此外,第三方平臺智能合約安全性不可控,可能會發生資產被盜事件,導致Celsius的存款無法取出。

Celsius甚至還會在MakerDAO等去中心化借貸平臺進行抵押借貸,例如近期曾抵押WBTC借出近2.8億枚DAI,但由于BTC價格近兩日暴跌,不得不連續補充超過5500?枚WBTC作為抵押品,以拉低清算價格和確保不會爆倉,但如果BTC繼續暴跌或者補倉不及時仍存在較大清算風險。

瑞士加密銀行Sygnum根據新區塊鏈法案代幣化葡萄酒:Sygnum銀行和Fine Wine Capital推出了可收藏的葡萄酒支持的代幣,這將是新的瑞士區塊鏈法律實施后的首次代幣化資產的發布。該數字資產將在Sygnum的區塊鏈平臺Desygnate上推出。(Beincrypto)[2021/2/2 18:39:41]

針對外界的質疑,Celsius創始人?AlexMashinsky?回應稱,「我不明白為什么人們對我們參與每個DeFi協議感到驚訝。我們代表我們的社區持有這些資產,我們將它們抵押或移動它們以將收益最大化。」

Celsius聲稱會對任何此類第三方或平臺進行深入的盡職調查審查,包括安全、財務和可信度測試,但事實證明,這些舉措并沒有給Celsius帶來資金安全保障,多次發生嚴重的資金損失事故。

二、接連發生安全問題?

去年12月,去中心化借貸平臺BadgerDAO遭黑客攻擊并損失1.2億美元,攻擊者在該項目網站前端添加了一個腳本,誘使用戶允許攻擊者從他們的錢包中提取資產,而鏈上數據顯示關聯至Celsius的地址損失價值超5100萬美元的896.8個WBTC,此后Celsius創始人承認部分資產被盜。

今年6月初,DirtyBubbleMedia披露Celsius此前在去年6月還遭遇了一起重大資產損失事件,當時以太坊2.0質押解決方案Stakehound宣布丟失了代表客戶質押的38178個ETH的錢包私鑰,而Celsius曾使用該平臺質押大量ETH,至今持有約4.2萬個stETH,占stETH總發行量的60%以上。目前,Stakehound官網與社交媒體已經超過一年未更新,stETH的價格也跌至34美元。

區塊鏈游戲公司Game Partners構建Gala網絡,為游戲提供加密貨幣功能:區塊鏈游戲公司Game Partners創始人兼首席執行官Eric Schiermeyer表示,他的團隊正在構建Gala網絡,使游戲能夠利用加密貨幣和區塊鏈功能。該網絡意在讓玩家擁有自己的內容,而平臺亦不會剝削游戲開發者。Schiermeyer同時也是Sandbox Games的所有者之一,該公司正在利用Gala網絡制作Townstar等游戲。(VentureBeat)[2020/3/10]

當然,相比上百億美元的資管規模,Celsius在前述事件中的損失當然不算傷筋動骨,也無法導致流動性危機,自身的融資金額足以應付。對Celsius而言,更嚴重的問題在于,它一方面將大量資產用戶無法產生流動性的質押等領域,另一方面對用戶開放隨時取款的功能,也沒有定期存款的限制性功能,一旦出現用戶擠兌行為,Celsius平臺將不可避免地陷入癱瘓。

根據DirtyBubbleMedia、yieldchad等多名推特用戶的統計,Celsius目前的ETH管理數量大約100.1萬枚,但其中只有27%是ETH現貨,此外44%通過Lido質押在以太坊2.0合約中并以stETH代幣的形式持有,還有29%直接質押在以太坊2.0合約中,這意味著Celsius持有的ETH僅有27%的流動性,stETH雖然可以通過流動性池交易為ETH,但流動性不足以出售如此規模的stETH且需要大幅折價。

6月4日,@yieldchad還在推特表示,Celsius在其ETH頭寸上功能性破產。每周贖回5萬個ETH,Celsius將在5周左右用完流動性ETH。由于stETH的流動性不足,Celsius不可能在存在巨額損失的情況下兌現贖回。最終,他們將被迫關閉所有贖回。

動態 | 新加坡出臺新法案允許全球加密公司在新加坡當地擴展業務:新加坡出臺了新的支付立法法案,為全球加密貨幣公司提供了一個通過首次申請運營許可證來擴大在該國業務的機會。將于周二生效的《支付服務法案》(Payment Services Act),是首個針對企業從事從數字支付到比特幣(Bitcoin)和以太坊(ETH)等代幣交易等活動的綜合性監管規定。除了將加密公司納入監管范圍外,該法還將賦予新加坡金融管理局(MAS)正式的監管權力,監管網絡安全風險,并控制洗錢和恐怖主義融資。新加坡金管局周二在一份通過電子郵件發布的新聞稿中表示,新法律將加強對消費者的保護,并促進人們對使用電子支付的信心。金管局助理董事總經理Loo Siew Yee表示:“基于活動和以風險為中心的監管架構,使我們能夠按比例應用規則,并對不斷變化的商業模式保持穩健性。”(彭博社)[2020/1/28]

實際情況是,還沒等上5周,Celsius在1周后已經宣布暫停了用戶的提款與轉賬功能,其流動性危機比所有人預計的都更為嚴重。即便?Celsius?并非資不抵債,并且擁有足夠的資金儲備,但由于大量資產鎖定在以太坊2.0智能合約,需要至少1年才能取出,Celsius只能做出如此決定。

如果沒有發生前述爆料與傳播,Celsius或許并不會發生流動性危機,27%的ETH流動性已經大幅高于傳統銀行的存款儲備金率,而爆料者實際上長期是Coinbase、Tesla、Tether等公司的唱空者,當時也被許多行業人士質疑在刻意制造恐慌情緒,但在情緒主導的加密市場,Celsius似乎并沒有為極端情況做好準備。

作為借貸平臺,最核心的能力在于風控機制與流動性管理,保障其兌付能力,但遺憾的是,Celsius在這兩方面都犯了致命性錯誤。同時,Celsius在日常管理與運營方面也曝出存在諸多不專業的行為,與其上百億的資管規模難成匹配。

例如,在BadgerDAO被盜事件中,該項目針對受損害的用戶制定了賠付計劃,從其多重簽名錢包中償還部分比特幣并創建「remBadger」代幣存入用戶金庫,用于受害者在接下來的兩年內獲得Badger代幣以彌補剩余損失的憑證,但如果remBadger被取出,所有未來的賠償都將被沒收。

但今年3月,Celsius將所有remBadger代幣取出。在意識到錯誤后,Celsius聯系BadgerDAO項目方并表示系一名團隊成員的人為錯誤,在聽取建議后Celsius在該項目治理網站發起重新存入并獲得補償資格的投票,但遭到BadgerDAO社區投票否決,這意味著Celsius的損失無法再獲得任何補償。

此外,Celsius的前首席財務官YaronShalem去年11月因涉嫌在前雇主的加密貨幣欺詐案中被捕,而其機構貸款主管JessicaKhater近日被曝曾是一名演員,將重要崗位交給這些背景復雜的人負責,也足見Celsius在管理專業度方面的欠缺。

如今,Celsius長期積累的風險已然爆發,該平臺上百億美元的用戶資產被變相凍結,甚至整個加密市場都在一定程度上受其潛在暴雷消息的波及。在暫停取款的公告中,Celsius表示正在采取必要的行動,以穩定流動性和運營,但面對短期上十億美元的ETH取款壓力,擺在Celsius面前的選擇大概率是被收購或者破產清算。目前,該公司的競爭對手?Nexo已經發出收購要約。

三、「狂野西部」的教訓

總結來看,Celsius陷入當前境地的主要原因還是風險管理策略存在嚴重不足。為了追求更高利率,Celsius將多數資產存入具有更高風險的DeFi智能合約中,甚至還將多數ETH存入鎖定期長達1-2年的以太坊2.0智能合約。

與此同時,同類的加密借貸平臺BlockFi、Nexo雖然也提供最高達15-18%的利率產品,但BlockFi首席執行官ZacPrince在推特上表示該平臺的stETH風險為零,Nexo則表示僅持有「數量有限的stETH」。

而且,Celsius用戶很可能沒有收到明顯的風險告知。在Celsius網站主要頁面,大部分字眼都是具有誘惑力的營銷話術,例如「賺取免費加密貨幣」、「立即注冊以獲得50美元的加密貨幣」、「賺取高達18.63%的年利率,每周獲得報酬」等,此外還通過「軍用級安全性」、「隨時存取你的代幣,永遠保持安全」等宣傳降低用戶的警惕,并沒有任何的風險告知。

僅有的安全提示則位于網站最下方的不顯眼區域,稱「持有、交易或使用加密資產存在重大風險,請仔細閱讀我們的風險披露頁面」,而在風險披露頁面,Celsius表示將用戶Celsius帳戶中可用的數字資產返還給其用戶的義務不受Celsius遭受的損失的影響,包括由于任何黑客攻擊或部署資產的損失,但Celsius可能無法償還其對債權人的債務,在這種情況下,用戶資金可能全部或部分損失。

外界對Celsius的質疑也由來已久。Coindesk在2020年底即撰文《為什么加密借貸機構Celsius沒有告訴它的儲戶?》,稱該機構的加密借貸服務所承擔的風險可能比其儲戶意識到的要大,存在將用戶抵押品進行二次抵押等諸多風險性行為。

一定程度上,Celsius的業務模式類似于加密貨幣市場的銀行,以一定利率吸收儲戶資金并通過放貸等方式獲取收益,但沒有法定要求的存款準備金率,也沒有存款保險,風險告知程度與投資者保護機制也非常不完善。

更準確地說,Celsius可能更像近十年前中國野蠻生長的P2P平臺,雙方平臺都以高額收益吸引儲戶資金,再出借給風險程度不一的第三方,甚至存在抵押品流動性不足或者沒有抵押品的情況。同時,平臺收益難以覆蓋給儲戶的利息與運營成本,發展模式的持續性屢遭質疑,存在龐氏嫌疑。

前述Celsius的很多行為如果發生在傳統金融市場,將不可避免受到金融監管機構的罰款與約束,但由于加密貨幣的抗審查性等原因,目前各國監管機構仍然沒有跟上加密行業的快速發展步伐,在相關政策制定以及違規行為監管方面略顯遲鈍。

去年11月,加密借貸機構BlockFi曾被曝遭美國SEC指控,向客戶非法提供一種支付高利率以借出數字代幣的產品,該產品被認為是需要在SEC注冊的證券,后者最終在今年支付1億美元與SEC達成和解。今年1月,彭博社發文稱,美國SEC正在審查加密借貸平臺CelsiusNetwork等機構,審查重點是其推出的高收益存款業務是否應在監管機構登記為證券,后續結果至今未出,但無論如何為時已晚。

正如美國SEC主席GaryGensler的描述,此時的加密行業更像是「狂野西部」,從Terra崩盤到Celsius出現擠兌危機,從DeFi到CeFi,在這一個月左右的時間,行業過去兩年高速增長所掩蓋的問題在熊市中相繼爆發,而行業粗放式發展與泡沫膨脹的后果最終仍然需要投資者承受。

DeFi數據 1.DeFi代幣總市值:394.01億美元 DeFi總市值數據來源:coingecko2.過去24小時去中心化交易所的交易量:41.

1900/1/1 0:00:00真是風又飄飄,雨又瀟瀟。我在《狂風暴雨清杠桿,BTC夢回2017》說:現在幣圈去杠桿危機要清理干凈,還需要幾個月的時間,如果碰上一線CEX或者USDT暴雷,極有可能出現一個想象不到的好價格.

1900/1/1 0:00:001.金色觀察|ArbitrumOdyssey正式啟動:如何快速高效參與?京時間6月22日1時,以太坊擴展方案Arbitrum正式啟動TheArbitrumOdyssey活動.

1900/1/1 0:00:00元宇宙是人類創造,可以沉浸式體驗的虛擬世界。作為這個世界的“門票”,NFT在半年前徹底火了。從NFT到元宇宙,體現了人們在虛擬世界中引入了現實世界的內容,虛實結合.

1900/1/1 0:00:00根據《經濟學人》最近進行的一項研究顯示,36.6%的受訪者希望比特幣或其他加密資產合法化,43.5%的受訪者對此持中立態度,僅17.9%的受訪者表示不同意此舉.

1900/1/1 0:00:00為什么幣圈的牛熊市更迭如此頻繁?為什么區塊鏈項目的平均生命周期如此短暫?到底什么是死亡螺旋?這些問題可能都可以用索羅斯的反身性理論來解釋.

1900/1/1 0:00:00