BTC/HKD+0.09%

BTC/HKD+0.09% ETH/HKD+0.25%

ETH/HKD+0.25% LTC/HKD+1.19%

LTC/HKD+1.19% ADA/HKD-0.62%

ADA/HKD-0.62% SOL/HKD+0.67%

SOL/HKD+0.67% XRP/HKD-0.99%

XRP/HKD-0.99%作者:@shivsakhuja

DeFi起步于2018年,蟄伏一年之后在2019年嶄露頭角,成為公認的DeFi元年。隨后,鏈上流動性的急劇增長讓2020年成為DeFiSummer,自此DeFi開啟爆發式增長。但進入這一輪熊市,DeFi迎來重大收縮期。

但不管怎樣,DeFi作為價值互聯網的重要根基,隨著行業的發展,其未來都無可限量。

那么,當你在參與DeFi的時候,有沒有考慮過你的收入是怎么來的?除了純旁氏之外,DeFi有沒有真實的收入來源?今天白話就來帶大家了解一下DeFi真實的收入來源:“錢從哪里來?”

DEX/AMM如何工作?

什么是流動性提供者?關于無常損失/工具

Uniswap、Sushiswap、TerraSwap等去CEX被稱為自動做市商(AMM:AutomatedMarketMaker)。傳統的訂單交換會將買單與賣單匹配以促進交易。而DEX的工作方式有一點不同。在DEX上,通常有兩種類型的參與者:交易者和流動性提供者。流動性提供者提供等價值的兩種資產。。提供的這種“流動性”允許交易者在兩種資產之間自由、自動地交易。最常見的DEX類型使用“恒積”AMM。這些背后的基本公式是:token_a_balance*token_b_balance=k,其中k是某個常數。它的工作原理是這樣的:假設你提供了500美元的$ETH和500美元的$USDC。現在有人用50美元的USDC購買了50美元的ETH。該池現在將擁有450美元的ETH和550美元的USDC。所以礦池會自動調整ETH-USDC對的價格,使得再次出現$500-$500。

這是一個簡化的解釋,但掛牌價格是由AMM自動調整。只要礦池中有足夠的流動性,這種價格調整可以忽略不計,滑點也不多。如果池子太小或交易量太大,就會出現“滑點”。這意味著你的交易的有效價格更差,因為價格是由你的交易本身推高的。現在,你可能知道DEX上的價格為什么會偏離CEX上的價格,因為它會自動調整。是的,它可以——但這通常只會持續很短的時間,直到套利者進來并從差價中獲利。例如:假設$ETH-$USDC對在UniSwap上的交易價格為3800美元,但在Coinbase上的交易價格為4000美元,你可以在UniSwap上買入并在Coinbase上賣出。這最終將導致DEX和CEX的價格趨同。

歐易OKX將于1月12日14:00上線TUSD DeFi賺幣:據OKX官方消息,歐易OKX將于2023年1月12日 14:00(HKT)正式上線TUSD DeFi賺幣服務,用戶可以一鍵質押TUSD參與賺幣。

據悉,TUSD DeFi 賺幣服務享受平臺補貼,將根據用戶的持倉數量,按階梯進行計息,1000TUSD額度以內為階梯1,大于1000TUSD額度的部分計入階梯2,詳情見公告。[2023/1/12 11:07:46]

當然AMM也有一些優點:

>為市場增加流動性的簡單方法

>特別適用于新項目

>無需等待交易對手方進行交易

>去中心化+自動執行合約=沒有中間商

>可以插入智能合約其他協議

AMM的缺點是:

>如果池規模小,滑點高

>智能合約利用風險

>鏈上交易會增加網絡擁塞

>存在無常損失的風險的運作環境下,流動性提供者向資?池提供流動性時,因市場價格波動?產?的暫時性損失。無常損失是由于價格背離引起的,當價格回歸后,無常損失會被逐漸抹平。)

關于無常損失計算可以去網站:https://dailydefi.org/tools/impermanent-loss-calculator/查看。

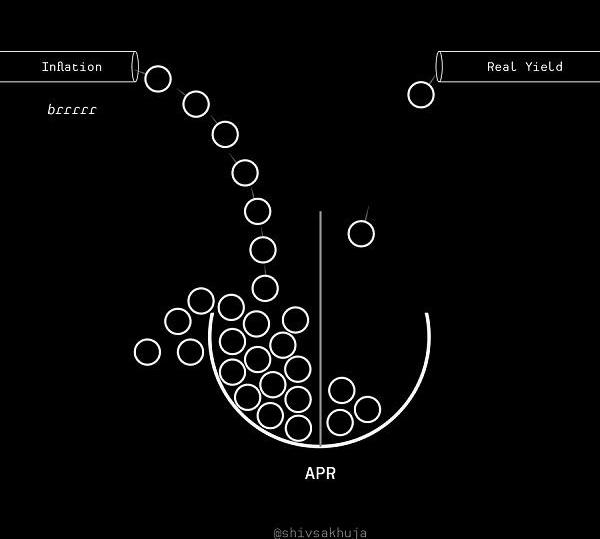

關于流動資金池APR的真相

為什么有時候你并沒有真正獲得被鼓吹的高APR?

農場在顯示APR數字的方式上可能會產生很大的誤導。事實是,當你耕作時實際獲得的APR遠低于官方顯示的APR。那么為什么廣告上的的APR如此之高呢?這里有哪些常見的陷阱/詭計?這里請先了解一些流動性提供者通常是如何獲得獎勵的。流動性提供者以2種形式獲得獎勵:

BW TLP將于今日開啟MOBI (DeFi)5折申購:BW.io Tokens LaunchPad將于2020年8月20日 15:00(香港時間) 正式開啟MOBI(DeFi)五折申購,并將于8月21日 15:00 (HKT)開啟MOBI(DeFi)交易。

Mobius Crypto是使用區塊鏈和人工智能重新定義去中心化金融(DeFi)的新穎創新平臺。 Mobius Crypto提供多種基于區塊鏈的金融服務。[2020/8/20]

交易費

農場激勵

大多數時候,大部分APR來自農場激勵,而不是交易費。

讓我們了解APR數字是如何計算的。大多數DeFi收益農場每天將為每個池支付固定數量的Token。這些是新的Token,它們被打印出來并按比例分配給持有LPToken的農民。

看個例子。FarmX平臺為了激勵$ETH/$BTC池的流動性提供者,承諾每天獎勵1,000個X平臺的?X的LP。假設池中有100,000美元的流動性,而你提供1,000美元的流動性。你現在擁有池的1%。

所以你收到的1%的獎勵。目前,1個X平臺X=1美元,也就是說你每天收到10美元。按年計算,這將是365%的年利率。這意味著你應該每年賺3,650美元,但事實是,這種好事并不存在。

實際APR取決于:

每天發行多少農場Token

發行農場Token的價格

礦池中有多少美元(TVL)

礦池產生多少美元的交易費

這就是為什么你實際上不會獲得365%的年利率,因為:1.排放量會隨著時間的推移而減少:農場往往會更早地激勵池。2.X平臺的價格會隨著時間的推移而下降:大多數農場Token沒有實用性,并且不斷地拋售。

FDEX宣布成立千萬美金DeFi專項孵化基金:8月11日,FDEX宣布與日本金融集團Decent Shares、安策資本聯合成立千萬美金DeFi專項孵化基金,專注DeFi領域優質項目投資,推動分布式金融落地應用。

FDEX是FShares Group旗下的去中心化交易所,致力于打造可信數字資產交易服務平臺。此前日本新一代去中心化金融協議〇KK (Otakukin)獲得FDEX戰略投資孵化。

Otakukin基于FShares Chain推出去中心化金融協議,用戶可以賺取存款利息和借出資產。存入和借出均可獲得Otakukin原生代幣OKK獎勵。[2020/8/11]

示例圖表

如果它是一個受歡迎的農場或一段時間內的獎勵很高,那么TVL可能會增加,從而稀釋你在礦池中的份額。

顯然,所有這些都有例外。一些農場設計了更巧妙的Token經濟學,以防止或減少持續傾銷。但即便如此,除非農場Token有一些真正的效用,否則很難阻止價格下跌。

如果通脹Token沒有強勁的需求驅動力,價格必然會下跌。唯一的問題是多快。那么你能用這些信息做什么呢?

以下是一些實用的耕作技巧:1.了解Token經濟學。如果你以低廉的農場Token獲得報酬,請盡可能頻繁地出售掉。2.或使用自動復合器,如beefyfinance自動出售獎勵。

不要被農場Token的誘人收益所束縛:大多數農場將支付更高的年利率來提供農場Token的流動性。根據我的經驗,APR幾乎永遠不足以彌補價格下跌。

DeFi項目Synthetix已完成Spica升級 但限價訂單暫無法運行:7月30日午間,DeFi項目Synthetix官方發推宣布,已完成Spica升級。不過官方表示,此次升級已經部署了限價單和回收、返利事件,但直到下周初這些指令才會在dApp接口中運行。限價訂單中繼器無法運行,因此合同級別的交易暫時無法完成。[2020/7/30]

我看到一些農場做的另一件偷偷摸摸的事情是顯示7天的平均值,而不是當前的APR。記得檢查你在24小時后賺取了多少,以及它與你的預期每日收入的匹配情況。不出意外,它通常較低。

另一個鬼鬼祟祟的事情是:他們可能會宣傳APY而不是APR。由于費率是瞬態的,APY數字非常具有誤導性。APR和APY之間的差異對于較高的數字尤其重要。每天1%=365%年利率=3,678%年利率。

最后,在選擇池子時不要忘記無常損失(IL)。配對2個相關性較低或市值差異較大的Token時要小心。

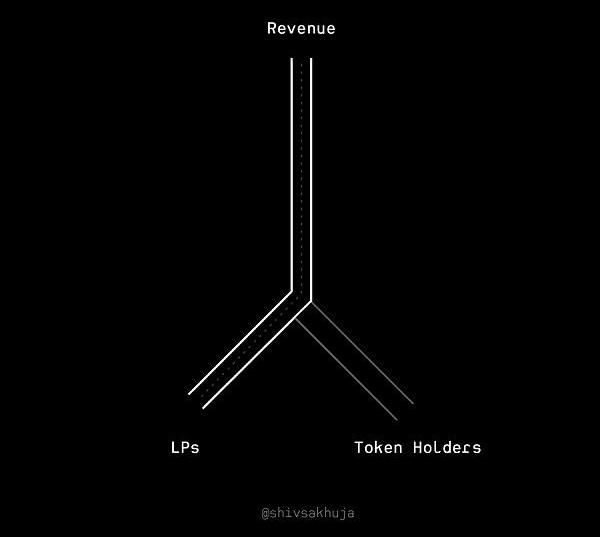

如何判斷DeFi是否有實際收入

貸款方、質押者和一些其他流動性提供者從DeFi協議中存入他們的Token,以獲得相應的百分比獎勵APR。但是這些收益率和承諾的年利率真正來自哪里呢?許多項目建立在由通貨膨脹Token支持的不可持續的龐氏經濟學之上。識別項目是否具有真實收入來源這點很重要,因為只有可持續的收入,作為Token持有者才能獲得源源不斷的收益。

以下是判斷DeFi是否有實際收入的一些指標:?LP的交易費用?服務的交易費用?協議費用?借款人利息接下來就詳細看看這四個指標分別值得是什么。

韋氏評級:關注和創新將逐漸從BTC和ETH等底層協議轉向DeFi等代幣項目:加密貨幣評級機構韋氏評級(Weiss Ratings)發推稱,關注和創新將逐漸從BTC和ETH等底層協議轉向代幣項目。一些項目,如Chainlink,Compound以及其他一些DeFi項目已經變得像以太坊一樣令人興奮和充滿創新。[2020/7/7]

LP的交易費用交易者為資產交易支付的費用。這些費用歸提供流動性的人所有。

LP通過以下方式賺取APR:

>激勵獎勵

>交易費用

很多APR來自激勵獎勵部分。這些獎勵是通過Token通脹獲得的,并且是不可持續的。因為沒有外部收入支持這些獎勵。

服務交易費用

交易費用是真正的收入。

用戶為LP提供的服務支付交易費用。X平臺其他一些DEX收取0.3%的交易費。Uniswap交易費介于0.01%和1%之間。

請注意,在Uniswap的案例中,這些收入均不屬于$UNI持有者。所有這些都分發給LP。所以即使Uniswap已經處理了超過一萬億美元的交易量,也沒有任何費用屬于UNIToken持有者。

關鍵要點:收入很重要,你會尋找Token的最終目的就是從這些收入中增值。例如:通過分配給持有者還是Token銷毀

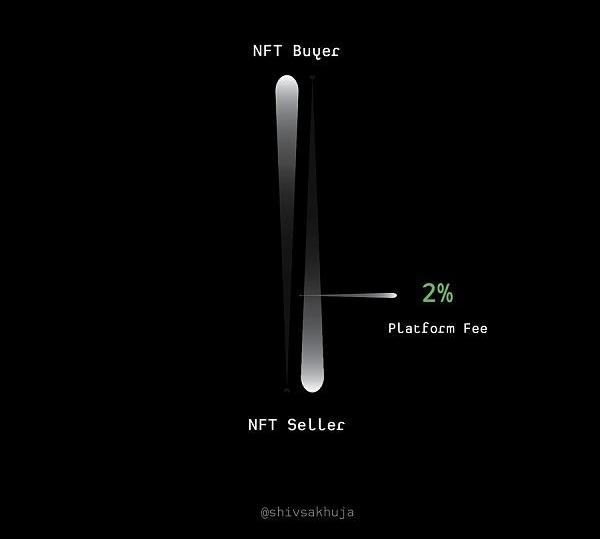

協議費用

協議費用這些是支付給協議以獲得協議所提的供服務的費用。

示例:

>?過橋費:橋將資金從一條鏈轉移到另一條鏈,并向用戶收取此項服務的費用。

>基金管理費:iearnfinance的yVault收取20%的績效費和2%的管理費用于管理資金的服務。

>?NFT市場的平臺管理費用:例如LooksRareNFT匹配賣家和買家并促進交易。LooksRare從每筆NFT銷售中收取2%的平臺費用

LooksRareNFT自今年年初推出以來,已經獲得了超過5億美元的收入。這是人們為平臺服務支付的真金白銀。

可以在tokenterminal查看相關數據

借款利息借款人的利息也是實際收入,盡管其中大部分歸貸方所有。

協議保留并與Token持有者共享的實際美元=借款人支付的利息-支付給貸方的利息

反面示例

現在,讓我們看一下沒有真正可持續收入的協議示例。以下是DeFi中不可持續收益的一些來源,以及你在評估協議時可能陷入的一些常見陷阱。

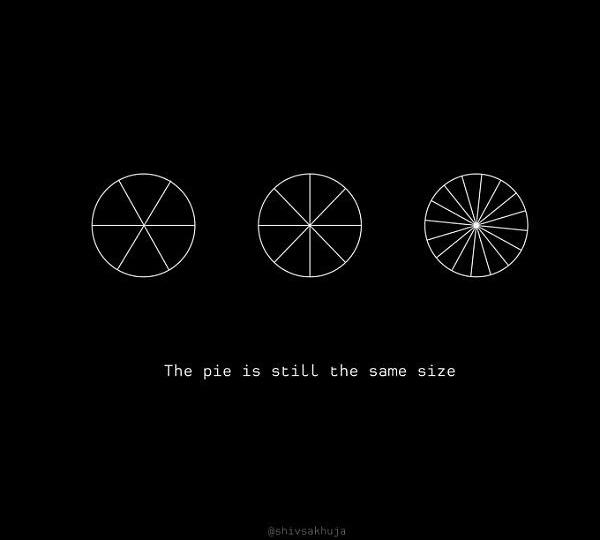

關于通貨膨脹率

上圖中哪個披薩更大?是分成6片的披薩還是10片的披薩?

兩者都不是-它是同樣的血腥披薩。只是分成更多的片。

通脹收益示例1:LP中的激勵性耕作獎勵

耕作獎勵只是以通貨膨脹為代價印刷和分發的Token。發行的新Token獎勵不是“真正的”收益。

你可以通過種植和短期傾銷從它們那里賺取美元,但它們不是真正的或可持續的產量來源。如果你為通貨膨脹的Token獎勵而耕種,請確保你有賺取獎勵的策略。

通脹收益率示例2:通脹質押收益率前25個PoSToken的平均供應通脹率約為8%。

Staking收益來自:

?新Token發行

?交易費用?

了解為什么很難確定實際收入有多少?

未知費用——費用既可以是鏈下的,也可以是鏈上的,這使得評估現金流變得困難。收入本身并不能讓你全面了解資金流向。多考慮一點,你就會發現這只是一個數字。

想象一下,試圖在不知道企業開銷情況下僅根據收入對企業進行估值。WeWork每年創造了數十億美元的收入——這聽起來很棒!…但是你發現它每年花費的收入更多,這意味著這家公司每年都在虧損。

你應該搞清楚的是收入中有多少價值流向了Token。在大多數協議中,部分收入會返還給Token持有者。回到Token持有者的協議收入幾乎就像支付給股票股東的股息一樣。

不可持續的收入——?一些收入來源是不可持續的。例如:Anchor過去通過通脹獎勵來補貼借款,以吸引更多借款人的需求。

利率波動——也許有一段時間你實際上可以通過借款獲得報酬。借款人必須支付20%,但他們還獲得了27%作為ANCToken的激勵性獎勵。

對借款人來說很好,但對ANCToken持有者來說就不那么重要了。當這些獎勵枯竭時:→借代需求暴跌↓→收入暴跌↓

還有一些其他判斷標準,比如收入是否完全依賴于新的Token購買者;如果協議在沒有獎勵Token的情況下是否可以正常運行等

小結

總體而言熊市對于DeFi來說也是好事,是其走向成熟的催化劑,能夠讓真正有價值的東西存留下來。

不過對于之前的DeFi投資,你踩過哪些坑呢?歡迎評論區互動交流~

作者|0x6617 數據作為21世紀的線上“原油”,只有不斷的挖掘才能享受其伴隨而來的價值。近期加密市場市值不斷回落,讓與之對應的鏈上數據也迎來了一波又一波“地震”.

1900/1/1 0:00:00一周前,EF的TimBeiko在EF博客發布了一篇文章,文章內容表示,以太坊網絡將在15,050,000區塊進行預定的網絡升級,預計將于2022年6月29日進行.

1900/1/1 0:00:00牛市中,公司收購是為了加快增長;然而在熊市中,公司收購是為重整其業務,從而更好地經受住時代的考驗.

1900/1/1 0:00:00北京時間2022年6月16日,CertiK審計團隊監測到InverseFinance遭受閃電貸攻擊,導致了約1068.215ETH的損失.

1900/1/1 0:00:002021年以來,全球NFT市場持續火爆,天價NFT作品屢見不鮮,各路名人大咖、企業機構紛紛入局。而數字藏品在國內也是“忽如一夜春風來”,呈現遍地開花之勢.

1900/1/1 0:00:00目前以太坊價格已經跌到1100美元左右,伴隨著以太坊價格的下跌,DeFi協議面臨著大規模的清算壓力.

1900/1/1 0:00:00