BTC/HKD-3.72%

BTC/HKD-3.72% ETH/HKD-3.83%

ETH/HKD-3.83% LTC/HKD-2.53%

LTC/HKD-2.53% ADA/HKD-5.77%

ADA/HKD-5.77% SOL/HKD-7.94%

SOL/HKD-7.94% XRP/HKD-4.78%

XRP/HKD-4.78%自動化做市商(AMM)是一個相對新穎的概念,而這一概念主要是由Uniswap推動的。關于AMM權衡的大多數討論通常有兩種形式,第一種來自于經驗豐富的交易者,他們無法躍過AMM池交易造成的低效問題,而第二種來自于加密原生人群,他們勸說他人去采用去中心化金融應用,并宣揚懶惰的流動性將吞噬整個世界。作為一名前算法交易員,我當然很贊同第一種論點,并在這個話題上不斷地搖擺不定。不過,答案自然介于兩者之間,這是對核心策略可擴展性權衡的討論。

AMM VS 訂單簿

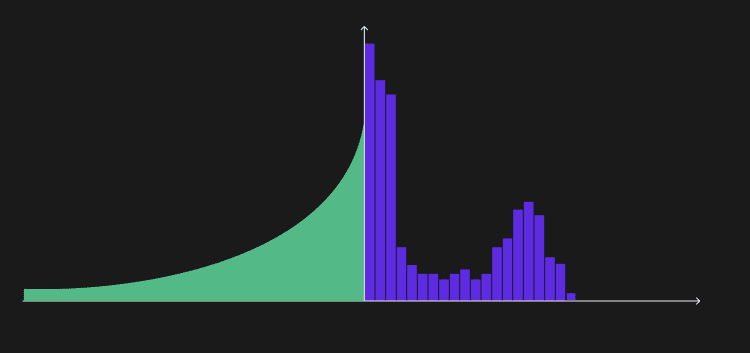

想象一下,你有一些交易方面的專業知識,你決定啟動一個做市機器人,做市商(market maker)的目標很簡單—— 低買高賣,然后賺取到差價。聽起來這是很簡單的,發布一個最佳買單,然后再發布一個最佳賣單,你的買單成交,價格出現波動,然后又有人成交了你的賣單,你就獲得了價差。而現實是更加慘淡的,首先,你需要考慮做市的費用,你肯定會以較小的交易量支付費用,此外,還以某種方式留下了應該購買和出售的資產的大量庫存,現在庫存的價值已經下跌了10%,這導致你損失了從價差中獲得的任何利潤。庫存是這里的關鍵,任何做市活動的中心都是庫存管理,你將庫存保留多久時間?要做到這一點,需要強大的建模及需要管理的先進技術的結合。所謂做市機器人,并不是“只需打開,然后放開而無需監控”的類型,這樣做會導致你的資金處于危險之中,尾隨事件會發生,而代價會是高昂的。做市的嚴格要求,體現在做市商交易量上,而該數量呈陡冪律分布。中心化加密貨幣交易和傳統金融領域的最大做市商相對較少,而他們在市場中占據了主導地位。

數據:SudoSwap AMM交易總額超4000萬美元:9月9日消息,Dune Analytics數據顯示,SudoSwap AMM交易額已達到40,095,390美元,NFT交易量為145,058枚,平臺AMM費用收入突破20萬美元,當前為200,354美元。[2022/9/9 13:18:52]

成功的做市商有兩個獨特的特點,第一,它們具有很高的夏普(Sharpe)比率。諸如夏普(Sharpe)或索提諾(Sortino)比率之類的指標,通常不會在加密貨幣中被強調,主要是因為無論捕獲了多少個10倍標的,持有加密貨幣會消除任何夏普比率。但是,盡管存在潛在的模型假設,高夏普比率的策略是很好的,因為它們可以利用到幾乎任意的風險閾值。在傳統金融中,我們上篇文章所描述類型的風險基礎架構,為良好的做市商提供了難以置信的信用額度并獲得了杠桿作用,而這恰恰是由于其所執行策略的回報特征。這些策略的第二個關鍵特征是它們是規模受限的。這些公司中的大多數,只管理自己的資金,因為籌集資金實際上并沒有獲得任何收益,而只會稀釋自己的投資回報率。很多人認為,量化金融學的一個基本定律是,一個策略的夏普(Sharpe)和規模是緊密、負相關的。值得注意的是,Numerai是一種試圖打破這一定律的激進嘗試,但迄今為止,這條定律在資本市場上基本上是正確的。簡而言之,城堡投資(Citadel)的夏普率是Uniswap的機會。

Findora為Venice AMM DEX提供1000萬美元流動性挖礦激勵計劃:據官方消息,具有可編程隱私性的Findora Network為Venice Finance正式推出了共計1000萬美元的流動性挖礦獎勵計劃,這是一個由全球開發者社區在Findora EVM上建立的新的新一代的、由零知識驅動的去中心化交易所,主要關注隱私保護、防搶跑攻擊和跨鏈流動性聚集。作為一個鏈上的的流動性中心,Venice還將允許用戶在不透露其倉位或身份的情況下,以無摩擦和無需信任的方式在生態系統間進行流動性交易。

1000萬美元的流動性采礦獎勵計劃將致力于支持Venice上的流動性池,從以太坊(ERC-20)和Binance智能鏈(BEP-20)兼容的代幣與WFRA交易對開始。社區還公布了一份路線圖,建議增加對比特幣、WXRP、Arbitrum、Polygon、Terra和Avalanche的跨鏈橋集成。[2021/12/23 7:59:12]

也就是說,AMM權衡是策略可擴展性的問題。AMM將永遠不會與做市機器人的活力和數據優勢相抗衡,但可擴展性的好處是不可否認的。通過將流動性提供者鎖定在完全相同的策略中,AMM為流動性提供者提供了一個更加平等的競爭環境。做市商面臨的最大風險是所謂的逆向選擇,即當taker知道你不知道的東西時,無論是對 coinbase的高出價還是協議入侵攻擊等。一個好的AMM都能有效地按比例稀釋所有LP的逆向選擇。Uniswap在這方面做得很好,但是LP有幾種避免性的方法。考慮一個老練的uniswap LP,他正在模擬價格行為,同時他也是一個套利者。有了基礎設施,他們可以預測并發現可能導致實質性價格變化的流量(這意味著價格不會很快“恢復”)并為LP帶來一些損失。在這種情況下,老練的LP可以簡單地移除其流動性,執行arb,重新添加流動性。有研究者在審計中簡要討論了這種可能性,但這并不意味著uniswap在該維度上特別弱(實際上恰恰相反)。重點是,LP需要受到限制,因為如果某些LP比其他LP具有實質性優勢,那么大多數LP的回報將受到抑制,而且該策略的可擴展性也受到限制。

Solana生態AMM協議Cyclos將在Cropper推出CYS-USDC農場:11月7日消息,Solana鏈上收益耕作平臺Cropper Finance發推稱,Solana生態AMM協議Cyclos將在Cropper推出標簽化農場。CYS-USDC農場將提供CYS獎勵,將于UTC時間11月9日10:00開放,持續時間大約6個月。[2021/11/8 6:37:28]

與其為maker提供選擇權,以使AMM變得越來越像訂單簿,不如依靠自己的優勢,嚴格約束maker。一種約束maker的方法,是按照Tarun和Monet Supply的建議對LP提款施加時間懲罰,這將過濾較高時間范圍的LP,并通過將0區塊存款的提款費設為100%,來消除LP三明治攻擊( sandwich attack )。限制maker的結果是,這種策略在字面意義上是可替換的。考慮一種新的AMM,它允許任意曲線相互映射,甚至可能是混合的離散限價委托。在這種環境下,所有maker都在不同的條件下運作,因此他們的獨特策略不能被標記化,標記化和maker 約束幾乎是重復的,而帶有LP退出游戲的AMM將無法提供安全的標記化表示。LP代幣的早期研究很有希望,并且可通過民主化高盛的結構化產品服務臺,而成為真正獨特的DeFi原語。但在實踐中,回報率有點難以確定,而且總是將回報率與基準(無常損失)而非現金進行比較,這點已遭到了抨擊。理想的LP收益曲線具有較高的數額/流動比率和高夏普比率。在這種情況下,AMM不能限制資產管理規模,它將不得不接受新的LP,以使收益率趨平,達到流入與流出相匹配的程度,從而導致超流動性(hyperliquidity)。

Coinbase工程師Craig Hammel加入Moralis擔任高級技術顧問:12月2日消息,Moralis是一個去中心化應用程序 ( DApp ) 平臺,Coinbase工程師Craig Hammel加入該公司擔任高級技術顧問,Craig Hammel將把他的知識用于Moralis項目,增強其擴展和整合其他區塊鏈的能力。Hammel還將協助Moralis將其工具引入移動設備和游戲引擎,例如Unity。

據此前報道,總部位于斯德哥爾摩的下一代區塊鏈開發平臺Moralis完成1340萬美元種子輪融資,EQT Ventures領投。(dailycoin)[2021/12/3 12:47:23]

SBF:保險、期權等無法修復AMM的無常損失:SBF質疑自動做市商(AMMs)存在問題,其在推特表示,首先AMMs為什么存在?因為大多數區塊鏈沒有足夠的吞吐量來支持訂單,所以他們不得不使用AMMs。但在今年夏天之前,AMMs很少被使用。盡管現在大量被使用,但并不是自然的。DeFi領域的交易量和鎖倉量(TVL)來自farm收益:項目將代幣空投給用戶。用戶因為被“付款”而使用AMMs。但這并不是AMMs獨有的,可以在訂單簿、質押等領域空投收益。目前還不清楚,如果收益下降,會剩余多少交易量和鎖倉量。大多數人認為AMMs最大的問題是“無常損失(IL)”:提供流動性并且價格發生波動,將損失價值。這是非永久性的,如果用戶持續提供流動性,價格回升,價值將找回。很多項目嘗試通過改變曲線、保險、期權等修復IL。這些幫助有限且不能修復IL。因為IL并不是參數錯配,而是“糟糕交易”的委婉說法:假設在AMMs放入1 ETH和400 USDC,目前ETH價格為400美元,交易費用為30個基點。這代表需要有人用401.20 USC買入或者398.8 USDC賣出USDC。當ETH下跌60個基點,會有套利者以398.8 USDC賣給流動性提供者。這是無損失。[2020/10/15]

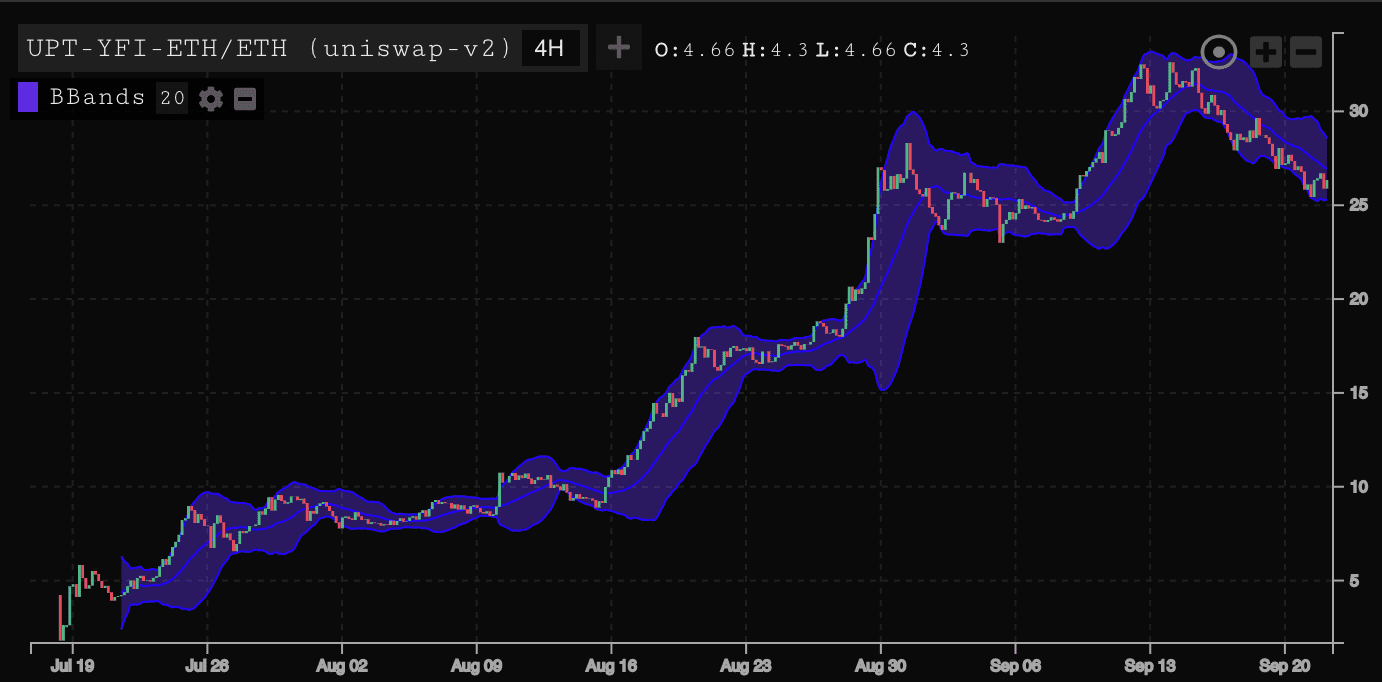

YFI/ETH LP以ETH計價的回報

這種權衡經常會被確定性地討論,但實際上結果將是概率性且依賴于路徑的。毫無疑問,以太坊的gas成本和延遲語義,使得Uniswap相較于訂單簿交易所具有健康的優勢,這可能是將AMM具體化的引導機制。而新型的、高度可擴展的訂單簿解決方案(如Serum),有著傳統的市場結構,它們可分流Uniswap的交易流。毋庸置疑的是,AMM提供了普遍獲得(承擔風險的)交易費收入的機會,這是獨一無二的,而且只有在嚴格的策略限制下,在所有約束解放后才有可能實現。

猶他州的一名聯邦法官已駁回一項訴訟,該訴訟指控Overstock($OSTK)通過向股東分發證券型代幣的“數字紅利” 和反復修訂用于懲罰做空者的零售收益準則來操縱市場.

1900/1/1 0:00:00通過將數百萬美元存入去中心化流動性池以賺取利息,以太坊巨鯨們正在用他們自己的方式推動去中心化金融(DeFi)行業發展.

1900/1/1 0:00:00金色財經 區塊鏈9月21日訊? “壽司”(Sushiswap)匿名核心開發人員Nomi大廚此前突然將自己持有的數百萬枚SUSHI代幣兌換為ETH,結果導致了其平臺整體流動性瞬間大幅降低.

1900/1/1 0:00:009月24日,在外灘大會的主論壇環節,在預測金融科技給未來帶來哪些變化時,螞蟻集團董事長井賢棟首次介紹了“Alipay+”的概念,并表示螞蟻已于今年推出Alipay+解決方案.

1900/1/1 0:00:00在撰寫本文時,比特幣的市值為2100億美元,倘若說其市值很快就將超過谷歌(1萬億美元),甚至超過蘋果(2萬億美元),事實上這可能實現嗎?幾年前,同一想法似乎是完全不可行的,甚至是不可思議的.

1900/1/1 0:00:00近期一位微博KOL發帖表示,“這個月HT挖礦收益真香,1個賬號收益超12000大洋! 買了火腿的啥也不用干,每天就坐等火幣發工資,當個廢人就好了!” 不只是這位微博KOL.

1900/1/1 0:00:00