BTC/HKD+1.01%

BTC/HKD+1.01% ETH/HKD+0.79%

ETH/HKD+0.79% LTC/HKD-0.01%

LTC/HKD-0.01% ADA/HKD+1.67%

ADA/HKD+1.67% SOL/HKD+4.24%

SOL/HKD+4.24% XRP/HKD+1.07%

XRP/HKD+1.07%與Web2.0同行,為何我們需要聚合器?

在Web2.0和Web3.0中,有一點是共通的,那就是用戶對提高便利性,減少搜尋成本的產品和工具的需求。

例如,亞馬遜就通過為客戶在線購買商品和服務創造便利的體驗,優化了成本和交貨時間,同時創建一個全球市場,使買家和賣家都受益,從而建立了一個帝國。經管降低準入門檻和增加競爭會以犧牲傳統商業模式為代價,但由于它提高了零售客戶的生產力和購買力,對宏觀經濟是有利的。

在亞馬遜這類應用不存在的平行世界中,想在網上購買特定產品的客戶將不得不瀏覽不同的商店,與多個前端互動,并且花費大量時間比較不同供應商提供的價格和質量等。

出于這類的原因,客戶更喜歡與亞馬遜而不是個別商店交互,同樣Web3.0用戶也更喜歡與聚合器而不是個別智能合約互動。鏈上產品種類越復雜,用戶對聚合器層的需求就越大。

如今聚合器的重要性有多大?

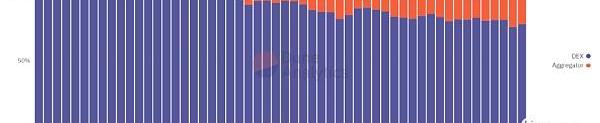

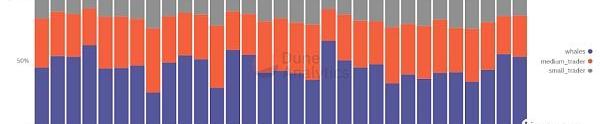

來源:https://dune.xyz/queries/428905

如上圖所示,每月大約20%的鏈上交易量是通過DEX聚合器產生的,并且有著明顯的增長趨勢。這個數字需要引起更多重視的原因,一方面是因為一般聚合器代表的是非機器人交易量。另一方面則是因為機器人交易量約占鏈上交易總量的50%,這意味著普通交易者產生的交易量幾乎有1/3是通過DEX聚合器進行。

為了支持這一說法,我們使用交易頻率作為機器人交易的代理。假設機器人的交易頻率比普通交易者高得多,那合理的推測是每天交易少于25次的地址很可能是普通交易者,而相對保守的推測是,每天交易高于25次的可能是機器人交易者,超過50次的幾乎肯定是機器。

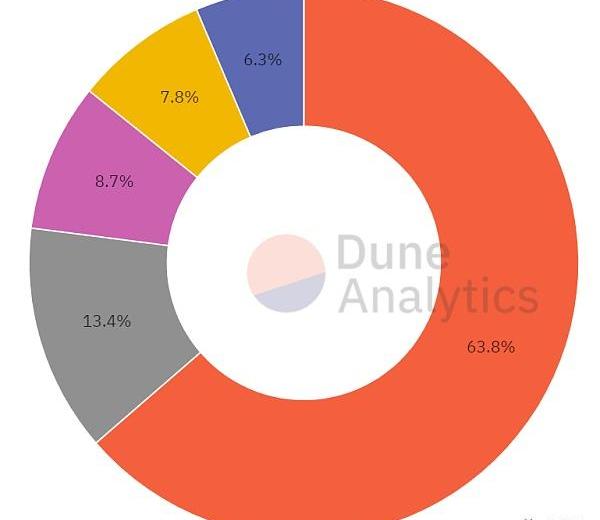

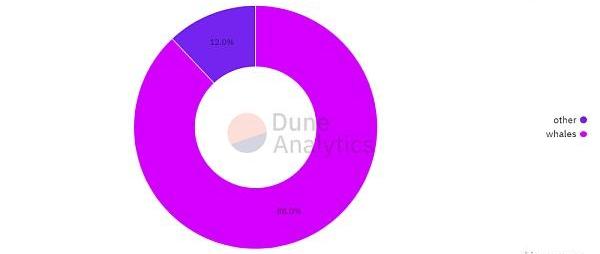

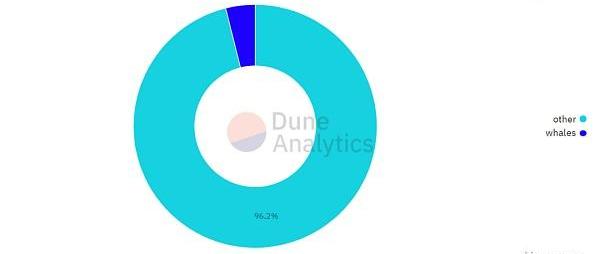

按照這種分類,如下面的餅圖所示,超過72.5%的聚合器交易量是由非機器人地址產生的。另一方面,下方的圖表顯示了鏈上交易總額,其中約54.8%的鏈上交易量是由非機器人產生。

DefiLlama旗下DEX聚合器累計交易量已達50億美元,或為貢獻者和用戶空投:3月19日消息,鏈上數據分析網站DefiLlama推出的DEX聚合器累計交易量已達到50億美元,其中63280名獨立用戶使用聚合器進行了總計410200次兌換,近80%的交易量來自以太坊,Arbitrum占10%但交易頻次最多。

目前平均每天約3000人參與交易,1inch、0x和Paraswap是交易量最大的三個聚合器,3月11日是交易量最大的一天,達6億美元。此外DefiLlama表示下一步正在準備許可證、集成Gnosis鏈和交易歷史記錄,并暗示可能為DeFiLlama貢獻者和用戶帶來空投。[2023/3/19 13:13:16]

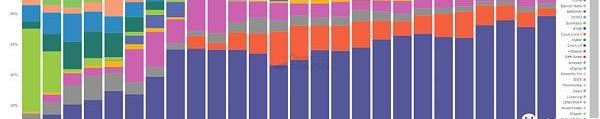

不同用戶群體的總交易量,來源:https://dune.xyz/queries/429061/817641

聚合器的主要功能

聚合器基本上主要執行兩個簡單的功能:

檢索便利

執行質量

前者指的是在某些情況下,用戶也可能有意購買一些在他不經常使用的交易所上發售的代幣。而通過Matcha或類似1inch的聚合器,用戶可以直接跳過反復尋找新代幣上市的場所這個步驟,直接購買任何鏈上代幣。

這些引擎不僅幫助用戶找到新上市的代幣,而且還確保任何交易以最佳方式執行。

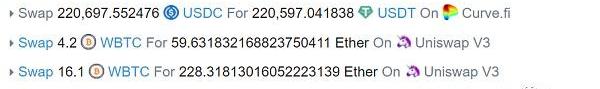

例如,下面是通過1inch執行的一筆交易。1inch沒有簡單地在一次交易中把20多個WBTC兌換成USDC,而是通過多次兌換,多次跳空,包括四種不同的代幣,來為交易者提供最佳的滑點和gas費。

Codex聯合創始人:數字資產仍然很有意義:金色財經報道,在達沃斯采訪中,Codex 的 Alex Gordon-Brander 談到了以太坊的推出、Codex 的流動性專長以及用加密解決現實世界的問題。

戈登-布蘭德對加密貨幣持樂觀態度。他正在探索數字和能源支持的貨幣。他研究了一種“基于可再生能源信用和政府的分布式貨幣”,但他承認它“超級復雜”。布蘭德表示,我對比特幣真的很感興趣,但可編程貨幣的想法——世界計算機和可互操作的金融系統的想法——讓我大吃一驚。

從 2015 年起,Gordon-Brander 協助推出了一家加密貨幣交易所,并在加入 Codex Labs 之前參與了最初的代幣發行熱潮。(cointelegraph)[2022/6/10 4:15:35]

來源:https://etherscan.io/tx/0xe1d77f0a443f1ae130ec82b6f05f4675e735cc36a05cf629a29d12fc4250b473

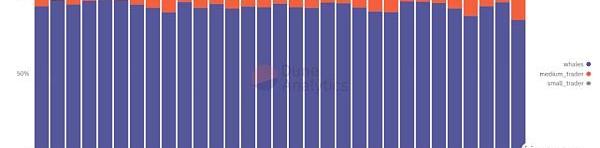

由上面的例子可見,聚合器對巨鯨的交易十分有用。考慮到巨鯨盡管占DEX用戶的比例不到4%,但幾乎促進了90%的鏈上交易量,這一點不應該被忽視。

來源:https://dune.xyz/momir/DEX-Users

聚合器領域的領跑者是誰?

在比較不同的DEX聚合器的性能之前,我們首先應該注意到對它們進行基準比較是非常困難的。

MDEX.COM(HECO版)開啟與Jubi、ZBG、Bigone聯合挖礦活動:MDEX.COM(HECO版)開啟與Jubi、ZBG、Bigone聯合挖礦活動

聯合挖礦活動細則如下:

1. 創新區新增名單:

質押JT/USDT挖MDX,活動周期30天,挖礦獎勵為價值10萬USDT等值的MDX

質押ZT/USDT挖MDX,活動周期30天,挖礦獎勵為價值10萬USDT等值的MDX

質押ONE/USDT挖MDX,活動周期30天,挖礦獎勵為價值10萬USDT等值的MDX

2. 董事會新增名單:

質押MDX挖JT,活動周期30天,挖礦獎勵為價值10萬USDT等值的JT

質押MDX挖ZT,活動周期30天,挖礦獎勵為價值10萬USDT等值的ZT

質押MDX挖ONE,活動周期30天,挖礦獎勵為價值10萬USDT等值的ONE

同時,MDEX將對流動性挖礦權重進行調整。具體每區塊產出數量,均以官網頁面展示為準。如有調整,將通過后續公告告知。DAO管理開啟后,權重調整方案將交由社區投票決定。詳情請查看原文[2021/4/16 20:26:27]

因為聚合器使用不同的方法來記錄鏈上數據,在指標標準化之前比較它們的性能可能會使得結論不準確。

典型地,不同聚合器測量交易量的方法是各自為政的。例如,一個用戶可能選擇購買價值1000美元的ETH,然而由于跳空交易,這個操作可能會產生超過1000美元的交易量。因此,我們有兩種不同的方法來衡量交易量:

一些聚合器只從用戶角度來衡量交易量,如在上例中,他們會計入1000美元。

其他聚合器則會將所有的跳空交易作為他們的交易量來計算。

考慮到我們關注的是聚合者的潛在商業模式、定價能力和收入潛力,我們選擇根據第一種方法對數據進行標準化。這也因為聚合者只能對用戶產生的交易量進行貨幣化,而跳空交易將不在其定價范圍內。

所以我們先對那些指標夸大的聚合器數據進行了清洗。然后,我們對1inch、0xAPI和Paraswap等協議以及Cowswap、Metamask和Matcha等面向終端用戶的產品進行了區分。

Newland 將于18:00支持Mdex—HBTC/USDT 流動性挖礦:據官方消息,Newland將于今日北京時間18:00支持Mdex—HBTC/USDT流動性挖礦。用戶在Newland平臺存入指定交易對做LP即可獲得性獎勵。 目前,Newland已上線Mdex的HPT/USDT、HT/HPT聚合挖礦功能與LAVA的HPT/USDT聚合挖礦功能。

Newland方透露,近期會加快引入更多的單幣、LP挖礦聚合挖礦,全力打造HPT挖礦金鏟子。[2021/3/26 19:20:42]

前一組協議除了為各種應用程序提供與DEX互動的API外,還建立了自己的應用程序。1inch和Paraswap支持同一品牌下的前端,而0x創建了另一個品牌Matcha,它依靠0x的API來促進交易活動。

雖然區分Matcha活動與0xAPI總活動是可以實現的,但目前我們還無法做到對1inchAPI與1inch前端,或ParaswapAPI與Paraswap前端活動的拆分。因此,在下文提到1inch和Paraswap時,我們假定數據是通過他們的API產生的總活動量。

0xAPI,1inch&Paraswap

概括性的來講,0xAPI,1inch,andParaswap為面向終端用戶的應用提供直達鏈上流動性的窗口,也同時專注于算法優化,為交易員提供最好的體驗。

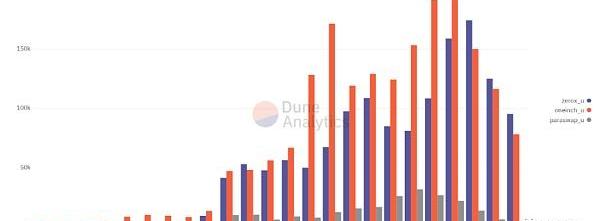

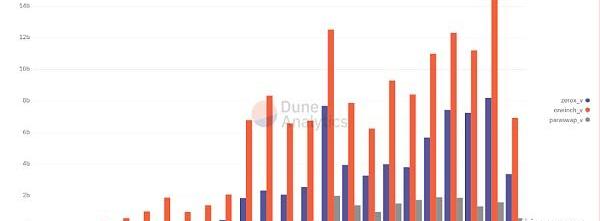

從用戶數量上來說,1inch是目前最具競爭力的。然而,自從去年12月,0xAPI相對1inch在這段時間獲得了更多的用戶數量。不過,即使不再是最多用戶青睞的API,1inchAPI依舊是最大交易量的聚合期,實際上巨鯨還是傾向于使用1inch。

Paydex構建信道 用戶可按需創建:為避免引發不正確的序列號錯誤,Paydex構建信道,其信道使用了事務的源賬戶可以與事務內操作的源賬戶不同,這一特性。利用這一點,用戶可以按需創建多個信道來維系自己期望的事務速率。[2020/3/24]

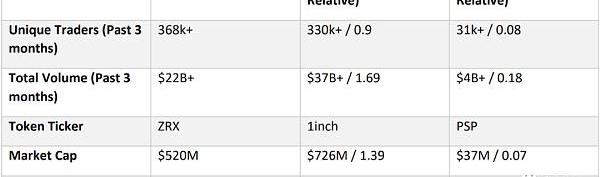

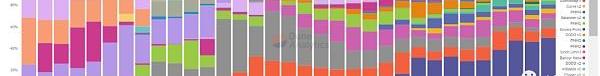

來源:https://dune.xyz/queries/262785/805765&https://dune.xyz/queries/262785/805732

來源:IOSGVentures;DuneAnalytics&Coingecko

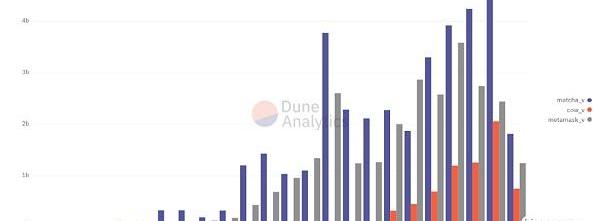

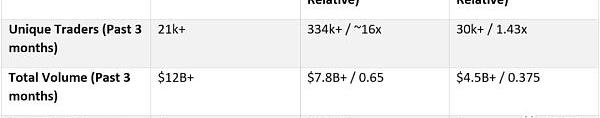

MetamaskSwap,Matcha&Cowswap

盡管Metamask,Matcha,以及Cowswap有所不同,基于他們最終的服務對象都是終端用戶,我們也可以把他們進行互相之間的比較。Metamask和Cowswap已經在使用所有已知的API以及主要的流動性來源,可以被稱為超級聚合器。Matcha是0x孵化的項目,是0xAPI的前端產品。

有意思的結論是,Metamask的用戶數量遠遠超過其他的面向終端用戶的聚合器的用戶數量。然而,Metamask的交易量卻一直都低于Matcha,表明兩個應用的用戶畫像有所不同。

來源:https://dune.xyz/queries/262785/811814&https://dune.xyz/queries/262785/811810

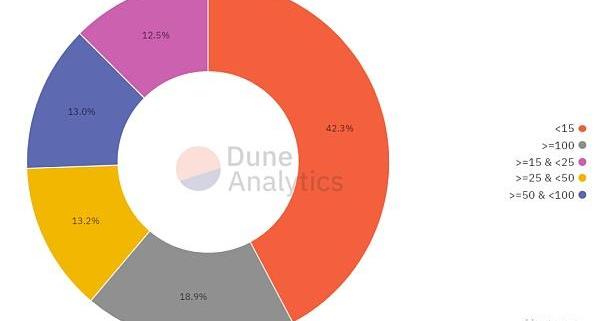

讓我們再來仔細看看Matcha和Metamask的用戶到底有什么不同。Matcha的的交易量主要由巨鯨驅動的。同時,Metamask對巨鯨的依賴性不高,主要的交易量來源于中小型的散戶。

我們發現,在過去30天內,Matcha的最大的10,25,50個用戶分別占據了大約35%、47%、58%的總交易量。其中,有一個地址大概占據了17%的總交易量了。而對于Metamask來說,在過去30天內,最大的10,25,50個用戶分別占據了大約10%,15%,19%的總交易量。

來源:https://dune.xyz/queries/426331/812633&https://dune.xyz/queries/300820/571179

哪一種用戶群體是更受青睞?

對于巨鯨來說,在Matcha和Metamask之間,他們選擇了前者所以也更傾向于選擇Matcha,然而,從變現能力上來說,Metamask顯然更加具有優勢。考慮到其用戶規模以中小用戶為主,Metamask的交易量也更可持續。與此同時,巨鯨對于價格的敏感程度也更高,對于Matcha來說如果收取更高的手續費也許會收到巨鯨的抵制。

Metamask,作為以太坊最受歡迎的錢包,相對于其他的用戶端聚合器有更堅實的護城河,因此他們也有底氣收取高達0.875%的手續費。然而,不確定性存在于這樣的商業模型是否可以支撐MetamaskSwap觸達上百萬的用戶群體以及CEX級別的交易量規模。

DEX聚合器的風險

Uniswap

Uniswap在v3上線前就已經成為了最主流的鏈上流動性來源。更夸張的是,自從v3的上線以來Uniswap的市場份額已經達到了80%!

來源:https://dune.xyz/queries/443564

對于很多加密貨幣對來說,Uniswapv3能夠提供最好的價格。Uniswap甚至增加了自動路由的功能,通過搜索多個流動性池,保證用戶能夠獲取到最好的價格,與此同時也確保了多付的gasfee能夠物盡其用。

因此,這樣的自動路由功能在某些程度上來說也是一種聚合器的形式,除了交易廣度受限制之外。所以我們思考的問題是,在這樣一個Uniswap占據了80%鏈上交易量并且毫無放緩趨勢的市場里,聚合器還有存在的空間嗎?

到底有多少的聚合器的流動性來源于Uniswap?

拿1inch的流動性舉例,Uniswap占據了60%的流動性來源,Curve,Sushiswap,Balancer和DODO其后。

我們可以以這樣的方式理解以下數據:盡管Uniswap是最有競爭力的,但是用戶在40%的時間里使用DEX聚合器是相對于直接使用Uniswap是更優的。

除此之外,我們需要清楚的是聚合器的智能訂單路由引擎并不解決由MEV引起的交易滑點。隨著路由技術的升級,預計越來越多的交易量會去向0交易滑點的來源,比如說RFQ,會對AMM的地位進行一定程度的威脅。

來源:https://dune.xyz/queries/16257

最好的情況

總的來說,雖然目前存在絕對的DEX龍頭,并不代表不存在使用DEX聚合器的需求。雖然如果存在寡頭DEX的情況可能會使得該需求不再實際,但是考慮到加密貨幣是開源的并且進入壁壘相對較低,這樣的情況幾乎不可能存在。

與上述情景截然不同的是,考慮到公鏈會將鏈上行為更加簡化,為了使得用戶的價值回饋以及體驗更好,大概率鏈上的競爭會變得更加激烈。

在自動路由的方面,增加更多的流動性來源,比如RFQ等,是對于自動路由技術的改進。除此之外,更加廉價的公鏈和Rollup也會對RFQ的發展有好的幫助,流動性來源上會產生更加激烈的競爭。

主要原因有兩點:

有了Rollup,仰仗于更快的區塊最終性(blockfinality),做市商可以更高頻、更激進地進行報價。

Rollup和更廉價的公鏈可以創造出良好的正循環,增加鏈上訂單流,并且通過RFQ吸引更多的做市商。

第一點相對比較好理解,因為RFQ保證了0滑點,所以訂單處理時間越長那么對于做市商的風險就越高,因此以太坊主鏈的報價會相對于L2的保守很多。

對于第二點來說,一旦gasfee不再是一個問題,那么可以預見的是有一大批面向終端用戶的應用將會連接到聚合器的API上。

也就是說,未來可以看到越來越多的,中心化、區域化、受合規要求的的前端產品,這些定制化的需求在解決流動性的同時(聚合器API可以解決)還需要考慮到基于不同地理位置的差異化。

這些App可以類比為中心化交易所,而區別在于這些app的設計不需要考慮基建,只需要專注于改進用戶體驗以及創造一個忠實的用戶基礎。

不斷增加的訂單流被路由到聚合器API,會為做市商接入RFQ創造更多的額外的動機,從而進一步對價格進行優化以及促進更良好的競爭。

以上這些因素都會為一個競爭更加激烈的DEX環境創造土壤,因此強化聚合器的市場定位是符合邏輯的。

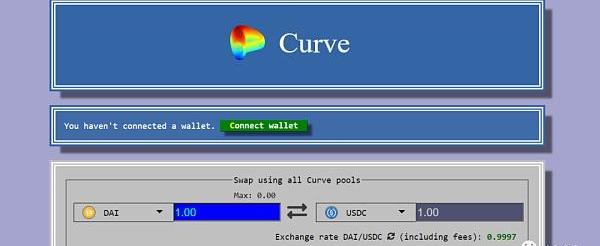

未來很有可能大部分的手動交易員會使用諸如Matcha,1inch,Cowswap這樣的DEX聚合器或者其他的類似產品來完成交易,而DEX則作為一個類似于后端的應用。將職責細分化,DEX專注于資本效率的提高,而聚合器以前端用戶體驗為導向。Curve.fi是目前市面上比較類似的產品。

FYI:上圖為Curve.fi的UI設計

在這個界面上,聚合器相比流動性來源提供更高的價值,比如吸引愿意為便捷付費的忠實用戶,而主流的的流動性來源將更會在底層的訂單流上進行更多的角逐。

Tags:DEXSWAPAMA1INCH3X Long Altcoin Index TokenCorgiSwapAMAL幣1inch幣能漲到多少錢

開發實時游戲的創作者平臺BeamableCEOJonRadoff是一名游戲業老兵,他主理的「打造元宇宙」博客是業內少有的輸出元宇宙正見的原創平臺.

1900/1/1 0:00:00在數據為生產要素的數字時代,海量數據已成為社會生產的重要一環。盡管大數據和數據分析在當今時代有著舉足輕重的地位,然而數據之間的聯系和數據的所有權仍然存在著一定的障礙.

1900/1/1 0:00:00對于AndreessenHorowit基金來說,2021年是具有里程碑意義的一年。根據CBInsights數據,在剛剛過去的2021年,a16z完成43個項目退出,被投公司?IPO數量是史上最高.

1900/1/1 0:00:00頭條 ▌美國敦促加密交易所遏制俄羅斯規避制裁3月1日消息,據知情人士透露,拜登政府正在要求加密交易所幫助確保俄羅斯個人和組織不會使用虛擬貨幣,以規避華盛頓對他們實施的制裁.

1900/1/1 0:00:003月5日消息,美國參議院允許弗吉尼亞州銀行提供加密托管服務。美國參議院一致批準了一項法案修正案請求,該請求現在允許在弗吉尼亞聯邦運營的傳統銀行提供虛擬貨幣托管服務.

1900/1/1 0:00:00曾經公開表示“元宇宙不能代表人類未來,反而代表人類沒落”的360集團創始人周鴻祎,再次回應了對“元宇宙”的看法.

1900/1/1 0:00:00