BTC/HKD+1.24%

BTC/HKD+1.24% ETH/HKD+0.53%

ETH/HKD+0.53% LTC/HKD+2.77%

LTC/HKD+2.77% ADA/HKD-1.78%

ADA/HKD-1.78% SOL/HKD+2.61%

SOL/HKD+2.61% XRP/HKD-0.93%

XRP/HKD-0.93%虧損厭惡每時每刻都在影響著投資人的決策。

而這種偏見,導致投資人忍受不了割肉的痛,忍受不了短期虧損,浮盈過早落袋為安。經常買在高位,賣在低位。

我們需要通過系統性的方式,強制減少自己暴露在虧損厭惡的影響下。

只有通過大量回測、可靠的投資理念,和系統性的投資框架,投資人才能戰勝自己天生的缺陷,才能在投資的長跑中勝出。

祝開卷有得。

本文來自阿爾法搬運工。

正文開始

很多人說投資是一門藝術,沒錯。量化測試,大數據分析,AI增強,這些都是工具,最后使用這些工具的是投資人本身。再好的模型或者工具,也會因為使用方式的不同,而導致結果達不到預期。大量的研究指出,投資人根本不是理性的。投資人的行為偏見(BehavioralBias),每時每刻都在影響著投資人的決策。

比如說,很多投資人總是覺得為什么賬戶總是表現不好?每天登陸進賬戶,怎么總是覺得凈值沒漲幾個點?其實這跟“心急水不沸”的道理一樣:在現狀和達到預期中間的過程,永遠是煎熬的。當你過于關注現狀,你總是會感覺目標離你很遠。而你的現狀和期望,又會反過來影響你的決策。

我們下面做一個小實驗:

選項1:我們一起拋硬幣,正反2面的概率都是50%。如果是正面,你能獲得5000美元,反面的話,你將會損失2500美元。

你會選哪個?

根據諾貝爾獎得主DanielKahneman和AmosTversky的研究結果,82%的人,會選擇選項2。但是根據預期效用最大化理論,理性的投資人能夠算出選項1的預期回報是$1250美元,而選項2是$1200美元。

那么號稱是“理性”的投資人為什么還會選擇預期回報較小的選項呢?

Lookonchain:某地址解質押 246 萬枚 SUSHI,虧損約 1850 萬美元:金色財經報道,據 Lookonchain 監測,推特用戶 @9x9x9eth 解質押 246 萬枚 SUSHI,他曾于 2021 年和 2022 年從幣安中提取了 128 萬枚 SUSHI(960 萬美元),并花費 3160 枚 ETH(約 1104 萬美元)購買了 90 萬枚 SUSHI ,平均購買價格約為 9.46 美元,按照目前的價格,他損失了約 1850 萬美元。

隨后該推特用戶回復稱,如果包括在所有 CEX 上購買的,實際上損失了 3000 萬美元以上。[2023/6/5 21:15:19]

總的來說,投資人在面對眾多選擇的時候,盡管這些選項的預期效用幾乎相等,但是投資人會更不傾向于選擇確定性更低的選項。

這就是著名的展望理論(ProspectTheory),又稱作虧損厭惡(LossAversion)。

我們為什么在投資中把虧損厭惡稱作是一種投資人缺陷(InvestorBias)呢?

很多人會說,我對虧損保持戒心,這很正常也很符合邏輯啊?是的,如果投資人能在眾多的選項面前,客觀有效地評價每一種結果,在預期收益最大的前提下,有效低控制虧損,這當然是最好的了。

但是在實際上,由于市場價格每天都會波動,在虧損厭惡的影響下,投資人能夠做出最優決策概率被大打折扣。

再來2個小實驗:

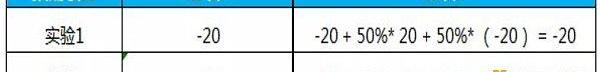

實驗1:你在100塊的時候買了一只股票,結果這只股票跌到了80塊。現在你有2個選項:

你會選哪個?

實驗2:你在100塊的時候買了一只股票,結果這只股票漲到了120塊。現在你有2個選項:

報告:美國各銀行的抵押貸款業務正出現首次虧損:4月13日消息,美國抵押貸款銀行家協會(MBA)的一份最新研究報告顯示,美國各銀行的抵押貸款業務正出現有史以來的首次虧損。

這份報告深入研究了2022年以來的最新數據,揭示了向企業、投資者和普通美國人發放房地產貸款的金融機構的收入急劇下降:“獨立抵押貸款銀行和特許銀行的抵押貸款子公司在2022年發放的每筆貸款上平均虧損301美元,低于2021年每筆貸款的平均利潤2339美元。”

這是自2008年MBA開始追蹤這些數據以來,抵押貸款機構首次集體出現虧損。

報告將損失歸因于抵押貸款利率在相對較短的時間內飆升,以及“極低的住房庫存和負擔能力挑戰”。

此外,抵押貸款機構為每筆貸款支付的貸款成本從2021年的8664美元增加到2022年的10624美元。增加的費用包括傭金、補償、占用、設備和其他生產費用等項目。

MBA行業分析副總裁Marina Walsh表示,該公司預計2023年購房者的抵押貸款需求將進一步下降。(The Daily Hodl)[2023/4/13 14:01:10]

這次你又會選哪個?

80%以上的投資人在實驗1里,會選擇選項2-繼續賭一把;然而在實驗2里,近80%的投資人會選擇選項2-獲利離場。但是在數學上,不管是實驗1還是實驗2,每個實驗里的2個選項的預期回報都是一樣的。

所以對于理性的投資人,每個實驗的選項都是無差別的,那么為什么投資人在不同的條件下下會有這么明顯的選擇偏好呢?

收益的帶來的快樂,在感受上小于損失帶來的痛苦;預期回報為正時,投資人會選擇風險更小的選項,為負時,會選擇風險更高的選項。

Bitget合約大數據中心:BTC合約虧損用戶居高 BTC寬幅震蕩:據Bitget合約大數據中心行情播報,截至今日11:00,Bitget交易所BTC/USDT合約過去24小時交易量高達9.5億余美金,其中:盈利用戶占比28%,多頭盈利15%,空頭盈利22%;虧損用戶占72%,多頭虧損34%,空頭虧損29%。此外,Bitget正向合約當前盤口價差在0.5USDT左右,合約基差在0.2USDT左右。[2020/11/16 20:56:10]

這種由于虧損厭惡帶來的決策偏見,對投資人有3種最直接的影響:

第一,忍受不了割肉的痛-該割肉的時候不割肉,沒有止損的機制,導致往往將股票賣在最低點。

第二,忍受不了短期虧損-發現價值股后,該堅定持有的時候不堅定,導致無法獲得價值回歸的增值。

第三,浮盈過早落袋為安-該追漲的時候不追漲,一波10%行情來了就跑,然后在市場漲到高位的時候,忍不住又跑進去。

股市里“7輸2平1盈”,虧損厭惡的影響會在這以下3種情況中被加倍地放大:

“心急水不沸”-頻繁地查看賬戶,導致過多的暴露在厭惡虧損的影響中。

“心急水不沸”-盯盤越多,心里虧損越多。

我們接下來再做一個測試,看看根據虧損厭惡理論,頻繁查看倉位會對投資人帶來多大的負面影響。

測試假設

虧損到底有多痛苦?根據虧損厭惡理論,虧損帶給投資人痛苦的感受,是盈利帶來的快樂的2倍。ISO(國際組織部標準)規則22222號-個人財富規劃標準,也認可了此結論。有多少的機會看到虧損?頻繁查看倉位虧損狀況的投資人,比少頻繁查看的投資人,更容易受到虧損厭惡的影響。如果我們每天看看盤倉位,一年就有252天的時間會在盈利的快樂和虧損的痛苦間游走。

Bitget合約大數據中心:BTC合約虧損用戶過半:據Bitget合約大數據中心行情播報,截至今日11:00,Bitget交易所BTC/USDT合約過去24小時交易量高達11.2億美金,其中:

盈利用戶占比43%,多頭盈利15%,空頭盈利30%;

虧損用戶占57%,多頭虧損30%,空頭虧損32%。

此外,Bitget正向合約當前盤口價差在0.5USDT左右,合約基差在0.2USDT左右。[2020/8/8]

測試規則

查看倉位的頻率分別為每天,每周,每月,每季度和每年。在每次查看倉位的時候,計算這個周期中的表現:日回報,周回報,月回報,季回報,和年回報。當這個周期的總回報為負的時候,我們將這個損失加倍;如果為正的話,回報不變比如現在是2017年3月底,我看了一次倉位,發現從2017年1月到現在,我的回報為負5%,那么我的"心理回報"在這個季度中,就為負10%。相反,如果為正5%,那么我的心里回報還是為正5%。

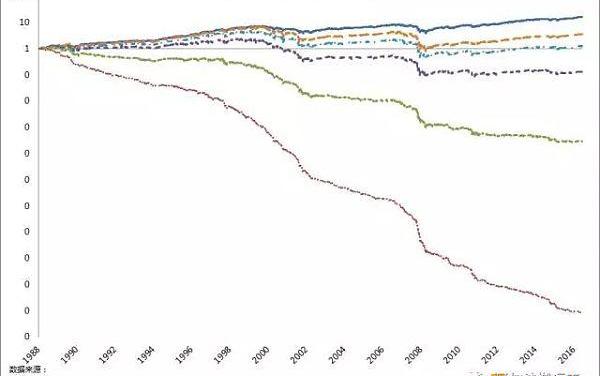

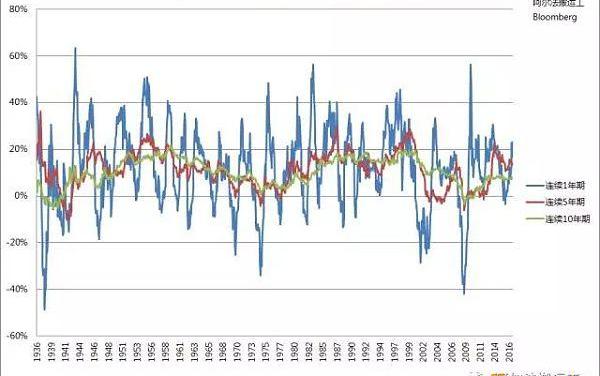

基于標普500的真實回報和心理回報

這個圖是什么意思呢?藍色實線是標普500的買入持有回報,剩下的虛線為模擬的心理回報。紅色虛線代表的是如果你每天都查看倉位,根據虧損厭惡理論,你心理上感受到的回報,綠色虛線是每周看一次,紫色虛線代表的是每月看一次,淺藍虛線代表的是每季看一次,黃色虛線代表的是每年看一次。

如果你從1989年1月開始買入標普,然后完全忘記投資這件事,經過28年到2017年5月,當你再次登入的時候,會發現你當初投資的1塊錢,已經變成了16塊,年化收益率近9.5%。更重要的是,你在28年的時間內只看過倉位一次,穿越了無數的周期,心理上完全沒有受到虧損厭惡的影響。

分析 | 萊特幣基金會Q2虧損1.3萬美元 但已被LTC價格上漲抵消:萊特幣基金會上周發布了未經審計的第二季度財務報告。The Block發布分析文章,就報告的一些關鍵信息進行了梳理,具體如下: 1. 盡管該基金會在Q2只報告了13600美元的捐款,但該基金會聲稱已收到了價值“數十萬美元”的捐款,這些捐款將用于直接資助某些項目(如與邁阿密海豚隊的合作); 2. Q2的運營虧損為1.3萬美元,主要消耗了該基金會的LTC儲備,但這已被LTC價格的上漲所抵消; 3. 萊特幣創始人李啟威指出,該基金會目前擁有大約20萬美元的資產,他認為這些資產將為基金會提供大約2年的運營資金。[2019/10/18]

我們的目的不是叫大家這一輩子只看一次倉位,而是要從實驗上指出:查看倉位的次數越多,你在心里和情緒上受到市場波動的影響就越大。

每月、每周、每天查看,都會對你心里上的回報產生非常負面的影響,經過28年后,雖然實際回報是正的,你的心理回報將會是負的。

如果減少看盤頻率,只是每季或者每天查看倉位的話,你的心理回報在經過28年后,還是正的。

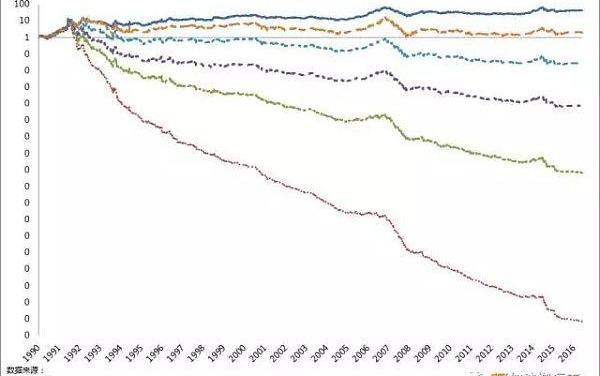

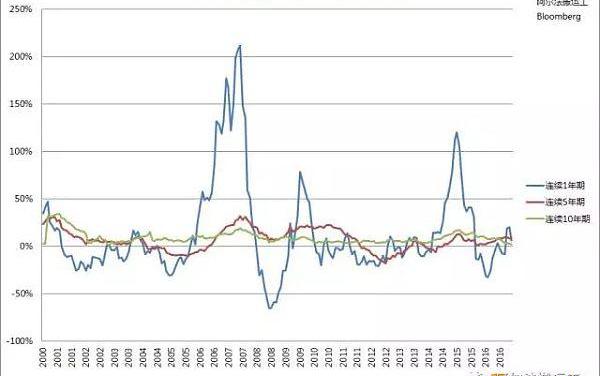

基于上證綜指的真實回報和心理回報

換到上證綜指上,頻繁查看倉位加上虧損厭惡的效應就更加明顯了。因為上證是典型的熊長牛短,加上市場的波動性很大,每次查看倉位的都會受到市場波動的影響。

只有每年看一次,心理上能夠勉強的在16年內收正。如果你每天查看倉位,天天盯盤,28年內就是7400個交易日,就有7400次機會暴露在虧損厭惡的陷阱中,7400次機會可能做出不理智的決策。

“短視的投資周期”-期限越短,虧損概率越高。

時間是把殺豬刀,如果投資人沒有較長的投資期限,很容易陷入經常虧損的境地。我們先拿標普500的歷史數據做個測試,看看在不同的投資期限下,風險和收益的狀況。

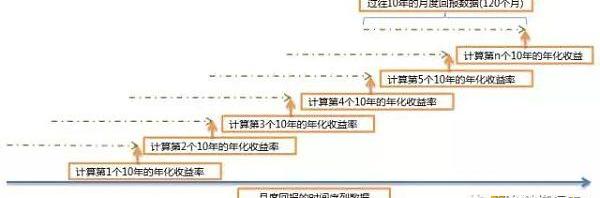

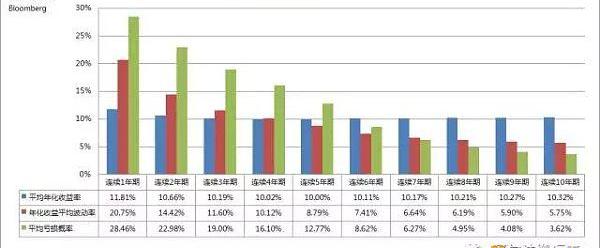

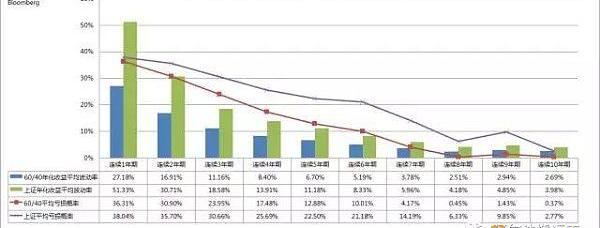

下圖中我們用標普500指數,從滾動連續1年的投資期限,一直計算到滾動連續10年。滾動連續1年期的意思是,從1936年到2017年,投資人連續投資標普500指數12個月,每個月都做再平衡,每個月都往前滾動;滾動連續10年期意思是,80年的歷史上,投資人連續投資標普500指數120個月,每個月都做在平衡,每個月都往前滾動。如下圖所示:

要強調的是,我們這里所說的連續10年期,不是買入持有10年就完事了,而是投資人堅持這個投資標的10年,每個月都需要做再平衡,考量的是投資人能否堅持投資的韌性。

可以看出,隨著投資期限的拉長,在沒有大幅損失平均年化收益率的情況下,年化收益率的波動率持續下降:連續1年期平均年化收益率的波動率為20%,而連續10年期平均年化收益率的波動率為6%。

我們假設回報的分布為標準正態分布,這樣就可以倒推出每個期限內,出現虧損(年化收益率小于0)的概率。可以看出,隨著年化收益率的波動率的快速下降,平均虧損概率也呈快速下降的趨勢:從1年期里28%的虧損概率,下降到10年期里的3.6%。

下面的圖更加直觀地描述了投資期限長短的影響。越短的投資期限波動性越大,較長的投資期限可以降低波動率并且增加贏面。

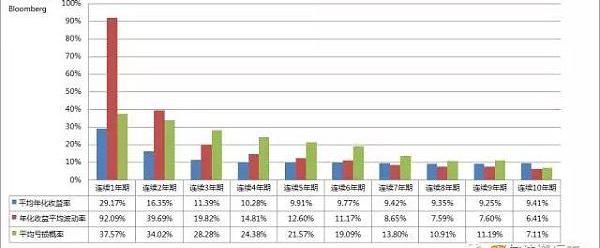

我們再拿上證綜指的回報測試一下。投資周期長短的影響更加明顯:如果平均只持有1年上證綜指,平均年化收益率的波動率達到了爆表的92%!而且平均虧損概率近38%。

雖然1年期的平均年化收益率有29%,但這是以犧牲波動率和勝率為前提的,很多投資人都無法承受這么大的風險。特別是在虧損厭惡的作用下,這種負面的影響會被成倍的放大。

同樣的,如果我們把投資期限拉長,堅持做長期投資,年化收益率的平均波動率將會大幅下降。

平均持有10年的話,年化收益率的波動率下降到了6.4%,虧損概率也只有7%。雖然年化回報只有9%左右,但是10年的復利,可以讓1塊錢,變成2塊4毛5。

試問有多少投資人10年期的年化收益率能達到9%?

“過于單一的投資”-配置越單一,波動性越高。

我們在之前的文章中也反復的強調過資產配置重要性,資產配置是唯一的免費午餐:只要把相關性較低的幾種資產組合起來,就能的達到降低波動性和提高勝率的效果。比如最簡單的60/40組合(60%股票+40%國債)。

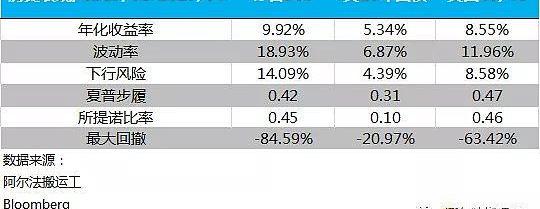

標普500+美國10年國債,每月再平衡

降低波動率,就能降低面對虧損厭惡的次數。

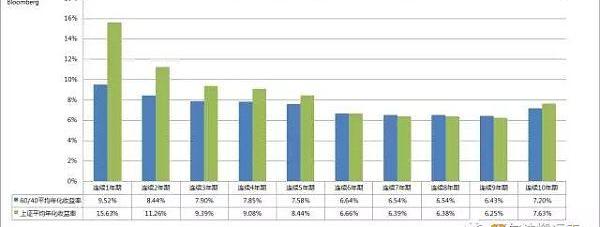

我們以60%上證綜指+40%中國國債全市場指數,每月再平衡,來做一個簡單的資產配置組合,用不同的投資期限來看看這個配置對抵消虧損厭惡負面影響的效果。

從投資風險的角度來看,配置了國債后的資產組合風險明顯降低,不管是持有1年,還是持有10年,都有較大的改善,虧損概率明顯下降。

從投資收益的角度來看,如果投資人能夠堅持一個超過5年期的投資計劃,與持有單個資產相比,可以說是在沒有過多地犧牲年化收益率的前提下,降低了心理上的投資負擔:單純投資于上證指數,如果連續持有超過5年,其平均年化收益率為6.7%左右,而簡單的60/40的資產組合,也有6.7%左右。

最后

虧損厭惡(LossAversion)每時每刻都在影響著投資人的決策。投資人在有浮盈時,會更多的偏向確定性高的選項,希望能夠保住盈利;而在有浮虧時,往往會偏向確定性低的選項,希望能夠賭一把,賺回來。

而這種決策上的偏見,導致了投資人忍受不了割肉的痛,忍受不了短期虧損,浮盈過早落袋為安。經常買在高位,賣在低位。

虧損厭惡可以說是很多其它的投資行為偏見的誘因:由于不能正確的權衡每種投資選項,投資人不敢輕易嘗試,也不敢輕易放棄。在投舉棋不定之時,遭受壓力,往往容易尋找最近的記憶(AvailabilityBias),忽略了全盤的數據;或又過度自信(Over-Confident),或又盲目跟風(Herding),做出草率的決定;又或是單純的尋找某種參照物(Anchoring),以求做出快速的決策。

從主觀上,我們需要清楚地認識到自己行為偏見(BehavioralBias),以求更好地作出投資決策。從客觀上,改變自己大腦思考的方式是非常困難的,所以我們需要通過系統性的方式,強制地減少自己暴露在虧損厭惡的影響下。

少看盤,多看書;少投機,多配置;不要過于關注當下。通過實證研究,加強自己的投資信心,將投資期限拉長,以求降低虧損的概率,并且減少做出不理性決策的機會。

只有通過大量的回測、可靠的投資理念,和系統性的投資框架,投資人才能戰勝自己天生的缺項,才能在投資的長跑中勝出。

Tags:BITGBITBitgetGETBitgertbybitwalletBITGET這個交易所提不了現togetherbnb完整攻略圖文

最近,“元宇宙”這個概念再次翻紅。從今年3月Roblox在美上市首次在招股書中提及“元宇宙”,到字節跳動90億元收購頭顯設備制造商Pico,再到Facebook正式更名為Meta全面布局元宇宙業.

1900/1/1 0:00:00金色財經報道,11月9日消息,NVIDIA宣布推出用于創建AI虛擬形象的平臺NVIDIAOmniverseAvatar,此前,NVIDIA的元宇宙概念在業內廣為流傳.

1900/1/1 0:00:00“寶劍出來了嗎?”10月27日下午6點,離它的正式發售還有兩天,眾多個數字藏品相關的微信群里已經在焦急討論中.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:00頭條 ▌騰訊CEO馬化騰:公司擁有大量探索和開發元宇宙的技術和能力11月10日,騰訊發布2021年度第三季度財報,財報顯示,騰訊第三季度營收1423.68億元人民幣.

1900/1/1 0:00:002021年尾聲,NFT精彩依舊。這一場持續大半年的熱潮在游戲元宇宙等要素助力下,顯然沒有停下來的意思.

1900/1/1 0:00:00