BTC/HKD+0.16%

BTC/HKD+0.16% ETH/HKD-0.55%

ETH/HKD-0.55% LTC/HKD+0.46%

LTC/HKD+0.46% ADA/HKD-1.27%

ADA/HKD-1.27% SOL/HKD-0.46%

SOL/HKD-0.46% XRP/HKD-1.63%

XRP/HKD-1.63%由COMP流動性挖礦于2020年夏季觸發的Defi牛市已將許多Defi協議變成了快速增長的收入“怪物”。你會認為這讓他們處于舒適的財務狀況,下面對DAO國庫的粗淺觀察似乎證實了這一點。例如,OpenOrgs.info數據顯示,一些頂級Defi協議早已坐擁數億美元,甚至在Uniswap的情況下,甚至數十億美元。

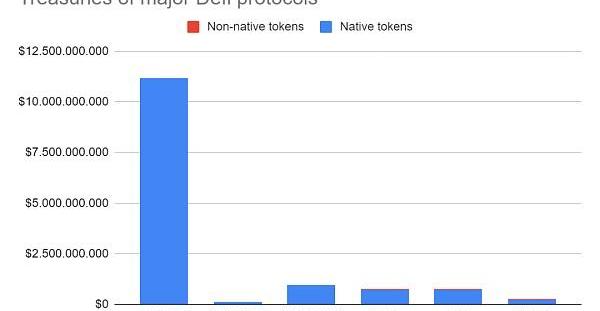

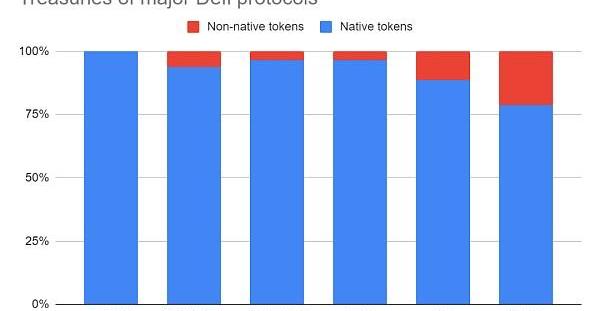

然而,幾乎所有這些假定的國庫價值都來自項目的原生代幣,例如UNI、COMP和LDO,如下圖所示:

雖然我們同意項目資金中的原生代幣可以作為財務資源,但將它們視為資產負債表上的資產弊大于利,并且經常被用作資金管理不善的借口。

俄羅斯經濟學家:無論央行采取什么行動,加密貨幣都不會被完全消滅:金色財經報道,俄羅斯著名的經濟學家Nikita Maslennikov認為,中央銀行最終將決定加密貨幣的命運,即使他們目前沒有“優先考慮”對該行業的監管。加密貨幣監管已成為許多國家的問題。然而,中央銀行不認為加密貨幣監管是他們的主要任務之一。俄羅斯和中國都對加密貨幣采取了“更強硬的立場”。中國已禁止大多數與加密相關的活動,包括采礦和交易加密貨幣。俄羅斯中央銀行也提議全面禁止,盡管其他政府機構采取了更先進的方法。而美國迄今為止采取了更溫和的監管方式。盡管如此,加密貨幣的未來仍與中央銀行對市場的監管有關。

Maslennikov聲稱,無論央行行長采取什么行動,加密貨幣都不會被完全消滅。他表示,人們對“風險和投機”的胃口將確保加密貨幣以某種形式存在。[2023/2/21 12:19:42]

為了闡明這一點,讓我們快速理一下傳統會計。

原生代幣不是資產

雖然Defi代幣在法律意義上不被視為股權,但我們仍然可以從傳統公司如何核算其股份中學習。簡單地說,流通股和限制性股票共同構成了公司的流通股。

大咖零距離 | 投資指南之牛市什么時候來:3月17日18:00,金色盤面邀請實盤大V幣圈棟哥做客金色財經《大咖零距離》直播間,將分享《投資指南之牛市什么時候來》,敬請關注,欲進群觀看直播掃描海報二維碼報名即可![2020/3/17]

這些流通在外的股份是授權股份的一個子集——對總發行量自行設定軟上限。至關重要的是,已獲授權但未發行的股份不計入公司的資產負債表。他們怎么可能?計算未發行股票將允許公司通過授權更多股票而不出售它們來任意夸大其資產。

我們希望您在DAO國庫中看到與原生代幣的聯系:這些是授權但未發行股票的加密等價物。它們不是協議的資產,而只是報告DAO可以“合法”發行和出售給市場的代幣數量。

因此,DAO是否授權少量或大量代幣進入其國庫是沒有意義的:它沒有說明其實際購買力。為了說明這一點,想象一下Uniswap試圖出售少至2%的國庫代幣。當通過1inch執行此交易時,將訂單路由到許多鏈上和鏈下市場,對UNI的價格影響將接近80%。

現場 | ITAM GAMES CCO:無論什么協議,一定是內容為王:金色財經現場報道,4月30日,ITAM GAMES CCO 邊振炯(音)在由金色財經和cointime主辦的金色沙龍第五期現場發表演講時表示,現在區塊鏈領域有很多不同的協議,有人說總有一種協議會成為王者,或者是以太坊,或者是EOS。但是,他認為無論什么協議,一定是內容為王,同時分發是王后,也非常重要。[2019/4/30]

真正的Defi國庫

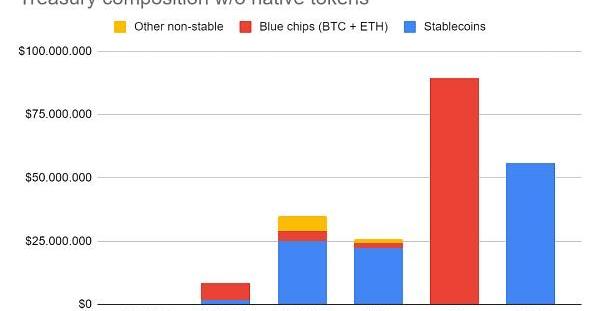

忽略已授權但未發行的股票,我們可以對Defi國庫有不同的、更準確的了解。在本文中,我們將非原生資產進一步細分為三類:(1)穩定幣、(2)藍籌加密資產和(3)其他非穩定加密資產。使用這種新的分類,Uniswap的資產約為0,只有Lido和Maker的資產超過5000萬美元。

但為什么這種規模的國庫會出現問題?

首先,我們看到發行新股是不夠的,你還必須在市場上出售它們。這種價格影響很快成為更大銷售的制約因素。但更進一步,市場為您的原生代幣支付的價格是不確定的,而是高度波動的。

聲音 | BM:李嘉圖合約意在用簡單英語告知用戶代碼將會做什么:4月18日晚,BM發推稱,李嘉圖合約(Ricardian contracts)意在用簡單英語告知用戶代碼將會做什么。在大多數情況下,他們不應該添加額外的無法執行的法律條款。安全的錢包應在你簽名之前顯示此說明,否則該應用可能會欺騙你。(注:近日,Block.one在Github發布李嘉圖合約說明(Ricardian Contract Specifications)和模板工具箱(Template Toolkit)[2019/4/18]

其次,該價格取決于整體市場狀況。加密市場經歷了幾個投機周期,在這些周期中,代幣可以達到令人欣喜的估值,但也可以崩盤90%以上并在那里停留很長時間。

第三,當Defi項目迫切需要流動性時,可能與項目特定的風險相關:例如,當一個項目因bug或黑客攻擊而遇到大型破產事件并希望讓用戶完整時,代幣價格也往往會被壓低——特別是如果持有人預計會出現稀釋事件。

案例研究:黑色星期四暴露了MakerDAO的國庫問題

國庫儲備持有不足的風險不僅僅是理論上的,因為MakerDAO在2020年3月12日的市場崩盤期間親身經歷了。缺乏流動資產使MakerDAO信用體系面臨崩潰的風險,盡管危機最終得到了緩解,但它導致代幣持有者價值的顯著下降。讓我們看看它是如何發揮作用的:

今晚8點袁煜明將做客《金色講堂》 深入解讀“什么是區塊鏈思維”:今晚20:00,火幣區塊鏈應用研究院院長袁煜明將做客《金色講堂》深入解讀“什么是區塊鏈思維”。袁煜明將從股份制的種種弊端出發對區塊鏈的出現給行業所帶來的改變進行一一講解。同時,袁煜明還會對區塊鏈機制目前所存在的問題進行全方位的解讀。詳情請關注今晚8:00的《金色講堂》。[2018/4/10]

從MakerDAO于2018年推出到2020年3月,DAO一直使用凈收益回購和銷毀MKR代幣,總共銷毀了14,600個MKR,成本超過700萬個DAI。在此期間,MKR代幣的平均價格約為500美元。

然后黑色星期四來了,由于價格大幅下跌和以太坊網絡擁堵,Maker未能及時清算水下頭寸,給協議造成600萬美元的損失。在扣除當時MakerDAO金庫中的500,000DAI后,它不得不通過在市場上拍賣MKR代幣來彌補剩余的550萬損失。Maker最終以大約275美元的平均價格總共賣出了20,600個MKR。

直到2020年12月,Maker的累積收益才通過回購將代幣供應量減少回原來的100萬枚MKR,總成本超過300萬枚DAI。

圖片:Makerburn網站顯示黑色星期四崩盤導致代幣顯著稀釋。

總結一下財務影響,黑色星期四造成的600萬美元信貸損失抹去了3年累積的1000萬美元收益。如果Maker在DAI等穩定資產中持有更多的國庫儲備,本可以避免400萬美元的額外損失,因為他們本可以使用這些資金來償還無力償債的貸款,而無需以低價出售MKR。或者換句話說,Maker可以通過持有更大的國庫獲得高達400萬美元的額外價值。

雖然很難提前評估資金需求,但截至黑色星期四,持有的500,000DAIMaker幾乎可以肯定太少了。對于該協議的1.4億未償還貸款,它只有0.35%的資本緩沖,而大多數傳統金融機構至少持有3-4%的風險資本。而且這還沒有考慮到運營費用和工資,如果它們沒有被非本地國庫資產覆蓋,這可能會在市場低迷期間導致進一步的強制拋售。

了解回購和股息

許多Defi項目天真地將他們的代幣視為一種國庫資產,并且可能不得不在最糟糕的時間出售它,這是缺少如何做得更好的框架的結果。雖然有很多方法可以運行協議,但從業者可能會從以下指南中受益。

規則1:DAO的目標是最大化長期代幣持有者的價值。

規則2:當付諸實施時,規則1建議協議擁有或作為收入收到的每一美元都應分配給其最有利可圖的用途,折現到今天。選項通常包括將資金存入國庫,將其再投資于增長或新產品,或通過代幣回購或股息支付給代幣持有者。

只有當這筆錢在協議之外對代幣持有者有更高的回報時,才正確支付這筆錢,而不是將其儲蓄或再投資。在實踐中,我們看到許多Defi協議支付的資金可用于增長或存入國庫以備將來開支。根據我們的框架,這是一個很大的錯誤。就Maker而言,我們已經看到它如何以代幣出售現金,但隨后不得不以更高的資本成本以相同的現金回購代幣。

一般來說,我們建議放棄支付股息或回購代幣在某種程度上“獎勵”代幣持有者而內部再投資不是的想法。對于代幣持有者來說,最有價值的決定是最大化每一美元的回報,無論是內部還是外部。

規則3:當遵守上述規則時,DAO將成為其自身代幣的非周期性交易者。如果DAO認為其代幣被高估并且內部再投資具有良好的回報,則它應該出售代幣以換取現金并將該現金再投資到協議中。幾乎可以肯定,所有牛市都是如此。當DAO看到其代幣的價格低于公允價值,并且它有多余的現金而沒有高內部回報時,那么它可以回購代幣。幾乎可以肯定,所有熊市都是如此。

實現更好的資金管理

最后,我們想分享我們對DAO應該如何管理其資金的看法。我們提出了以下規則:

規則4:DAO應該立即從他們的國庫中打折原生代幣——它們是與授權但未發行的股票等價的加密貨幣。

規則5:DAO國庫需要在下一個熊市中幸存下來。這可能不會在下周或下個月發生,甚至可能不會在明年發生。但在像加密貨幣這樣的投機驅動的市場中,它會發生。建立一個可以持續2-4年的國庫,即使整個市場崩潰90%并在底部停留一段時間。

我們特別推薦2到4年,因為你想要足夠多的時間即使按照已知的標準在最長的加密冬天也能生存下來,但又不會讓你變得富有和懶惰,或者像對沖基金一樣運行你的協議而分心。

考慮到擁有大型開發團隊和流動性挖礦計劃的主要DAO的已知運營費用,今天很少有人滿足該條件。這意味著,他們中的大多數或全部應該利用牛市來出售代幣并建立具有穩定資產的真正國庫,這不僅可以使他們在即將到來的熊市中生存下來,而且有望使他們領先于競爭對手。

規則6:DAO國庫應了解其特定于應用程序的負債并對其進行對沖。例如,貸款市場可能計劃每年有一部分貸款頭寸會失敗。雖然他們沒有這么明確地說,但人們隱含地理解貸款市場會承擔這種風險。因此,承銷成為資產負債表上的常規成本,可以相應地對沖。與此同時,像Uniswap這樣更精簡的協議可能不會承擔額外的風險,因此可以用更小的資金來完成。

Tags:DAOMAKEMaker加密貨幣LeagueDAO Governance Tokenmakerdao創始人mushgainmaker幣什么意思加密貨幣的優缺點

1.一文讀懂聯盟鏈R3 在聯盟鏈的國際市場中有一個專為受監管市場設計的聯盟鏈產品,這就是R3。R3的聯盟,是基于Corda區塊鏈和機密計算平臺Conclave運作的,整個聯盟都在促進在這兩個系統.

1900/1/1 0:00:00在比特幣的發明者中本聰發表于2008年10月30日的論文《比特幣:一個點到點的電子現金系統》中,最后一頁給出了總共八篇參考文獻.

1900/1/1 0:00:00目前在OpenSea上有400萬個NFT,在其他平臺上還有著數百萬個NFT。知道NFT世界是巨大且不斷擴大的,可以肯定地說并非所有這些資產都會升值.

1900/1/1 0:00:00金色財經?區塊鏈11月8日訊?爆紅的“元宇宙”概念實際上也并非多么遙遠或者高大上的概念,其實它最早的起源是源于1992年出版的科幻小說《雪崩》.

1900/1/1 0:00:00經常有人問到一個問題:“怎么在合約里實現鏈上數據的讀取權限?”這樣的需求背后,是開發者想把一些數據上鏈,讓智能合約管理和運算,以達成業務上的共識,但又不希望數據公開可見.

1900/1/1 0:00:00比特幣又創新高了! 近日,比特幣連續走高,在周四又創下66905美元歷史新高。分析認為,美國首只比特幣ETF上市交易和全球通脹壓力是近期比特幣上漲的兩大原因.

1900/1/1 0:00:00