BTC/HKD+0.02%

BTC/HKD+0.02% ETH/HKD+0.01%

ETH/HKD+0.01% LTC/HKD-0.04%

LTC/HKD-0.04% ADA/HKD-0.05%

ADA/HKD-0.05% SOL/HKD-0.13%

SOL/HKD-0.13% XRP/HKD+0.09%

XRP/HKD+0.09%機構入局加密貨幣的步伐正在明顯加快。

從灰度周增持加密貨幣10億美元,到美15家上市公司持有60萬BTC,到Coinbase持有加密貨幣價值110美元,且還在快速增長,再到眾多華爾街大佬們的堅定看多,一場新的超級大牛市似乎正在朝我們揮手。

但是,這些沖進加密貨幣領域的大機構,為加密領域帶來了什么?他們為何大舉布局加密領域?這些投資真的都能獲利出局嗎?

這是一場加密盛宴,從Coinbase到灰度,從上市公司到機構大佬。

截止10月中旬,加密貨幣交易所Coinbase其冷庫中擁有大約994904枚比特幣,價值110多億美元。

除了Coinbase這樣的大機構持有了大量比特幣,美國上市公司們也大量買入比特幣,根據BitcoinTreasuries.org最新數據,截至目前共有15家上市公司持有共持有601,479枚比特幣。

灰度GBTC負溢價率收窄至26.76%:金色財經報道,據Coinglass數據顯示,當前灰度總持倉量約為270.32億美元,其中灰度比特幣信托基金(GBTC)的負溢價率為26.76%;ETH信托負溢價率為45.80%。此外,ETC信托負溢價為55.81%,LTC信托負溢價為26.62%。[2023/7/6 22:21:28]

例如,美上市公司MicroStrategy曾于今年8月購買超2.5億美元BTC,后又于9月份再次購買1.75億美元BTC。目前,MicroStrategy先后購買了價值4.25億美元的BTC(兩次總計38,250枚)。

此外,灰度也在加速增持加密貨幣。截至10月22日,灰度資產管理總規模達73億美元,這一數據比10月15日公布的63億美元增加了10億美元,其中比特幣數量多達467,000枚。

數據:灰度比特幣信托負溢價率擴大至40.06%:金色財經報道,Tokenview鏈上數據顯示,當前灰度總持倉量達186.57億美元,主流幣種信托溢價率如下:BTC,-40.06%;ETH,-46.79%;ETC,-64.11%;LTC,-56.05%;BCH,-45.05%。[2023/1/22 11:25:23]

增持10億美元加密貨幣,僅用了一周時間,用一日千里形容一點也不為過。

如果對比比特幣流通量,結果或許會更讓人驚詫。

目前,比特幣已挖出18,500,000左右(包含丟失),目前灰度總持倉量比特幣數量已達466,591BTC,占量的2.5%;但是,如果算上丟失的300萬比特幣,灰度持倉占BTC總流通就高達3%。

灰度:數字經濟也需要有助于訪問和使用加密的工具和服務:金色財經報道,灰度官方發推稱,正如物理世界需要道路、橋梁和隧道一樣,數字經濟也需要有助于訪問和使用加密的工具和服務,這是我們用我們的第一個股票 ETF。灰度還提到,到 2028 年,全球區塊鏈技術市場規模預計將達到 3940 億美元,到 2028 年的復合年增長率將超過 80%。[2022/2/4 9:30:27]

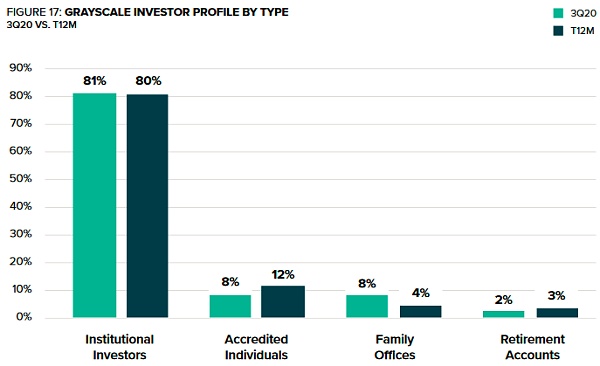

而根據灰度Q3投資者季度研報,這些投資者機構占比80%,個人投資者、家族信托、退休金賬戶三者的投資共同占比為20%。

這就是機構的速度!

那么,機構投資者為何會在2020年下半年瘋狂加持比特幣?

2020年9月份,全球最大的主權基金挪威政府養老基金,管理資產超過1萬億美元,正式投資加密貨幣。

灰度CEO:你們哭了,而我在買入:Michael Sonnenshein剛剛在推特表示,你們哭了,而我在買入。[2021/6/22 23:57:41]

而根據Arcane Research的報告顯示,挪威政府養老基金通過投資納斯達克上市公司MicroStrategy的形式,實現對比特幣的投資。目前,該養老基金擁有1.51%的該公司股份,間接持有577.6個BTC。

對此,Gemini聯合創始人Cameron Winklevoss評論稱,挪威政府養老基金增持比特幣,說明比特幣正在成為全球機構的主流配置資產之一,人們開始認識到持有固定價值資產的重要性。尤其,在美元逐漸喪失其全球主權貨幣的地位后,眾多投資人開始尋求變化,標準資產配置比例也進入重新洗牌階段,類似比特幣、黃金白銀包括國債等避險資產再次得到投資人的認可。

灰度BTC信托增持516枚 ETH信托持倉增長4.67%:美東時間12月7日,灰度信托持倉數據變化如下:灰度BTC信托持倉量增加516枚(+0.09%),總持倉量為551236BTC;灰度ETH信托持倉量增加131254枚(+4.67%),總持倉量為2941753ETH;灰度BCH信托持倉量增加4678枚(+2.53%),總持倉量為189462BCH;灰度LTC信托持倉量增加536枚(+0.06%),總持倉量為887951LTC;灰度ETC信托持倉量增持47690枚(+0.39%),總持倉量為12295120ETC。[2020/12/9 14:38:30]

因此,機構大舉進入加密貨幣領域進行投資,其目的是避險,避持有美元的風險。

另一個原因源自于比特幣的自身的安全性。

作為MicroStrategy首席執行官,Michael Saylor在9月份發推稱,比特幣安全性是10年前的19.3萬億倍,是次優資產的50倍,黃金仍像1934年時一樣安全。

換句話說,比特幣的安全性在不斷進步,而黃金在安全性方面的改進早已停滯不前。

此外,Saylor在接受采訪時表示,他希望能獲得一種能投入4.25億美元并持有100年的資產。現在,放棄美元是Saylor的主要關注點,他表示自己無法承受通脹風險。

對于投資比特幣的原因,Saylor表示:“我們對比特幣的投資是我們新的資本配置戰略的一部分,該戰略旨在為股東實現長期價值最大化。這項投資反映了我們的信念,即比特幣作為世界上最廣泛采用的加密貨幣,是一種可靠的價值存儲手段,也是一種具有吸引力的投資資產,比持有現金更具長期升值潛力。”

那么,這些投資機構投資者以如此快速的步伐入局,真的都能盈利?從歷史數據分析來看,并不盡然。

投資者往往認為,機構投資者財大氣粗,完全有實力操縱加密市場,借以獲得高額利潤。

但是,這種思維方式是不準確的,或者說是片面的,因為機構投資者也有可能面臨虧損,甚至倒閉的可能。在加密貨幣投資的“虧錢之路”上,Galaxy Digital走在最前列。

Galaxy Digital由億萬富翁、前高盛合伙人Michael Novogratz創立。公司的業務范圍主要包括加密貨幣交易、資產管理、委托投資和咨詢四大領域。

響亮的名號,光鮮的履歷,看起來是一家很不錯的機構,但是從公司的報告來看,Galaxy Digital既不擅長交易,也不擅長投資。

根據Galaxy Digital公開財報,除了2018年第2季度、2019年第1季度、2019年第2季度之外,Galaxy Digital的季度業績始終處于虧損狀態。

例如,在加密貨幣交易方面,Galaxy Digital在2020年第1季度出售了1226個比特幣,造成了3820萬美元的虧損。此外,Galaxy Digital的USDC和USDT美元穩定幣持有量翻了一番,從2019年第4季度的598萬美元增加到2020年第1季度的1280萬美元。

這是交易方面的“戰績”,Galaxy Digital在投資方面也表現平平。

在投資領域,Galaxy的投資部門投資1740萬美元進入ICO領域,最終虧損88%,而對Xapo優先股的投資約為1380萬美元,虧損70%。Galaxy Digital在2019年向WAX投資5000萬美元,最終虧損96%。

盡管連連虧損,但該公司也進行了一些成功的投資,比如對BlockFi優先股約370萬美元的投資,產生了283%的收益,對Cryptology的90萬美元的投資,取得了902%的收益,對NuCypher首次代幣發行前期的50萬美元投資,取得了852%的收益。遺憾的是,這些投資的規模要小得多。

因此,雖然機構投資者大力入局加密貨幣,熱鬧非凡,但并不是每家機構最終都能盈利出局。這真正應驗了那句話,投資有風險,入市需謹慎。

Tags:比特幣加密貨幣BTCGALA比特幣在中國能提現嗎安全嗎加密貨幣交易所排名btc價格今日行情英為GALAXYDOGE價格

從18年開始Filecoin正式的主網上線就開始了上線倒計時,一直倒數到了現在,由于付諸了大量的資金、設備、人力和期待,今年外界對于鴿王的忍耐似乎已經到了一個臨界點.

1900/1/1 0:00:002020年對區塊鏈和數字經濟的發展來說,是意義非凡的一年。分布式存儲、DeFi(Decentralized Finance,分布式金融)、NFT、跨鏈生態等多項技術領域全面開花,將區塊鏈的發展帶.

1900/1/1 0:00:00昨日中午時段,行情繼續向上發起沖鋒,短時間內突破了13200美元的前高,摸到了13350美元的高位,但隔了一個小時后行情就難以為繼,開始進行快速回落,1小時內行情跌破了12900美元.

1900/1/1 0:00:00幾天前,比特幣在10月結束時收于 13700美元以上,這是個大新聞,因為這是自2017-18年歷史性牛市以來的最高月度收盤價.

1900/1/1 0:00:0011月9日消息,最高人民法院官網發布關于支持和保障深圳建設中國特色社會主義先行示范區的意見。就充分發揮審判職能作用,依法支持深圳建設中國特色社會主義先行示范區,結合人民法院工作實際,制定多條意見.

1900/1/1 0:00:00G7最近的會議就全球穩定幣發表聲明,認為在“相關的法律,監管和監督需求解決之前,任何全球范圍內的穩定幣項目都不能啟動”。這樣的聲明顯然是針對Libra的.

1900/1/1 0:00:00