BTC/HKD+1.32%

BTC/HKD+1.32% ETH/HKD+1.69%

ETH/HKD+1.69% LTC/HKD+1.15%

LTC/HKD+1.15% ADA/HKD+3.97%

ADA/HKD+3.97% SOL/HKD+2.65%

SOL/HKD+2.65% XRP/HKD+1.2%

XRP/HKD+1.2%前言:「WebX實驗室」始終在嘗試一件事情,即作為業態觀察者,將Web 3.0從Gavin Wood的一個前瞻性設想,梳理成一個系統且具象化的故事。在一個更清晰的主線下,串聯區塊鏈發展的碎片,讓更多的人更好地理解去中心化網絡時代以及它正在如何到來。

[為什么對話Web3世界?]

「WebX實驗室」認為,W10.21eb3.0的愿景需要由數量龐大且多元化的波卡生態項目共同協作完成,因此我們希望通過與這些生態(尤其是波卡生態)中的優質項目展開長期性對話和溝通,借助這些“開荒者”的視角,來構建一個更加豐滿和深刻的Web 3.0全景圖

這次我們請到了波卡金融中心 – Acala,一個更加完整的金融體系視角解讀Web 3.0在價值層面的本質。

首先我們第一次接受區塊鏈的概念后,想象力開始延伸到Web 3.0這樣整體性的構想,而很多人又都是通過比特幣、交易所進入這個領域,并且溯源整個發展歷程,金融可以說是去中心化或者區塊鏈發展最為成功的領域,剛經歷完泡沫之夏的DeFi就是一個極其典型的證據。

這種成功反映了市場對于去中心化金融的強烈需求,作為Web 3.0世界重要的一部分,金融領域的強烈需求,又是否說明用戶特別需要的Web 3.0有區別于當前世界的某些特質呢?這種差異越清晰越能讓我們理解Web 3.0世界的本質。

DeFi這個詞直譯過來是去中心化金融,但是綜合考量,用開放金融顯然更為合適,因為去中心化是手段,而開放則是結果。而提到DeFi相比于傳統的CeFi有什么優勢,這些都已經被說爛了,無非就是降低準入門檻、普惠、消除代理人風險等等,但這些可能都還是一些流于表面的特征區別,上升到價值層面可能會簡單的多。

首先我們要理解金融的本質以及它對人類社會的價值是什么。幾乎是同時,當人類產生了私有財產概念,金融業務就產生了。人性是趨利的,而金融就是人類為了利益最大化發展出來的技術或者服務。

印度公務員考試涉及Web3和NFT:6月9日消息,印度今年的公務員考試包含什么是Web3和什么是NFT的試題。據悉,印度公務員考試需要兩年的準備時間,有100萬考生參加。(trustnodes)[2022/6/10 4:15:16]

就拿我們最熟悉的保險來說,每個人都付一筆錢給保險公司購買火災保險。如果有人不幸遭受火災,則能拿到一筆遠遠超過他支付的錢,從而避免掉火災帶來的經濟困境。乍一看保險公司是虧損,但畢竟火災不會經常發生,總體保費只要能彌補或超出理賠費用那么總體上就是賺錢的。然后保險公司通過復雜的風險測算和模型,創造出相應保險金融產品,大家各取所需,投保個體能夠規避風險,保險公司掙錢,最小的一份資產整個社會都受益了。這就是利益最大化,而且并不是一定要制造出一樣看得見摸得著的東西,才叫有產出。

所以金融本質上的價值分為兩層,第一讓資金去更需要的地方,第二讓資金所產生的價值最大化。

那為什么DeFi所映射的Web 3.0中開放金融會成功引起注意?首先無論Web 3.0會產生多大的變革,它還是人類社會的一部分。這個世界里的生產經營活動就還是需要金融去做資產的高效配置。那為什么開放金融會首先成功落地?因為其結果所產生的作用符合人類對利益最大化的追求。

金融的本質是信用交易與貨幣流通相聯系的經濟活動。在這個過程中一方以對方償還為條件,向對方先行移轉商品(包括貨幣)的所有權,或者部分權能,先行交付的一方需要承擔一定的信用風險。信用風險會產生很大的交易摩擦成本,你根本不會借錢給一個你熟悉的人。早期我們就需要一個具有極高信用度的中間人來消解這個摩擦成本,在金融市場還不是很發達的時候這樣的方式是最切實可行的。但在社會個人總體財產增加、金融意識漸濃、金融科技和活動極大發展這些因素的推動下,又產生了新的門檻和成本,平臺賺取了大部分的經濟增值,各方追求利益最大的目標又受到了阻礙,這就導致了一部分人開始尋求新的出路。

兩名YouTube高管宣布離開谷歌旗下的公司并計劃進行 Web 3 投資:金色財經報道,在 YouTube 的 CEO 暗示 NFT 計劃的同一天,兩名 YouTube 高管宣布離開谷歌旗下的公司,并計劃在周二進行 Web 3 投資。宣布離職的第一位高管是 YouTube 的游戲主管 Ryan Wyatt,他將加入 Polygon,擔任Polygon Studios的首席執行官。Wyatt 于 2014 年開始在 YouTube 的游戲部門任職。他在 Polygon 的角色將是“彌合 Web2 和 Web3 之間的差距”,在游戲、體育、新聞和娛樂領域領導 Polygon Studios。Wyatt將與該公司的創作者合作關系高級總監杰米·伯恩 (Jamie Byrne) 一起離開 YouTube,后者在周二的推文中宣布,他將加入 NFT 平臺Bright Moments擔任領導職務。(coindesk)[2022/1/26 9:13:04]

DeFi帶來的就是一個更開放的金融環境。狹義上來說,DeFi是一個24小時不眠不休的金融市場,第二個DeFi借助區塊鏈技術消除了信用交易很大一部分的摩擦成本,也就是一個無中介的透明金融市場。第三就是個體可以更加高效便捷地進行金融活動,理論上用戶只需要有一個錢包地址、一定的資金就可以在DeFi上進行一系列的金融操作。這些特征最后產生的最終效果就是滿足了人們對利益最大化的切實需求。

而現在我們可以確定的是,Web 3.0所帶來的變化一個是所有的東西都在以數據的形式向網絡轉移,包括實體資產、社會關系、商業行為。另一方面,用戶對數據的主權會從有限擁有變成充分擁有,那么這些數據無形中就成為了個體擁有的一種資產。這樣整個網絡上的資產就會極大豐富,那么接下來面臨的最直接問題就是金融需求的產生。

Checkout.com完成10億美元D輪融資,將加強Web3領域的擴張:1月13日消息,全球支付處理商Checkout.com宣布完成10億美元D輪融資,估值達到400億美元,目前總融資額達到18億美元。主要投資者包括Altimeter、Dragoneer、富蘭克林鄧普頓(Franklin Templeton)、GIC、Insight Partners、Qatar Investment Authority、Tiger Global、牛津捐贈基金和另一家大型西海岸共同基金。該公司表示,新資金將用于三個關鍵領域:美國市場增長、市場解決方案的推出以及加強Web3領域的領導地位。Checkout.com提供一個在線平臺,可簡化全球在線商家的支付處理。客戶包括Netflix、必勝客、索尼等傳統大型企業,以及加密公司Coinbase、Crypto.com、FTX和MoonPay,其模塊化產品和平臺被Socios.com等粉絲代幣提供商和Meta的Novi錢包使用。此外,該公司正在私下測試一種創新解決方案,為使用數字貨幣的商家結算交易。[2022/1/13 8:45:47]

這個時候Web 3.0就需要一個相匹配的金融體系來去進行合理的資源配置,DeFi就承載了這樣的作用。

這個時候其實我們完全可以把當前傳統金融的體系拿到DeFi上來理解,雖然可能DeFi會產生一些突變,但基于需求產生的業務形態大體是不會變的,借貸、一般等價物、衍生品這些就是例子。所以按照這個模式去設想,DeFi未來的空間會非常大,這種大不僅僅是量級上的還有業務范圍上。

過去我們可能更多地把注意力放在單一的DeFi產品上,例如Compound基本代表了借貸、MakerDAO基本代表了去中心化穩定幣等等,但是隨著DeFi的發展,單一產品之間的關系也越來越清晰,后續的創新者也更加注DeFi產品的體系化。

Web3基金會宣布資助倫敦開發商Interlay:Web3基金會(Web3 Foundation)宣布資助總部位于倫敦的開發商Interlay,以建立“ BTC-Parachain”系統,將比特幣支持的資產帶到Polkadot上。(CoinDesk)[2020/3/5]

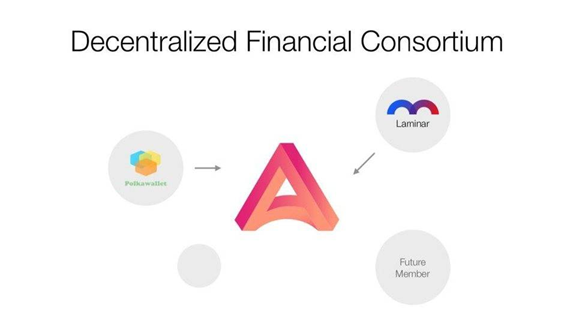

采訪中我們會了解到Acala更像是一個金融體系。首先Acala的核心是兩個偏底層的DeFi協議。一個是支持跨鏈多資產超額抵押的穩定幣Honzon穩定幣協議,為整個網絡提供最基礎的一般等價物資產。另外一個是釋放質押資產流動性Homa Staking衍生品協議,輸出更多的流動性。同時還有一些類似DEX這樣的必要性基礎設施。Acala這個開放性金融體系還有另外兩個角色,即合成資產協議Laminar以及入口級應用Polkawallet。

在這樣的體系里我們可以看到更加完整的商業閉環。首先,Honzon穩定幣協議作為Acala網絡中生成穩定幣的主要方式,作為價值交換的載體幫助Acala用戶能夠開抵押債倉(CDP)從而生成穩定幣aUSD,用戶可以拿著它去做穩定幣借貸,它也可以作為整個體系內的核心穩定幣,這樣外圍的應用就可以對此產生大量的需求。而用戶在進行超額抵押借貸包括進行其他Staking操作之后鎖定的那部分資產就形成了一種極大的流動性浪費,這個時候Homa Staking衍生品協議能夠將這些鎖定中的資產轉換成可交易流動的鏈上價值憑證,再一次產生收益,這樣就能為整個金融生態提供大量的流動性。

而在這個生態中出現了充分的資產和流動性后就會衍生出兩種需求,第一就是交易,Acala的聯盟內DEX來滿足交易需求。第二就是合成資產,即利用穩定資產發行合成資產用于保證金交易,用于獲取更高價值,這個時候Laminar就能發揮作用。而Honzon穩定幣協議釋放出來的流動性可以再一次回歸到Laminar或者Honzon穩定幣協議上,循環往復。

哈希財經CEO鐘萍對話Path項目CTO Marshal Webb:哈希財經CEO鐘萍作為3點鐘創始群主持人對話Path項目CTO Marshal Webb,Webb分享了一個天才少年的黑客經歷,以及如何用區塊鏈來解決傳統無法解決的網絡安全問題。作為95后天才領袖,Marshal Webb正在積極改變傳統安全行業。[2018/3/27]

Polkawallet的角色是一個用戶入口和用戶池子。這是一個非常高效的設計,即只要用戶是波卡生態的,可以直接通過Polkawallet切換到Acala或者Laminar,直觀來講Polkawallet匯聚了一個穩定的用戶池,作為整個聯盟高用戶增長的來源。而這些用戶持有的資產就會再次從Honzon穩定幣協議或者Homa Staking衍生品協議上開始新一輪的流通。

那么為什么Acala會選擇這幾個方向,其各個產品的角色定位又都是什么呢?

相比于2020年泡沫之夏的爆發,DeFi在此之前的發展更加具有參考意義。2017年12月MakerDAO上線,2018年借貸協議Compound、Uniswap、WBTC上線,2019年Synthetx上線。因為在流動性挖礦熱潮來臨之前這些產品都是真實需求的產物。

首先廣義上的金融泛指一切與信用貨幣發行、托管、兌換、結算、融通相關的經濟活動,原則上是基于貨幣建立起來的一個工具體系,那么這點在開放性金融上同樣適用。穩定幣作為資產的最底層載體,構成了市場的整體,借貸、抵押流動性交易都需要穩定幣,DeFi需要這樣的一般等價物。

而一開始的開放金融缺少這樣的角色。人類經濟活動的核心是交易,區塊鏈解決了信任問題帶來的交易摩擦成本,但是在一開始BTC、ETH這些主流資產的高波動性無法充當像現實貨幣一樣的一般等價物,也造成了很高的摩擦成本,這對整個區塊鏈產業來說肯定是不利的。這個時候就需要穩定幣這樣的事物來介入,最高效的辦法就是穩定幣錨定現實中的法幣或者資產。但是由于第三方發行的穩定幣始終存在托管、準備金暗箱以及無限增發問題,因此催生出去中心化穩定幣這樣的新物種。

去中心化穩定幣的市場是極為龐大的,首先整個穩定幣市場總發行量已經達到了157億之多,而出來還沒幾年的DAI,在USDT占據絕對統治地位的情況下,迅速成為穩定幣TOP3內唯一的去中心化穩定幣,美國通貨監理局甚至允許美國聯邦體系內的銀行可以對私營方發行數字穩定幣提供抵押資產的管理服務。

借貸時開放金融極其重要的一環,人類擁有足夠多的資產后必然會希望這部分資產能夠進一步產生價值,通過借貸獲取利息就是很自然的一種習慣。2018年前后,整個加密貨幣市場更加保守,市場需要更加豐富的金融工具產生更高的流動性。此外由于價格整體下跌,持幣用戶開始慢慢轉向“借貸”、“理財”這種保值性增值金融工具,借貸其實是那個時候最好的一種方式。其實本質上去中心化穩定幣也是一種借貸行為。

并且需求也是存在的。首先借方是那些量化交易平臺加密貨幣對沖基金、區塊鏈項目方、礦場等,他們希望通過抵押數字資產獲得現金流,或通過抵押目前收益不太高的資產借出高收益資產來對沖風險。而貸方則是希望能夠讓手中的資產獲得額外收益。為什么不直接進行交易呢?因為在去中心化的抵押借貸內,借貸雙方都是能夠同時獲得收益,兩手“沾油”的。

而以上抵押性行為以及當前主流性的POS網絡的Staking行為都會導致大量資產沒辦法流通起來,也就沒辦法持續產生價值。包括此后的小牛市中,用戶的抵押資產白白錯過了收益機會。那么后續就產生了基于鎖定資產發行鏈上可交易的衍生品來破解這種困境。同時如Synthetix或者Wayki-X這樣的合成資產協議以一種數字資產抵押的形式, 通過預言機的喂價,鑄造出現實生活中的任何有價資產標的,甚至是非資產類型標的。用戶抵押一定數量的數字貨幣,鑄造出合成穩定幣,然后這些合成穩定幣通過智能合約兌換成任何合成資產,可以是原油期貨,也可以是股票等。抵押者賺交易者虧損的錢。

另一方面Acala的Homa Staking衍生品協議也是基于流動性增值的需求。從波卡本身來講,生態的發展需要大量的資產,BTC、ETH這些巨量的主流資產是一個主要來源,但關鍵在于主流資產轉入波卡需要橋接網絡,這個需要一定的時間。那么前期波卡網絡內首先能利用的就只有DOT,但問題就在于波卡本身是一個POS網絡,前期一定會吃掉大量DOT來為整個系統提供足夠強大的共享安全性。那么會引發的問題一個是大量的DOT被凍結,無法進一步擴大收益,產生更多的價值。另外一個就是整個網絡內主流資產的流動性是吃緊的。

用戶在Homa Staking衍生品協議上質押后可以得到相應的L-DOT,而L-DOT可以參與買賣或抵押借貸再次獲得收益。Acala開放金融聯盟的Laminar主要業務也是合成資產以及保證金交易方向。

市場上資產足夠豐富后,交易的需求也會隨之旺盛,但不同以往的是DEX的這樣的突變。由于 DEX 的完全去中心化、透明、開放并且沒有中心化的權限控制,沒有太多 KYC 的渠道限制,沒有暗中價格操控和交易量造假,所有的交易記錄都在鏈上,這些特性都使其受到了大量用戶的追捧。

和傳統中心化交易所不同的是,去中心化交易所DEX允許人們往資金池注入資產提供流動性,這些資產可以被其他交易者交易。而作為流動性提供者,會有交易手續費分紅以及獎勵性通證的激勵,等于一份資金兩份使用。這部分抵押的資金,會不斷地被交易者所使用,所以也產生了很高的利用率。

經濟基礎決定上層建筑,我們可以看到在DeFi完成了一系列基礎鋪設后,用戶的需求以及市場上的服務也越來越多元,而隨著這些上層建筑的發展,這些底層設施的需求市場也會越來越龐大,就像Chainlink那樣。

Acala在構建好這些底層設施后,后續還會為DeFi創業者提供一個類似發放平臺的環境,開發者可以在Acala上部署智能合約,并且能夠在這個平臺上很便捷地獲得資產、用戶等這些資源。這點對于Acala的開放金融本身也是一個價值的動作,因為上層的需求會進一步驅動用戶對穩定幣、借貸的需求。

而最近熱議的NFT,雖然現在的熱度和外界對它的期許與其成熟度并不匹配,但是不能否認其價值空間,因為常規來講,人們進入到這個市場首先要持有比特幣、以太坊這種主流的加密貨幣作為資產,但是持有的人畢竟還是少數,這是極為不利于用戶和資產對整個市場的輸血的。

但是現在NFT等于跳過了持有加密貨幣這一環節,并且現實來講,用戶借助NFT,把自己現實中的資產拿到DeFi上做抵押借貸,相比傳統金融,其成本和門檻都是更低的。NFT本身最大的價值就是能承載價值。

[WebX實驗室觀點]:

未來我們可能需要更加習慣性地將DeFi理解為開放金融,而不是去中心化金融。因為現實中DeFi和CeFi并沒有產生非常明顯的對立和割裂沖突,反而是一種互為融合的狀態,開放金融這個概念更能概括現在的這種形勢,因為就像前面所說的開放金融是一種結果,意味著金融的效率進一步提升,去中心化或者中心化都有可能是其中的一種手段。

而我們通過觀察開放金融體系的發展,則能夠幫助我們理解Web 3.0的內涵,因為在這樣一個限定的環境和范圍中,我們可以較為清晰地比較Web 3.0構想中的某些特質到底產生了哪些變化,產生了哪些價值。這種因果關系極為可信,因為本質上人性的逐利本能是最不會騙人的。

近年來,隨著區塊鏈技術的越加成熟,區塊鏈所帶來的風險也愈加受到重視,目前區塊鏈技術已在金融等領域率先應用起來,但其洗錢風險也因區塊鏈逐步放大.

1900/1/1 0:00:00我在不久前發表的一篇觀點中認為,Uniswap發行的代幣UNI很有可能被SEC認定是證券,因此Uniswap團隊很有可能被SEC起訴(見我的文章“SEC很有可能起訴Uniswap”).

1900/1/1 0:00:00這幾天幣圈不太平,恐懼往往來自未知。我們觀察到,最近初現端倪:掩飾隱瞞犯罪所得罪成為“新寵”。為答疑解惑,颯姐團隊撰寫本文,以期為諸位老友普法.

1900/1/1 0:00:00NFT 跟隨DeFi熱度順勢而上,不過離出圈還欠不少火候,目前探索的細分市場或存在一定誤區,也有一定的局限性。大家所說的NFT,到底是什么?DEFI熱度暫緩后,市場把目光轉向了NFT賽道.

1900/1/1 0:00:00Filecoin主網上線1小時,重要數據一覽!金色數藏《七夕限定》數字藏品將于8月4日13:14上線:據官方消息,金色數藏平臺將于8月4日13:14上線《七夕限定》3款數字藏品.

1900/1/1 0:00:00本篇:從基本面、通證經濟、未來潛力、合規發展、團隊社區、技術分析等角度進行分析;完整版為非公開內部使用數學提供保障,基本面展現未來,技術分析增加刺激.

1900/1/1 0:00:00