BTC/HKD-0.12%

BTC/HKD-0.12% ETH/HKD+0.65%

ETH/HKD+0.65% LTC/HKD-0.55%

LTC/HKD-0.55% ADA/HKD-1.13%

ADA/HKD-1.13% SOL/HKD-0.48%

SOL/HKD-0.48% XRP/HKD-0.96%

XRP/HKD-0.96%撰文:一棵楊樹

作為?2018年啟動的基于算法的穩定幣協議,TerraProtocol致力于提供一套價格穩定且被廣泛采用的穩定幣系統,三年來整個Terra生態也確實圍繞著「價格穩定」和「廣泛采用」這兩個核心目標在努力。

尤其是今年以來,伴隨著穩定幣UST不斷在鏈上和鏈下攻城略地,加之「Columbus-5升級」明確9月上線及Wormhole跨鏈橋帶來的多鏈資產預期,最近Terra生態再次受到市場的廣泛關注。

就在剛剛過去的2021年7月7日,Terra宣布推出1.5億美元生態基金,該基金將用于贊助建立在Terra生態上的項目,從而推動Terra進入下一個發展階段,為其各生態項目增強可訪問性以實現主流采用。

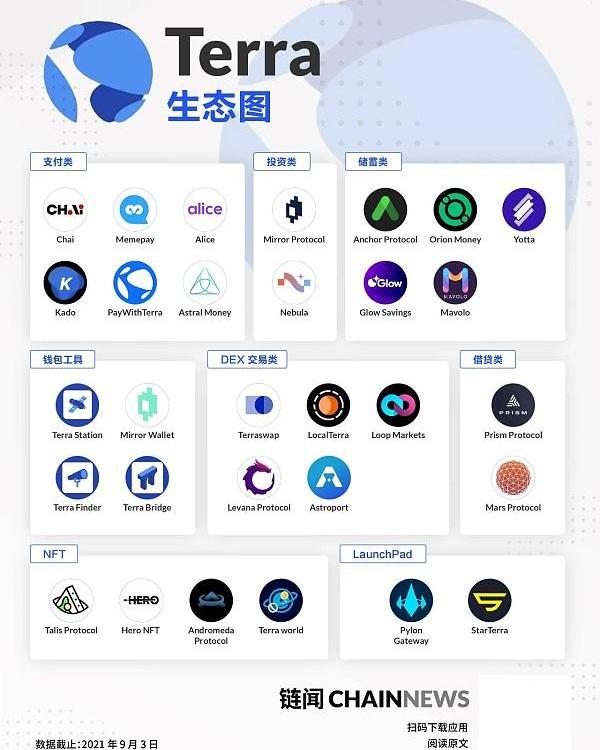

「一個核心,三個抓手,N個生態協議」

Terra生態可以一句話歸結為「一個核心,三個抓手,N個生態協議」。

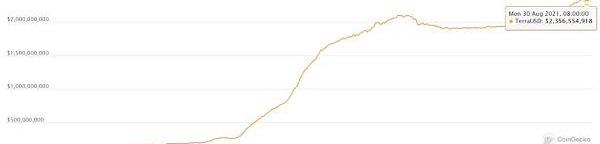

「一個核心」即為穩定幣UST,目前總市值已經達到24.4億美元,僅次于USDT、USDC、BUSD、DAI。

整個Terra生態的設計思路全部是圍繞如何擴展穩定幣UST的使用場景及支付需求,且UST的運作采用了雙代幣設計:

Luna:治理、質押和驗證的代幣;

UST:原生美元掛鉤的穩定幣;

簡單理解就是每當一個UST被鑄造出來,就必須燒掉價值一美元的LUNA,且LUNA通過套利機制幫助維持UST與美元的掛鉤:

每當UST交易高于掛鉤時,用戶可以向系統發送價值1美元的LUNA,并收到1個UST。反之,當UST交易低于掛鉤時,用戶可以向系統發送1美元的UST,以獲得1美元的LUNA。在這兩種情況下,用戶被激勵進行套利,從而幫助維持UST與美元的掛鉤。

ARK基金創始人:圍繞比特幣的擔憂有助于推動可再生采礦:ARK基金創始人Cathie Wood表示,最近圍繞比特幣能源使用的環境、社會和治理(ESG)擔憂,只會有助于推動可再生采礦和太陽能的采用。[2021/6/9 23:23:02]

「三個抓手」則為MirrorFinance、AnchorProtocol這兩個Terra官方的鏈上生態拳頭產品,以及Chia這個在鏈下撐起實際的支付場景需求的支付應用。

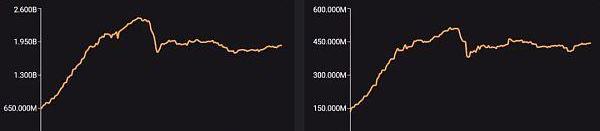

其中支付程序Chai在韓國的線下支付場景中經歷了兩年多的發展考驗,數據上看增長穩定;而合成資產協議MirrorFinance已成為業內最大的合成美股交易平臺;AnchorProtocol作為固定利率協議在8月引入bETH后鎖倉生態和體量也迎來了明顯的增長。

總的來看,MirrorFinance、AnchorProtocol這兩個拳頭產品目前在Terra鏈上生態中幾乎居于核心作用,加之Chai的鏈下支付場景覆蓋,相當從支付、投資、儲蓄三方面捕獲了廣大想要嘗試接觸加密世界的新手用戶。

「N個生態子協議」則是目前排隊推出的若干圍繞UST的Terra生態項目,諸如Prism、Nebula、Alice?等等。

這些生態協議的世界線最終大都會通過與MirrorFinance、AnchorProtocol的組合性收益協作,收束到穩定幣UST的使用場景和消耗需求上去。

Terra生態概覽

細究Terra的生態布局,它先是通過支付應用Chai,在鏈下現實世界中讓UST可以用來支付和消費,迅速拉近了加密世界和傳統世界的距離,也為UST構造了基于現實世界支付需求的首要使用場景。使得UST不僅僅只是加密世界的穩定幣,而是真正成為了一種可以使用的支付方式。

與此同時,再通過Mirror將傳統金融資產合成至鏈上,為UST搭建鏈上的投資使用場景,并再輔助以Anchor賺取20%的穩定幣收益,搭建鏈上的儲蓄使用場景,至此UST的基本需求格局得以確定。

之后的一眾生態項目則多是圍繞此展開,以進一步從支付、投資、儲蓄這三個渠道強化UST的場景需求,實現目前穩定幣「價格穩定」和「廣泛采用」的圣杯。

YFII將升級為圍繞iToken系統和新穩定幣策略的YFII 2.0:9月9日,DFI.Money(YFII)社區發起的YIP 6提案:為YFII機槍池建立iToken系統正式通過。伴隨著新產品、UI和新的穩定幣策略上線,YFII將升級為YFII 2.0。

據悉,iToken是YFII核心業務機槍池(Vault)的權益Token,將投資者存入YFII Vault的普通Token轉化為生息Token,并通過機槍池的自動優化收益策略,持續提升iToken的價值。同時iToken符合ERC20標準,可用于與其他DeFi產品進行樂高式組合,生成更為復雜的DeFi衍生品。

iToken對應于Yearn系統的yToken,是YFII開展后續業務的基礎Token。與yToken的差異在于,iToken的收益策略不限于基本借貸,還會延伸至Yield Farming以及未來更廣泛的DeFi業務領域。同時iToken在功能上進行了優化,對閃電貸以及巨鯨稀釋池內權益等方面做了防范,讓投資者的利益得到充分保障。交易所和用戶都可以使用iToken系統。[2020/9/9]

三個重要抓手

Chai移動支付應用

支付應用Chai于2019年6月上線,是Terra最先布局的生態項目,作為受韓國政府監管的法幣支付網關,可連接約15家大型銀行,致力于成為韓國商家的首選支付應用。

而它的主要結算單位也是基于Terra的韓元穩定幣KRW。根據Chaiscan數據,截至8月28日,Chai的近期的日活躍用戶數約為5.9萬,日均交易逾10萬筆,日消費金額20.84億KRW。

對于用戶來說,消費者通過Chai應用或是Chai借記卡在合作商家中進行消費,可以獲得折扣或積分返現;

對于商家來說,Chai的手續費率為0.5%左右,遠低于韓國其他信用機構收取的2-3%的交易費;

除了Chai之外,Terra生態其他的支付類應用還有MemePay等,都是圍繞線下實際商家消費場景進行搭建。

動態 | Abra將向逾150個國家開放圍繞比特幣的ETF和傳統股票投資:據Today’s Gazette消息,加密錢包應用程序Abra近日宣布,將向150多個國家開放以比特幣為中心的交易所交易基金(ETF)和傳統股票投資,旨在推進比特幣的采用。[2019/5/30]

所以不同于MirrorFinance、AnchorProtocol鏈上Terra生態「雙子星」的地位,目前而言Chai在鏈下以一己之力撐起了UST的主要支付場景需求,也是當下為數不多的將加密貨幣帶入現實世界用作支付的區塊鏈應用。

MirrorProtocol合成資產協議

得益于Terra這條競爭公鏈典型的低Gas費用和高可擴展性,MirrorFinance目前已經涵蓋美股、加密資產等多類合成資產,且在合成美股交易領域已經業內領先。

MirrorProtocol的鑄造過程和Synthetix類似,都是超額抵押,不同的是Mirror是通過穩定幣UST或mAsset超額抵押以鑄造合成資產代幣。

而UST最小抵押比率為150%,mAsset最小抵押比率為200%,質押鑄造的美股合成資產代幣也同樣是鏈上的,可在Uniswap和Terraswap上進行交易。

簡言之,Mirror中任何基于美股等合成資產的投資需求最終都會傳導回UST,為Luna和UST提供價值。

而《數據不會說謊:Synthetix為何最近表現如此低迷?》(https://www.chainnews.com/articles/569473868565.htm)一文也詳細對比分析了MirrorFinance與基于以太坊上的合成資產老牌龍頭Synthetix在鎖倉量交易額、手續費收入、鎖倉量、用戶數量等關鍵協議指標上的各自表現,尤其是在合成美股方面,MirrorFinance已經成為目前區塊鏈世界最大的合成美股交易平臺。

尤其是在6月25日MirrorV2上線后,其中關鍵的三個新增功能:

新抵押品LUNA、MIR、ANC、aUST;

空頭激勵;

動態 | 青島市市北區成立產業發展推進委員會 圍繞區塊鏈等領域進行靶向招商:據齊魯網今日消息,青島市市北區成立了產業發展推進委員會,組建了36個雙招雙引“小分隊”,將科技、金融、經信、招商、商務、貿促等部門的職責進行整合優化,圍繞金融、區塊鏈、新型工業化和信息化產業等領域,找準切入點,派出小分隊,進行靶向招商。[2019/3/16]

允許上線Pre-IPO資產,都進一步鞏固強化了它在合成美股交易方面的領先地位。

雖然此前7月份UniswapLabs以「不斷變化的監管環境」為由限制了代幣化股票的訪問功能,對MirrorFinance帶來了一定的市場情緒顧慮和監管不確定性。

但數據上看,截至8月29日,Mirror的鎖倉量為18.7億美元左右,與同期Synthetix19億美元的鎖倉量不相上下。更關鍵的是,MirrorProtocol僅在過去24小時的交易數就達到了26794筆,交易量突破1053萬美元,大幅優于Synthetix的表現。

AnchorProtocol?固定利率協議

Anchor作為低風險的固定利率收益金融工具,公開承諾提供年化收益率高達20%的儲蓄產品,即便是在高收益見怪不怪的DeFi世界,許諾無論牛熊穩定提供20%的年化收益,也是一件極具吸引力的投資選擇。

不過Anchor只接受原生Staking收益的資產作為借款抵押物,也即傳統的PoS性質的區塊鏈資產,包括以太坊、Polkadot、Cosmos、Solana等。

而它們在Anchor上的質押衍生品被稱為bAssets,就像bLUNA則是Terra區塊鏈原生資產LUNA的一級衍生品,目前也是Anchor協議抵押品中的主力。

但8月初AnchorProtocol與以太坊2.0質押協議LidoFinance達成合作并推出了bETH,算是在引入鏈外資產上邁出了重要的一步——作為stETH在Terra生態的映射代幣,bETH可作為抵押品使用戶獲得抵押貸款和Anchor流動性挖礦獎勵,也是首個正是通過Anchor引入Terra生態的主流加密資產。

浙江與新加坡設立‘安科系統亞太研發中心’,圍繞區塊鏈等拓展中國智慧城鎮:4月25日在杭州舉行的中新企業家西湖對話活動上,新加坡國立大學商學院浙江校友會”和“安科系統亞太研發中心”正式成立。新加坡安科系統CEO劉伊浚表示,此次由浙新雙方共同設立的‘安科系統亞太研發中心’將圍繞物聯網、人工智能及區塊鏈等技術,拓展中國智慧城鎮、智慧能源領域的深入合作。”[2018/4/26]

截至8月29日,AnchorProtocol鎖倉量約37億美元,抵押品總價值23.4億美元,其中bLUNA抵押品價值約20.9億美元,bETH抵押品價值約2.5億美元,雖然bBLUA依舊占據主流,但這不到一個月的時間內bETH的增長速度已然十分明顯。

而Anchor的野望或許也正在于此——后續伴隨著PoS及其背后質押生態的繁榮,尤其是ETH、SOL、ATOM等質押資產的進一步引入,通過成為覆蓋主流PoS資產的DeFi利率儲蓄產品,為Terra生態架起吸納多鏈資產并最終反哺UST需求的關鍵橋梁。

其他生態子協議

目前排隊推出的若干圍繞UST的Terra生態項目,諸如Prism、Nebula、Alice等,大多處于項目完善甚至DEMO想法的階段,且基本上都是圍繞Anchor進行組合式收益設計,預計會在接下來半年左右的時間陸續推出。

OrionMoney跨鏈穩定幣銀行

跨鏈穩定幣銀行OrionMoney是DelphiDigital黑客馬拉松活動的獲勝者,它構建了一個跨鏈穩定幣收益聚合器,通過將不同鏈上穩定幣轉換為包裝資產的方式實現聚合收益,簡言之就是旨在將以太坊上穩定幣接入AnchorProtocol。

所以OrionMoney的出現可以視為AnchorProtocol的一個「補件」,更多是為了填補AnchorProtocol僅支持用戶獲取穩定幣UST的穩定收益而不支持其他種類穩定幣收益的困境,計劃有三個主要產品:OrionSaver、Orion產量保險和OrionPay。

前不久OrionMoney也剛剛推出了首款產品OrionSaverAlpha,同時也即將推出一些新版本,其中可能會嵌入其他收益產品并提供更多高價值服務。

此前OrionMoney已分別在6月19日、8月12日完成了170萬美元和700萬美元融資,投資方就包括DelphiDigital這個Terra生態資深投資者與Terra聯合創始人兼CEODoKwon、AnchorProtocol總經理MatthewCantieri。

MarsProtocol貨幣市場與借貸協議

MarsProtocol基于DelphiDigital團隊設計的動態利率模型構建,它旨在成為Terra生態內各資產的貨幣市場,打造一個未來銀行,支持免托管、開源、透明、算法和社區治理,核心目標是吸儲和借貸,同時管理流動性不足和破產風險,從而有效提高Terra內各生態生態的資本效率。

推薦閱讀:《三分鐘讀懂Terra生態借貸協議MarsProtocol》

https://www.chainnews.com/articles/553011663030.htm

但與其他傳統銀行不同的是,MarsProtocol是一個完全自動化的鏈上信貸工具,由去中心化社區通過透明的治理流程進行管理,所有決策均由MartianCouncil委員會做出。且其借貸類型主要分為兩大類:

質押型

質押型借貸和Compound類似,先將質押品存入協議,然后根據質押率借出想要的資產。存入的這部分抵押品也是可以獲得利率收益的。初期,支持的代幣種類為UST、ANC、MIR、LUNA。

非質押型

Mars的非質押型借貸其實并非真的能夠實現無抵押型貸款,其中的非質押指的是以Mirror和Anchor上的流動性作為憑證,無需將代幣存入Mars。

PylonProtocol

PylonProtocol是一套建立在Anchor協議之上的儲蓄和支付DeFi產品,它在付款人和收款人、消費者和創作者、贊助人和藝術家、投資者和企業家、借款人和貸款人以及更多關系之間引入了一種激勵協調的新范式。

目前公開的是一個名為PylonGateway的公平項目啟動板,允許眾籌和收益,用戶將UST存入一個池中以接收代幣分配的份額。該項目的代幣按投資者在池中的股份比例分配。

Pylon協議的代幣「MINE」通過吸收項目在Pylon上啟動的代幣的價值來模仿Luna在UST機制中的鑄造/銷毀角色——高達10%的項目啟動產生的收益將用于MINE回購。

Prism未來收益的流動性協議??(https://prismfinance.app/)

作為由TerraformLabs推出的又一官方拳頭產品,PrismProtocol使用戶可在能夠選擇的時間段內出售其持有資產的未來收益,從而通過該未來收益的借入借出來獲取流動性,從而不必再面臨傳統抵押模式下的任何本金清算風險。

Alice高收益與即時支付網絡

Alice利用Anchor的收益率,切斷了所有中間商,用戶可以只連接自己的銀行帳戶,就能直接賺取基于Anchor的高收益,同時可以實現不同賬戶之間簡單易操作的即時加密支付。

NebulaETF發行與投資平臺

Nebula按目前披露的信息更像是定位于Terra生態的多資產ETF發行和交易平臺。

Terraswap?資產兌換交易平臺

Terraswap是Terra生態的官方兌換交易平臺,可用于交易Terra生態資產——UST等穩定幣、Luna、MIR、ANC以及mAsset等合成資產。

圍繞UST場景需求的「頂層設計」

目前Solana、Fantom等對標以太坊的競爭公鏈全面開花,涵蓋了借貸、去中心化交易、衍生品、NFT等各條賽道,協議之間的自組合性如同化學反應一般發生。

相對而言Terra則極度垂直,無論是已經具備一定規模的Mirror、Anchor還是尚在啟動階段的生態項目,「頂層設計」的意味都十分明顯。

每個協議各司其職,不同的協議通過這種設計下的「可組合性」在逐步涵蓋投資、儲蓄等絕大部分的金融場景,實現愈發明顯的垂直金融公鏈生態,以至于Terra社區一度模仿「DeFi」提出「TeFi」的概念。

而接下來在餅越畫越大的背景下,這些數以十計的一眾生態項目之間如何協調進度、組合安排,尤為考驗Terra生態的發展智慧。畢竟這對以太坊等來講或許是無需擔憂甚至值得欣喜的現象——以太坊的無許可特性及無邊界的組合性,通過高容錯性為整個以太坊生態帶來了無盡的想象空間和令人拍案叫絕的創新。

但對一直秉持「頂層設計」的Terra而言,未嘗不是一種「甜蜜的煩惱」,因為「頂層設計」型的開放金融生態,利弊都很明顯。

好處在于各生態項目之間彼此可以直接如積木一般互相組合,所以通過底層設計的劇中調度,可以避免資源的浪費,同時使得協同效應最大限度地體現,使得生態目標可以高速搭建——最近半年來Terra通過Mirror、Anchor的底層設計反哺UST及生態的發展,就是較為成功的例證。

但同樣地,弊便在于執行力于此就顯得格外關鍵,一如MirrorV2、Anchor、Columbus-5相較原計劃的推遲所造成的全局影響。

如何將可組合的協議進行環環相扣的設計,并確保一個個項目協議如期交付兌現,避免因單個生態拼圖延期而拖累整體進度,是接下來Terra生態發展壯大的核心要義所在。

Tags:ANCTerraTERUSTDefina FinanceTerraform DAOSports masterPIST Trust

9月7日上午,區塊鏈標準化與應用創新峰會在正定舉辦。峰會由中國國際數字經濟博覽會組委會主辦,中國電子技術標準化研究院、中國科學院軟件研究所、河北省科學院承辦.

1900/1/1 0:00:00原標題:區塊鏈用戶行為報告——NFT視角以下報告屬于區塊鏈用戶行為報告的新系列。DappRadar的一組報告旨在為用戶提供區塊鏈行業的不同視角,將傳統的金融行為分析與區塊鏈指標相結合.

1900/1/1 0:00:008月,NAChain受邀參加CryptoInfinity、CryptoBros、GemMouse、EPID社區的AMA的活動,在8月內與大家進行了四場面向社區的問答活動.

1900/1/1 0:00:00原標題:《從漲停潮到滿屏綠,元宇宙離我們還有多遠?》繼9月7日、8日連續兩個交易日20%的漲停后,今日中青寶繼續保持強勢,收漲14.31%.

1900/1/1 0:00:00金色財經區塊鏈9月7日訊??最近讓加密貨幣社區最關注的一件事,就是以太坊區塊鏈上展開的這場前所未有的開放性NFT試驗——Loot.

1900/1/1 0:00:00據相關報道稱,韓國國會于8月31日表決通過《電氣通信事業法》修正案,禁止蘋果和谷歌等主要商店平臺使用其支付系統并收取30%傭金。若法案生效,韓國將成為全球第一個限制科技巨頭在應用商店抽成的國家.

1900/1/1 0:00:00