BTC/HKD+1.04%

BTC/HKD+1.04% ETH/HKD+0.87%

ETH/HKD+0.87% LTC/HKD+0.04%

LTC/HKD+0.04% ADA/HKD+1.69%

ADA/HKD+1.69% SOL/HKD+4.32%

SOL/HKD+4.32% XRP/HKD+1.07%

XRP/HKD+1.07%Tokemak是一項可持續的DeFi流動性分配協議,此協議的核心在于打造可持續的流動性,而不是短暫的流動性挖礦,同時通過去中心化的方式「引導」流動性的分配。

被引導的流動性池被稱之為「反應堆」,和傳統DeFi協議一樣,在Tokemak中,用戶可以質押閑置資產來提供流動性并獲得收益。特別之處在于,Tokemak希望打破流動性壁壘,將這些流動性通過去中心化的引導分配至不同的DEX或DeFi協議,同時保證流動性提供者-LP和流動性引導者-LD的收益。持有$TOKE的用戶通過質押投票決定把Tokemak代幣池的流動性引導到某個交易所或某個DeFi協議,并在引導流動性的過程中獲得收益。

特點:

以更加開放性的方式提升資金利用率

以低風險吸收存款來獲得充足的流動性

在流動性工作中引入多種角色各盡其能

LD的存在有可能是策略編寫人/項目方/基金經理等,這讓更多的角色能夠參與到與流動性相關的工作中并提供獲得收益的方式。而非單一的流動性挖礦,多元化的一步。

解決初創項目流動性痛點

除了一些得到機構投資的項目以外,我們知道,早期的DeFi項目通常以冷啟動的方式開始,而這類項目往往需要在項目初期花費大量的精力和資源設計流動性挖礦以激勵用戶來為協議提供流動性,其中也存在流動性激勵分配方案不合理等問題,且通常這類模型是基于通貨膨脹的。目前多數流動性挖礦依靠單一的資金量算法來計算獎勵,還沒有引入更多的維度來使流動性挖礦的效力變得可持續,比如10M的LP存在1天比1M的LP存在7天獎勵要更多,那么對于一個協議來說,或許能夠維持7天的流動性是更可靠的。Tokemak將通過LD的引導為這類項目提供均衡的可持續的流動性。

TokenInsight分析師:目前市場上主要有3種質押渠道:金色財經年度巨獻洞見財富密碼2021投資策略會持續進行中,本期TokenInsight分析師馬一丁《新時代以太坊如何Staking》的精華看點如下:在著重質押的phase 0階段,投資者質押時面臨對資本購置成本(32個ETH),機會成本(鎖定至phase1.5)和基礎設施成本。并且面臨如設備運維和流動性風險等問題。選擇適合的質押渠道成為今后投資者需關注的重要一環。目前市場上渠道大致有三:中心化交易所與第三方合作;第三方直接作為驗證節點服務質押;流動性質押等適合機構投資者的質押方案。[2020/12/31 16:06:57]

介紹可持續流動性的效用

什么是可持續流動性?

可持續流動性包括幾個因素:

1.可持續的產生-而不是受通貨膨脹被動地驅動

2.基于民主治理

3.高效的資本效率

4.超級流動-流向最有利的市場

5.鼓勵資產的深度積累以減少滑點至零

我們相信流動性挖礦是一種寶貴的資源,并且在DeFi短暫歷史的早期階段在引導流動性方面非常成功。它曾經是并且現在是該運動的重要基石,導致產品創造的爆炸式增長和數百萬用戶的加入。然而事實仍然存在:為新項目提供流動性成本高昂且效率低下,目前代幣流動性問題的解決方案是:

與中心化做市商合作,代價高昂

TokenBetter主流幣行情數據:BTC24小時漲0.11%:TokenBetter官方行情數據,截至5月13日9:35,BTC24小時漲0.11%,現報8904.6USDT;ETH24小時跌0.58%,報190.39USDT;EOS24小時跌0.06%,報2.4482USDT;BCH24小時漲0.4%,報234.431USDT;BSV24小時漲0.27%,報188.28USDT;LTC24小時跌0.26%,報41.77USDT;XRP24小時跌0.2%,報0.19817USDT;ETC24小時跌0.34%,報6.109USDT。

本周三,美股三大指數收漲。DJIA24小時跌1.89%,報23764.78點;NDX24小時跌2.06%,報9002.55點;SPX24小時跌2.05%,報2870.12點。[2020/5/13]

通過高產農業激勵用戶,這是一種同樣昂貴的解決方案

流動性是DeFi的基礎建設

基礎設施被定義為其他事物賴以運行的技術。一個簡單的例子是電網,沒有電,你的互聯網就無法工作。同樣,沒有互聯網,你的以太坊就無法工作,沒有以太坊,你的DeFi也無法工作。深度流動性會帶來健康的市場,對于DeFi而言,流動性是下一個關鍵的基礎設施層。沒有流動性,DeFi就無法運作。

目前很多初創項目為追求流動性而付出高額代價,類似于早期的互聯網企業家將預算花在IT專業人員大軍和大型服務器群上。它是多余的,而且有更好的解決方案—在Internet1.0時代,答案是AWS作為云服務器托管的實用程序;對于Web3.0,答案是可持續流動性的實用程序:Tokemak。

動態 | ZT Global與MyToken再度達成戰略合作:據官方消息,近日,ZT Global與MyToken再度達成戰略合作,用戶可通過MyToken網站和手機APP查看ZT Global生態的最新行情資訊。ZT Global是一家數字資產交易服務商,總部位于開曼群島,旨在為用戶打造安全、穩定、高效的數字資產交易平臺。MyToken 成立于2017年8月,以數字資產行情服務為切入口,致力于打造一個安全可靠的加密資產社區平臺。[2019/11/26]

Tokemak的運行設計

每個資產都有自己的代幣反應堆,其中協議代幣$TOKE用于引導流動性。$TOKE可以被認為是代幣化的流動性。當抵押給給定資產的代幣反應堆時,$TOKE持有者不僅控制流動性的流向,還控制哪個市場獲得流動性,從Tokemak的ETH和穩定幣儲備中提取。

角色運行:

流動性提供者和農民:任何用戶都可以將單一資產存入網絡以用作流動性

DAO:DAO可以利用Tokemak的流動性流來加強和引導其項目的流動性,提供傳統流動性挖掘的替代方案

新的DeFi項目:新項目將能夠以低廉的成本建立自己的代幣反應堆,并使用Tokemak的協議控制資產從一開始就為其項目產生健康的流動性

做市商:引導各種交易所的流動性,有點類似流動性拆借

交易所:交易所還可以利用$TOKE的效用來獲得深度流動性,以加強其市場深度

動態 | TokenInsight更新EOS 評級:展望穩定 生態發展加速落地中:TokenInsight 近日更新了 EOS 項目的評級報告。自主網上線以來,EOS 項目經歷多次版本更新,主要功能已開發完成。項目運行雖存在不成熟之處,比如資源定價模式引起的 RAM 價格高漲和 CPU 超支等問題,在一定程度上影響整個生態的發展。但是,項目團隊成員和社區組織在不斷壯大,團隊風險進一步降低,基于 EOS 開發的DApp正在加速落地。

?TokenInsight 認為,作為新一代的通用平臺,EOS 項目整體性能優于其他同類項目,但項目運行過程中存在技術不成熟之處,社區治理尚不完善,爭議較大。綜上,TokenInsight 對 EOS 給出的評級維持為 BBB,展望正面。[2018/9/29]

Tokemak中的角色和功能

流動性提供者(LP)將資產存入代幣反應器。LP將以TOKE的形式從其單一資產存款中獲得收益。最初,將有選擇的白名單項目將有一個代幣反應器用于存入。然后,這些資產將作為流動性部署在各種交易所的各種貨幣對中。

$TOKE是通過參與協議獲得的本地網絡令牌。它用于指導流動性和治理。TOKE持有者將包括TokemakDAO,它將監督應計協議控制的資產,并增加允許的資產和市場白名單。TOKE具有抵押特性。IL風險通過TOKE抵押機制從LP轉移到LD。這將在「代幣經濟模型」中更詳細地解釋。

流動性主管利用TOKE來控制流動性方向。他們將自己的TOKE投入給定的反應堆,并使用該股份作為投票權將流動性引導至他們選擇的交易所。給定反應堆中來自TOKE的投票權與質押的TOKE數量和該特定反應堆中的資產數量成正比。

BeeToken與WeTrust建立合作關系 最大限度地降低用戶與房東租金相關的風險:總部位于舊金山的BeeToken,其Beenex分散式住宅共享網絡采用ERC-20公用事業代幣,今天宣布與WeTrust建立新的合作伙伴關系,這是一個基于區塊鏈的平臺為Bee Token用戶提供基于眾包安全存款的分散式保險層,并通過在Beenest平臺上集成用戶歷史記錄來提高風險評估能力。Bee Token和WeTrust將通過共享關于可信度和信用度的信息,共同激勵用戶之間的良好行為,從而以較低廉的保險費率(包括財產損失和/或家具損壞)最大限度地降低與房東租金相關的風險。[2018/1/28]

定價者:任何非自動做市商需要第三方機構提供實時的價格信息。Tokemak將引用Pricers來設置買單和賣單價格。更多的信息將在未來發布的Pricer網絡中介紹。

周期:Tokemak在周期性基礎上運行,"周期"最初將設置為一周。在周期中途,可以存入資產,LD的選票可以重新排列。新周期開始時資產將被部署,LPs也可以在周期中途要求取回其資產,也可以在周期結束時取回資產。

t(Assets):當LP將資產存入反應堆時,他們將收到相應數量的t(Assets),這反映了他們對存入資產的要求。t(Assets)然后在贖回其基礎資金時被燒毀。這在概念上類似于Compound上的c(Assets)或Aave上的a(Assets)。

如何激勵和保持代幣反應堆平衡

如果有大量資產存入給定的反應堆,并且引導該流動性的TOKE數量最少,則APY將在反應堆的LD側增加,鼓勵LD抵押更多的TOKE并參與引導該流動性。同樣的邏輯反過來也成立——如果有大量的TOKE抵押在反應堆中,但存入了少量資產,則反應堆的LP方會收到增加的APY以激勵進一步的資產存入。

零周期

零周期將標志著Tokemak的開始。零周期將按以下順序由三個階段組成:

1.DeGenesis事件:將有一個初始階段,在此期間,DeFi用戶將有機會參與ETH和穩定幣以獲得第一次排放的TOKE。

2.反應堆抵押事件:C.O.R.E.將是初始抵押期,在此期間,一組列入白名單的代幣反應堆將競爭成為Tokemak全面啟動的第一個活躍項目。

3.創世礦池:將有一個額外的啟動前階段,用戶將能夠抵押單一資產:ETH、USDC、DAI和sUSD,以賺取TOKE排放量。即使在零周期之后,這些礦池仍將保持競爭激勵,以繼續積累必要的貨幣對以部署流動性。

代幣經濟模型

需求關系和代幣分發

$TOKE的激勵仍然是通脹的,雖然看起來跟整個協議的理論有些相悖,但是TOKE認為由于$TOKE背后代表掌握著更多底層的流動性,當協議越壯大,$TOKE的需求量將升高,所以$TOKE的通脹性質是跟它所掌握的流動性掛鉤的,或者說跟多個項目的TVL是掛鉤的。最終的激勵結構有可能是TOKE本身產生的激勵以及協議控制資產的一部分組成。

這里的需求模型有點跟veCRV相似,注意不是代幣模型,是需求模型,因為當TOKE協議掌握了大量流動性的時候,市場上對它的需求將會大大增加,而決定流動性分配份額的是TOKEDAO,同時需要質押大量的$TOKE代幣,在市場反饋良好的情況下,外界對于流動性的需求可能會超過$TOKE的排放速度,這是來自官方的愿景。

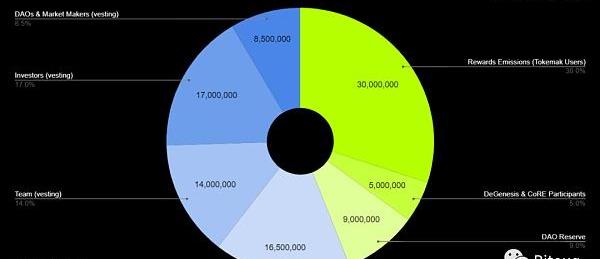

總供應量:100,000,000TOKE

30,000,000TOKE(30%):獎勵釋放

5,000,000TOKE(5%):在「零周期」的DeGenesis事件和CoRE中,TOKE將進行第一次發行

9,000,000TOKE(9%):DAO儲備

16,500,000TOKE(16.5%):貢獻者

14,000,000TOKE(14%):團隊

17,000,000TOKE(17%):投資者

8,500,000TOKE(8.5%):DAOs&MarketMakers

$TOKE作為抵押品的效力:如何對抗無常損失?

整個協議吸收的是LP的單幣存款,那么當LD將這些資產引導到其他協議中的時候,勢必面臨無常損失,那么為了保持LP能夠完整取回質押的資產,$TOKE作為系統抵押品在抵抗無常損失中起到重要作用。

1.正常情況下協議將從PCA中取回資產,盡管這可能出現赤字

2.為了彌補赤字,Tokemak將系統范圍內的資產盈余吸入PCA

3.如果協議面臨大規模的撤資,并且最終出現無法覆蓋的IL損失時,質押中的$TOKE將起作用,首先該反應堆中未來的$TOKE收益將會被支配,以滿足IL缺口。

4.當未來的收益也無法覆蓋缺口時,質押中的$TOKE將會被支配以補充IL缺口。

原則上將,在極端情況下,IL風險是從LP轉移到了LD,而LD的角色通常是對流動性支配策略有足夠信心的專業人士,或者是初創項目的創始團隊,所以無論哪種角色,要么他具備一定的技能盡可能保持資金的高效合理利用,要么他具備承擔這個損失和風險的能力。

研究總結

優點:

介于強需求和剛需之間,可以說是隨著DeFi發展越健壯需求越強的一種類型,因為當不夠去中心化,市場不夠成熟的前提下,仍然是大部分機構掌控市場,同時不成熟的市場很難出現優質的冷啟動或者匿名項目。

從整套模型來看,以單幣質押并承諾剛性兌付的前提下,有能力吸引很大的TVL,然而理論上越大的盤子出現擠兌的概率越小,如果在流動性需求一側有很強的驅動力,那么圍繞$TOKE的經濟模型比較容易建立,從而形成正反饋。

缺點和風險:

整套體系的風險在于LP所質押的幣能否剛性1:1兌付,那么不管是以承擔赤字的代價提前支配PCA資產,還是從其他反應堆中拆借,或是最后的$TOKE補充方案,脫離不了金融本質,但歸根結底幾乎所有金融性質的產品都是同樣問題,但是當流動性足夠大,需求足夠強烈,社區足夠強大的情況下,協議就將進入正循環從而形成良性的東拆西借。Curve是一個非常好的例子。所以TOKEMAK從立項的需求層面是成立的,他所面臨的風險在于

1.社區運作:能否有足夠多的流動性需求,大量專業的LD,更多的合作項目方

2.產品開發:目前整個產品仍然無法使用,大部分資料來源于官方Medium,所以項目的研發和產品呈現能力也是影響項目發展的重要因素

3.擠兌風險導致無法剛性兌付:與第1點有關聯性,流動性需求不夠或者質押的$TOKE不足,同時市場出現大幅波動的情況下,由于IL變大以及市場恐慌情緒發酵,大面積的撤資將考驗系統的抗壓能力,請注意任何金融協議也無法對抗擠兌。

Tags:TOKETOKTokemakTOKENtoken幣多少錢一枚3X Long Altcoin Index TokenAiLink X Token

原文標題:《基于委員會的累積終結性模型》作者:VitalikButerin本文提出了一種以太坊信標鏈的擬議替代設計,在未來長期內可以切換到該設計.

1900/1/1 0:00:00circle要成為一家完全準備金的國家商業銀行這個新聞,胖子哥昨天晚上就看到了,本來想給各位老哥在微信群發,由于太晚了就放棄了。這個事情實際上很大,會對區塊鏈行業發展影響深遠.

1900/1/1 0:00:00金色財經區塊鏈8月6日訊??現階段,去中心化金融?(DeFi)行業發展速度很快,自今年年初以來,鎖定在DeFi中的加密資產規模已增長了大約四倍.

1900/1/1 0:00:00摘要:Metaverse:一個虛擬現實空間,用戶可以與計算機生成的環境和其他用戶互動。 什么是Metaverse?在基本層面上,"Metaverse"的概念是一個數字世界,玩家可以在共享的虛擬環.

1900/1/1 0:00:00這個周末是屬于NFT的。當你打開DuneAnalytics的OpenSea數據統計頁面便會發現,7月31日和8月1日兩天,這家全球最大的NFT交易平臺的單日交易額高達3946萬美元和5374萬美.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:920.09億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:35.

1900/1/1 0:00:00