BTC/HKD+0.01%

BTC/HKD+0.01% ETH/HKD+0.08%

ETH/HKD+0.08% LTC/HKD+0.42%

LTC/HKD+0.42% ADA/HKD-1.71%

ADA/HKD-1.71% SOL/HKD+1.62%

SOL/HKD+1.62% XRP/HKD-1.41%

XRP/HKD-1.41%DeFi的智能合約自動化競賽:Gelato、Keep3r與ChainlinkKeepers

一場關于DeFi創新的競賽正在展開,老牌玩家和新貴都在奔跑。

以太坊智能合約自動執行工具Gelato自2019年以來一直在拓展場景,并于去年7月推出了其V1版本。與此同時,Keep3r自2020年10月下旬以來,一直在執行自己的解決方案。就在上個月,Chainlink也發布了ChainlinkKeepers在智能合約自動化領域的公開測試版。這場競賽的獎品是自動化,從用戶友好的交易策略到基礎設施級別的清算保護,其巨大潛力現在才剛開始實現。

“自動化”可以定義為使用機器人自動執行軟件流程。有時,這些機器人被稱為“執行者”或“守護者”,它們是區塊鏈堆棧中間件基礎設施的一部分。中間件基礎設施是支撐區塊鏈生態系統的支柱,DApps借助其可以專注構建核心產品,讓終端用戶能夠順利進行交互。中間件最著名的一個例子是預言機——從外部世界獲取信息并將其發布在鏈上節點,為智能合約的不同應用提供數據。目前僅預言機項目的總市值就已達到99億美元,由此可以預料自動化市場的潛在規模會有多大。

一、DeFi缺乏自動化

談到智能合約,許多人認為它們已經是自動化構建的。這與事實相去甚遠,在清算和套利之外,DeFi顯然缺乏自動化。Gelato的白皮書中寫道:

「自動化是缺乏的,原因在于以太坊虛擬機本身:程序一次只運行幾毫秒;傳統操作系統中常見的持續循環或不斷重復的“cron”作業,限制了礦工完成狀態轉換并挖出區塊。因此,這些稱為智能合約的程序僅限于存儲狀態和邏輯,如果沒有外界的推動,它們在功能上是不活躍的。為了執行這些程序的邏輯并改變這一狀態,首先需要一個外部方給其發送一個交易。」

Tulip和UXD兩個DeFi協議在Mango Markets上重啟服務:金色財經報道,在借貸協議 Mango Markets 遭到 1.14 億美元的黑客攻擊后,收益聚合商 Tulip 和穩定幣提供商 UXD 已經從 Mango Markets 恢復了相關交易,這兩個項目在社交媒體上稱目前其服務已經可以繼續。Tulip 透露,USDC 和RAY策略盡快庫已完全重新啟用,用戶可以存款或取款,但根據其團隊重新評估整個生態系統的風險,金庫目前只會存入 Tulup 貸款池。此前因黑客攻擊,UXD 損失了 1990 萬美元,而 Tulip 協議則丟失了 250 萬美元,兩種協議都使用 Mango Markets 來存入資金。[2022/10/27 11:46:34]

最早自2015年起,以太坊社區就已嘗試和討論了智能合約級別的自動化。第一次嘗試是以太坊鬧鐘,它由開發者PiperMerriam創建,產品描述是“一種允許安排交易稍后在以太坊區塊鏈上執行的服務。”在被稱為TimeNodes的去中心化機器人網絡的激勵下,這些執行代理在鏈下執行簡單的自動化任務,例如在特定的時間發送交易。

2018年,以太坊鬧鐘的合作伙伴ChronoLogic就該主題采訪了以太坊社區的幾位領導人,他們談到了自動化的潛力。VitalikButerin稱自動化“似乎是非常有價值的東西”。MyCrypto創始人TaylorMonahan則表示,她設想自動化可以促進多步驟交易,包括執行來自現實世界的信號。此外,ERC-20代幣標準的作者FabianVogelsteller認為自動化是刺激去中心化交易所交易活動的一種方式,這一觀點在后來得到證實。

然而,以太坊鬧鐘的開發活動后來并不活躍,一年多前開發者在Github上進行了最后一次更新。但以太坊鬧鐘的價值不應被低估——它是第一次真正意義上,嘗試在以太坊上實現交易自動化。

加密指數平臺Phuture推出首款產品,專注于“藍籌”DeFi資產:5月26日消息,去中心化加密指數平臺Phuture推出了第一款產品,以此滿足投資者對“藍籌”DeFi資產的投資需求。

Phuture DeFi Index(PDI)在Phuture應用程序和Bancor池中可以獲得,該指數是為那些已經涉足比特幣和以太坊,現在正在尋求投資其他加密貨幣的用戶設計的。

PDI最初投資于7項資產,最大的配置額度(大約30%)給予了Uniswap(UNI)和Aave(Aave),其次是Lido DAO Token(LDO)和Compound(COMP)。其他資產還包括Yearn.finance(YFI)、SushiSwap(SUSHI)和Alchemix(ALCX)。(Blockworks)[2022/5/26 3:43:01]

最大的問題或許是以太坊鬧鐘太過超前。該項目的開發活躍時間集中在2016-2018年,但那時DeFi基本還未出現,因此嚴重限制了以太坊鬧鐘可以應用的場景數量。此外,這一協議僅能執行簡單流程,而無法處理需要與智能合約深度集成的復雜任務。

二、Maker?清算人

DAI的推出是自動化在智能合約層面的首批廣泛應用之一,這是一種去中心化的超額抵押穩定幣。Maker系統通過生成DAI來運作,用戶必須超額抵押資產的150%,也即,如果你想生成價值1000美元的DAI,那么至少需要將價值1500美元的代幣鎖定在保險庫中。如果資產低于150%的抵押額,那么所有者就有可能因清算、支付罰款而損失資產。

Maker系統自身并不處理清算,而是交由一個外部的“Maker清算人”系統來處理。在這一系統中,Maker清算人通過Gas費出價來競拍清算金庫的權利,獲勝者將實施清算并獲得利潤。通過允許任何人參與清算拍賣,Maker自身退出了其生態系統中最重要的一個方面,使其實現自動化,而該自動化系統如今在DeFi中支撐著數十億美元的總鎖倉量。如果Maker自己處理清算,一旦協議失敗,他們作為中心方,就需承擔最重要的責任。

數據:當前DeFi協議總鎖倉量為2596億美元:11月20日消息,據Defi Llama數據顯示,目前DeFi協議總鎖倉量2596億美元,24小時增加4.65%。鎖倉資產排名前五分別為Curve(207.4億美元)、Maker DAO(185億美元)、AAVE(157.8億美元)、Convex Finance(153.7億美元)、WBTC(144億美元)。[2021/11/21 7:01:54]

盡管Maker有其外部清算系統,但在2020年3月,該系統遭遇了系統性故障,協議共計損失了567萬個DAI。原因在于因Gas費高昂,Maker的預言機安全模塊更新較晚,從而給了少數清算人可趁之機——以接近零的DAI出價來清算金庫。這一臭名昭著的黑色星期四慘敗表明,自動化還處于發展早期,仍需不斷完善。如果Maker作為DeFi生態中最大和最成熟的項目之一,仍容易遭受如此廣泛的失敗,那么其他規模要小得多的項目將如何應對這類系統性的沖擊呢?

如今DeFi領域對自動化的需求越來越明顯,其兩個最大的痛點在于:如何以經濟可持續的方式激勵機器人,以及如何適應波動強烈且不可預測的Gas費價格。?Maker的Gas拍賣系統旨在同時解決這兩個障礙,但實際最終表明,機器人生態系統的設計并不協調。

三、機器人操作員

假設有10個機器人競標清算1個金庫的權利,盡管1個機器人能夠在出價最高后獲得清算權利從而回本,但其他9個機器人即便輸了,仍必須支付Gas費用。一旦長時間重復此過程,大多數機器人操作員繼續參與清算在經濟上并不可行。

Gas拍賣是一個贏家通吃的系統,具有競爭性強、資本密集型的特點。因此,只有一小部分機器人操作員能夠生存下來,大多數機器人無法參與。此外,由于缺乏協調,Gas拍賣非常耗費資源,寶貴的區塊空間被失敗的交易填滿。這也導致礦工從清算中獲取了大部分價值,因為他們決定了Gas拍賣的贏家,而非希望進行清算的機器人操作員。

DeFi協議Parallel Finance通過A輪融資籌集2100萬美元:金色財經報道,基于Polkadot的DeFi協議Parallel Finance在A輪融資中籌集了2100萬美元,Polychain Capital領投,Lightspeed Venture Partners、Slow Ventures、Alameda Research、Blockchain Capital、CMT Digital、Blockchange Ventures和其他公司參投。Parallel創始人Yubo Ruan表示,這是一輪股權融資,對該項目的估值為1.5億美元。此外,該協議計劃在今年第四季度推出其主網。[2021/8/31 22:48:10]

除了鏈下訂單簿中繼器、Maker清算系統和套利機器人在DEX上狙擊訂單等場景外,智能合約系統層面上一直沒有其他廣泛的自動化應用,直到2019年Gelato的出現。這是第一次真正意義上嘗試通過智能合約協議,以協調的方式組織機器人操作員,而非Gas拍賣機制的不協調方式。

Gelato開創性的舉措在于提供通用的自動化服務,并以互利的方式將DApp開發者與機器人操作員相匹配,從而大大減少了協調不當以及價值向礦工流失的情況。與Maker以Gas拍賣為中心的清算人模型不同,Gelato的機器人被協調在各個插槽中,只有在輪到他們時,才能執行交易。

與Gas拍賣相比,這種將交易任務循環式分配的方式使得自動化廣泛應用的效率顯著提高,因為它以相互協調的方式匯集了機器人資源,消除了機器人之間的競爭。此外,Gelato還開始尋求在整體網絡中協調機器人,得以讓各種規模類型的機器人操作員都能長期參與,且經濟上也很可行。由此,該系統愈發強大和去中心化。

DeFi 概念板塊今日平均漲幅為0.04%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為0.04%。47個幣種中22個上漲,25個下跌,其中領漲幣種為:HOT(+31.46%)、IDEX(+14.62%)、RSR(+8.49%)。領跌幣種為:HDAO(-13.45%)、AST(-9.01%)、SRM(-8.21%)。[2021/2/28 18:00:09]

Gelato由HilmarOrth和LuisSchliesske于2019年4月在柏林的Gnosis全節點聯合工作空間中創立。Gelato可以理解為以太坊鬧鐘的天然繼承者——它沒有僅限于簡單的交易,而是從一開始就專注深度的智能合約自動化集成。

四、修補和迭代

在獲得由GalaxyDigital和IOSGVentures領投的120萬美元種子輪融資并經過多年的完善和迭代后,Gelato現在已經在DeFi中有了幾個用例。尤其Instadapp以多種方式應用了Gelato。雙方的第一個合作項目為Instadapp的“債務橋”,該應用可自動將不健康的Maker保險庫頭寸再融資給Aave和Compound。

Gelato和Instadapp即將合作的下一個應用是將Aave頭寸從以太坊主網遷移到Polygon。近期,隨著INST代幣的推出,Instadapp已將Gelato的G-UNI池用于其流動性挖礦計劃。G-UNI池允許用戶在Uniswapv3中提供流動性,并自動執行多項功能,包括資產再投資、自動再平衡頭寸等。

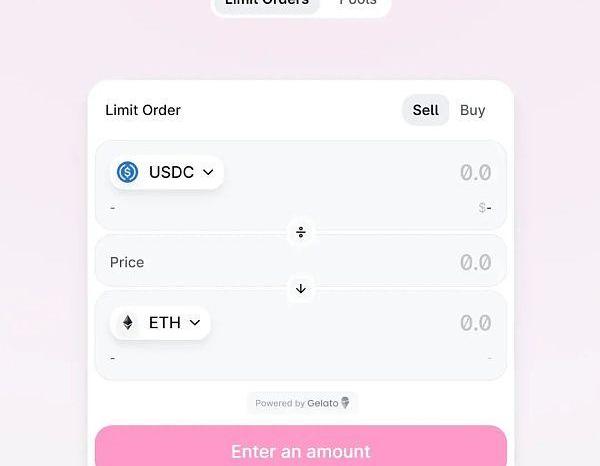

上個月,Gelato獲得了Aave的5萬美元贈款,用于構建“自動健康因素維護”保護用戶免遭清算。此外,Gelato一直在多個區塊鏈網絡部署其限價單功能。該功能最先在?SorbetFinance?產品上應用,該產品利用了以太坊上Uniswap和Polygon上QuickSwap的深度流動性,允許成千上萬的用戶逢低買入。6月初,其限價單功能原生集成到Fantom上領先的AMM項目SpookySwap上。未來,Gelato還計劃推出GEL代幣以及GelatoDAO。

Source:Gelato推出的SorbetFinance

如果說Gelato證明了什么,那就是自動化不能僅歸為有限的一個用例。自動化涵蓋了從自動交易策略、債務再融資到流動性提供者管理的多種用途。根據Gelato的白皮書,自動化的未來用例還可能包括自動化的DAO資金管理,以及使用真實世界事件觸發鏈上交易。它還可以根據鏈上條件為NFT獎勵的鑄造提供動力。

然而,Gelato只是通向自動化的其中一種路徑,與此同時其他團隊也在嘗試。AndreCronje是Gelato的早期粉絲,他發布了自己的Keep3rNetwork,他將其描述為“一個去中心化的清算人網絡,面向需要外部開發的項目和尋求清算工作的外部團隊。”與Gelato一樣,Keep3r旨在成為一個基礎設施級別的項目,它不會直接惠及終端用戶,而是讓DApp開發人員和整個生態系統受益。

該系統的工作原理是,任何人都可以設置和維護清算人,他們可以通過在Keep3r注冊表中發布的信息競標執行工作。目前,基于Keep3r的項目包括Yearn生態的多個協議,如Yearn、Sushi、Pickle等。自網絡啟動以來,只有4到5個清算人每周執行網絡中提供的任務。據keep3r.live,清算人共計完成了30,327項工作并獲得了38,027.93KP3R的獎勵。

最近,Keep3r治理論壇中出現了兩則提案:“Keep3rV2:優化協議增長能力”和“STABLE:改進的基于Keep3r的代幣經濟學系統”。兩則提案的作者均為DeFiWonderland的Luciano。其中在Keep3rV2提案中,Luciano討論了許多改進建議,包括提高Gas效率、用循環執行代替Gas拍賣、合約結構分離、更快的工作綁定/解除綁定、棄用預言機、后端改進等。

STABLE提案旨在創建一種與KP3R的鑄造/銷毀機制掛鉤的新穩定幣,并將STABLE替代KP3R作為工作獎懲代幣。鑒于KP3R代幣波動性較大、流動性不足,這一提案的目的在于提高清算人的穩定性。截至目前,這些提案仍在討論階段。

Chainlink是自動化最新的競爭者,并已為此投入了大量資源。6月7日,Chainlink推出了ChainlinkKeepers的公開測試版,該系統能自動化執行智能合約功能并定期進行合約維護,后者被Chainlink團隊視為阻礙智能合約發展的一大障礙。

ChainlinkKeepers采用循環系統執行交易,這一方案早已成為Gelato的標準,近期在Keep3r的治理提案中也被提到。此外,ChainlinkKeepers正在處理的一些用例與Gelato上已經存在的用例相似,如限價單、自動交易策略、監控代幣余額等。

但Chainlink更進一步在于,ChainlinkKeepers已經與包括BaseProtocol在內的多個項目建立了合作關系。BaseProtocol是一種與所有加密貨幣的總市值掛鉤的代幣,兌換比例為1:1萬億。通過該合作,ChainlinkKeepers可自動定期維護其rebase功能,并集成到OpenZepplinDefender中,允許項目直接在Defender平臺內注冊和管理作業。最近,他們與BarnBridge開始合作運營SMARTExposure,該產品可自動實現再平衡功能。

五、智能合約自動化

Chainlink過去曾以不同的身份與Gelato及Keep3r合作。2020年7月,Gelato率先使用了Chainlink的Gas價格預言機,讓Gelato網絡的智能合約能夠代表開發者和用戶維護Gas費的公平定價,以防止Gelato自動化機器人過度收取Gas費。而在Keep3r方面,2020年12月,Keep3r創始人Andre發表了一篇關于打算如何使用Chainlink擴展Keep3r的博客。在文章中,他設想Chainlink節點運營商最終會執行清算人的工作,而現有符合條件的清算人則將成為Chainlink的節點運營商。

那么這一切意味著什么?

自動化能顯著增強DeFi協議,但相對而言,仍然是一片待開發的藍海。多年來,人們對自動化進行了多次嘗試,從簡單地安排交易,到舉辦Gas拍賣。但似乎,協調循環模型是目前最有效的解決方案。

目前,DeFi市值已經超過750億美元,還有各種借貸協議、AMM項目的總鎖倉量接近1000億美元,所有這些項目其功能都可以被自動化。他們很有可能成為Gelato、Chainlink和Keep3r等自動化解決方案的潛在用戶。未來,任何可以自動化的事情都會自動化,問題只在于哪一個協議會做到這一點。

本文作者DavidLiebowitz,TheDefiant

感謝RichardLee,鏈捕手編譯

各地數字人民幣試點場景“激戰”正酣。僅8月以來幾日內,就有多地放出數字人民幣試點新消息。包括北京、上海、蘇州、廣東、大連、青島、福州、西安等多地試點消息不斷,從應用場景來看,除了交通出行、零售消.

1900/1/1 0:00:00頗受關注也富有爭議的EIP-1559提案就要在本周上線,這會給以太坊經濟學帶來什么改變?萬眾矚目的以太坊倫敦升級將于12965000區塊高度,預計北京時間8月5日,在主網正式上線.

1900/1/1 0:00:00以太坊在上一輪牛市中憑借智能合約和ICO異軍突起,成為當年最大的黑馬,但隨著以EOS為代表的公鏈競爭以及ICO大潮的消退,以太坊在熊市中回歸于平淡.

1900/1/1 0:00:00繼支付寶之后,國內互聯網巨頭騰訊也進軍NFT了。2021年8月1日,騰訊旗下的NFT交易軟件“幻核App”正式上線,首期限量發售300枚“有聲《十三邀》數字藝術收藏品NFT”.

1900/1/1 0:00:00當前,區塊鏈技術日益成為銀行業務創新的“標配”。“區塊鏈技術可以幫助銀行緩解信息不對稱、信任不對稱的問題,有助于優化銀行管理體系及業務流程.

1900/1/1 0:00:00比特幣極簡主義者GaryGensler,面對任前加密行業的遺留難題,偏左還是偏右?2021年美國ASPEN安全論壇上.

1900/1/1 0:00:00