BTC/HKD+1.09%

BTC/HKD+1.09% ETH/HKD+1.71%

ETH/HKD+1.71% LTC/HKD+2.28%

LTC/HKD+2.28% ADA/HKD-2.12%

ADA/HKD-2.12% SOL/HKD-0.01%

SOL/HKD-0.01% XRP/HKD-1.8%

XRP/HKD-1.8%全景圖觀:

TokenInsight將DeFi行業分為九個板塊:

去中心化交易所?DEX,DEX又分為現貨DEX和衍生品DEX;

借貸Lending,借貸又分為浮動利率借貸與固定利率借貸;

YieldFarming;

穩定幣&錨定資產Stablecoins&PeggedAssets;

保險Insurance;

期權?Options;

二層網絡Layer2;

基礎設施Infrastructure;

合成資產與指數SyntheticAsset&Indexes;

Q2市場數據:

在5月12日左右,整個DeFi市場的總鎖倉量高達1081億美元,日期基本也是?ETH?的階段最高價附近;

借貸和DEX板塊仍然占據著DeFi應用的主流位置;

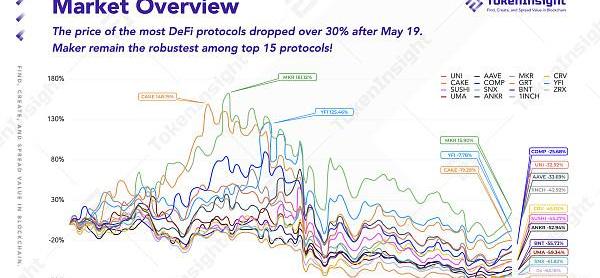

大多數DeFi協議的幣種價格下跌幅度超過30%,MKR表現十分強硬;

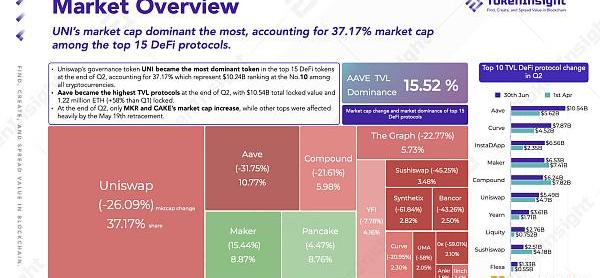

在DeFi協議市值占比里,UNI占據著龍頭。

其中七大項目占當前的鎖倉量的69.5%,它們分別是:

AAVE:105.4億;

Curve?Finance:81.9億;

MakerDAO:68.2億;

Instadapp:67.7億;

Compound:65億;

數據:Binance靈魂綁定Token BAB已累計鑄造139,446枚:9月12日消息,據Dune Analytics數據,BNBChain靈魂綁定Token BAB已累計鑄造139,446枚,其中1955枚已撤銷,實際共計有效鑄造137,491枚。[2022/9/12 13:23:43]

Uniswap:54.9億;

Yearn.finance:36.8億;

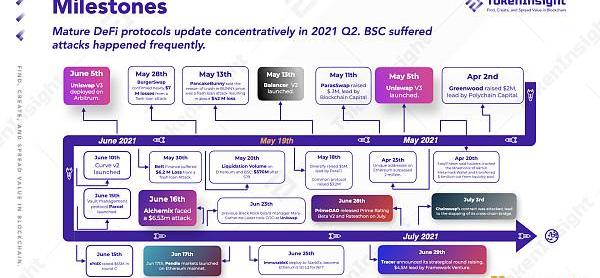

Milestones:

一些發生在Q2DeFi協議里的標志性事件:

UniswapV3上線;

閃電貸攻擊事件多發;

衍生品DEX?dYdX?獲得6500萬美元C輪融資;

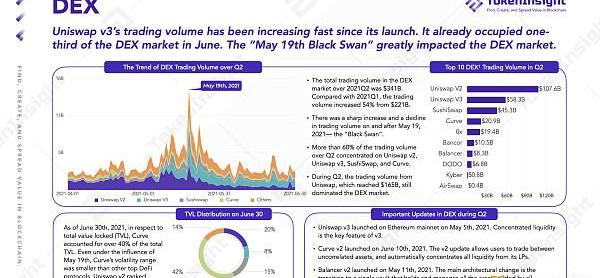

DEX:

西方不能失去耶路撒冷,就像DEX不能失去Uniswap一樣。這可不是夸張,$UNI一度在DEX的平臺幣里占據1/3的市場份額。

圖上內容共分為四部分:

左上為Q2DEX交易量堆疊面積圖,可以清晰地看到519的頂點;

右上為各大DEX交易量柱狀圖,Uniswap一騎絕塵;

左下為各大DEX鎖倉量餅圖,Curve在鎖倉量這塊,方方面面拿捏;

右下為Q2DEX的重大更新情況,比如UniswapV3上線等;

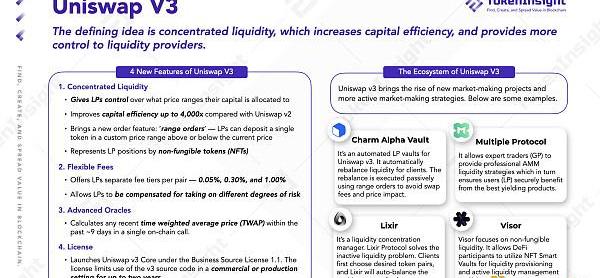

UniswapV3:

上述小了,應該是西方不能失去耶路撒冷,就像DeFi不能失去Uniswap。隨著UniswapV3獲得「商業源碼許可證」,Sushiswap?的榮光可能就不再了。

UniswapV3有四個新特征:

集中流動性

a.讓LP控制其資金分配到其想要的交易價格區間;

邁阿密城市Token MiamiCoin價格已暴跌95%,或將引發監管關注:5月17日消息,邁阿密首個城市 Token MiamiCoin 價格在 5 月 13 日已降至 0.0032 美元,跌幅高達 95%,目前這個由該市市長弗朗西斯·蘇亞雷斯推廣的CityCoin價格小幅回升至 0.0044 美元。另據 TheVerge 報道稱,監管部門獲獎對相關 Token 進行調查,若美國證券交易委員會調查并確定 MiamiCoin 屬于未注冊的證券,那么 CitcyCoin 和邁阿密市都可能將不得不向投資者進行退款。

此前報道,邁阿密市長弗朗西斯·蘇亞雷斯在去年 11 月宣布將對 MiamiCoin 進行投資并通過投資來獲得比特幣收益。他還表示,邁阿密將成為美國第一個將比特幣收益作為紅利直接發放給居民的城市。(QUARTZ)[2022/5/17 3:21:43]

b.與v2相比,將資金效率提高多達4,000倍;

c.新的訂單功能:“范圍訂單”——LP可以在高于或低于當前價格的自定義價格范圍內存入單個代幣;

d.用?NFT?的形式來展示LP頭寸;

靈活費率

a.為每對LP提供三個不同的費用等級;

b.允許LP因承擔不同程度的風險而獲得收益補償;

增強版預言機

通過一次鏈上調用計算過去約9天內任何的TWAP價格;

商業許可

在獲得「商業源碼許可證」BusinessSourceLicense1.1的情況下推出Uniswapv3Core。該許可證將保證v3源代碼在長達兩年的時間內無法被用于其他項目商業或營業環境中使用。

另外圖的右側TokenInsight還列舉了幾個UniswapV3新的做市項目,他們分別是:CharmAlphaVault、MultipleProtocol、LixiR、Visor。

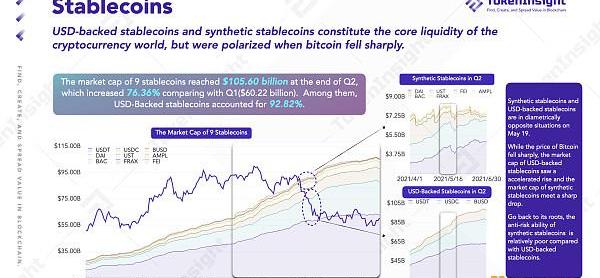

穩定幣板塊:

九大穩定幣市值破千億,比Q1上漲76.36%;

以USD作為抵押物的穩定幣占份額達到92.82%;

AGC今日上線TokenBetter最高漲幅逾185%:據TokenBetter行情顯示,TokenBetter今日15:00上線AGC/TB交易,最高漲幅185%,最高報價6元,現報價2.42元,相對認購價1.6元漲幅51%。

瑰寶鏈(Artgem Chain)是新加坡永曼克薩基金會,基于區塊鏈技術打造的全球首個文化藝術領域數字資產化生態平臺,具有鑒定溯源、版權保護、資產確權上鏈、智能化交易、藝術精品孵化等功能。[2020/7/21]

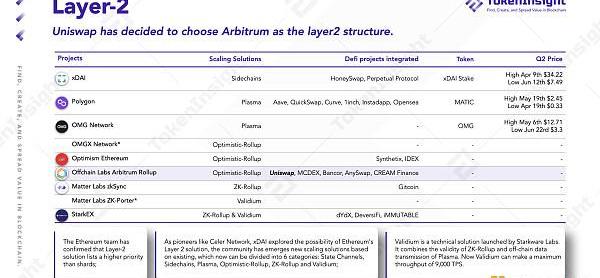

Layer2:

盡管Polygon仍然遙遙領先,但是新星已經在悄然升起了。

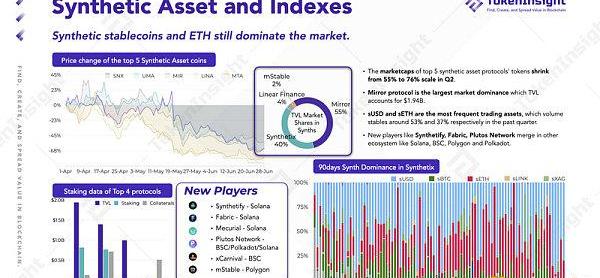

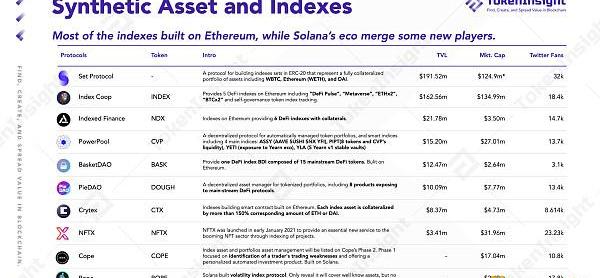

合成資產與指數:

排名前五的合成資產代幣市值縮水嚴重;

Mirror和Synthetic占據著市場的絕對份額;

一些新的合成資產協議在以太坊外的其他公鏈發行;

合成資產與指數:

其實大多數這類指數協議都是構建在以太坊上的,此處一共列出10個指數項目:

Setprotocol:構建在以太坊上,代表包括WBTC、WETH和DAI在內的完全抵押的資產組合;

IndexCoop:包括“DeFiPulse”、“Metaverse”、“ETHx2”、“BTCx2”和自身項目治理Token$INDEX共五種指數產品;

IndexedFinance:提供6個帶抵押品的DeFi指數,項目市值較小;

PowerPool:包括4個主要指數:ASSY、PIPT、YETI、YLA,具體不介紹了請看圖;

YC(Younkert Captials)即將上線TokenBetter:據TokenBetter官方公告,YC(Younkert Captials)將于5月13日14:00上線TokenBetter。

YC(Younkert Captials)通過區塊鏈和智能合約技術,將去中心化跨境交易平臺實現法幣互換轉賬,并將清算賬簿等數據上鏈,參照全球監管法律法規安全要求以及金融ISO國際標準,基于區塊鏈技術,建立一條公有鏈網絡協議,為金融機構分類賬薄和區塊鏈分布式賬簿之間建立有效聯系,實現銀行間交易和數據的跨鏈轉接,支持線上法幣互換、交易轉賬和線下支付兌換,滿足交易處理效率和監管隱私保護要求,實現跨境支付等復雜的國際金融業務相互協作。[2020/5/11]

BasketDAO:聽名字就知道是一籃子的意思,以15個主流DeFi幣種構成指數BDI;

PieDAO:去中心化資產管理協議,包括8個與主流DeFi協議相關的產品;

Crytex:每個指數資產均以超過150%的相應數量的ETH或DAI作為抵押;

NFTX:不出意外的話應該是市面上第一支要以NFT做指數的協議;

Cope:資產管理和投資組合將在Cope發展的第二階段上線,構建于?Solana?鏈上;

Rope:Solana鏈上的波動率指數協議;

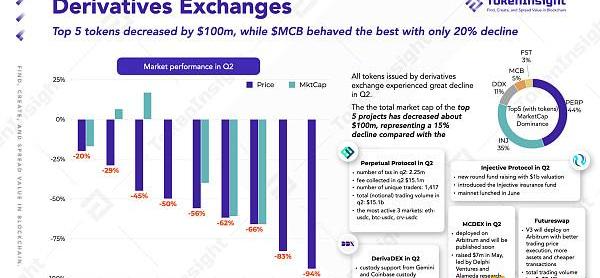

衍生品DEX:

本篇著重討論?Injective、Perpetual、DerivaDEX、MCDEX、Futureswap各自的Q2營收、項目進展等:

$PERP?和$INJ占據了衍生品DEX平臺幣市值的大部分;

大家可以注意到圖上有的幣種下跌但是市值卻上漲的情況,這是因為該幣種在Q2有新幣釋放;

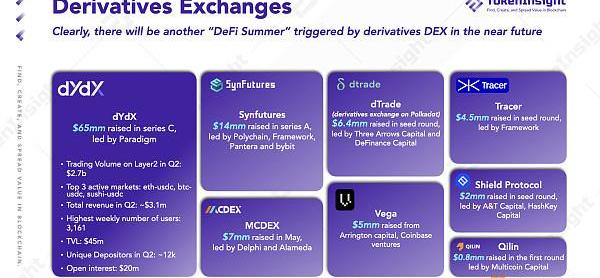

衍生品DEX:

TokenInsight認為:在將來的DeFiSummer里,爆發點很可能是衍生品DEX。因此本篇主要列出dYdX、Synfutures、MCDEX、Vega、dTrade、Tracer、ShieldProtocol、Qilin等在Q2的融資情況。

分析 | TokenInsight:穩定幣7日日均交易量較上周均減少:據TokenInsight數據分析顯示,交易量較大的5種穩定幣(USDT、PAX、TUSD、USDC和DAI)中,7日日均交易價格較上周微幅調整,除USDC日均交易價格較上周增加0.36%外,其余4種穩定幣日均交易價格均減少,其中DAI日均交易價格較上周減少1.09%。交易量方面,5種穩定幣日均交易量較上周均不同程度減少,其中DAI降幅居首達32.59%,TUSD降幅居次達26.15%。市場供應量方面,除USDC日均供應量較上周減少8.29%外,其余4種穩定幣日均供應量較上周小幅增加,其中PAX日均供應量較上周增加3.45%。 獨立分析師 Lewis 認為,因本周通證市場行情走勢整體偏弱,穩定幣日均交易量較上周顯著減少。[2019/1/25]

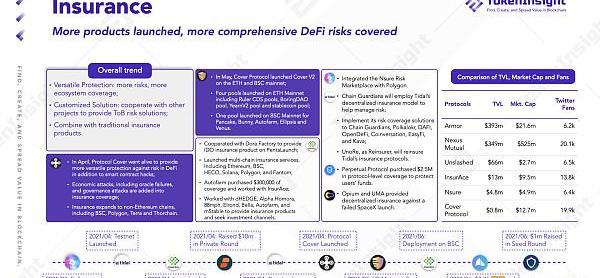

保險板塊:

一個有意思的現象是,似乎保險產品越多,DeFi的各種風險似乎也暴露出來。但同時Q2保險板塊也有很多新的進展:

更多的公鏈生態,也正在被保險產品覆蓋;

ToB的保險承保方案正在興起;

區塊鏈鏈上保險產品與傳統保險產品相結合;

本篇我們主要整理了六個保險項目的鎖倉量、市值、粉絲數供大家參考。

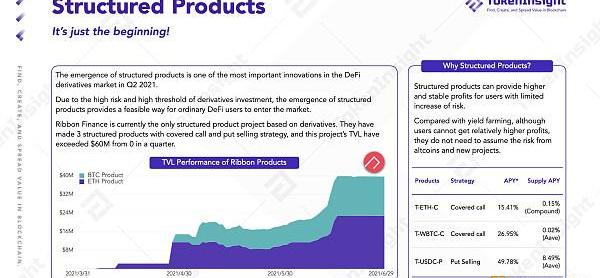

結構化產品:

結構化產品的出現是Q2DeFi衍生品市場最重要的創新之一。而RibbonFinance是目前唯一基于衍生品的結構化產品。本篇將專門討論RibbonFinance,因為目前暫無其他項目可供研究,TokenInsight的季報無任何充值字眼,請放心查閱。

由于衍生品投資的高風險和高門檻,結構性產品的出現為普通DeFi用戶進入市場提供了可行的途徑。

Ribbon提供了3種結構化產品,采用了備兌看漲期權和賣空看跌期權策略。該項目的TVL在Q2從0增長到6000萬美元。

為什么要選擇結構化產品?

結構化產品可以在風險增加有限的情況下為用戶提供更高且穩定的收益;

與之前的YieldFarming相比,雖然用戶無法獲得相對較高的利潤,但他們也不需要承擔山寨幣和新項目帶來的更多風險。

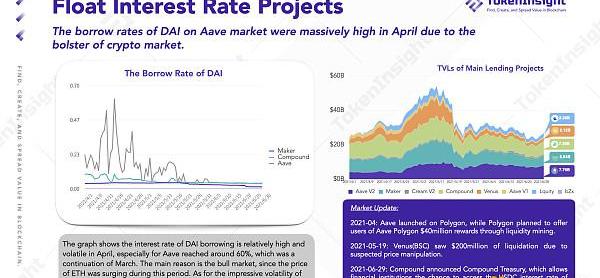

浮動利率借貸項目:

一些重要的數據:

盡管519全方面影響市場,但是借貸市場的規模相比Q1仍然增長了48.6%,達到151.27億美元;

圖中右下可以明顯得看到519當天的主流借貸協議的巨額清算量,在TokenInsight官網取90d數據會看得很明顯,頗有一種“我不是針對誰,在座的每天都是樂色”的感覺;官網清算量查看鏈接如下:https://tokeninsight.com/data/DeFi/charts

AAVE占據著借貸市場34.76%的債務份額,占據著USDC、USDT、ETH借貸市場的絕對份額,MakerDAO和Compound瓜分了DAI和WBTC借貸市場;

浮動利率借貸產品:

4月中旬?Coinbase?上市的篝火,無差別映紅了每一個參與者的臉龐。體現在DeFi的借貸市場上來看就是,AAVE上的DAI借貸率一度達到60%,并在4月下旬開始逐漸回落。

圖的右上側為Q2以太坊鏈上主流借貸協議的鎖倉量走勢情況;

另外一個值得記住的事,5月19日BSC鏈上的Venus遭遇的公然價格操縱,最終清算量達到2億美金;

固定利率借貸項目:

與“傳統”的浮動利率借貸項目相比,固定利率借貸項目更為復雜,市場也需要時間去感受“固定利率之美”。一個很直觀的數據,浮動利率借貸的代表們AAVE和CompoundTVL分別達到100億和65億美元級別,而圖中數個已公布TVL的固定利率借貸項目“才”3.7億美元。

本篇主要展示以太坊鏈上的固定利率借貸項目,謹供大家閱讀理解:

BarnBridge:將具有風險偏好的用戶分成不同的群體,并提供固定或浮動利率借貸;

88mph:將用戶存款集中到池子里,并通過浮動利率債券為系統的債務提供資金;

Pendle:將計息代幣分為所有權通證和收益通證,前者可在SushiSwap中交易,后者在Pendle設計的AMM中交易;

Notional:擁有fCash和DAI池的AMM,其中fCash的價格意味著利率。固定利率是通過地址持有的fCash數量來實現的;

Element:與Pendle類似,不同的是Element的AMM是為所有權通證和隨著時間增值的。收益代幣在正常的AMM中交易;

Swivel:類似于Pendle和Element將有息代幣分成兩個代幣的方式。在Swivel中使用訂單簿而不是AMM,Swivel也支持其他協議中的代幣進行交易;

APWine:Alpha和Beta具有訂購模式。V1尚未正式推出,交易代幣采用AMM模式。

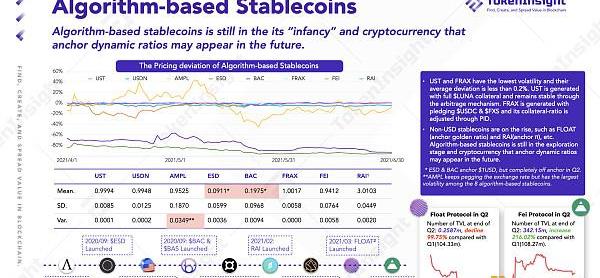

算法穩定幣:

一些算穩板塊的數據和介紹:

UST和FRAX的波動性最低,平均偏差小于0.2%;UST由$LUNA抵押生成,并通過套利機制保持穩定。FRAX是通過質押$USDC和$FXS生成的,其抵押品比率通過PID進行調整;

非美元穩定幣正在興起,如FLOAT和RAI等。基于算法的穩定幣尚處于探索階段,未來可能會出現錨定動態比例的加密貨幣。

ESD和BAC錨定1美元,但在第二季度完全脫離錨定;

AMPL一直與匯率掛鉤,但在8種基于算法的穩定幣中波動性最大;

Float有多慘呢?Q2結束時的TVL相較于Q1基本可以忽略不計了。

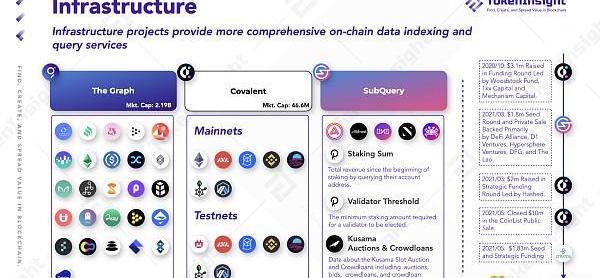

那些幫助項目建設的基礎設施/工具:

本篇主要展示三個基礎設施項目:

TheGraph:市值將近22億美元,采用TheGraph數據索引的項目包括Uniswap、MakerDao、AAVE、Compound等;

Covalent:市值4600萬美元,以太坊、雪崩協議、Fantom、BSC等公鏈采用;

SubQuery:未發行Token,聚合來自?Polkadot?和Substrate項目的數據;

圖右側為各大基礎設施的融資情況。

那些年你耕過的田YieldFarming:

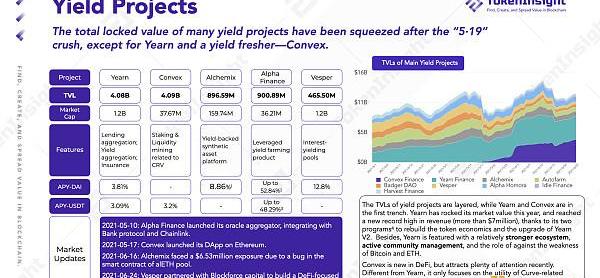

本篇主要講以太坊鏈上的YieldFarming項目,此處共列出Yearn、Convex、Alchemix、AlphaFinance、Vesper五大項目的基本信息,整理一些數據向大家說明:

各大項目的TVL分層明顯,而Yearn和Convex處于第一梯隊;Yearn重建代幣經濟的兩個計劃和V2升級,同時Yearn今年的市值也大幅上漲,并創下了收入新高;

Convex是DeFi中的新事物,但最近引起了很多關注。與Yearn不同,它只關注Curve相關代幣的實用性,同時收費較低,并提供CRV質押。

另外是一些項目動態更新:6月底Vesper與Blockforce資本合作建立了一個以DeFi為重點的基金。

非以太坊鏈上的DeFi項目:

BSC生態上的DeFi項目在Q2上半年經歷了瘋狂增長,下半年整體萎縮嚴重,沒有任何上升趨勢,而且似乎BSC鏈上的項目更容易成為黑客攻擊的目標。

與此同時,Polygon生態系統的DeFi項目也在4月份奠定了基礎。5月19日,Polygon生態雖然受到市場沖擊,但仍保持相對穩定的增長。并且在5月24日,隨著老牌以太坊DeFi項目的加入,Polygon的日交易量超過了BSC。

結論:

BSC在走下坡路,如果幣圈第一流量紅人CZ不出手的話;

其實Polygon完完全全是個披著Layer2外衣的Layer1公鏈。

至此,TokenInsightQ2DeFi季報基本翻譯/講解完畢,歡迎各位老師朋友探討/交流/斧正。Don'ttrust,verify!

在7月20-22日EthCC(以太坊社區大會)上,分布式存儲協議&星際文件系統的創始人胡安·貝內特以“構建Web3”為題發表了演講,他分享了關于IPFS和主網的重要消息.

1900/1/1 0:00:00最近,元宇宙農場經營模擬游戲TownStar火了,該游戲是GalaGame推出的,有點類似夢想小鎮,不過難度要大很多。目前,還在內測階段.

1900/1/1 0:00:00AxieInfinity最近很火。在過去七天里,這款基于NFT的游戲創造了超過3900萬美元的收益,這幾乎超過了比特幣和以太坊的總和。原因是什么?嗯......首先,這是一個有趣的游戲.

1900/1/1 0:00:001.金色觀察|全球監管下交易所去高杠桿化加速合約市場充斥著一夜暴富的神話,但是,99.5%的散戶投資者都會爆倉出局。這是一個風險極高的游戲,加密貨幣成為危險的賭場,交易所則是背后的推手.

1900/1/1 0:00:00頭條 ▌GalaxyDigitalCEO:NFT將會繁榮,它將滲透到每個行業在最近的NextwithNovo節目中.

1900/1/1 0:00:00本文最早發表于香港大公報經濟觀察家清和專欄,原標題《比特幣會埋葬法幣嗎?》,作者:清和智本社社長。2008年12月,一個代號為“中本聰”的人發布了《比特幣白皮書——一個點對點的電子現金系統》.

1900/1/1 0:00:00