BTC/HKD-0.33%

BTC/HKD-0.33% ETH/HKD+0.16%

ETH/HKD+0.16% LTC/HKD-1.58%

LTC/HKD-1.58% ADA/HKD-1.63%

ADA/HKD-1.63% SOL/HKD-1.78%

SOL/HKD-1.78% XRP/HKD-1.23%

XRP/HKD-1.23%摘要:“古往今來,貨幣有許多形式,但貨幣始終有三種功能:價值儲存、記賬單位和交換媒介。現代經濟使用法定貨幣——既不是商品,也不代表商品,或被商品支持。”

——圣路易斯聯邦儲備銀行

導語

盡管學者們設想加密貨幣是一個能夠取代傳統金融的獨立貨幣體系,但穩定幣今天仍在區塊鏈上廣泛流通。據Coingecko稱,穩定幣經常占到加密貨幣每日交易量的50%以上。然而,在加密貨幣的總市值中,只有不到10%是由穩定幣組成的;它們可能更多地被用作資產之間的交換媒介,而不是價值儲存。

這些幣大多由單一法定實體發行,并伴隨著許多DeFi用戶旨在避免的中心化風險。但如果我們能將穩定幣本身去中心化呢?說起來容易,做起來難。眾多協議都提出了各種創新機制來創建這樣的Token,但很少能存活下來。

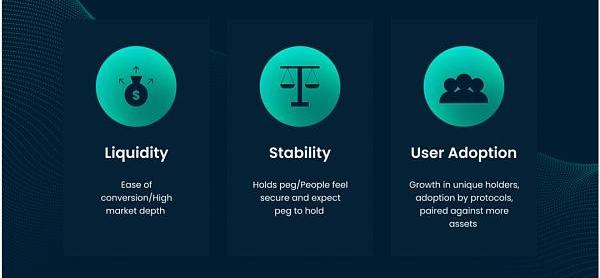

上圖描繪了截至目前擁有相對穩定錨定的穩定幣的供應情況。即使那些生存下來的也不一定成功,因為價格穩定只是增長的一個支柱。要想成功,穩定幣協議必須實現流動性、穩定性和用戶采用這三重目標。

比特幣期貨未平倉合約達到120億美元,創年度高點:金色財經報道,CoinGlass數據顯示,比特幣 (BTC) 期貨未平倉合約的名義價值已達到 120 億美元的年度高點,當月增長 7%。未平倉頭寸的增加意味著新資金正在流入市場,但并不能說明交易者是在為價格上漲還是價格下跌做準備。

就比特幣而言,考慮到資金利率或持有看漲多頭/看跌空頭頭寸的成本在亞洲交易日早期的大部分時間都處于虧損狀態后已經轉為綠色,新資金似乎押注于價格上漲。正資金費率通常表示看漲趨勢,因為多頭頭寸補償空頭頭寸;相反,負資金利率表明看跌情緒,因為空頭頭寸從持有多頭頭寸的人那里得到付款。[2023/3/20 13:15:06]

這篇研究文章深入研究了我們對完美的穩定幣模式難以捉摸的數據,并就協議如何實現流動性、穩定性和用戶采用這三重目標提出了一些建議。

不同的穩定幣模型

美聯儲副主席:實現2%的通脹是美聯儲貨幣政策的核心:金色財經報道,美聯儲副主席布雷納德:實現2%的通脹是美聯儲貨幣政策的核心,美聯儲致力于此。[2023/1/20 11:22:15]

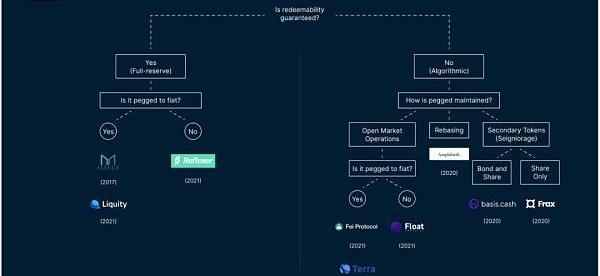

雖然有許多不同的穩定幣協議的迭代,但它們中的大多數都具有類似的功能特征。這是我常用的一個分類框架,用來思考龐大的去中心化穩定幣宇宙。請注意,某些技術參數和機制在同一類別的協議之間有所不同。

可兌換性是指用戶有能力將一個穩定幣兌換成同等價值的資產。?

MakerDAO,是一個100%儲備的、與法幣錨定的穩定幣協議。有人將儲備資產,例如ETH,存入Maker。然后他可以根據該資產以美元計價的多少來鑄造DAI。大多數加密貨幣資產是不穩定的,所以Maker只允許根據該資產價值的一定比例來發行DAI。現在,這確保DAI幾乎總是由價值1美元的相應資產支持。

FTX巴哈馬實體向紐約南區法院申請破產:11月16日消息,FTX 的巴哈馬實體 FTX Digital Markets Ltd. 已依據破產法第 15 章向紐約南區法院申請破產保護,破產法第 15 章旨在促進涉及跨越多個國家 / 地區的資產和實體的公司破產。申請文件上稱,債務人的資產和事務將受外國法院的控制或監督,以進行重組或清算。[2022/11/16 13:11:42]

正因為如此,Maker就像一個100%儲備銀行,保證DAI的用戶可以按其價值贖回。這種保證意味著全儲備穩定幣是過度抵押的,因此資本效率低。與其他借貸協議相比,Maker通常有較低的貸款比例和較高的利率。這意味著,鑄造DAI的人通常可以在其他地方以更便宜的利率借到美元。

全額儲備協議也有一個自然的增長限制:穩定幣的供應被對ETH等加密資產的杠桿需求所限制。想一想吧。想象一下,如果今天世界上所有的USDT用戶都想轉換為DAI,但沒有人愿意存入ETH來鑄造它們。根本就沒有足夠的DAI可以使用。

Web3社交媒體公司Triller完成上市前融資,Falcon Capital等參投:8月30日消息,Web3社交媒體公司 Triller 已宣布完成上市前融資,富邦金融附屬公司 Total Formation Co、Falcon Capital、Clearvue Partners 等參投,但具體融資金額暫未對外披露。

目前,Triller 已向美國證券交易委員會提交了 S-1 文件并在納斯達克保留了股票代碼“ILLR”。隨著社交媒體世界和品牌營銷方式發生巨大變化,Triller 以“開放式”生態系統引領 Web3 和去中心化,幫助創作者獲得受眾的所有權,據悉該公司預計會在今年第四季度正式上市。(GolobeNewswire)[2022/8/30 12:57:01]

算法穩定幣協議的目的正是為了繞過這些問題。算法穩定幣協議的決定性特征是,它不保證用戶在任何時候都能將其穩定幣贖回為具有同等市場價值的基礎資產。算法穩定幣通常有3種保持錨定的方式:

1.公開市場操作

在這里,協議通過智能合約將儲備資產換成穩定幣本身,反之亦然,從而捍衛掛鉤本身。Fei協議通過在其Uniswap流動性池上的買賣直接做到這一點,而Float協議則進行了荷蘭式拍賣。

法律專家:SEC vs Ripple一案的不利裁決將打擊整個加密行業:7月9日消息,一位法律專家警告稱,如果美國SEC針對Ripple的訴訟做出不利的裁決,將對整個加密貨幣行業不利。

Deaton律師事務所管理合伙人John E. Deaton表示,SEC指控XRP是一種證券的訴訟結果將決定幾乎所有其他現有的山寨幣是否都是證券。在本周針對Solana開發商Solana Labs提起的訴訟中,Deaton表示,如果XRP被裁定為證券,將會有更多針對加密機構的此類訴訟。

近日消息,Solana Labs與Multicoin Capital遭集體訴訟,原告指控SOL是未注冊證券。(The Daily Hodl)[2022/7/9 2:02:15]

2.重新調整

對于Ampleforth來說,穩定幣的供應將與錢包所擁有的數量成比例地收縮和擴大。假設我有10個$AMPL,$AMPL的總流通供應是100。$AMPL的價格是1美元。如果$AMPL下降到0.90美元,我將發現我的錢包里只有9個$AMPL,而總的流通供應應該下降到90個$AMPL。(實際的機制更復雜)。

3.二級Token

在二級Token模式中,穩定幣脫鉤的風險不斷被二級Token的持有者所吸收。讓我們以BasisCash為例。當穩定幣的交易價格低于掛鉤時,用戶可以以折扣價將穩定幣兌換成債券,比如0.70美元兌換一個債券。一旦恢復掛鉤,債券持有人就可以按面值贖回他們的債券。當穩定幣的交易價格高于掛鉤價格時,新的穩定幣就會被鑄造出來,并發行給股份Token的持有者,以獎勵承擔這種風險的股東。

自2021年以來,出現了一種新型的垂直穩定幣:那些根本不與任何法定貨幣的價格掛鉤的穩定幣。這是如何做到的呢?

這些協議為穩定幣制定了一個可變的目標價格,波動較小,并定期更新。那么這個目標價格是如何確定的呢?Reflexer的目標價格隨著協議對ETH杠桿的需求增加和減少而增加和減少。由于其贖回機制,它基本上面臨著困擾早期全儲備穩定幣模式的資本效率的挑戰。

Float協議可以被歸類為使用二級Token模式的算法穩定幣。在高層次上,Float的目標價格隨著其抵押品的整體價格的增加和減少而增加和減少。

這些模式是雄心勃勃的,但沒有經過大規模的測試。

設計一個穩定幣協議是很難的。

錢是個棘手的東西。穩定幣協議的設計往往在理論上得到驗證,但在經驗上卻失效了。

因為用戶與穩定幣協議的互動非常復雜,在較小規模上對協議有效的方法可能在較大的規模上不適用,反之亦然。其中一個原因是,隨著用戶采用率的增加,對協議機制一無所知的參與者的比例也在增加。由于更多的參與者恐慌性拋售,更有可能出現死亡螺旋,正如FrameworkVentures的Vance指出的那樣。

穩定幣協議的增長也是路徑依賴。一個錨定的損失可能會徹底摧毀人們對某種模式的信心,而治理Token一旦分發出去,就不能重新分配給正確的人。在協議的早期,培養一個強大的用戶社區是很重要的,他們期望協議能夠長期維持下去,因此愿意賭你的穩定幣保持錨定。這是一個不可替代的社區"護城河",需要時間來建立。

最后,參與者不能相互溝通,不知道其他人在區塊鏈上的想法。由于我們對損失的厭惡和從眾心理,事實上,穩定幣越往下脫鉤,用戶就越有可能賣掉它。團隊的溝通是否有力,參與者是否能同意在某個價格點上趨同,這多少有些關系。在提交了FEI持有人在任何情況下都可以用價值0.95美元的ETH贖回的提案后,FEI的脫鉤情況迅速得到了扭轉。甚至在該提案通過之前,FEI的價格就從0.71美元跳到了0.85美元。

為了進一步說明這兩點,讓我們看一下$FRAX和$IRON。IronFinance的一般機制與Frax金融的機制其實沒有什么不同。但穩定幣$FRAX與$IRON不同,沒有出現明顯偏離掛鉤的情況。

Frax的實施更加穩健,因為它有允許用戶鎖定FraxToken和$FRAX流動資金池Token的功能。有一群支持者鎖定他們的資本來吸收$FRAX的波動,就像對死亡螺旋的緩沖,并向普通的$FRAX用戶發出信號,他們不是在玩一個囚犯的兩難游戲,最好的選擇是跳出。

結論

所以說,難怪今天中心化穩定幣的總流通量超過了去中心化穩定幣的市值,它們的比例為10:1。對于許多人來說,由中心化托管機構發行的穩定幣,安全性遠遠超過了去中心化穩定幣的風險。

此外,由于許多人將這些穩定幣作為一種過渡性的收益來源,因此用戶采用率是否真正增長也值得懷疑。除了DAI,自7月以來,沒有其他去中心化穩定幣擁有超過3000個獨特的活躍發送者!在今年NYAG與Tether達成和解后,針對USDT無擔保的大部分擔憂也在一定程度上消失了。?隨著消費者繼續通過Coinbase等實體接入DeFi,用中心化的穩定幣仍然是許多人事實上的選擇。

盡管如此,對去中心化穩定幣的追求仍在繼續。

LingYoungLoon??作者

IrisDong,MikeJin??翻譯

IrisDong??編輯

Tags:穩定幣KENTOKETOKEN穩定幣價格上漲說明什么FHT TokenPlayGame TokenPublish Token

DeFi數據 1.DeFi總市值:655.02億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:35.

1900/1/1 0:00:00“7月22日消息,近日在巴黎舉行的EthCC會議上,以太坊聯合創始人VitalikButerin在發表主旨演講時提到,目前金融應用主導著以太坊社區,但在他看來.

1900/1/1 0:00:00深圳市民可使用數字人民幣乘坐公交出行了!記者昨日從市交通運輸局獲悉,該局聯合中國人民銀行、農業銀行、建設銀行和深圳通有限公司,正式啟動數字人民幣在公共交通綠色出行領域試點應用的工作.

1900/1/1 0:00:00穩定幣觸手早已在幣圈動蕩的背后不動聲色的蔓延向了全球。從美國到薩爾瓦多再到Facebook,每一個機構,政府,國家都開始因為不同的原因將目光投向這個龐然大物.

1900/1/1 0:00:00作為數字經濟大省,廣東下一步將如何發力,哪些領域將獲支持?7月29日,廣東省十三屆人大常委會第三十三次會議對廣東省數字經濟促進條例進行二審.

1900/1/1 0:00:00在2021年暢想一下未來5年內的工作情形——沒有主管,沒有等級,沒有惱人的“釘釘”,決策由代碼算法自動執行......?“公司”不復存在轉為社區,成員可匿名分布在世界各地.

1900/1/1 0:00:00