BTC/HKD+1.07%

BTC/HKD+1.07% ETH/HKD+1.22%

ETH/HKD+1.22% LTC/HKD+0.06%

LTC/HKD+0.06% ADA/HKD+0.65%

ADA/HKD+0.65% SOL/HKD+2.9%

SOL/HKD+2.9% XRP/HKD+0.15%

XRP/HKD+0.15%隨著越來越多的加密貨幣平臺提供超過1000%的誘人回報,監管機構、金融機構、普通投資者和現在的億萬富翁嘴里肯定會說一個古老且非常令人生氣的短語,如果它看起來好得令人難以置信,那么它很可能就是真的。

我們指的是流動性挖礦和質押的世界。

讓我們來解釋一下這些術語的含義,并看看這些術語背后的含義,以評估流動性挖礦和(或)質押是否應該成為投資者關注的合法投資。

質押

質押是一種源自權益證明共識模型的機制,是能源驅動的工作證明模型(用戶挖掘加密貨幣)的替代方案。

中心化和去中心化的交易所都可以讓用戶投資他們的資產,而無需處理建立節點的技術問題。有問題的交易所將自己處理流程的驗證部分,而質押者的唯一工作是提供資產。

其主要目的不是為平臺提供流動性,而是通過提高區塊鏈網絡的安全性來確保其安全。用戶質押越多,區塊鏈就越分散,因此更難被攻擊。

雖然質押經常與權益證明網絡聯系在一起,但它已經有了自己的生命。許多加密項目已經將質押作為在其平臺上創造“粘性”的一種方式。通過為用戶提供一種通過持有代幣來賺取收入的方式,這就阻止了他們將資金轉移到另一個平臺,無論如何,這就是理論。當然,高回報還有另一個影響。他們鼓勵投資者購買代幣,導致了稀缺性并推高價格。

孫宇晨:今日相關資金流動的目的是增強流動性提供能力:6月21日消息,波場TRON創始人、火必Huobi全球顧問委員會成員孫宇晨發推表示,“今日的資金流動是我們日常安全程序和地址更新的一部分。我們正在通過從BUSD轉向TUSD來增強我們的流動性提供能力。這一變化確保了我們社區的安全性和效率的提升。”

據悉,此前孫宇晨在BSC上贖回逾1000萬美元穩定幣流動性,并轉入幣安和火必Huobi。[2023/6/22 21:53:02]

質押收益是通過代幣支付給持有者的利息形式提供的。費率因網絡和平臺的不同而異,這取決于包括供應和需求在內的幾個因素。

由于投資者獲得了誘人的回報,加密貨幣質押最近變得越來越受歡迎。目前,通過質押提供的利率范圍從以太坊(ETH)和卡爾達諾(ADA)等知名網絡提供的每年6%到PancakeSwap(CAKE)等平臺提供的超過100%。

質押的風險

加密貨幣的質押回報并非沒有風險,因為多種因素可能會影響所質押代幣的性能和安全性。

第一個風險是可能發生網絡安全事件,導致持有的代幣丟失。這種情況最近就發生在PancakeBunny的項目上,這是一個曾經非常成功的項目,但在一次大規模攻擊導致價格暴跌90%以上。

分析師:NFT 借貸平臺 Blend 可能引發流動性風險:金色財經報道,Blur 新推出的點對點 NFT 借貸平臺Blend 允許交易者租賃 NFT 以增強流動性。然而,部分業內人士認為,Blur 等 NFT 借貸平臺允許收藏家使用他們沒有的資金購買代幣,當收藏品地板價或加密貨幣價格崩潰時,會引發流動性風險。NFT 系列 Sky Scooters 的創始人Carl_m101 表示,在地板價大幅上漲之后,可能會發生追加保證金事件,交易者會拋售他們的 NFT,然后對市場造成打擊。將有許多沒有經驗的買家進入他們以前負擔不起的項目,或者通過他們的 PFP 貸款來購買更多。

另一方面是可能傷害原生BLUR代幣。NFT 交易員俱樂部 Invite Only Lounge 戰略負責人、匿名 Twitter 用戶 Bamboo 在一條推特帖子中表示,隨著 NFT 市場受到 Blend 上貸方的影響,這將損害人們的 BLUR 持有量,并對更大的加密生態系統產生負面影響。[2023/5/6 14:45:43]

質押的另一個風險來自于質押期間加密資產價格的潛在下跌。由于質押是通過鎖定代幣進行的,投資者將無法在市場下跌時變現其持有的資產,使投資者面臨失去部分本金而無法通過出售來減輕損失的風險。

KingData監控:Sushiswap總流動性逼近30億美金:據KingData數據顯示,一圖概覽UNI VS SUSHI最新數據。UNI和SUSHI再創歷史新高,UNI已翻12.26倍,SUSHI已翻33.22倍。

Sushiswap總流動性逼近30億美金,約合175萬枚ETH,逼近Uniswap的39.5億美金(238萬枚ETH)。但每日交易筆數、每日交易額二者相差甚遠,Sushiswap分別為Uniswap的19.44%和32.99%。更多數據或KingData下載見原文鏈接。[2021/2/4 18:52:36]

案例研究

Polywhale(KRILL)

4月29日,我們將Polywhale列為值得密切關注的項目。Polywhale是Matic上第一個也是最大的去中心化流動性礦場。它已經累積了7500萬美元的總價值鎖定,并在短短幾周內迅速升級到超過3億美元。這是由超過1000%的APR驅動的。它的市場價值是3500萬美元,代幣價格是133美元,這個項目看起來很劃算。在我們給出提示的幾天內,這個價格漲到了237美元。但隨后價格開始下滑。不到兩天,價格就跌至62美元,現在僅為可憐的0.17美元。當然,隨著價格的下降,TVL也會下降。現在這個數字只有區區200萬美元。

BiKi將于2月3日15:30上線XLM并開啟流動性挖礦:據BiKi公告,平臺將于2月3日15:30(GMT+8)上線XLM并開放XLM/USDT交易對。此外,BiKi將開啟XLM流動性挖礦,瓜分50%手續費活動。用戶開啟XLM/USDT網格交易,滿足條件即可獲得網格+流動性挖礦雙收益。

恒星(Stellar)是Mt-Gox和Ripple原創始人McCaleb最近推出的新的類似于Ripple的支付系統。恒星發展基金會的執行董事喬伊斯金表示,恒星將作為法幣和數字貨幣之間的一座橋梁,這是數字貨幣被主流用戶所采用的關鍵。這個新出的平臺是一個數字貨幣與法定貨幣之間傳輸的去中心化網關。[2021/2/3 18:46:52]

在Polywhale的例子中,這意味著追逐高APR的風險很大。年利率越高,風險越大。Polywhale所顯示的是,當資產價格開始下跌時,高回報會創造出一些程度的粘性,而投資者就會變得很忠誠。

流動性挖礦

流動性挖礦是指將加密貨幣資產質押或出借,以產生額外加密貨幣形式的高回報或回報的做法。由于各種創新,這種去中心化金融的應用最近大受歡迎。流動性挖礦是當前DeFi行業最大的增長驅動力。

流動性服務平臺BitWind推出免費試用一周活動:據官方消息,ChainUP旗下交易所流動性服務平臺BitWind今日推出免費試用一周活動,助力交易所提高流動性、打造核心競爭力,目前已累計超過20家交易所報名試用。

BitWind是ChainUP旗下交易所流動性提供商,聚合了ChainUP服務過的300多家生態交易所的流動性,結合客戶需求,面向全球提供主流幣對流動性、平臺幣流動性、交叉幣對流動性,以ChainUP技術競爭力幫助客戶降本增效。同時也為機構投資者、經紀商等金融機構提供專業的流動性服務,實現運營價值和資產價值雙重收獲。BitWind可以有效幫助交易所提高用戶的交易體驗,同時避免價格變動帶來的風險,為交易所和用戶帶來價值。[2020/3/30]

簡而言之,流動性挖礦激勵流動性提供者(LP)在一個基于智能合約的流動性池中持有或鎖定他們的加密資產。這些激勵可以是交易費用的百分比、貸款人的利息或治理代幣。隨著越來越多的投資者向相關的流動性池中注入資金,已發行的回報價值上升。

流動性挖礦參與者獲得代幣獎勵作為額外補償時,流動性挖掘就會發生,并且在Compound向其平臺用戶發布其COMP治理代幣后變得突出。

大多數流動性挖礦協議現在用治理代幣獎勵流動性提供者,這種代幣通常可以在幣安這樣的中心化交易所和Uniswap這樣的去中心化交易所進行交易。

通過引入治理代幣和遠離權益證明,在權益投資和流動性挖礦之間有一些交叉。

流動性挖礦的風險

流動性挖礦通常需要支付較高的以太坊gas費用,但隨著幣安智能鏈的普及及其較低的gas費用,投資者的機會有所增加。

當市場波動時,用戶還會面臨更大的無常損失和價格下滑的風險。

由于協議的智能合約可能存在漏洞,流動性挖礦很容易受到黑客攻擊和欺詐的影響。這些編碼錯誤的發生可能是由于協議之間的激烈競爭,其中時間是最重要的,新合約和功能往往未經審計,甚至是從競爭對手那里復制的。

發行能夠提供數千個APY回報的模因代幣的高風險協議有所增加。很多這些流動性池都是騙局,項目方從池中取出所有的流動性,帶著資金消失。

案例研究

Tedd.Finance

Tedd.Finance是最新的模因代幣之一,提供超過100,000%的APY,這顯然是通過投資挖礦性池而實現的。在他們短暫的歷史中,他們已經成功地積累了超過500,000美元的TVL。他們網站的最高回報率是17200%。當然,這是一個新項目,投資者質押的是,如果有需要,他們將能夠迅速清算他們的代幣。但這似乎不太容易。

無常損失

當投資者向流動性池提供流動性,且所存資產的價格與被存時相比發生變化時,就會發生臨時性損失。變化越大,無常損失就越多。

包含資產(如穩定幣)的池,如果價格區間相對較小,無常損失也較少。

無常損失仍然可以通過交易費用來抵消。例如,由于交易費用,在Uniswap上暴露于無常損失的池子可以盈利。

Uniswap對每筆直接流向流動性提供者的交易收取0.3%的費用。如果一個特定的池子的交易量很大,即使池子面臨嚴重的無常損失,提供流動性也是有利可圖的。

案例研究

YAM協議

YAM協議是2020年8月推出的DeFi協議。YAM代幣本應與美元保持平價,并用于鏈上治理。

YAM團隊表示,他們在短短10天內就創建了YAM協議。該團隊還警告稱,沒有對Yam協議進行過正式審計。在推出一小時內,YAM協議就獲得了7600萬美元的投資。24小時內,將近3億美元。YAM代幣觸及167.72美元的歷史高點。

在YAM創下歷史新高后不久,YAM團隊發現了協議中的一個重大漏洞。他們宣布,如果社區在治理提案智能合約中鎖定16萬YAM,投票將允許他們執行bug修復。

然而,在提出執行該提議所需的16萬YAM后,該團隊承認,他們發現修復該漏洞的智能合約存在缺陷,沒有辦法解決該問題。

YAM團隊宣布該項目已經夭折。YAM的壽命不超過48小時。YAM代幣跌至0.81美元,較歷史高點下跌了99.4%。

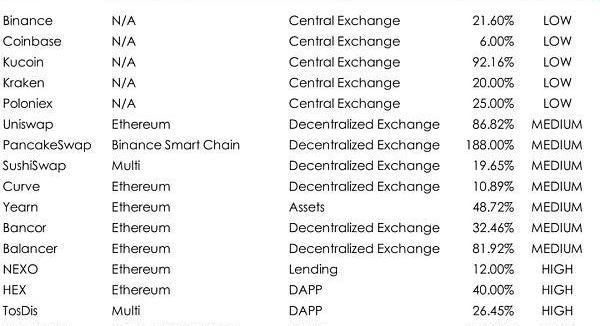

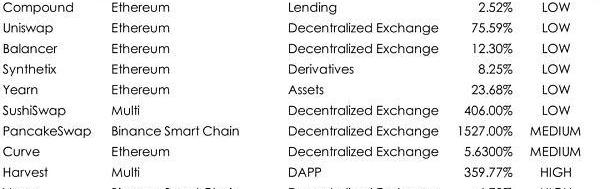

當前質押及流動性挖礦APR表

風險說明風險是相對的。此表上的風險評估是基于持有加密貨幣作為投資的相對風險。作為一種投資,加密貨幣風險很高。例如,與投資新鑄成的模因幣相比,通過Coinbase質押的風險很低,但與其他投資類別相比,風險仍然很高。

另一個需要注意的重要一點是,盡管一個平臺可能被評為低風險,但投資者必須記住,提供的回報越高,風險就越高。換句話說,低風險的平臺可以提供高風險的投資。

總結

質押和流動性挖礦曾經是兩個完全不同的世界。然而,在最近時期,兩者的定義有合并的趨勢。雖然流動性挖礦專注于獲得盡可能高的回報,以創造流動性為目標,但質押的目的已從幫助區塊鏈網絡保持安全擴大到在給定平臺上質押代幣,以賺取回報。

在加密貨幣中有流動性挖礦和質押的位置,但投資者必須意識到風險,避免高APR的誘惑。PanckaeSwap等平臺通過其資金池中所占的費用份額來證明其豐厚的收益是合理的。其他提供大量APR的項目就沒那么幸運了。他們沒有像PancakeSwap那樣受益的龐大社區、產品的深度和能讓他們產生豐厚收入流的龐大交易量。

許多新項目都是以高APR為唯一伎倆的一招小馬。這些代幣的價格不可避免地與他們的TVL聯系在一起。TVL抬高了代幣的價格,并允許他們繼續提供慷慨的價格。但一旦價格走軟,就會開始下跌,而且下跌速度可能很快,正如在上述兩個案例研究中看到的那樣。

在通過任何質押或流動性挖礦平臺進行投資之前,必須評估所質押代幣的交易量和流動性。流動性是必要的。還必須考慮項目是否比簡單的質押平臺更有深度。最近出現了許多模因類型的項目,它們提供了令人垂涎的回報,但卻沒有基本面。

“在時代的浪潮之巔,互聯網巨頭也不想錯過這個機會。”6月23日零點,支付寶在“螞蟻鏈粉絲粒”小程序上限量發售“敦煌飛天”“九色鹿”兩款付款碼NFT皮膚。這兩款皮膚各限量8000份,迅速被搶光.

1900/1/1 0:00:0012:00-21:00關鍵詞:GBTC、Coinbase、韓國金融委、國際清算銀行、螞蟻鏈1.數據:GBTC負溢價持續收窄.

1900/1/1 0:00:00如果說5月19日上演了加密市場的雪崩式下跌,那6月19日則進一步加劇的市場的回調深度。本輪加密資產牛市根本由全球量化寬松帶動,但目前各國貨幣政策預期收緊,短期利空消息不斷,加密市場接連下挫已一個.

1900/1/1 0:00:00金色財經區塊鏈6月29日訊??自6月19日四川省清退挖礦之后,比特幣全網算力就一直在下跌。據Bitinfochart數據顯示,比特幣全網算力在6月28日降至58.7971E,也是自2019年8月.

1900/1/1 0:00:00區塊鏈系統的虛擬化代表著一個關鍵階段,它可以承載起公鏈開發以及商業邏輯的龐大遷移服務網絡。據NA愛好者觀察發現,大多數包括正在開發運行的區塊鏈項目都在使用現有的公共賬本,這無法滿足開發過程中所需.

1900/1/1 0:00:00首先看下BTC2013年牛市行情走勢,研究可以發現13年牛市BTC走二頂形態,年中有一波大幅度的調整,調整幅度高達80%,很多人都以為牛市結束了,后面BTC超跌反彈再回落筑底.

1900/1/1 0:00:00