BTC/HKD-0.46%

BTC/HKD-0.46% ETH/HKD-2.72%

ETH/HKD-2.72% LTC/HKD-2.17%

LTC/HKD-2.17% ADA/HKD-3.98%

ADA/HKD-3.98% SOL/HKD-3.32%

SOL/HKD-3.32% XRP/HKD-5.35%

XRP/HKD-5.35%多個指標顯示,即使比特幣價格未能突破20000美元,專業交易員和零售交易員仍然看漲比特幣。

除了在12月1日進行了一次短暫的18100美元的測試外,比特幣(BTC)市場在一周內保持了相對平靜。這表明,投資者開始意識到,在自去年10月以來上漲77%之后,比特幣可能會出現更長的盤整期。

BTC / USD 4小時圖??

來源:TradingView

每當比特幣價格穩定時,人們總是對山寨幣反彈的期望越來越高。但最近情況并非如此,本周比特幣的主導地位增長了0.8%,達到63.6%。

這一走勢表明,投資者要么在等待突破2萬美元的阻力位,要么擔心可能出現負面的價格波動。因此,這種走勢表明他們對山寨幣的信心已經減弱。

三箭資本 CEO:投行設立加密服務臺是將BTC作為儲備資產的關鍵一步:三箭資本(Three Arrows Capital)首席執行官Su Zhu發推稱,投資銀行設立加密服務臺是將BTC作為儲備資產的關鍵一步,因為這些銀行與區域中央銀行用于外匯開放市場操作(例如干預)的銀行相同。中央銀行將不會以自己的名義競標。他們將通過代理商進行混淆。[2021/2/21 17:36:24]

每周前16位加密貨幣表現??

來源:Nomics&CoinMarketCap

上圖顯示了本周比特幣如何獲得市場份額。除Nem(XEM)外,其余山寨幣上漲0.5%。總體而言,交易量令人失望,盡管部分原因是比特幣徘徊在19200美元。

數字經濟之父:區塊鏈正在主導關鍵行業:金色財經報道,數字經濟之父、區塊鏈研究所主席Don Tapscott表示,盡管區塊鏈是一項新興技術,但其已經在幾個關鍵行業中占據主導地位。這項技術正在金融服務業、醫療保健領域掀起波瀾,并開始影響石油和天然氣行業。[2020/7/15]

每當交易者猶豫不決時,他們就會減少頭寸,等待更好的進場點。因此,本周的交易量下降是一種調整,而不是缺乏興趣。

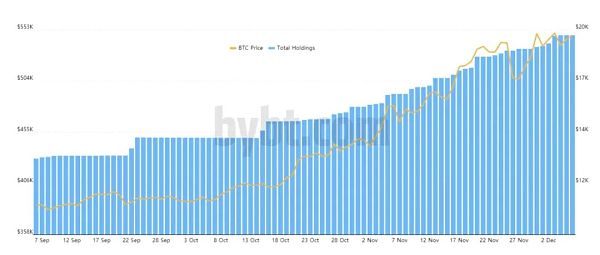

比特幣價格盤整時,機構投資者積累比特幣

加密貨幣基金灰度投資繼續積極地在其投資組合中增持比特幣,其比特幣管理規模突破了100億美元大關。

灰度投資比特幣持有量??

Kleinman與CSW訴訟案出現關鍵證人:6月29日,CSW支持者Calvin Ayre旗下媒體CoinGeek發文稱,在Kleinman與CSW訴訟案中,又出現了兩位關鍵證人,即CSW的舅舅Don Lynam和外祖父Ronald Andrew Lynam。其中,CSW的舅舅Don Lynam此前曾在4月宣誓作證稱,CSW在2008年年中(早于正式發表比特幣白皮書的該年10月)曾向其展示了比特幣白皮書的粗略版本,并告訴他稱,將要使用中本聰這一化名用于出版。此外,Don Lynam還稱,CSW從未向他提起過Kleinman。[2020/6/30]

來源:bybt.com

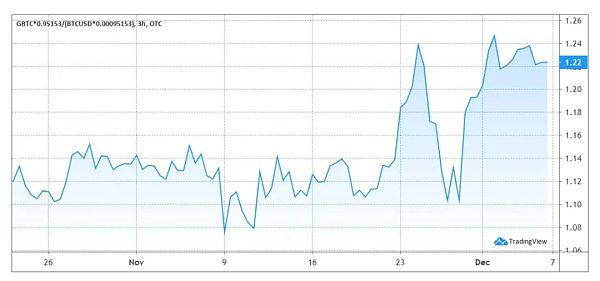

在過去的一周中,灰度已經增持了將近13000 個BTC,總計持有547000個BTC。因此,對于灰度比特幣信托來說,這又是很棒的一周。通過分析其相對于每股所持有效BTC的溢價(目前為0.00095153 BTC),也可以看到同樣的興奮之處。

金色講堂 | Blake:DeFi則是2020年關鍵的一年,金融是區塊鏈上的原生應用之一:在今日舉行的金色講堂第23期《2020年區塊鏈產業投資邏輯》中,了得資本投資總監Blake表示,除了經典的數字貨幣支付外,Web3+DAPP和DeFi會在今年繼續擴大占領市場份額和保持熱度,典型的應用比如DAO,預言機,分布式域名系統,去中心化證書管理等等,在基礎設施隨著通信技術突破和共識創新之后,分布式應用會更接近中心化應用的使用體驗但可以規避中心化各種問題; DeFi則是2020年關鍵的一年,金融是區塊鏈上的原生應用之一,公鏈上各類抵押資產已經達到一定數量級最新數據顯示超過了十億美元,金融服務形式也會不斷豐富和完善,也是我們著重關注的。此外還有圍繞區塊鏈業務展開的服務平臺,比如券商,合規和咨詢等大型服務商也會上線,為金融機構入場做好了準備。更多詳情點擊原文鏈接。[2020/2/7]

金色相對論 | 幣信COO熊越:挖礦的風險管理取決于關鍵環節的判斷:在本期金色相對論之“礦業危·機”中,針對金色財經內容合伙人佟揚“對于挖礦和資產管理上該如何理解,如何組合達到足夠的避險能力?”的提問,工學碩士、經濟學者、幣信COO熊越表示:“挖礦的風險管理,就取決于在買礦機、賣幣繳電費等幾個關鍵環節上的判斷。如果判斷幣價會上漲,可以借人民幣;相應地,如果判斷幣價會跌,可以借比特幣。也可以把風險和收益都轉嫁一部分出去,讓別人去買礦機,自己做礦場托管,賺一個穩定的服務費。真正戰略層面上,只有一個絕招,就是便宜的電和便宜的礦機。”[2018/11/19]

灰度比特幣信托溢價??

來源:TradingView& Grayscale

如上所述,灰度比特幣信托溢價從前一周的11%增加到22%。這個指標在過去90天內的平均溢價為14%。因此,隨著在近期創下6個月高點,這個指標反映了積極的勢頭。永續期貨資金費保持穩定

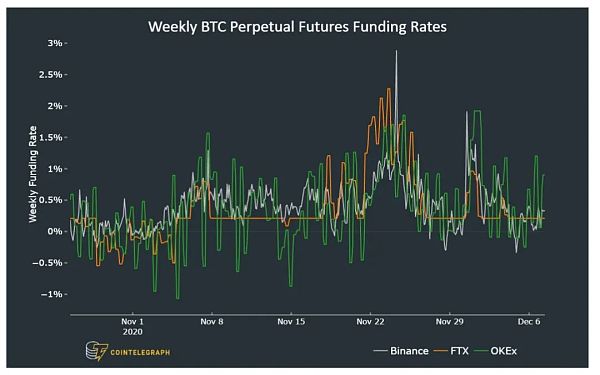

永續合約(也稱為反向掉期)具有一個嵌入式費率,通常每八小時收費一次。資金費率確保不存在交易風險失衡。即使買賣雙方的持倉量始終保持一致,杠桿率也可能有所不同。

如果某一時刻永續合約價格明顯大于現貨價格,多頭需要付費給空頭。如果某一時刻合約價格明顯小于現貨價格,空頭需要付費給多頭。這個問題在牛市期間尤其重要,因為牛市通常會有更多的多頭需求。

每周維持在2%以上的利率意味著極度樂觀。這一水平在市場反彈時是可以接受的,但如果比特幣價格是橫盤整理或處于下降趨勢中,則是有問題的。

在這種情況下,買方的高杠桿會增加意外價格下跌期間大量清算的可能性。

BTC永續期貨資金費率??

來源:Digital AssetsData

請注意,盡管比特幣的價格處于停滯狀態,但每周的資金費率卻保持在健康的水平上。這一數據表明,交易員仍然保持樂觀,盡管他們沒有過度使用杠杠。

12月1日凌晨,比特幣測試了19900美元的水平時,也出現了短暫的興奮時刻。

資金費率可能會帶來一些扭曲,因為它是零售交易員的首選工具,因此會受到過度杠桿的影響。另一方面,專業交易員傾向于主導具有設定到期日期的長期期貨合約。

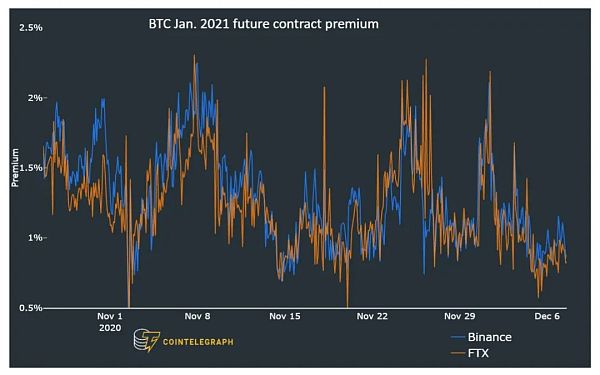

通過衡量期貨比一般現貨市場溢價多少,交易員可以自己判斷看漲程度。期貨通常比現貨交易的價格溢價0.5%或更高。

每當溢價變為負值時,這就是一個警告的危險信號。這種情況,也被稱為現貨溢價,表明市場正在轉向看空。

2021年1月BTC期貨溢價??

上圖顯示,這個指標在12月1日短暫觸及2%,但隨后由于比特幣未能突破20000美元的阻力位,而調整至0.9%。盡管下跌,但溢價仍保持在最低門檻0.5%之上,這表明專業交易員對此表示樂觀。

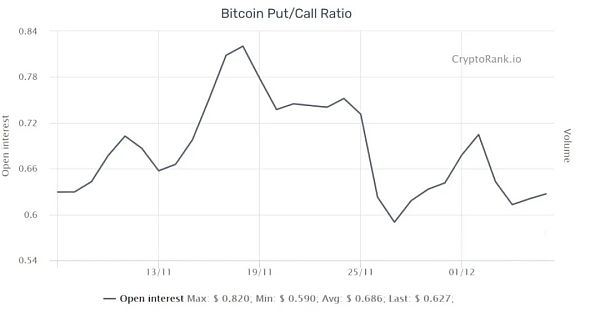

通過衡量更多的活動是通過看漲(買入)期權還是看跌(賣出)期權,人們可以衡量整體市場的情緒。一般而言,看漲期權用于看漲策略,看跌期權用于看跌策略。

看跌期權與看漲期權之比為0.70,表明未平倉看跌期權比看漲期權少30%,因此可被視為看漲。

相比之下,看跌期權與看漲期權之比為1.20,則表明未平倉看跌期權比看漲期權多20%,這可被視為看跌。需要注意的一件事是,這個指標匯總了整個比特幣期權市場。

BTC期權看跌/看漲比率??

來源:Cryptorank.io

隨著比特幣價格接近20000美元,投資者尋求下行保護是很自然的事情。結果,看跌/看漲期權比率在12月2日達到0.70的峰值。盡管有所增加,但看漲期權仍比看跌期權多30%。

在這段興奮期過后,這一指標已回升至健康的0.63。考慮到0.67是過去3個月的平均值,這應該被視為看漲,因為購買保護性看跌期權的投資者越來越少。

總體而言,以上討論的每個關鍵指標都在預期區間內保持穩定,特別是考慮到市場最近回落至18100美元。

當比特幣保持在19000美元以上時,投資者可能開始猜測比特幣創下歷史新高的可能性,一些人可能會匆忙獲利退出。

目前,還沒有一個指標敲響警鐘。盡管比特幣盤整期間沒有山寨幣反彈可能會打擊投資者的情緒,但總體看漲情緒依然存在。

一項針對700多個高凈值個人投資者(HNW)的調查發現,將近四分之三的百萬富翁受訪者已經持有或正在考慮在2022年底之前投資加密貨幣.

1900/1/1 0:00:00文章系金色財經專欄作者炊事團團長供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:0011月19日,OKEx宣布即將于11月27日前開放充提,困擾行業的“黑天鵝事件”安全落地,市場風險情緒也得到重大緩釋,用戶對中心化交易所信心回歸.

1900/1/1 0:00:00今年以來,央行數字人民幣試點持續引發熱議。11 月 23 日,蘇州將于雙十二推出數字人民幣紅包測試的消息再次引起市場關注.

1900/1/1 0:00:00隨著市場進入一個新的牛市周期,不少人開始擔心比特幣會重復2017年底走過的路。11月24日,比特幣在近三年里首次突破19000萬美元.

1900/1/1 0:00:00原標題:《調研數字貨幣之后,胡曉煉、張野兩位大咖說——要數字貨幣,不要數字鴻溝》一提到央行數字貨幣,您首先會想到什么?很多身在深圳的朋友,或許會首先想到今年10月.

1900/1/1 0:00:00