BTC/HKD-0.72%

BTC/HKD-0.72% ETH/HKD-0.24%

ETH/HKD-0.24% LTC/HKD+0.13%

LTC/HKD+0.13% ADA/HKD-1.17%

ADA/HKD-1.17% SOL/HKD-2.59%

SOL/HKD-2.59% XRP/HKD-0.05%

XRP/HKD-0.05%鏈上協議與傳統公司一樣,在發展初期都面臨自行造血困難的窘境。源源不斷的現金流是維持任何系統可持續發展的關鍵,然而在步入成熟期前,一筆儲備資產是決定其能否更好地活下去的關鍵。當然,建立在某系統之上的協議與傳統公司的不同之處在于,若不考慮迭代更新,協議的固定運營成本可忽略不計。

本文出自BlockchainCapital,文中詳細闡述了能夠讓協議可持續發展的協議金庫運營模式及策略。

律動BlockBeats對原文進行了翻譯:

本指南及建議針對可用于管理DeFi協議DAO的資產負債表及金庫的各類工具。

盡管本文為經過大量刪節的版本,但包含了報告中的許多關鍵內容,更多可用工具及其風險的詳細評估可在完整報告中查看。

任何協議DAO的目的都是持久地管理及治理該協議。因此,協議的DAO需要將其資本化,來保證其不僅能夠可持續地運營下去,且可以不斷地投資于其未來的發展增長——這與傳統公司考慮自身資本化的方式并無不同。與傳統公司使用留存收益、股權和債務為自身融資一樣,協議的DAO也有類似的選擇:

觀點:監管協議對于SEC批準現貨比特幣ETF至關重要:金色財經報道,管理EBIT現貨比特幣ETF的加拿大投資公司Evolve ETF的Elliot Johnson表示,他認為貝萊德可能成功獲得比特幣的關鍵ETF,其監控協議。在討論監管機構運作的限制時,Johnson談到了貝萊德備案的主題。他解釋說,他們提交的文件的獨特之處在于Coinbase和納斯達克之間簽訂的監督協議。該協議允許監管機構調查比特幣交易,為市場提供所需的監督和完整性。

Johnson解釋說,“規則中提到需要對規模較大的場所進行監控,您將在ETF中持有的基礎資產在此進行交易。重要的規模,Coinbase勾選了這個框。監控機制是通過納斯達克現有的技術來實現的。”[2023/6/30 22:09:43]

-協議的留存收益以及來自協議金庫資產的非運營性收入

-出售協議原生資產換取穩定幣/ETH/BTC

觀點:以太坊2.0推出過程并不一定順利,用戶質押前需注意三點:11月24日消息,今日以太坊2.0存款合約地址余額成功達到524288枚ETH,達成啟動以太坊2.0創世區塊的最低要求,未來質押ETH變得更加有趣,外媒Cryptomode網站發文對此提出了三點注意事項:第一,質押資金將被長期鎖定,在第1階段啟動之前,將不可能移動任何抵押的ETH,可能需要幾個月甚至幾年的時間;第二,最高獎勵不會持續很長時間,隨著越來越多的驗證器在網絡上運行,獎勵將不斷減少,一旦投入一百萬個以太坊,獎勵將從每年22.95%下降到16.62%;第三,選擇信任第三方以太坊2.0驗證程序的用戶可能面臨更多問題,資金不受控制,加收服務費等。總而言之,即使達成創世區塊最低要求,以太坊2.0的推出過程并不一定像人們最初想象的那樣簡單。(Cryptomode)[2020/11/24 21:57:32]

-借入債務

觀點:S2F模型顯示比特幣可能在2021年年中達到7萬美元:加密貨幣評級機構韋氏評級(Weiss Ratings)分析師Bruce Ng和Juan M. Villaverde表示,S2F模型現在顯示,比特幣價格可能在2021年年中達到7萬美元。“雖然基于與Weiss加密貨幣周期模型不同的方法,但S2F模型在加密世界廣受尊重。現在看來,在未來12個月左右的時間里,比特幣將出現強勁反彈。”黃金目前的S2F為62,而比特幣的S2F為56,這意味著比特幣在避險投資方面可能會與黃金相媲美。

兩位分析師表示,宏觀經濟因素也有利于BTC,美聯儲在過去13周里印刷2.9萬億美元的新紙幣。當投資者對紙幣失去信心時,有可能轉向投資比特幣。另外,機構資金大量流入比特幣。對沖基金巨頭Paul Tudor Jones投資2.1億美元BTC。灰度比特幣信托基金繼續以比BTC鑄造速度更快的速度購買。而風險資本家Andreessen Horowitz最近推出5.15億美元的新基金,用于投資加密網絡和業務。(The Daily Hodl)[2020/7/10]

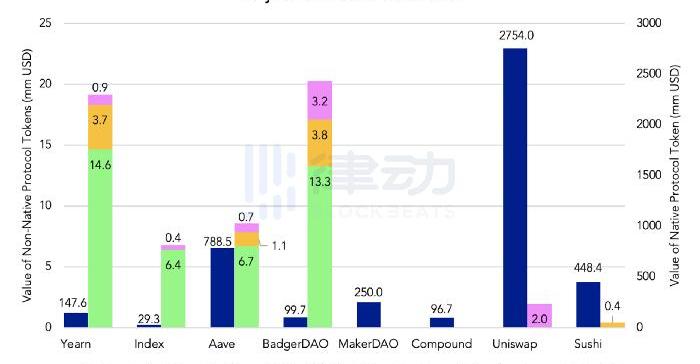

如下圖所示,許多DeFi協議的DAO幾乎將所有金庫資產都以其原生代幣的形式進行持有。由于協議的運營費用以美元/法幣進行計價,當熊市到來時可能會迫使DAO以極低的「甩賣」價格出售其原生代幣,以保持其正常運營。因此,協議的DAO應該有多種產生收入現金流的方式,以支撐其運營費用;但是由于金庫需要有一個資產基礎來產生收益/非運營性收入,所以DAO應該考慮進行代幣銷售或發行債務來獲得這個資產基礎。

觀點:加密貨幣交易存在大量且持續的套利機會,主要由投機者推動:過去10年的經歷表明,盡管比特幣存在波動性,但它是世界上第一種、也是最主要的加密貨幣,是一種非常穩健的長期資產。最近一篇題為《剖析加密貨幣市場的時變風險敞口》(Dissecting Time-Varying Risk Exposures in Cryptocurrency Markets)的論文稱,“比特幣與大多數法定貨幣不相關,波動性更大,因此在風險管理和多樣化方面的用處有限。”不過,論文指出,雖然比特幣作為避險資產的說法在現實中可能沒有完全建立起來,但數字資產市場中的投資者仍有機會,“相對于不同交易所的法定貨幣,加密貨幣交易中存在大量且持續的套利機會,加密回報動態主要由‘投機’的投資者推動。”(AMBCrypto)[2020/6/1]

專家觀點:現在是比特幣的絕佳買入時期:比特幣再次回到10000美元上方,不過今年以來已經下跌逾26%。公眾對數字貨幣盛極而衰的擔憂愈演愈烈,不過Fundstrat Global Advisors研究主管Tom Lee不以為然。在最新的報告中,他審視了22次比特幣超過20%的回撤,發現復蘇所用時間大約為回撤的1.7倍。他稱,9000應該是比特幣的大底。Lee在上個月預測比特幣在年底前會走上2.5萬,在2022年前達到12.5萬。Interactive Investor股市策略主管Lee Wild認為比特幣不到兩個月內的暴跌提供了絕佳的買入機會。“監管介入最終被接受為成熟的標志和新資產類別的良性發展,而非威脅”。[2018/2/17]

圖一.2021年6月11日數據

留存收益:

DAO有兩個產出可留存收益的途徑:協議收入和非運營性收入。

盡管許多DeFi項目現在明白將價值累積作為代幣經濟中一部分的重要性,但并非所有DAO都會將協議產生的費用/收入進行留存。例如Aave、Yearn、BadgerDAO和IndexCoop都會將協議收入保留在其DAO的金庫中,但Sushi、Compound、Uniswap和Maker目前就不會這樣做。與任何高增長公司類似,當投資于核心業務的投資回報率高于資本成本時,向股東支付「股息」是不合理的。此外,DAO還應該仔細考慮他們收入的組成結構:Aave和Yearn的大部分收入來自于生息穩定幣,而IndexCoop的收入大部分來自于他們的高風險產品。因此,DAO至少應該保留協議收入的一部分,并仔細考慮這部分收入的組成結構。

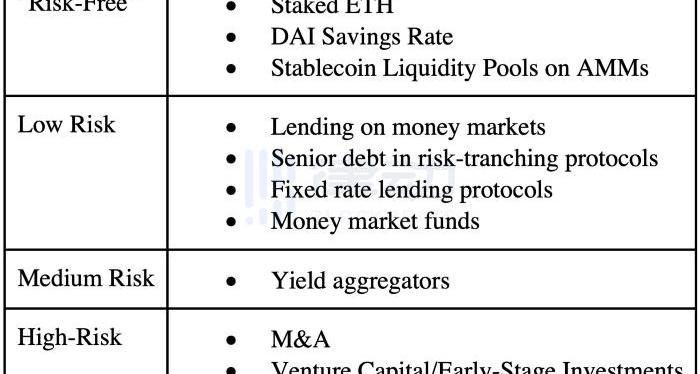

特別是當考慮到許多DAO的金庫規模時,有些DAO收入的很大一部分很可能來自于非運營性收入/投資回報。這就像傳統公司投資于各種不同風險程度的資產,DAO可對類似的不同鏈上資產類別進行參考,將金庫的資產負債表多樣化為:

更多細節請參見報告全文

目前,即使是一些頭部協議也無法產出足夠的收入來支付協議的運營費用。例如,即使將流動性挖礦這類非運營收入記入,Yearn仍處于虧損狀態。因此,僅保留協議收入可能不足以為協議運營提供足夠資金。這意味著DAO可能需要籌集額外的資金來獲得足夠大的資產基礎,以產生收益回報——這也為應該剝離出多少金庫資產提供了指導性意見:假設在合理且低風險的投資回報率情況下,我們可反推出所需的非原生資產作為投資本金的體量。一旦DAO建立了其儲備資產的頭寸,他們就可以根據其風險偏好評估多種投資工具,并決定資產配置策略,以最大限度地減少資產相關性和不同維度的風險。

通過代幣銷售募集資金:

代幣銷售是將資產負債表多樣化及建立儲備資產頭寸的最佳途徑。但DAO只有少數幾種代幣銷售的方式:

-在公開市場以市價進行銷售;但這可能對代幣價格十分不利。

-向戰略一致的投資者進行OTC銷售;然而,此類交易的最終售賣條款可能會引發其他持幣者的不滿,并且挑選出可以成為DAO長期合作伙伴的戰略投資者是十分困難的事情。

-拍賣;然而,拍賣機制需要精心設計,但如果機制過于復雜可能會對于拍賣的宣傳推廣不利。

-金融工程;然而,這些期權最終仍會在某個時點對代幣價格產生影響,而且通常越「清奇」的策略所需向OTC支付的費用就越高。

因此,DAO應該仔細評估他們的具體需求,以決定哪種方案最適合他們。例如,某DAO可能最終決定采用2和3的組合型方案來引入一批為協議增值的投資者,并同時激勵現有的持幣者。

舉債融資:

與傳統金融一樣,舉債是另一種替代方案,并且可能是一種比稀釋代幣銷售更低成本的融資形式。因此,對于那些金庫現金流可償債能力強的DAO來說,舉債可被視為代幣銷售的替代融資方案。

目前,DeFi中的借貸只能進行超額抵押。盡管如此,絕大多數DAO直接使用Compound/Aave/Maker開立債務頭寸——即使可以在CREAM或UnitProtocol等平臺上可以找到DAO的原生代幣,該代幣的借貸能力/債務上限也可能無法滿足DAO的資金需求。因此,大多數希望舉債的DAO只能通過發行債券或可轉債,隨后進行拍賣后變現成穩定幣。

盡管市面上有無抵押借貸的選擇,但這對于絕大多數DeFi協議來說并非可選項。即使對于那些少數被批準的CREAM的IronBank合格借款人來說,這些貸款也有信用額度,且這些貸款僅旨在用于短期的流動性挖礦,而并非用于DAO的長期運營/資本支出。雖沒有什么能阻止協議發行無擔保債券并進行拍賣,且承諾向債券持有人空投利息,但這種無償還保證下發行的信貸是不太可能成為常態的。例如,盡管TradFi債權人可以對債務公司啟動止贖程序,正如美國7/11破產法案中規定,但DeFi協議中沒有任何相關法案規定。因此,除非出現一套健全的鏈上「破產」流程,或出現一套保障債權人利益的正規措施,DAO或許無法實現部分抵押/無抵押借貸。

總結:

鑒于DeFi的DAO需要對其協議提供永久支持,根據收入/支出來管理其資產負債表是一項至關重要的任務。大多數協議的DAO目前僅在其資產負債表上持有其原生代幣。鑒于加密貨幣的波動性,這可能意味著DAO需要被迫在熊市期間出售其原生代幣,以維持其運營。因此,DAO應該首先確保他們有一個以儲備資產為本位的收入現金流,如果收入不足以支付運營費用時,DAO應該考慮使用代幣銷售/舉債等形式募集額外的儲備資產。這樣做將為協議的DAO在資產負債表上提供大量的儲備資產基礎,以保證充足額外的非運營性收入及投資回報,以作為極端情況下的「緩沖」。遵循這樣的劇本,任何DAO都將會有更佳的財務狀況,即使在多年的熊市期間也能維持其協議的正常運營。

原標題:TheBigDifferenceBetweenaDigitalDollarandaCBDC作者:JoeWeisenthal|BloombergTV知名主持人、經濟學家 編譯:ChenZo.

1900/1/1 0:00:00加密風暴始于2010年比特幣首次推出時,10年后市場上有數千種加密貨幣,總價值約為1萬億美元。在上一次牛市中,價格飆升創造了數以萬計的加密貨幣百萬富翁.

1900/1/1 0:00:002021年6月10日Bytom2.0發布v2.0.2,并搭建Bytom2.0的第一個測試網。本版本為內部alpha版本,等相關功能完善和穩定后再正式開放對外測試.

1900/1/1 0:00:00今天,DeFi代幣主要有兩個分類:生產性和非生產性。非生產性DeFi代幣是我們都熟悉和喜愛的經典「無價值」治理代幣,像UNI和COMP這樣的代幣就是完美的例子,盡管它們自誕生以來,已產生了數億美.

1900/1/1 0:00:006月9日,薩爾瓦多國會投票批準總統提交的比特幣作為法定貨幣的提案,薩爾瓦多成為全球首個承認比特幣為合法貨幣的國家。薩爾瓦多的比特幣舉措引發多方關注,比特幣相關法律、金融影響等問題也引發熱議.

1900/1/1 0:00:00根據CryptoQuant的數據,現貨交易所流入量已降至過去一個月的最低水平。現貨流入量的下降可以推斷為拋售壓力下降的主要指標.

1900/1/1 0:00:00